Начинаем и прекращаем уплату. Налоги & бухучет, № 88, Ноябрь, 2018

Если право собственности на транспортное средство приобретено (или утрачено) в период с 1 января до 20 февраля отчетного года, вопрос уточнения не стоит. В этом случае плательщик просто подает декларацию с отметкой «Звітна нова». Но если изменение права собственности произошло после 20 февраля — нужно применять механизм уточнения. Рассмотрим возможные варианты!

Приобретение собственности на новый объект

По объектам налогообложения, приобретенным в течение года, декларация подается в течение месяца со дня возникновения права собственности на такой объект, а налог уплачивается начиная с месяца, в котором возникло право собственности на такой объект. При этом налог уплачивается пропорционально количеству месяцев, оставшихся до конца года, начиная с месяца, в котором проведена регистрация транспортного средства (пп. 267.6.4, 267.6.6 НКУ). Если месяц, в котором приобретено транспортное средство, и месяц, в котором проведена процедура его регистрации, не совпадают, то, по мнению фискалов, уплачиваться транспортный налог должен с месяца, в котором проведена регистрация транспортного средства (см. консультацию из БЗ, подкатегория 111.05). Строго говоря, это не совсем корректный вывод, ведь для движимого имущества дата регистрации не является датой перехода права собственности. Однако фискалы, вероятно, отождествляют эти две даты, чтобы упростить себе администрирование транспортного налога.

267.6.4, 267.6.6 НКУ). Если месяц, в котором приобретено транспортное средство, и месяц, в котором проведена процедура его регистрации, не совпадают, то, по мнению фискалов, уплачиваться транспортный налог должен с месяца, в котором проведена регистрация транспортного средства (см. консультацию из БЗ, подкатегория 111.05). Строго говоря, это не совсем корректный вывод, ведь для движимого имущества дата регистрации не является датой перехода права собственности. Однако фискалы, вероятно, отождествляют эти две даты, чтобы упростить себе администрирование транспортного налога.

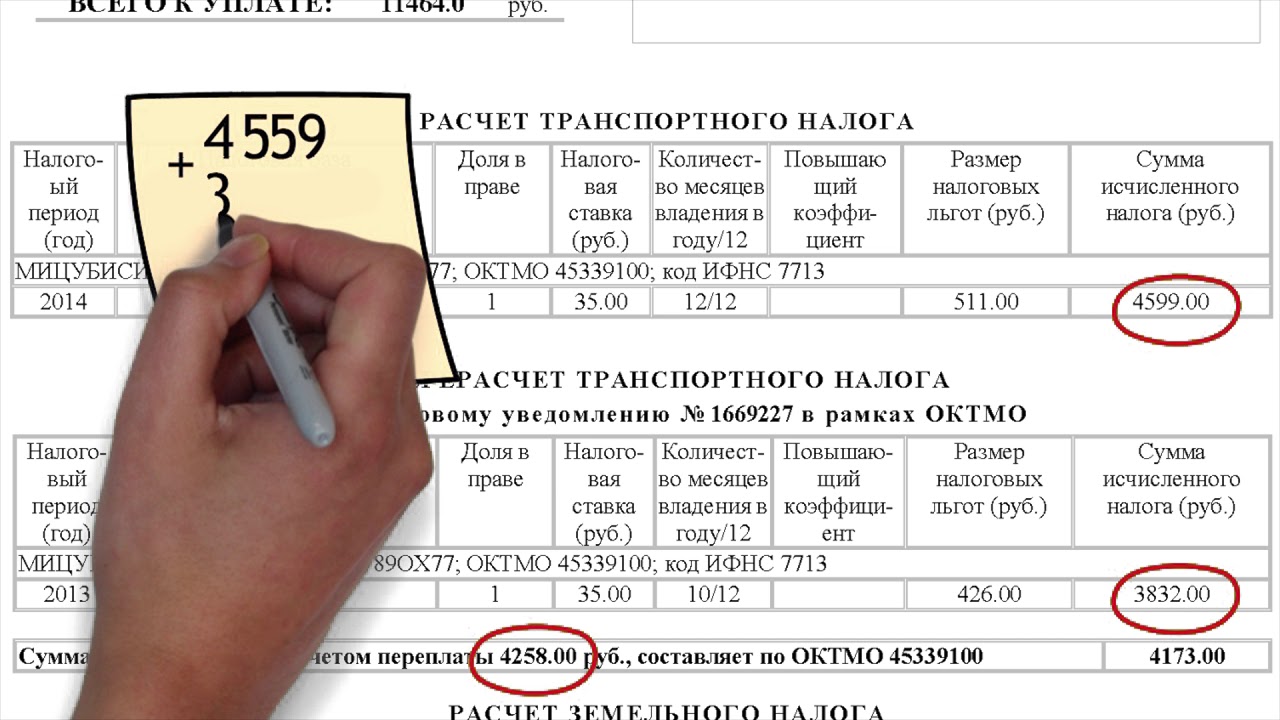

Порядок, в котором рассчитывается сумма транспортного налога в неполном квартале, прописан в примечании № 12 к декларации. А именно: ставка налога делится на 12 и умножается на количество месяцев в неполном квартале, в течение которых плательщик владеет транспортным средством.

Каким образом заполнять декларацию относительно таких транспортных средств? Здесь возможны два варианта. Первый вариант — у плательщика с начала отчетного года не было объектов налогообложения, за которые надо отчитываться. В таком случае приобретенное в течение года транспортное средство будет первым, по которому за отчетный год нужно подать информацию в налоговый орган по месту регистрации этого транспортного средства. При этом декларация за вновь приобретенное транспортное средство подается с отметкой «Звітна», а в поле, «починаючи з» указываются месяц и год, в котором у плательщика возникло право собственности на новый объект налогообложения (транспортное средство). Такое разъяснение фискалы предоставили в «Вестник. Официально о налогах», 2017, № 35, с. 28.

Первый вариант — у плательщика с начала отчетного года не было объектов налогообложения, за которые надо отчитываться. В таком случае приобретенное в течение года транспортное средство будет первым, по которому за отчетный год нужно подать информацию в налоговый орган по месту регистрации этого транспортного средства. При этом декларация за вновь приобретенное транспортное средство подается с отметкой «Звітна», а в поле, «починаючи з» указываются месяц и год, в котором у плательщика возникло право собственности на новый объект налогообложения (транспортное средство). Такое разъяснение фискалы предоставили в «Вестник. Официально о налогах», 2017, № 35, с. 28.

Обратите внимание! Согласно п. 24 Порядка № 1388 транспортное средство теперь в любом случае регистрируется по местонахождению юридического лица. Даже если за такой регистрацией юрлицо обратилось в другую административно-территориальную единицу. Поэтому в настоящее время ситуация, когда плательщик приобрел новое транспортное средство, но отчитываться о нем должен не по своему основному месту учета, на наш взгляд, невозможна. Хотя фискалы кое-где допускали подачу «транспортной» декларации по неосновному месту учета (см. письмо ГФСУ от 20.06.2018 г. № 2747/6/99-99-12-02-03-15/ІПК). Мы считаем такое мнение необоснованным. Но если вы соглашаетесь с фискалами и, уже имея в собственности автомобили, о которых вы отчитались по основному месту учета, отчитываетесь о вновь приобретенном автомобиле по неосновному месту учета — декларация, поданная за такой автомобиль (в налоговый орган по неосновному месту учета), также будет с отметкой «Звітна» и с заполненным полем «починаючи з».

Поэтому в настоящее время ситуация, когда плательщик приобрел новое транспортное средство, но отчитываться о нем должен не по своему основному месту учета, на наш взгляд, невозможна. Хотя фискалы кое-где допускали подачу «транспортной» декларации по неосновному месту учета (см. письмо ГФСУ от 20.06.2018 г. № 2747/6/99-99-12-02-03-15/ІПК). Мы считаем такое мнение необоснованным. Но если вы соглашаетесь с фискалами и, уже имея в собственности автомобили, о которых вы отчитались по основному месту учета, отчитываетесь о вновь приобретенном автомобиле по неосновному месту учета — декларация, поданная за такой автомобиль (в налоговый орган по неосновному месту учета), также будет с отметкой «Звітна» и с заполненным полем «починаючи з».

Второй вариант — у плательщика уже были транспортные средства, за которые он отчитался до 20 февраля отчетного года, а после этого приобрел в том же году еще одно транспортное средство, о котором надо отчитываться в тот же налоговый орган. В таком случае нужно подать декларацию с отметкой «Уточнююча», а месяц и год, в котором приобретено право собственности на вновь приобретенное транспортное средство, нужно указать в поле «з урахуванням уточнень з». Причем заметьте: в такой уточняющей декларации нужно не только указать информацию о новом транспортном средстве, но и продублировать информацию обо всех других объектах налогообложения. На этом настаивают фискалы в своей консультации из БЗ, подкатегория 111.05.

В таком случае нужно подать декларацию с отметкой «Уточнююча», а месяц и год, в котором приобретено право собственности на вновь приобретенное транспортное средство, нужно указать в поле «з урахуванням уточнень з». Причем заметьте: в такой уточняющей декларации нужно не только указать информацию о новом транспортном средстве, но и продублировать информацию обо всех других объектах налогообложения. На этом настаивают фискалы в своей консультации из БЗ, подкатегория 111.05.

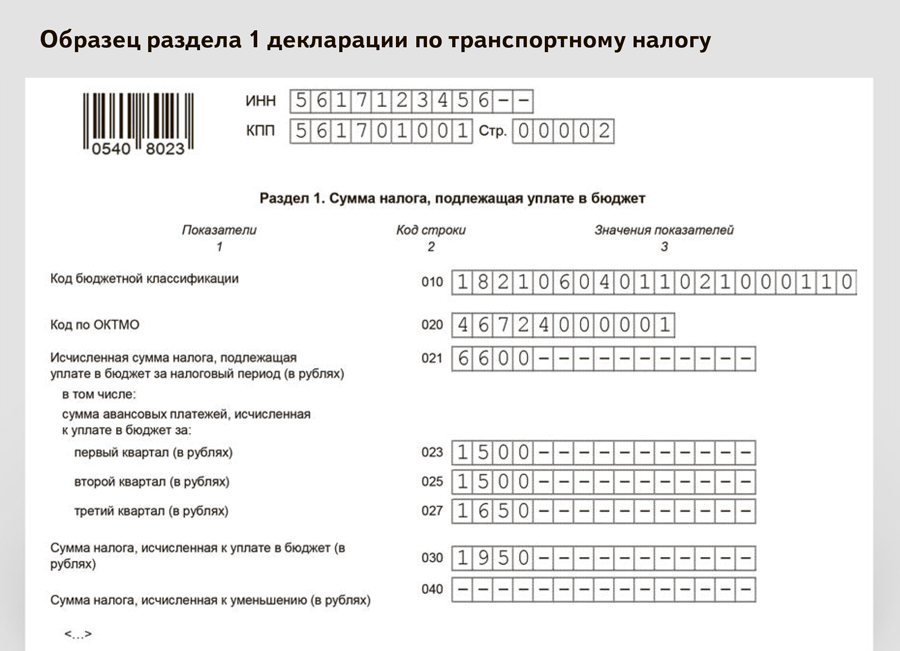

Пример того, как заполняется декларация, в случае, когда в течение года у плательщика возникает новый объект налогообложения, приведен на рисунке ниже.

Пример. Предприятие в сентябре 2018 года приобрело автомобиль Land Rover (Range Rover Evoque 5D) 2016 года выпуска. Право собственности зарегистрировано тоже в сентябре 2018 года. Других автомобилей у предприятия не было, декларацию за 2018 год предприятие раньше не подавало.

В нашем случае предприятию нужно подать декларацию с отметкой в заглавной части «Звітна», а в поле «починаючи з» отметить «09.2018». Основная часть будет заполнена так, как показано на рисунке.

Потеря права собственности

До какой даты уплачивать транспортный налог в этом случае? Законодатель предусмотрел ответ на этот вопрос. В случае перехода права собственности на объект налогообложения от одного владельца к другому в течение отчетного года налог исчисляется предыдущим владельцем за период с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанный объект налогообложения (п.п. 267.6.5 НКУ). Каким образом фиксировать потерю права собственности? На наш взгляд, здесь фискалы, вероятно, будут ориентироваться на дату перерегистрации автомобиля (п. 33 Порядка № 1388). Эта дата прямо из НКУ не следует, но именно информацию об изменении владельца зарегистрированного авто фискалы получат от органов МВД (п.п. 267.6.3 НКУ).

33 Порядка № 1388). Эта дата прямо из НКУ не следует, но именно информацию об изменении владельца зарегистрированного авто фискалы получат от органов МВД (п.п. 267.6.3 НКУ).

То есть если первоначально в декларации налоговые обязательства относительно проданного транспортного средства рассчитаны до конца года, теперь их нужно уменьшить. Транспортный налог отражается только по тем месяцам, в которых транспортное средство оставалось во владении плательщика.

Аналогичным способом следует действовать и в том случае, когда происходит перерегистрация транспортного средства, и автомобиль регистрируется на административно-территориальной единице, которая находится в «ведении» другого налогового органа. В таком случае по старому месту учета подается декларация с отметкой «Уточнююча» и с заполненным полем «з урахуванням уточнень з», а по новому месту учета — декларация с отметкой «Звітна» и с заполненным полем «починаючи з» (см. консультацию из БЗ, подкатегория 111.05).

консультацию из БЗ, подкатегория 111.05).

И еще. Сроков для уточнения суммы транспортного налога по проданному автомобилю НКУ не устанавливает. В отличие от приобретенного.

Налоговая «пенсия» автомобиля

Транспортным налогом облагаются только новенькие автомобили — те, с года выпуска которых прошло не более пяти лет (п.п. 267.2.1 НКУ). После достижения 5-летнего возраста автомобиль переходит в состав налоговых «пенсионеров» — транспортный налог на него больше не начисляется.

Каким образом действовать, если посреди отчетного года ваш автомобиль должен пойти на налоговую «пенсию»? У законодателя есть ответ и на этот вопрос. В случае истечения пятилетнего возраста легкового автомобиля в течение отчетного года налог уплачивается за период с 1 января этого года до начала месяца, следующего за месяцем, в котором возраст такого автомобиля достиг (достигнет) пяти лет (п. п. 267.6.7 НКУ).

п. 267.6.7 НКУ).

О налоговой «пенсии» автомобиля известно заранее. Поэтому можно обойтись без уточняющей декларации, а сразу в отчетной декларации рассчитать сумму налога за неполный год. Но если забыли — механизм уточнения к вашим услугам!

Хищение транспортного средства

Законодатель предусмотрел специальный механизм, который регулирует расчет транспортного налога для тех владельцев (юридических лиц), которых постигла такая неприятность, как кража авто. Этот механизм прописан в пп. 267.6.8, 267.6.9 НКУ (см. также консультацию из БЗ, подкатегория 111.02).

В случае кражи транспортного средства, которое согласно законодательству является объектом налогообложения, транспортный налог за такой автомобиль не уплачивается с месяца, следующего за месяцем, в котором имел место факт незаконного завладения легковым автомобилем. И только при условии, что кража подтверждается документом о внесении в реестр досудебных расследований.

И только при условии, что кража подтверждается документом о внесении в реестр досудебных расследований.

В таком случае в связи с потерей права собственности на автомобиль плательщик может подать уточняющий расчет и снять с себя налоговые обязательства за транспортное средство, которое у него украли. Но! Не позже чем в течение 30 календарных дней со дня внесения сведений о совершении уголовного правонарушения в Единый реестр

А дальше — еще интереснее. В случае возврата похищенного автомобиля его законному владельцу транспортный налог за такой автомобиль уплачивается с месяца, в котором легковой автомобиль был возвращен в соответствии с постановлением следователя, прокурора или решением суда

Плательщик (законный владелец), который получил назад свой автомобиль, обязан предоставить фискалам копию такого постановления (решения) в течение 10 дней с момента получения. И в течение 30 календарных дней со дня составления постановления следователя, прокурора или вынесения решения суда подать уточняющий расчет (как в случае с приобретением права собственности на объект налогообложения).

И в течение 30 календарных дней со дня составления постановления следователя, прокурора или вынесения решения суда подать уточняющий расчет (как в случае с приобретением права собственности на объект налогообложения).

Правда, законодатель молчит о ситуации, когда за период розыска найденный автомобиль достигнет 5-летнего возраста. По нашему мнению, в этом случае уточняющий расчет относительно найденного автомобиля подавать не нужно. Но рекомендуем получить индивидуальную консультацию фискалов.

Уничтожение транспортного средства

Прямо ситуация с уничтожением автомобиля в ДТП и тем, как рассчитывать в этом случае транспортный налог, в ст. 267 НКУ не урегулирована. Однако нам известно, что плательщиками транспортного налога являются юридические лица, которые имеют зарегистрированные в Украине и согласно действующему законодательству собственные легковые автомобили (п. п. 267.1.1 НКУ). Если же говорить об уничтоженных транспортных средствах предприятий, то они снимаются с учета на основании утвержденных актов (п. 45 Порядка № 1388).

п. 267.1.1 НКУ). Если же говорить об уничтоженных транспортных средствах предприятий, то они снимаются с учета на основании утвержденных актов (п. 45 Порядка № 1388).

Поэтому если уничтоженный автомобиль снят с учета, владелец такого автомобиля уже не считается плательщиком транспортного налога за такие автомобили. В таком случае обязанность уплачивать транспортный налог за уничтоженный автомобиль, вероятно, исчезает с первого числа месяца, следующего за месяцем, в котором этот автомобиль был снят с учета. Уточняем налог соответственно.

Но! Не спутайте эту ситуацию с другой! Бывает так, что в результате ДТП, пожара или другого экстраординарного события автомобиль не уничтожен, а поврежден. Повреждение автомобиля обычно сопровождается существенным уменьшением его рыночной стоимости. Следовательно,она может упасть ниже порога в 375 минзарплат (п. п. 267.2.1 НКУ).

п. 267.2.1 НКУ).

Некоторых плательщиков интересует: можно ли в связи с ДТП снять налоговые обязательства за те периоды, начиная с которых автомобиль эксплуатируется в поврежденном состоянии? Фискалы говорят: ни в коем случае! Для транспортного налога важна среднерыночная стоимость, а не фактическая стоимость конкретного автомобиля.

Следовательно, в случае, если после ДТП фактическая рыночная стоимость изменяется, то это не освобождает его владельца от уплаты налога. Есть автомобиль в собственности — плати транспортный налог. И не важно, что автомобиль уже не такой дорогой, как раньше. То есть, последствия ДТП в этом случае не влияют на взимание транспортного налога (см. «Вестник. Официально о налогах», 2017, № 35, с. 24).

Как видите, ситуаций, которые требуют уточнять транспортный налог, — немало. Но теперь вы сможете справиться с любой из них!

Транспортный налог.

Расчет текущих платежей, форма 701.00

Расчет текущих платежей, форма 701.00 Полезно!

Кто является плательщиком налога на транспортные средства, объекты обложения, ставки и порядок расчета, а также налоговая отчетность – подробнее об этом в статье «Налог на транспортные средства».

Форма 701.00 за 2019 год

Форма расчета текущих платежей по налогу на транспортные средства на 2018 год утверждена приказом Министра финансов РК «Об утверждении форм налоговой отчетности и правил их составления» от 12 февраля 2018 года № 166.

Форма 701.00 представлялась и ранее, используемая в 2018 году дополнена Приложением.

Полезно!Ознакомиться с актуальными правилами заполнения формы 701.00 можно здесь.

Также скачать правила заполнения ФНО и формы можно

на сайте КГД МФ РК.

На сайте доступен актуальный шаблон формы для информационной системы «СОНО» — версия 15, ревизия 49 от 26.

Особенности расчета и представления сведений по транспортному налогу

Форма 701.00 представляется исключительно юридическими лицами, которые в соответствии со статьей 496 НК РК, обязаны производить расчет текущих платежей по налогу на транспортные средства.

Расчет текущих платежей – это предварительная сумма налога, которая рассчитывается по объектам налогообложения за текущий календарный год в срок до 5 июля.

При расчете учитываются транспортные средства, находящиеся на праве собственности по состоянию на 1 июля, а также:

- Отсутствующие на начало года, но приобретенные до 1 июля текущего года;

- Находящиеся на праве собственности на начало года и реализованные до 1 июля текущего года;

- Приобретенные и реализованные в текущем году до 1 июля.

Таким образом, при расчете учитываются все транспортные средства, которые находятся или находились на праве собственности за период представления расчета.

По транспортным средствам, которые находятся на праве собственности на момент расчета, сумма платежей по налогу определяется за период до конца календарного года.

Сумма налога по выбывшим или приобретенным за период транспортным средствам, определяется за фактический период владения.

Сумма налога = Сумма за год / 12 * Количество месяцев владения

Данная формула применяется как при расчете текущих платежей, так и при окончательном расчете налога в Декларации.

При приобретении транспортного средства в отчетном периоде, налог рассчитывается, начиная с 1 числа месяца, в котором оно приобретено

При реализации – налог определяется до 1 числа месяца, в котором оно реализовано.

Пример

Транспортное средство приобретено 14 мая. Транспортный налог будет рассчитываться с 1 числа месяца приобретения — с мая по декабрь, за 8 месяцев.

Транспортное средство реализовано 28 мая. Транспортный налог рассчитывается за период до месяца реализации — с января по апрель, то есть за 4 месяца отчетного периода.

Транспортное средство приобретено 5 февраля и реализовано 18 июня одного отчетного периода. Налог будет рассчитан в период с февраля по май, то есть за 4 месяца.

Расчет и уплата текущих платежей производится в срок до 5 июля текущего года.

Пример За 2019 год расчет и уплату текущих платежей по налогу на транспортные средства необходимо произвести до 5 июля 2019 года.Окончательный расчет налога и представление данных производится в «Декларации по налогу на транспортные средства, по земельному налогу и налогу на имущество» (форма 700.00). Данная форма представляется в срок до 31 марта года, следующего за отчетным.

Пример

Декларация с итоговым расчетом налога на транспортные средства за 2019 год, представляется до 31 марта 2020 года.

Сведения в Декларации учитывают также и изменения, произошедшие в период с 1 июля до 31 декабря в составе транспортных средств, находящихся на праве собственности налогоплательщика: транспортное средство может быть реализовано за этот период, либо наоборот – приобретено.

По транспортным средствам, приобретенным после 1 июля отчетного периода, уплата налога производится в течение 10 календарных дней после срока сдачи Декларации 700.00. По таким транспортным средствам не производится расчет текущих платежей и представление формы 701.00.

ПримерСрок сдачи Декларации 700.00 за 2019 год — 31 марта 2020 года.

Срок уплаты исчисленного налога на транспорт — 10 апреля 2020 года.

Заполнение формы 701.00

Расчет текущих платежей по налогу на транспортные средства состоит из основной формы 701.00 и Приложения к расчету 701.00.

В разделе Исчисление текущих платежей по налогу на транспортные средства формы 701. 00 всего одна строка.

00 всего одна строка.

Строка 701.00.001 является итоговой суммой двух разделов Приложения к расчету 701.00:

-

строки 701.00.001 раздела 2 «Исчисление текущих платежей по налогу на транспортные средства, за исключением лиц, указанных в разделе 3» приложения к расчету 701.00;

-

итоговой суммы графы С раздела 3 «Исчисление налога на транспортные средства по городам районного значения, селам, поселкам, сельским округам» приложения к расчету 701.00

Итоговые строки не содержат пояснений по расчету, а отражают лишь общую сумму рассчитанных платежей по всем объектам обложения.

ПримерРассмотрим расчет платежей по транспортному налогу и составление формы 701.00 за 2019 год.

В организации за период расчета платежей имеются следующие транспортные средства, являющиеся объектами налогообложения:

- Легковой автомобиль Chevrolet Cruze, 2014 года выпуска.

Объем двигателя – 1 600 куб. см. Автомобиль входит в группу «от 1500 до 2000 включительно», по которой налог рассчитывается по ставке 3 МРП.

1 МРП в 2019 году составляет 2 525 тенге.

3 * 2 525 = 7 575 тенге.

Превышение минимального предела группы увеличивает рассчитанную сумму налога на 7 тенге за каждую единицу превышения.

1 600 – 1 500 = 100 единиц превышения.

100 * 7 = 700 тенге.

Рассчитываем общую сумму налога по автомобилю за 2019 год.

7 575 + 700 = 8 275 тенге.

Так как автомобиль был на праве собственности не весь год, рассчитываем фактическую сумму налога за период владения автомобилем (11 месяцев).

8 275 / 12 * 11 = 7 585 тенге

Таким образом, сумма платежа по транспортному налогу за данный автомобиль составляет 7 585 тенге.

- Грузовой автомобиль ГАЗ 33023, 2004 года выпуска.

Грузоподъемность автомобиля – 1 тонна. Автомобиль входит в группу «до 1 тонны включительно», налог для которой рассчитывается по ставке 3 МРП.

3 * 2 525 = 7 575 тенге.

Рассчитываем сумму налога с учетом периода фактического владения транспортным средством (2 месяца).

7 575 / 12 * 2 = 1 263 тенге.

Таким образом, транспортный налог в 2018 году за данный автомобиль составляет 1 263 тенге.

- Микроавтобус Mercedes-Benz Sprinter, 1990 года выпуска.

Количество посадочных мест в автобусе – 15. Автобус входит в категорию «свыше 12 до 25 посадочных мест включительно», которая облагается налогом по ставке 14 МРП.

Автобус входит в категорию «свыше 12 до 25 посадочных мест включительно», которая облагается налогом по ставке 14 МРП.

14 * 2 525 = 35 350 тенге.

Рассчитаем сумму налога за период владения микроавтобусом.

35 350 / 12 * 5 = 14 729 тенге.

Таким образом, налог на транспортные средства за микроавтобус, составит 14 729 тенге.

Так как данные транспортные средства зарегистрированы не на территории городов районного значения, сел, поселков, сельских округах, то начисленная сумма налога на транспорт отражается в строке 701.00.001 второго раздела Приложения к Расчету 701.00.

Общая сумма текущих платежей, отражаемая в строке 701.00.001 основной формы 701.00 за 2019 год, составляет 23 577 тенге (7 585 + 1 263 + 14 729).

Заполнение формы 701.00 в конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0.

Что проверить перед заполнением

В конфигурации основные средства, являющиеся объектами обложения налога на транспортные средства, отображаются в регистре сведений Объекты транспортного налога (раздел ОС и НМА — Справочники и настройки — Объекты транспортного налога).

Для того чтобы транспортное средство учитывалось в качестве объекта для исчисления транспортного налога, в документе

Также указать транспортное средство в качестве объекта транспортного налога и сделать запись в регистре сведений, можно при помощи документа Изменение состояния ОС.

В карточке транспортного средства, на закладке Транспортный налог, указывается вид средства, и, в зависимости от этого, заполняются данные по характеристикам, влияющим на расчет налога.

Данные, которые участвуют в расчете налога, отражаются в регистре сведений Параметры расчета транспортного налога (раздел ОС и НМА — Справочники и настройки — Параметры расчета транспортного налога).

Заполнение и проверка формы 701.00

В конфигурации «Бухгалтерия 8 для Казахстана» реализован автоматический расчет текущих платежей по транспортному налогу и отражение данных сведений в форме 701. 01.

01.

Форма 701.00 доступна в разделе Отчеты – Регламентированные отчеты.

Строка 701.00.001 рассчитывается автоматически на основании данных регистра сведений Параметры расчета транспортного налога. Для получения детальных сведений исчисленной суммы налога по каждому транспортному средству, необходимо воспользоваться кнопкой Расшифровка.

Рассчитанную сумму платежей можно отразить в учете по кнопке Ввести документ отражения в учете.

Для отправки сведений в уполномоченные органы, форму 701.01 можно выгрузить в файл формата XML для последующей загрузки в Кабинет налогоплательщика или ИС СОНО.

Есть ли законные основания не уплачивать транспортный налог за 2015 год

Газета № 190 / 6 октября 2016

-

«Интерактивная бухгалтерия» — мы ПЕРВЫЕ со свежими изменениями!

ежедневная газета, база аналитических материалов, нормативные документы,

полезные функции для бухгалтеров и руководителей.

Содержание

Эксперты комментируют

Тема недели: Неполное рабочее время

Налогоплательщик обжаловал полученное НУР в суд, мотивируя исковые требования отсутствием законодательных оснований уплачивать транспортный налог за 2015 год, поскольку, руководствуясь нормами НКУ, введенный с 2015 года транспортный налог может взиматься не ранее 2016 года

Полная версия материала доступна подписчикам издания «Интерактивная бухгалтерия»

или

Оформить подписку

Нуждаетесь в помощи?

Обратитесь в службу поддержки: 0 800 210 103.

Звонки бесплатные с любого номера.

ПОДПИШИТЕСЬ НА РАССЫЛКУ

и ежедневно (в рабочие дни) получайте подборку свежей аналитики и новостей!

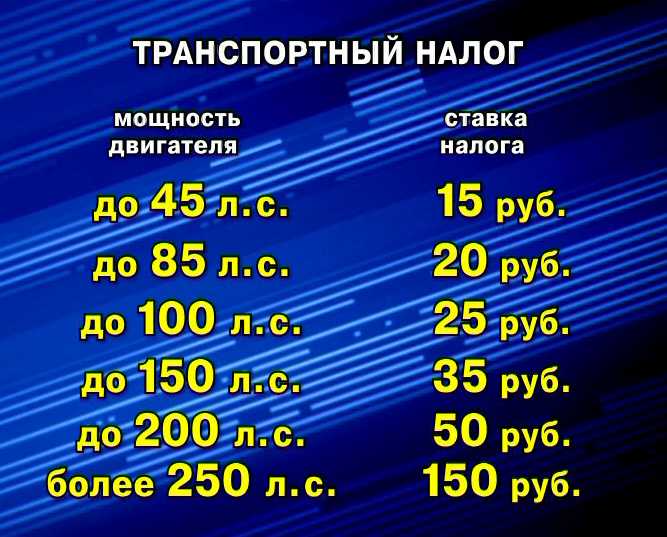

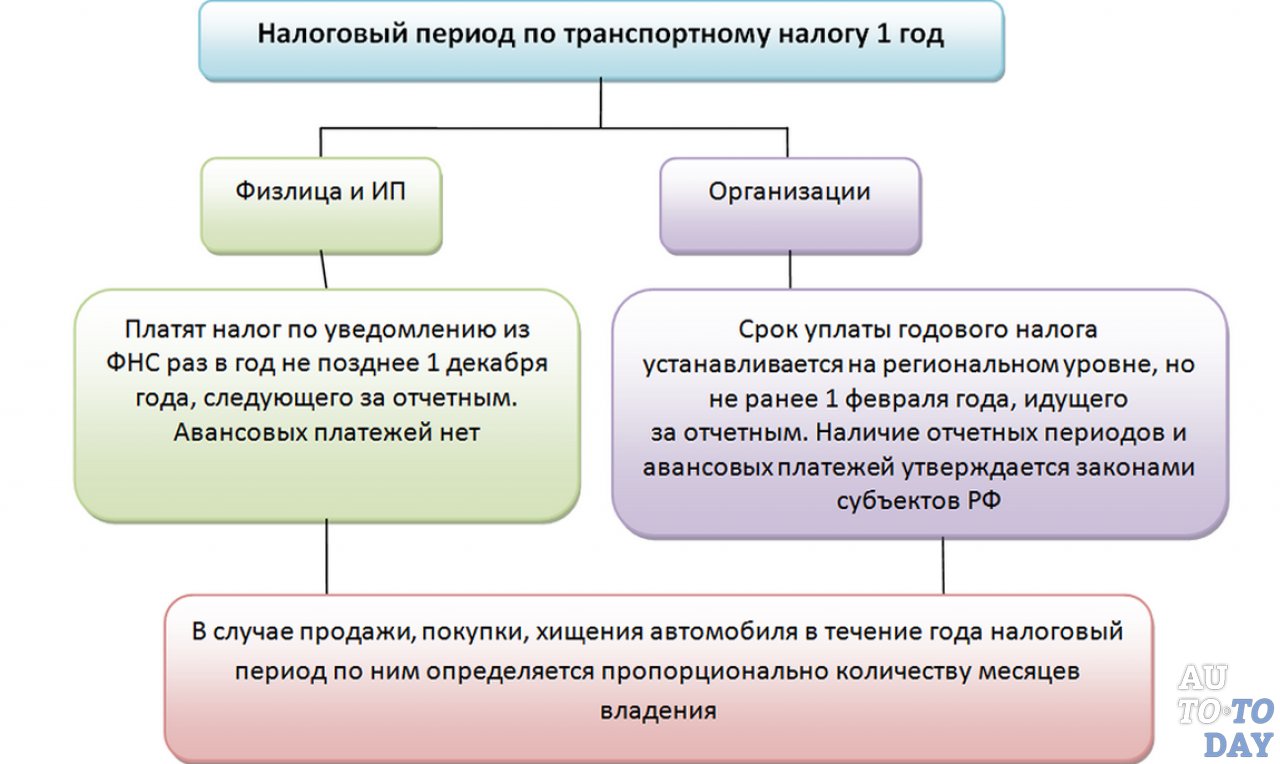

Транспортный налог в 2021 году

Транспортный налог — налог, который должны уплачивать все владельцы транспортных средств. Этот налог уплачивается за год. Срок уплаты транспортного налога — 1 декабря следующего года. Если 1 декабря является выходным днем, то срок переносится на следующий рабочий день.

Т.е. транспортный налог за 2019 год должен быть уплачен до 1 декабря 2020 года.

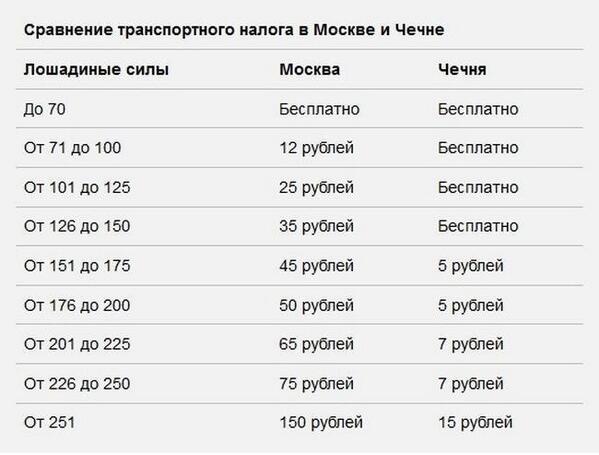

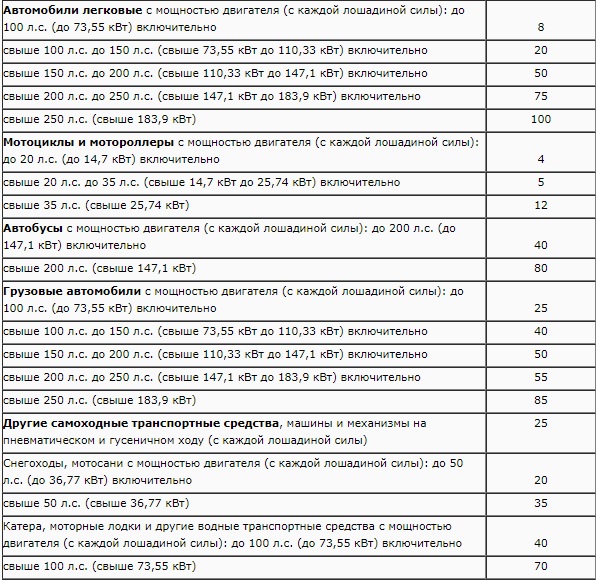

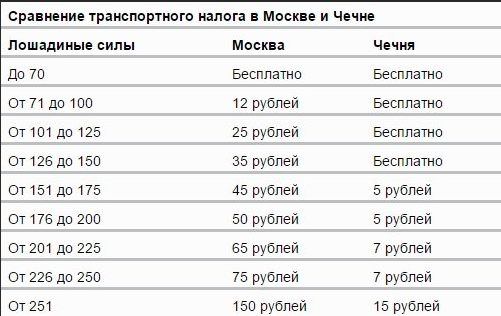

Важная особенность транспортного налога заключается в том, что единые тарифы для расчета не существуют. Т.е. величина взноса зависит от того, в каком регионе зарегистрирован владелец автомобиля.

Т.е. величина взноса зависит от того, в каком регионе зарегистрирован владелец автомобиля.

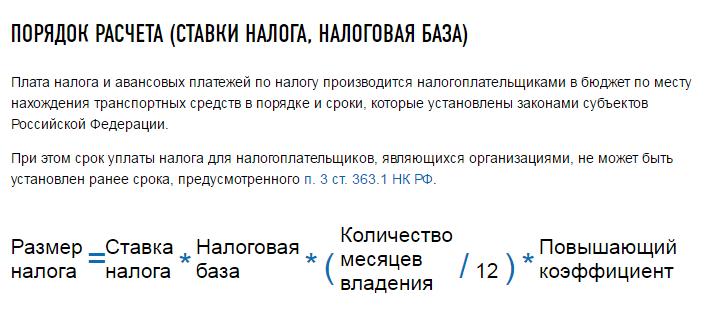

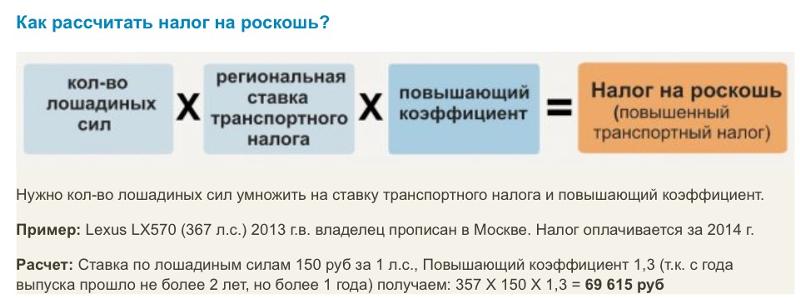

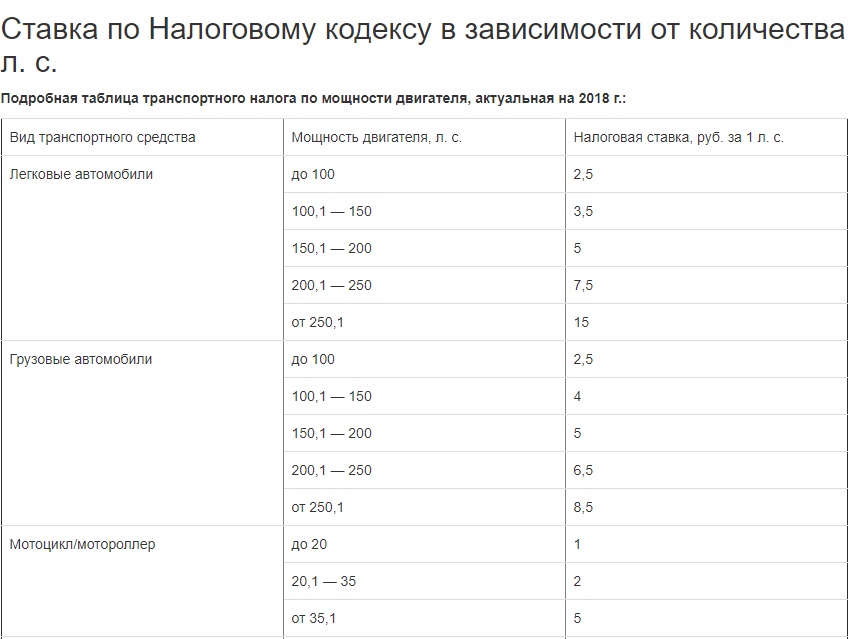

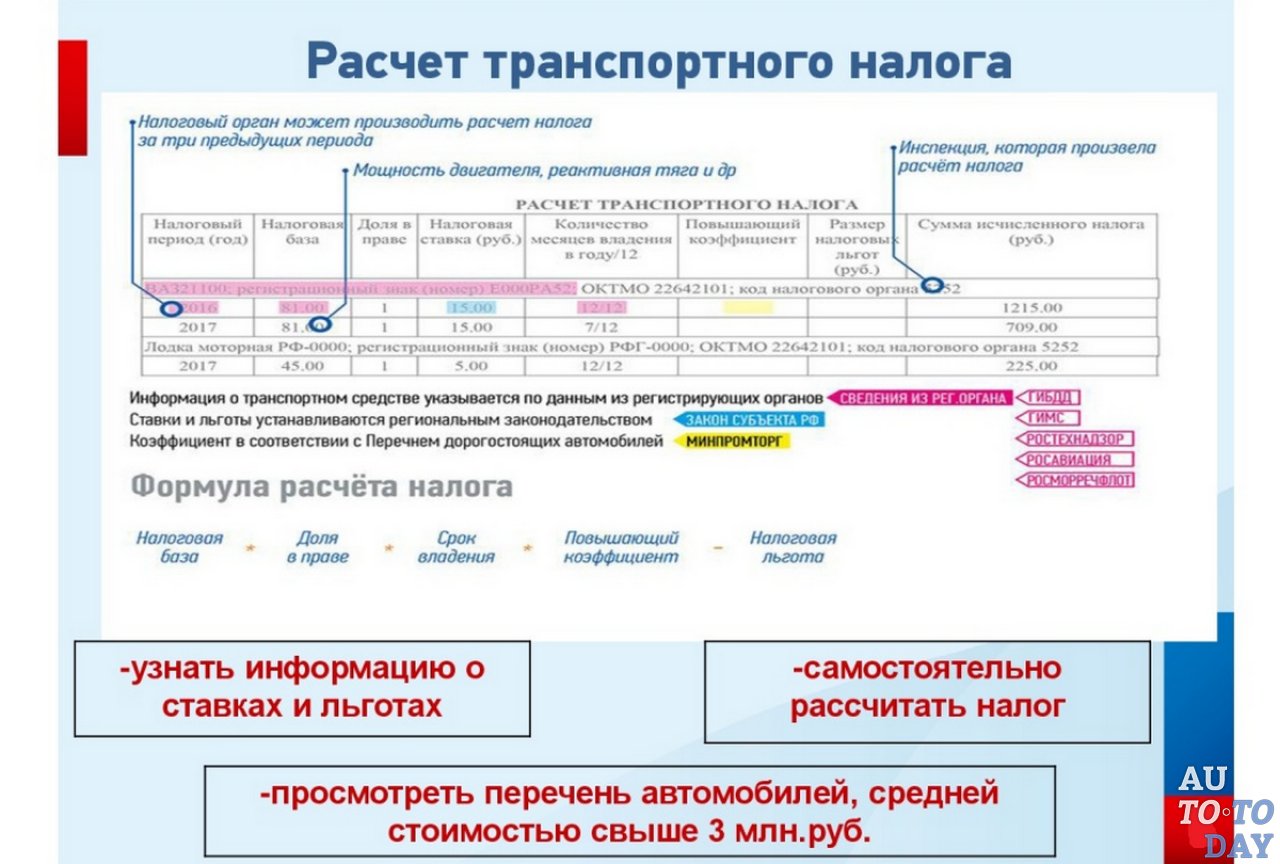

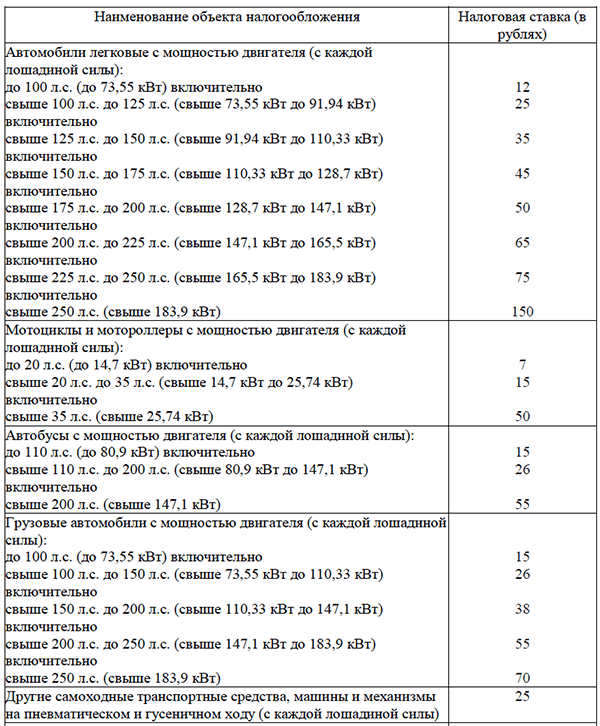

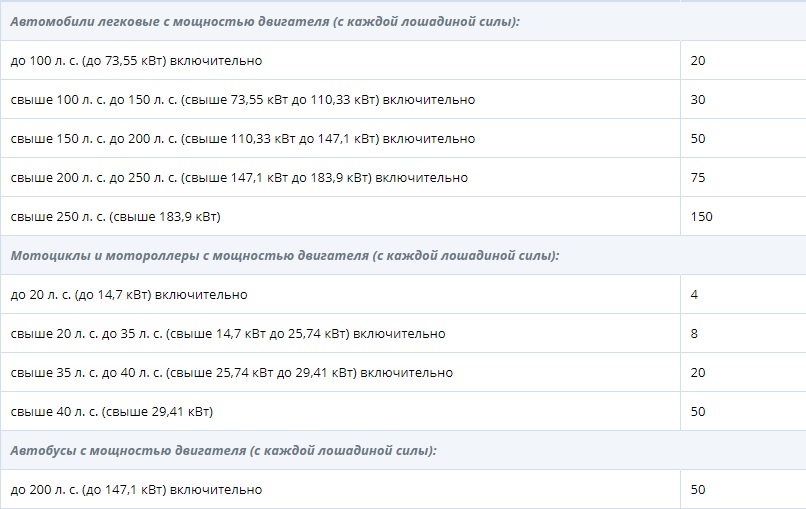

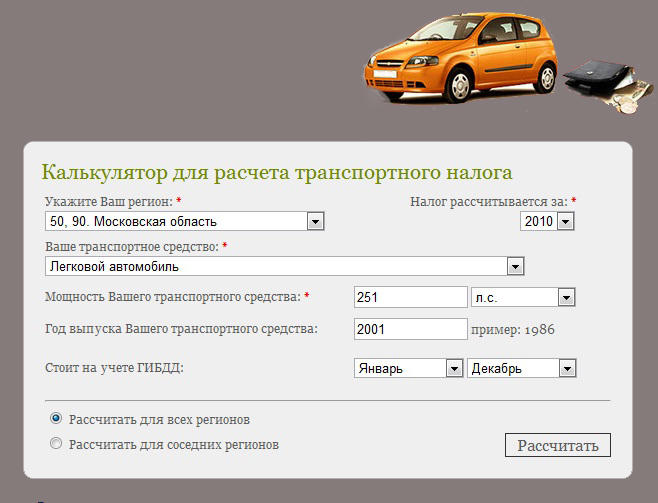

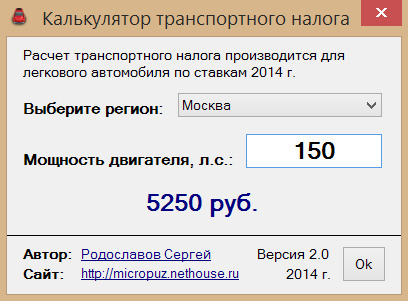

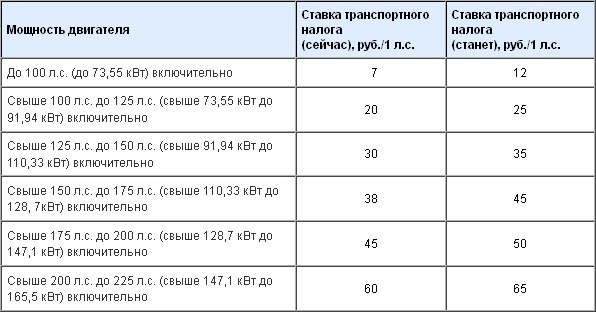

Также величина налога зависит и от мощности двигателя транспортного средства. Чем выше мощность, тем больше налог. Чтобы рассчитать транспортный налог для своего автомобиля, найдите нормативный правовой документ Вашего региона, регулирующий величину налоговых коэффициентов. После этого умножьте коэффициент на мощность двигателя.

Если Вы владели автомобилем не полный год, то транспортный налог рассчитывается в соответствии с количеством месяцев владения. Например, если Вы купили автомобиль 10 ноября 2019 года, то в 2020 году налог придется заплатить за 2 месяца (ноябрь и декабрь).

Отмечу, что на практике считать транспортный налог самостоятельно не обязательно. Налоговая инспекция сделает это за Вас и пришлет квитанцию об оплате по почте. Обычно квитанции приходят автовладельцам в конце лета или начале осени.

Как рассчитать транспортный налогПени за неуплату транспортного налога

Узнать о начисленных налогахУзнать о задолженности по налогам

Если 1 декабря уже близко, а Вы до сих пор не получили письмо с квитанцией, узнайте размер транспортного налога самостоятельно и оплатите его. В противном случае будут начислены пени (штраф) за каждый день просрочки.

В противном случае будут начислены пени (штраф) за каждый день просрочки.

Оплата транспортного налога

Оплатить транспортный налог можно в любом отделении сбербанка. Комиссия при этом не взимается. Однако если Вы не хотите стоять в очереди, можете оплатить транспортный налог через Интернет. Сделать это можно, например, с помощью Киви-кошелька или банковской карты Сбербанка.

Заплатить транспортный налог через интернетЗаплатить налог с расчетного счета ИПОплата налога за другое лицо

как за год изменились зарплаты металлургов и горняков — Статьи — GMK Center

Часть компаний ГМК увеличила зарплаты работников в 2020 году и рассматривает возможность повышения в 2021-м

Несмотря на пандемию коронавируса и связанные с ней карантинные ограничения, в прошлом году доходы населения выросли. Реальная зарплата в Украине в декабре 2020 года по сравнению с декабрем 2019 года увеличилась на 10,1%, тогда как средняя номинальная зарплата – на 15,6%, до 14,2 тыс. грн.

грн.

Уровень зарплат в горно-металлургическом комплексе по итогам 2020 года уже традиционно существенно превысил средний показатель по стране (11,6 тыс. грн) и промышленности (12,8 тыс. грн). По данным Профсоюза металлургов и горняков Украины (ПМГУ), в прошлом году динамика зарплат в отрасли была такой:

- в сегменте добычи железной руды зарплата выросла на 9,9% – до 17,8 тыс. грн;

- в производстве кокса – на 5%, до 18,7 тыс. грн;

- в черной металлургии – на 3,3%, до 17,4 тыс. грн.

Однако в трубном производстве и цветной металлургии наблюдалось снижение на 0,1%, до 13,2 тыс. грн и 1,6%, до 10,6 тыс. грн, соответственно.

Динамику зарплат в отрасли в 2020 году предопределили крупнейшие предприятия.

1. На «АрселорМиттал Кривой Рог» средняя зарплата увеличилась на 5,5% – до 19,1 тыс. грн.

«В напряженном 2020 году приоритетами «АрселорМиттал Кривой Рог» оставались сохранение численности персонала, обеспечение всех выплат сотрудникам, а также уплата налогов и сборов, что стало существенной поддержкой в кризисное время для государства и местных общин.

Несмотря на карантинные ограничения, предприятие стабильно выплачивает заработную плату своим сотрудникам и удерживает лидирующие позиции среди социально ориентированных предприятий», – поясняет Юлия Чермазович, директор департамента по персоналу «АрселорМиттал Кривой Рог».

2. На предприятиях «Метинвеста» средняя зарплата выросла на 4% в сравнении с 2019 годом.

«Несмотря на коронавирусный кризис 2020 года и сопутствующие ему темпы роста безработицы, Группа «Метинвест» удерживает конкурентный уровень заработной платы для своих сотрудников. Средняя зарплата наших сотрудников на 10% выше уровня оплаты труда украинских горно-металлургических предприятий. При этом за счет программы премирования сотрудников средняя зарплата выросла на 4% в сравнении с 2019 годом», – отмечают в пресс-службе «Метинвеста».

3. На комбинатах Ferrexpo средняя зарплата выросла более чем 10% и составила более 20 тыс. грн. В июле прошел плановый рост зарплат.

грн. В июле прошел плановый рост зарплат.

По данным Профсоюза металлургов и горняков, по состоянию на 1 февраля 2021 года задолженность по зарплате на семи предприятиях ГМК составляет 129,8 млн грн (+2,2%). Из них два предприятия являются государственными, три – банкроты. Самые большие долги у Днепропетровского трубного завода – 64,5 млн грн, ГП «УНТЦ «Энергосталь» – 27,8 млн грн и ГП «Завод порошковой металлургии» – 24,4 млн грн. В течение прошлого года три предприятия погасили задолженность, в том числе «Запорожский титано-магниевый комбинат».

В целом украинская промышленность сравнительно неплохо пережила кризис. Средняя номинальная зарплата в декабре тут выросла на 9,1% – до 14,9 тыс. грн.

Ключевые предприятия«Ситуация с заработными платами в промышленном секторе довольно стабильна. Во многих производственных компаниях функционирует система грейдов и заранее определен бюджет, нарушать который крайне нежелательно. Карантин оказал не сильно значительное влияние на уровень предлагаемых в промышленности зарплат.

Финансовое предложение работодателей что до начала карантина, что во время карантина, не особо изменилось. Как и прежде, при найме необходимых бизнесу профессионалов работодатели гибко подходят к вопросу финансов», – говорит Наталья Щетинина, консультант по рекрутменту индустриального направления международной стаффинговой группы Ancor.

Общая картина средних зарплат по отрасли частично искажается за счет небольших или «несистемных» предприятий. Поэтому для адекватной оценки средних зарплат мы создали выборку крупнейших предприятий отрасли, исключив те, чьи зарплаты ниже среднеотраслевого уровня.

Предприятия ГМК не прекращали свою работу и в условиях карантина, для чего предприятия предприняли много усилий. На государственные, региональные и собственные противоэпидемические меры были потрачены сотни миллионов гривен.

При этом общее количество отработанных часов по отрасли сократилось из-за того, что часть работников были отправлены в оплачиваемые отпуска. По графику средних зарплат по отрасли видно, что уровень оплаты труда работников ГМК в среднем не пострадали ни от карантина, ни дальнейшего спада в экономике.

По графику средних зарплат по отрасли видно, что уровень оплаты труда работников ГМК в среднем не пострадали ни от карантина, ни дальнейшего спада в экономике.

«Компания приняла решение не использовать в этой ситуации ограничений зарплат, сокращений либо перевода сотрудников в неоплачиваемые отпуска», – ранее отмечали в «Метинвесте».

Уровень средних зарплат по крупнейшим предприятиям отрасли сильно варьировался в течение года под влиянием разнонаправленных факторов. В прошлому году предприятия ГМК проводили премирование и даже повышение зарплат своих работников:

- «АрселорМиттал» в марте выплатил 13-ю зарплату, вследствие чего средний ее показатель подскочил сразу на 14,7 тыс. грн – до 32,1 тыс. грн.

- Майские выплаты на «Днепростали» привели к росту средней зарплаты по сравнению с апрелем на 14,7 тыс. грн – до 33,8 тыс. грн.

- В июле уже на ПГОКе плановый рост оплаты труда и выплата премии привели к росту зарплаты на 6,6 тыс.

грн – до 25,3 тыс. грн.

грн – до 25,3 тыс. грн. - С сентября повысили зарплату на 6% на Покровском ГОКе. На такой же уровень на Никопольском заводе ферросплавов увеличили внутреннюю шкалу оплаты труда.

- На Криворожском ЖРК оплату труда повышали дважды: с 1 сентября тарифные ставки и должностные оклады подняли на 10-25%, затем с 1 октября – еще на 10%.

Также в прошлом году было несколько понижающих факторов:

- Из-за падения спроса «Сентравис» вначале перешел на неполный рабочий день, а затем высвободил с компенсацией 25% персонала. Вследствие первого средняя зарплата на предприятии в мае по сравнению с апрелем упала почти на 4 тыс. грн.

- Из-за простоя по экономическим причинам в августе зарплата на НЗФ снизилась почти на 2 тыс. грн.

- Общую статистику в железорудном сегменте в сентябре-2020 уронил КЖРК, где вследствие забастовки в сентябре-октябре средняя зарплата на один месяц упала сразу на 3 тыс. грн.

Ожидаемое улучшение экономической ситуации в стране создает некоторые предпосылки для роста доходов населения в стране. Согласно прогнозу «Альфа-Банка», средняя зарплата по итогам 2021 года вырастет на 18,3% – до 13,6 тыс. грн. В свою очередь Нацбанк прогнозирует рост реальной зарплаты на уровне 9,5%.

Согласно прогнозу «Альфа-Банка», средняя зарплата по итогам 2021 года вырастет на 18,3% – до 13,6 тыс. грн. В свою очередь Нацбанк прогнозирует рост реальной зарплаты на уровне 9,5%.

Согласно результатам проведенного НБУ опроса деловых ожиданий, число компаний, которые планируют повышать зарплаты своим работникам в течение 2021 года выросло до 62,6% против 55,7% в предыдущем опросе. Снижать зарплаты готовы лишь 3,7% компаний. Тогда как опрос Европейской Бизнес Ассоциации показал, что 54% компаний планируют увеличивать зарплату сотрудникам на 5-10%.

Тем не менее, совсем не обязательно, что рост доходов затронет всех. Эксперты рынка труда довольно скептически оценивают перспективы роста зарплат в промышленности. Напомним, этот сектор экономики сильно пострадал от кризиса и в результате упал в прошлом году на 5,2%.

«Пока рынок не насытится всеми освободившимися трудовыми ресурсами, роста зарплат ожидать не стоит, или стоит в чисто символических пределах не более 5%.

Работодатели сейчас экономят бюджеты на ФОТ, пользуясь последствиями карантина и локдаунов для рынка труда. Справедливости ради стоит отметить, что работодатели тратят большие деньги на карантинные меры для своего персонала», – говорит Андрей Самчишин, операционный директор (CEO) компании Sun One.

Более того, по словам Жанны Балабанюк, CEO консалтинговой компании R&C Kyiv Group LLC, в первой половине года, скорее всего, роста зарплат в промышленности не будет. Наблюдается замораживание или даже сокращение доходов. Большинство компаний заняли выжидательную позицию. Они пока не могут точно прогнозировать свои будущие доходы. Часть компаний закрылись или существенно сократили штат. Отсутствие изменений в размере оплаты труда угрожает ростом текучести кадров.

«Уже сейчас одной из самых популярных причин поиска нового места работы у кандидатов из сферы В2В-продаж являются частичная или полная невыплата годового бонуса и отсутствие пересмотра уровня вознаграждения.

Косвенно это может говорить о финансовых сложностях внутри компаний, а также о том, что не все игроки промышленного сектора с уверенностью смотрят в 2021 год», – подчеркивает Наталья Щетинина.

Однако как только количество определенных специалистов станет меньше, чем количество вакансий, работодатели запустят обкатанный механизм повышения зарплат для привлечения нового персонала.

Зарплаты в 2021 году в ГМКПолитика пересмотра зарплат компаниями горно-металлургического комплекса зависит от множества факторов: общего состояния экономики в стране и мире, ситуации на мировом рынке стали, процессов трудовой миграции, уровня и динамики зарплат в Украине и Восточной Европе, корпоративных показателей и др.

По итогам 2020 года украинский ГМК показал достаточно хорошие результаты с учетом общего кризиса в экономике. Ожидается, что в текущем году результаты будут лучше прошлогодних. Впрочем, тенденция роста цен на металлопродукцию, начавшаяся во второй половине 2020 года, уже завершилась, и дальше отрасль будет сталкиваться с большими вызовами.

«Учитывая волатильность предыдущего периода, решение по повышению зарплат в текущем году во многом будет зависеть от ряда внешних экономических факторов. Среди них – состояние рынка после завершения локдауна в Восточной Европе и в стране в целом. Отдельное внимание будет уделяться зарплате персонала в конкурентных отраслях», – отмечают в «Метинвесте».

В свою очередь в компании Ferrexpo отмечают, что централизованное изменение зарплат планируется по каждой группе профессий в зависимости от ситуации на референтных рынках заработных плат.

На «АрселорМиттал» более предметно говорят о перспективах роста доходов своих сотрудников. Однако в настоящее время предприятие подводит итоги минувшего года, проводя обязательный независимый аудит. В связи с этим пока не озвучивают конкретные цифры.

Мотивационные изменения«С уверенностью можем сказать, что в 2021 году мы планируем повышение зарплаты для наших сотрудников. Сейчас прорабатываем возможные сценарии повышения зарплаты, проводим анализ рынка и предложений от наших ключевых социальных партнеров – профсоюзных организаций, представляющих большинство трудового коллектива (в частности, наиболее активную позицию занимает ПМГУ).

Все это позволит принять наиболее эффективное решение в рамках текущей ситуации и прогнозов, что обеспечит стабильную работу предприятия в будущем», – подчеркивает Юлия Чермазович.

Компании ГМК постоянно ищут и совершенствуют методы и инструменты работы с персоналом и его мотивацией. Вызовы совершенно другого уровня возникают и в связи с внедрением новых технологий, которые требуют более высокой квалификации работников.

«Внедрение новых технологий и перемены во внутренних процессах однозначно влекут за собой необходимость изменения системы мотивации. Так, например, непростой 2020 год стал рекордным для предприятия сразу по нескольким направлениям (производство и отгрузка концентрата, чушкового чугуна и др.). Соответственно, это отразилось и на системах премирования, которые действуют в «АрселорМиттал Кривой Рог», – отмечает Юлия Чермазович.

Со своей стороны в Ferrexpo планируют такие изменения в кадровых подходах:

- Дифференцированный подход к изменению зарплат для разных категорий персонала (основной, вспомогательный, административный).

- Определение ключевых показателей эффективности для всех должностей с целью определения зависимости уровня вознаграждения от результатов их выполнения.

- Введение программы «Кафетерий льгот» для повышения эффективности затрат на соцпакет и принципа адресности.

- Реализация программы адаптации персонала путем проведения обучающих тренингов, системы наставничества, welcome-пакета.

- Внедрение разработанных в партнерстве с ведущим центром по профобучению Великобритании инновационных skill-matrix по основным профессиям и программ обучения по ним, с использованием VR-технологий.

- Реализация программ Wellbeing, повышающих финансовую грамотность сотрудников, уровень знаний в области осознанности и управления стрессами, в области правильного питания и т.д.

- Создание мультифункциональных профессий, что обеспечит сотруднику возможность приобретать смежные профессии и повышать эффективность труда и др.

«Мы постоянно работаем над развитием систем мотивации персонала.

Среди ключевых приоритетов – HSE (техника безопасности и экология). Так, на предприятиях группы продолжится внедрение программы мотивации сотрудников «За безопасный труд». – резюмируют в «Метинвесте». – Кроме того, отдельное внимание будет уделяться развитию мотивационных проектов для ремонтного персонала, которые будут направлены на повышение качества ремонтов, а также на повышение качества адаптации и удержание молодых специалистов».

Юридическая консультация | Услуги юриста «Аюр-Консалтинг»

Рады приветствовать наших Клиентов и Партнеров, а также тех, кто впервые посетил нас!

Компания «АЮР-КОНСАЛТИНГ» предоставляет услуги юриста, юридические консультации и разъяснение договоров. Наши специалисты специализируются на правовой помощи, которую мы предоставляем юридическим и физическим лицам. Мы убеждены, что в современных реалиях безопасное функционирование бизнеса без качественной юридической помощи в принципе невозможно

«АЮР-КОНСАЛТИНГ» предоставляет услуги юриста любых направлений

Компания «АЮР-КОНСАЛТИНГ» предоставляет целый перечень услуг юридического характера, независимо от Вашего местонахождения, ведь мы работает во всех городах Украины. Широкий охват стал возможным за счет продолжительных и качественных услуг юриста, в основном, представителей бизнеса, не зависимо, от сложности и масштаба ситуации.

Широкий охват стал возможным за счет продолжительных и качественных услуг юриста, в основном, представителей бизнеса, не зависимо, от сложности и масштаба ситуации.

Юридическая консультация в современном бизнесе отыгрывает важнейшую роль. Качественные и своевременные консультации в юридических вопросах – это реальная необходимость, а не какое-то очередное модное влияние. Согласитесь, обнаружить слабые и противоречивые стороны договора намного эффективней на ранних стадиях. Это как в тестирование, чем раньше найдешь ошибку – тем меньше понесешь убытков.

И далеко не всегда с этим может справиться штатный юрист, не говоря о том, что не каждая компания имеет такого сотрудника либо располагает необходимыми ресурсами для его содержания. В таких ситуациях на помощь придет компания «АЮР-КОНСАЛТИНГ», не просто заменить штатного юриста, а работать намного эффективней.

Юридические консультации, которые мы можем предложить:

- Юридическая консультация организации и компании.

- Юридическая консультация по поводу сделок, договоров и контрактов.

- Сопровождение фирмы.

- Представление интересов на встречах и в суде.

Это далеко не полный перечень юридических услуг, которые наша команда может предоставить Вам. Хоть мы и предоставляем комплексные юридические услуги консультации, у Вас есть возможность выбрать из перечня именно те, которые реально необходимы. Мы не заставляем клиентов оплачивать ненужную работу, ведь настроены помочь.

Наш девиз – это качественные юридические консультации, подкреплены конкретными делами, а не пустыми обещаниями. Именно поэтому мы беремся за правовые дела, невзирая на их сложность и не большую перспективность.

льгот пригородных поездов | Соответствующие расходы, лимиты взносов и др.

Большинство сотрудников ожидают определенных льгот на рабочем месте, таких как медицинское страхование или пенсионные планы. Но создание уникальных и привлекательных льгот, таких как льготы для поездок на работу, может повысить ваши шансы на привлечение и удержание лучших талантов.

Льготы на проезд популярны не только в больших городах с широко распространенными системами общественного транспорта. Любой работодатель может подарить сотрудникам льготу по пригородным налогам.Подробнее о льготах для поездок на работу — ниже.

Что такое льготы при поездках на работу?

Командные льготы — это дополнительные льготы, покрывающие транспортные расходы работника в долларах до налогообложения. Пособия на транспортировку освобождены от удержания подоходного налога, налогов на социальное обеспечение и медицинское обслуживание (FICA) и федерального налога по безработице. Сотрудники могут использовать средства на соответствующие расходы, такие как проезд в общественном транспорте и парковка.

Предложение льгот для поездок на работу снижает транспортные расходы сотрудников и побуждает их использовать общественный транспорт, что особенно полезно в перегруженных городах.

Работодатели и служащие могут вносить взносы в план вознаграждений работника при поездках на работу. Однако ваш совокупный взнос должен быть ниже пределов взносов IRS, которые будут объяснены позже.

Однако ваш совокупный взнос должен быть ниже пределов взносов IRS, которые будут объяснены позже.

Квалифицированные дополнительные льготы по транспортировке

Сотрудники могут использовать средства для покрытия транспортных расходов и расходов на парковку.

Транспортные расходы: Сотрудники могут использовать свои денежные средства для оплаты проезда на общественном транспорте (например, проездных, жетонов, ваучеров и т. Д.).К общественному транспорту относятся автобусы, поезда, метро, паромы или автомагистрали, в которых есть не менее шести пассажирских мест.

Расходы на парковку: Коммунальные льготы также могут использоваться для покрытия расходов на парковку. Сотрудники могут использовать доллары до уплаты налогов для оплаты парковки на работе или рядом с ней. Также сотрудники могут использовать денежные средства для оплаты парковки на территории общественного транспорта или возле нее.

Не все расходы, связанные с транспортировкой, включены в состав льгот при поездках на работу. Например, сотрудник не может использовать фонды льгот на проезд для оплаты таких вещей, как бензин или страхование автомобиля.

Например, сотрудник не может использовать фонды льгот на проезд для оплаты таких вещей, как бензин или страхование автомобиля.

Лимиты взносов IRS

IRS устанавливает лимиты взносов как на транспортные расходы, так и на парковку. На 2021 год оба лимита одинаковы:

- 270 долларов США на одного сотрудника в месяц на транспортные расходы

- 270 долларов США на сотрудника в месяц на оплату парковки

Опять же, совокупный взнос вас и вашего сотрудника не может превышать 270 долларов в месяц в 2021 году. Тем не менее, ваш сотрудник может выбрать участие в обоих планах оплаты проезда (транспорт и парковка), если применимо.

До принятия Закона о снижении налогов и занятости от 2017 года сотрудники также могли использовать доллары до уплаты налогов для покрытия до 20 долларов в месяц на расходы, связанные с поездкой на велосипеде. Сотрудники больше не могут использовать проездные на работу для покрытия расходов, связанных с поездкой на велосипеде.

Обязаны ли работодатели предоставлять льготы при поездках на работу?

В большинстве городов предлагать сотрудникам льготы при поездках на работу — это ваше решение.

Но некоторые города, такие как Сан-Франциско, Нью-Йорк и Вашингтон, округ Колумбия., требуют, чтобы вы предлагали транзитные льготы, если у вас есть определенное количество сотрудников, работающих полный рабочий день.

Если вы обязаны предлагать льготы для поездок на работу, поговорите с местными транспортными властями. Они могут помочь вам создать и управлять вашей программой льгот для поездок на работу.

Льготы на проезд и экономия на налогах

Поскольку пригородные льготы являются вычетом до вычета налогов, они могут уменьшить сумму, которую ваши сотрудники платят в фонд заработной платы и подоходный налог. Когда сотрудники вносят взносы в свой план пособий при пригородных поездках, они должны меньше платить по федеральным подоходным налогам, налогам на медицинское обслуживание и социальное обеспечение.

Предложение льгот для пригородных поездов также дает работодателям экономию на налогах. Налоги на социальное обеспечение и бесплатную медицинскую помощь — это налоги работодателя и служащих, то есть вы и ваш работник должны вносить 7,65% от заработной платы работника. Когда сотрудник должен меньше по налогам на социальное обеспечение и медицинскую помощь, вы тоже должны меньше.

Допустим, сотрудник получает брутто-зарплату в размере 2000 долларов в месяц. Их ответственность FICA составляет 153 доллара в месяц (2000 долларов X 0,0765). И ваша ответственность FICA составляет 153 доллара в месяц для этого сотрудника.

Теперь предположим, что сотрудник вносит 200 долларов в месяц в свой план вознаграждений за поездку на работу. Поскольку их налогооблагаемая заработная плата теперь составляет 1800 долларов (2000-200 долларов), вы и ваш сотрудник будете должны только 137,70 долларов каждый.

Это уменьшает ваши налоговые обязательства FICA для этого сотрудника на 183,60 доллара в год [(153 доллара — 137,70 доллара) X 12).

Если у вас более одного сотрудника, ваша налоговая экономия на FICA на конец года может увеличиться.

Транзитный вычет для работодателей

В прошлом предприятия могли требовать вычета из федерального подоходного налога с суммы, которую они внесли в программу льгот для пригородных поездов.

Тем не менее, Закон о сокращении налогов и занятости от 2017 года отменил транзитный вычет для работодателей. Вы больше не можете вычитать отчисления на пособие на пригородные перевозки.

Несмотря на то, что вы не можете претендовать на вычет за проезд, вы все равно можете сэкономить на налоге на заработную плату за счет льгот на проезд.

Создание программы льгот для пассажиров пригородных поездов

Если вы решите предложить программу льгот для поездок на работу или если ваша компания находится в городе, который требует ее, вам необходимо знать обязанности своего работодателя.

Вы можете использовать стороннего администратора для настройки вашей программы. Как правило, вам нужно будет платить за каждого сотрудника. Или вы можете создать свою учетную запись и управлять ею через местное транспортное агентство.

Как правило, вам нужно будет платить за каждого сотрудника. Или вы можете создать свою учетную запись и управлять ею через местное транспортное агентство.

После того, как вы настроите программу, сотрудники должны зарегистрироваться для получения льгот. Обучите своих сотрудников программе и тщательно обсудите правила программы. Сделайте доступной информацию о том, как они могут зарегистрироваться, на что могут быть использованы средства, сколько они могут внести и вносите ли вы также свой вклад в их планы.

Сотрудники должны сообщить вам, какой вклад они внесут в свой план. Помните, что вы и ваш сотрудник можете вносить не более 270 долларов в месяц на программу.

При приеме на работу сотрудников необходимо скорректировать платежную ведомость. Если вы используете программное обеспечение для расчета заработной платы, введите суммы взносов сотрудника как вычет до вычета налогов. Таким образом, вы можете удерживать правильную сумму налогов, платить сотруднику и добавлять его взнос в его план льгот при поездках на работу.

Хотите упростить процесс расчета заработной платы? Онлайн-сервисы расчета заработной платы компании Patriot предоставляют доступный, точный и надежный способ управления расчетом заработной платы.Наше онлайн-программное обеспечение создано для занятых владельцев малого бизнеса. Получите бесплатную пробную версию сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Да, пассажиры могут сэкономить деньги в соответствии с новым налоговым законодательством

Наши любимые избранные представители в Вашингтоне установили несколько хороших налоговых льгот для дополнительных льгот, связанных с транспортом. Они призваны побудить вас отказаться от своего злого, пожирающего бензин и извергающего все загрязнения автомобиля по дороге на работу.Если ваш работодатель по-прежнему предлагает эти льготы с налоговыми льготами, вам, вероятно, следует воспользоваться этим, зарегистрировавшись. Но после неблагоприятного изменения, внесенного в Закон о сокращении налогов и занятости (TCJA), ваша компания, возможно, отказалась от этих выгод.

Но после неблагоприятного изменения, внесенного в Закон о сокращении налогов и занятости (TCJA), ваша компания, возможно, отказалась от этих выгод.

Ваша компания может по-прежнему выплачивать пособие на переезд для покрытия связанных с работой расходов на переезд. Но TCJA отменяет беспошлинный режим для этих надбавок.

Вот подробные сведения о том, как новый налоговый закон рассматривает эти дополнительные льготы.В отличие от большинства изменений TCJA, затрагивающих отдельных людей, это не хорошие новости.

Транспортные льготы: по-прежнему благоприятный налоговый режим для вас, но никаких вычетов для вашего работодателя больше нет.

Дополнительные транспортные льготы, которые я собираюсь объяснить, по-прежнему рассматриваются как не облагаемые налогом лакомства в определенных пределах. Это означает, что если ваш работодатель предоставляет их, их стоимость — в этих пределах — не включена в вашу налогооблагаемую зарплату. Таким образом, вы не должны платить федеральный подоходный налог, подоходный налог штата (если применимо), налог на социальное обеспечение или налог на медицинское страхование с стоимости. TCJA ничего из этого не изменил. Таким образом, если ваша компания по-прежнему платит за эти льготы, они по-прежнему не облагаются налогом в пределах, указанных ниже. Все идет нормально.

TCJA ничего из этого не изменил. Таким образом, если ваша компания по-прежнему платит за эти льготы, они по-прежнему не облагаются налогом в пределах, указанных ниже. Все идет нормально.

TCJA навсегда отменил отчисления работодателя на расходы на эти льготы на 2018 год и далее. Поэтому неудивительно, если ваша компания теперь не желает оплачивать эти дополнительные расходы, потому что она больше не может вычитать стоимость. Это бизнес 101. Однако вы все равно можете сделать что-то, что принесет вам некоторую экономию налогов.Так что продолжайте читать.

Проездные на общественный транспорт

В 2018 году предоставляемые работодателем проездные на общественный транспорт для поездов, метро и автобусных систем не облагаются налогом до максимальной суммы в 260 долларов в месяц. Если ваша компания по-прежнему платит за эту выгоду, хорошо. Подпишитесь на это.

Если ваша компания больше не платит за это пособие, потому что она больше не может вычитать затраты, она может предложить механизм снижения заработной платы, который позволяет вам откладывать до 260 долларов в месяц из вашей зарплаты за 2018 год на оплату транзитных проездных документов. собственные деньги.Таким образом, вы платите за проездные билеты в долларах до налогообложения. Например, предположим, что вы откладываете максимум 260 долларов в месяц на оплату проездных на поезд. Если вы входите в категорию 24% федерального подоходного налога, вы можете сэкономить 987 долларов в год на федеральных подоходных налогах, налогах на социальное обеспечение и Medicare. Вы также можете сэкономить на подоходном налоге штата.

собственные деньги.Таким образом, вы платите за проездные билеты в долларах до налогообложения. Например, предположим, что вы откладываете максимум 260 долларов в месяц на оплату проездных на поезд. Если вы входите в категорию 24% федерального подоходного налога, вы можете сэкономить 987 долларов в год на федеральных подоходных налогах, налогах на социальное обеспечение и Medicare. Вы также можете сэкономить на подоходном налоге штата.

Вот руб. Благодаря TCJA ваша компания больше не может удерживать отложенную вами зарплату. Даже в этом случае ваша компания может продолжать предлагать меры по снижению заработной платы, поскольку вы покрываете расходы из собственных средств.Ваша компания только теряет право вычесть эту стоимость.

Вот стратегии экономии налогов, о которых не знает большинство американцевПарковка

В 2018 году предоставляемые работодателем стоянки также не облагаются налогом до ежемесячного лимита в 260 долларов. Вы можете получить эту льготу помимо не облагаемых налогом 260 долларов в месяц за проездные. Например, вы можете получать 260 долларов в месяц на оплату поезда плюс еще 260 долларов на оплату парковки и поездки на станции.Или вы можете просто поехать на работу и получить 260 долларов не облагаемых налогом долларов, чтобы покрыть расходы на парковку возле офиса.

Вы можете получить эту льготу помимо не облагаемых налогом 260 долларов в месяц за проездные. Например, вы можете получать 260 долларов в месяц на оплату поезда плюс еще 260 долларов на оплату парковки и поездки на станции.Или вы можете просто поехать на работу и получить 260 долларов не облагаемых налогом долларов, чтобы покрыть расходы на парковку возле офиса.

Еще раз, если ваша компания больше не платит за это пособие, потому что она больше не может вычитать затраты, она может предложить механизм снижения заработной платы, который позволяет вам откладывать до 260 долларов в месяц из вашей зарплаты за 2018 год на оплату парковки. на свои деньги. Таким образом, вы платите долларами до налогообложения. Допустим, вы откладываете 260 долларов в месяц на проездные на поезд и еще 260 долларов на парковку и поездку.Если вы подпадаете под категорию 24% федерального подоходного налога, вы можете сэкономить 1974 доллара в год на федеральных налогах. Неплохо для обращения в компанию.

Еще раз, ваша компания больше не может удерживать отложенную вами зарплату благодаря TCJA. Даже в этом случае ваша компания может продолжать предлагать меры по снижению заработной платы, поскольку вы покрываете расходы из собственных средств. Ваша компания только теряет право вычесть эту стоимость.

Даже в этом случае ваша компания может продолжать предлагать меры по снижению заработной платы, поскольку вы покрываете расходы из собственных средств. Ваша компания только теряет право вычесть эту стоимость.

Возмещение расходов на переезд, связанных с работой, больше не облагается налогом

До TCJA ваш работодатель мог покрывать соответствующие расходы на переезд, связанные с работой, путем возмещения вам или путем оплаты расходов непосредственно третьей стороне.В любом случае, льгота для вас не облагалась федеральным подоходным налогом. К сожалению, TCJA отменяет беспошлинный режим на 2018–2025 годы, если вы не являетесь действующим военнослужащим и не переезжаете из-за постоянной смены места службы.

Хорошие новости: ваша компания все еще может предоставлять эту выгоду, потому что она все еще может вычесть затраты. Если это так, вы выходите вперед, даже если все, что платит компания, теперь рассматривается как дополнительная налогооблагаемая заработная плата. И ваша компания может даже захотеть «увеличить валовой доход», чтобы покрыть дополнительные налоги, которые вы должны будете заплатить.Скрещенные пальцы!

И ваша компания может даже захотеть «увеличить валовой доход», чтобы покрыть дополнительные налоги, которые вы должны будете заплатить.Скрещенные пальцы!

Еще одна вещь: если вы сами оплачиваете связанные с работой расходы на переезд, вычеты за 2018-2025 годы не предусмотрены, если только вы не являетесь действующим военнослужащим и переезжаете из-за постоянной смены места службы.

Итог

Если ваша компания по-прежнему оплачивает транспортные расходы, воспользуйтесь преимуществом. Если нет, я надеюсь, вы сможете подписаться на сделку по снижению зарплаты, которая снизит ваши налоги. Чем выше ваша налоговая категория, тем больше вы можете сэкономить. Если ни один из вариантов недоступен, я чувствую вашу боль.Я также сожалею о потере режима льготного налогообложения в отношении транспортных расходов, связанных с работой. Новый налоговый закон дает и забирает.

Налог на коммерческие автотранспортные средства

| ВАЖНОЕ ПРИМЕЧАНИЕ ДЛЯ ТАКСИКАМ МЕДАЛЬОНА В связи с недавними законодательными изменениями годовой налог на коммерческие автомобили для владельцев такси с медальонами был снижен с 1000 до 400 долларов.  Новый налоговый период будет с 1 июня по 31 мая, а полная выплата в размере 400 долларов должна быть произведена к 20 июня.Полугодовых налоговых периодов больше не будет. Для получения дополнительной информации об этих изменениях свяжитесь с отделом CMVT. Новый налоговый период будет с 1 июня по 31 мая, а полная выплата в размере 400 долларов должна быть произведена к 20 июня.Полугодовых налоговых периодов больше не будет. Для получения дополнительной информации об этих изменениях свяжитесь с отделом CMVT. |

Налог на коммерческие автотранспортные средства взимается со следующих транспортных средств:

- Непассажирские коммерческие автотранспортные средства, используемые в основном в городе (т. Е. 50% или более годового пробега транспортного средства в течение года приходится на город) или в основном в связи с коммерческой деятельностью, расположенной в городе; и

- Коммерческий автотранспорт, регулярно используемый в городе для перевозки пассажиров.

К коммерческим автотранспортным средствам, не являющимся пассажирскими, относятся:

- Грузовые автомобили

- Тягачи и полуприцепы

- Грузовые автомобили

- Легкие развозные

- Тяговые двигатели

- Дорожные катки

- Краны тракторные

- Автокраны

- Экскаваторы

- Машины дорожно-строительные

- Снегоуборочные машины

- Подметально-уборочные машины

- Разбрасыватели песка

- Бурильщики и СТО

- Любая землеройная техника

- Пикапы и панельные тягачи

- Вилочные погрузчики (при работе на улицах общего пользования)

- Camper грузовики и универсалы (если они требуют коммерческой регистрации).

Автомобили, используемые для перевозки пассажиров, включают любое транспортное средство, имеющее лицензию на такси или ливрею, которая перевозит пассажиров за определенную плату, а также любые омнибусы вместимостью более семи человек (за исключением тех, которые работают по франшизе или контракту с Управление порта Нью-Йорка и Нью-Джерси и выплачивает процент от валовой выручки или выручки Управлению порта или городу Нью-Йорку).

Владелец транспортного средства платит налог на коммерческий транспорт.Термин «владелец» включает покупателя по соглашению об условной продаже, соглашению о резерве или соглашению об удержании продавца. Он также включает в себя любого арендатора, лицензиата или хранителя, который имеет исключительное право пользования транспортным средством в течение 30 или более дней по договору аренды или иным образом. Если автомобиль арендуется на срок менее 30 дней, налог должен платить владелец, а не арендатор.

Примечание. В 2012 году Департамент финансов начал сбор налога на коммерческие автотранспортные средства для такси в связи с изменением местного законодательства. Мы предоставляем Комиссии такси и лимузинов Нью-Йорка данные о невыплаченных платежах; Комиссия такси и лимузинов требует взимания CMVT с такси.

Мы предоставляем Комиссии такси и лимузинов Нью-Йорка данные о невыплаченных платежах; Комиссия такси и лимузинов требует взимания CMVT с такси.

Мы рекомендуем вам оплачивать CMVT онлайн бесплатно через City Pay. Вы также можете заплатить кредитной картой (с комиссией 2%).

Кто освобожден от уплаты CMVT?

Информация для подачи

Департамент финансов Нью-Йорка собирает CMVT для следующих транспортных средств:

- Такси Medallion, лицензированные Комиссией такси и лимузинов

- Непассажирские коммерческие автотранспортные средства весом более 10 000 фунтов (и те, которые весят 10 000 фунтов или менее, если зарегистрированы за пределами города Нью-Йорка)

- Все номерные знаки «TC» (автомобили, имеющие лицензию Комиссией по такси и лимузинам Нью-Йорка), зарегистрированные в штате Нью-Йорк

- Все коммерческие автотранспортные средства, не являющиеся пассажирскими, весом не более 10 000 фунтов, зарегистрированные в г.

Нью-Йорке

Нью-Йорке - Все автотранспортные средства, зарегистрированные в г. Нью-Йорке, которые используются для перевозки пассажиров

Формы и отчеты

Департамент финансов ежегодно рассылает налоговую декларацию на автотранспортные средства до 1 июня владельцам легковых коммерческих автомобилей и владельцам такси с медальонами.Если вы не получите эту форму, вы все равно обязаны получить копию в бизнес-центре Manhattan Business Center, расположенном по адресу 66 John Street, на втором этаже. Вы также можете позвонить в отдел ЦМВТ.

Новые регистрации и передача номерных знаков

Посетите www.nyc.gov/eservices для оплаты и управления своей учетной записью CMVT. Вы также можете связаться с отделом CMVT или посетить бизнес-центр Манхэттена при Департаменте финансов. Приготовьте копию квитанции о государственной регистрации и укажите свой идентификационный номер налогоплательщика (EIN или SSN).

Сроки подачи

CMVT — это ежегодный налог за налоговый год, который длится с 1 июня по 31 мая. Вы должны подать декларацию за предыдущий год до 20 июня, если только вы не приобретете транспортное средство, подлежащее уплате CMVT после начала налогообложения год, и в этом случае вы должны подать налоговую декларацию в течение двух дней с момента приобретения автомобиля.

Вы должны подать декларацию за предыдущий год до 20 июня, если только вы не приобретете транспортное средство, подлежащее уплате CMVT после начала налогообложения год, и в этом случае вы должны подать налоговую декларацию в течение двух дней с момента приобретения автомобиля.

Если ваше транспортное средство подлежит обложению налогом 1 марта или после этой даты, вы платите одну четвертую годовой суммы налога. Если ваш автомобиль подлежит обложению налогом 1 декабря или позже, но до 1 марта, вы платите половину годовой суммы налога.Пропорция налога не распространяется на такси Medallion. Полная годовая плата в размере 400 долларов США взимается независимо от того, когда транспортное средство зарегистрировано.

Ставки налога

Если ваше транспортное средство подлежит обложению налогом 1 марта или после этой даты, вы платите одну четвертую годовой суммы налога. Если ваш автомобиль подлежит обложению налогом 1 декабря или позже, но до 1 марта, вы платите половину годовой суммы налога. Пропорциональное распределение налога не распространяется на такси с медальонами. Полная годовая плата в размере 400 долларов США взимается независимо от того, когда транспортное средство зарегистрировано.

Пропорциональное распределение налога не распространяется на такси с медальонами. Полная годовая плата в размере 400 долларов США взимается независимо от того, когда транспортное средство зарегистрировано.

Налог на коммерческие автотранспортные средства — это фиксированный налог, зависящий от типа и максимальной полной массы транспортного средства, как показано ниже. (Максимальный общий вес — это вес автомобиля плюс вес максимального груза, который может нести автомобиль, если таковой имеется.)

| Легковые автомобили: | |

| Такси Medallion (с 1 июня 2019 г.) | $ 400 |

| Все прочие автомобили | $ 400 |

| Непассажирские автотранспортные средства по максимальной полной массе | |

От 10 000 фунтов или меньше и автомобили с регистрационным кодом штата Нью-Йорк 26 | $ 40 |

От 10 001 до 12 500 фунтов | $ 200 |

от 12 501 до 15 000 фунтов | $ 275 |

15 001 фунт или больше | 300 долл. США США |

Юридические органы

Местный закон: раздел 11, глава 8, Административный кодекс

Закон о разрешении: глава 1032 законов 1960 года

Транспорт Чандигарх

Вы здесь: Главная> Сборы и налоги> Структура комиссионных сборов STAНАЛОГОВАЯ СТРУКТУРА ТРАНСПОРТНЫХ ТРАНСПОРТНЫХ СРЕДСТВ В ГОСУДАРСТВЕННОМ ТРАНСПОРТНОМ УПРАВЛЕНИИ У.Т., ЧАНДИГАРХ

Структура сборов и налогов, относящихся к услугам регистрационного свидетельства:

Sl. № | Назначение | Сумма |

1. | Выдача или продление свидетельства о регистрации и присвоение нового регистрационного знака: | |

a) Транспортные / легковые / грузовые автомобили | Тысяч рупий | |

i) Средние грузы / легковые автомобили | Одна тысяча рупий | |

ii) Тяжелые грузы / легковые автомобили | Одна тысяча пять соток | |

iii) Любой другой автомобиль, не упомянутый выше / Специальная категория | Три тысячи рупий | |

Примечание : Дополнительный сбор в размере двухсот рупий взимается, если свидетельство о регистрации представляет собой смарт-карту, выданную или обновленную по форме 23A. | ||

2. | Выдача дубликата свидетельства о регистрации | Половина указанной суммы против серийного номера 1 |

3. | Переход права собственности | Половина указанной суммы против серийного номера1. |

4. | Смена места жительства | Половина указанной суммы против серийного номера 1. |

5. | Изменение записи в свидетельстве Регистрация | Половина указанной суммы против серийного номера1 |

6. | Подтверждение покупки в рассрочку / аренды / ипотеки договор — | |

a) Транспортные / легковые / грузовые автомобили | Одна тысяча пять соток | |

i) Автомобиль средней и большой грузоподъемности | Три тысячи рупий | |

ii) Любой другой автомобиль, не упомянутый выше / Специальная категория | Три тысячи рупий | |

Примечание: Для отдельная плата не взимается. расторжение договора аренды и т. Д. Или выдача свежего Свидетельство о регистрации после этого. | ||

7. | Проведение испытаний автомобиля на выдачу или продление справки о пригодности | |

a) Транспортные / легковые / грузовые автомобили | Четыреста рупий | |

i) Средние или тяжелые автотранспортные средства | Шестьсот рупий | |

ii) Любой другой автомобиль, не упомянутый выше / Специальная категория | Шестьсот рупий | |

8. | Выдача или продление свидетельства о пригодности на автотранспорт | Двести рупий. Примечание: Взимается дополнительный сбор в размере пятидесяти рупий за каждый день просрочки после истечения срока годности сертификата. |

9. | Любая заявка, не включенная в записи по номеру Серийные номера.С 1 по 9 выше | Двести рупий |

Структура платы за такси / автобусы (Всеиндийское туристическое разрешение) будет соответствовать приведенной ниже: —

| Стар. | Тип разрешения | Вместимость | Плата за разрешение (в рупиях. ) ) | Срок действия разрешения | Срок службы автомобиля |

|---|---|---|---|---|---|

| 1) | Местное разрешение (белое) | До 6 + 1 мест | 470 / — | 5 лет | 9 лет |

| 2) | Местное разрешение (белое) | от 7 + 1 до 12 + 1 мест | 1700 / — | 5 лет | 8 лет |

| 3) | All India Tourist Bus (AC) Local Permit (Белый) | Больше 13 + 1 мест | 40200 / | 5 лет | 8 лет |

| 4) | Туристический автобус All India (без кондиционера) | Больше 13 + 1 мест | 25200 / — | 5 лет | 8 лет |

| 5) | Разрешение на получение туристического разрешения на всю Индию (желтое) | До 6 + 1 мест | 1000 / — | 1 год | 9 лет |

| 6) | Разрешение на получение туристического разрешения по всей Индии (желтое) | Больше 7 + 1 мест | 1000 / — | 1 год | 8 лет |

Структура разрешительных сборов CC (контрактная перевозка) Разрешение на (авто, радио-такси, автобусы) будет соответствовать приведенному ниже: —

| старший№ | Тип разрешения | Класс автомобиля | Плата за разрешение (в рупиях) | Срок действия разрешения | Срок службы автомобиля |

|---|---|---|---|---|---|

| 1) | Легковые автомобили | Легковые автомобили | 140 / — | 5 лет | 15 лет |

| 2) | Радио Такси | Радио Такси | 470 / — | 5 лет | 5 лет |

| 3) | Автобусы (без кондиционера) | Легковой и средний пассажирский автомобиль | 670 / — | 5 лет | 12 лет |

| Тяжелый пассажирский автомобиль | 25200 / — | 5 лет | 12 лет | ||

| 4) | Автобусы (переменного тока) | Вместимость свыше 13 + 1 | 40200 / — | 5 лет | 12 лет |

Структура платы за разрешение на школьный автобус / школьный автобус будет соответствовать приведенной ниже: —

| старший№ | Тип разрешения | Класс автомобиля | Плата за разрешение (в рупиях) | Срок действия разрешения | Срок службы автомобиля |

|---|---|---|---|---|---|

| 1) | PSV / Разрешение на школьный автобус (без кондиционера) | Легковой и средний пассажирский автомобиль | 670 / — | 5 лет | 15 лет |

| Тяжелый пассажирский автомобиль | 25200 / — | 5 лет | 15 лет | ||

| 2) | PSV / Разрешение на школьный автобус (AC) | Вместимость свыше 13 + 1 | 40200 / — | 5 лет | 15 лет |

Структура разрешительных сборов Всеиндийского разрешения на грузовые автомобили будет соответствовать приведенной ниже: —

| старший№ | Тип разрешения | Полная масса автомобиля | Плата за разрешение (в рупиях) | Срок действия разрешения | Срок службы автомобиля |

|---|---|---|---|---|---|

| 1) | Местное разрешение (белый) | от 3000 кг до 11999 кг | 670 / — | 5 лет | Ограничение не установлено |

| 12000 кг и более | 25200 / — | 5 лет | Ограничение не установлено | ||

| 2) | Национальное разрешение | от 3000 кг до 11999 кг | 670 / — | 5 лет | 12 лет |

| 12000 кг и более | 25200 / — | 5 лет | |||

| Разрешение на получение разрешения на всю Индию (желтый) | 3000 кг и более | 1000/ | Один год | * | |

| 16500 / — |

Таблицы налогов для регистрации новых транспортных средств

№2/7/96-H-III (7) -2014/17385 Во исполнение полномочий, предоставленных разделом 3 Закона о налогообложении автотранспортных средств Пенджаба 1924 года, действующего на союзной территории Чандигарх с уведомлением № GSR 366 (E) от 15. 06.2006 правительства Индии, Министерства внутренних дел и всех других полномочий, позволяющих ему в этом отношении, Администратор союзной территории, Чандигарх, рада дать указание пересмотреть налог на автотранспортные средства для Транспортные средства и нетранспортные средства, а также сбор за передачу права собственности на двух- и четырехколесные транспортные средства в U.T., Чандигарх, вступает в силу с 1.10.2014 по ставкам, указанным ниже: —

06.2006 правительства Индии, Министерства внутренних дел и всех других полномочий, позволяющих ему в этом отношении, Администратор союзной территории, Чандигарх, рада дать указание пересмотреть налог на автотранспортные средства для Транспортные средства и нетранспортные средства, а также сбор за передачу права собственности на двух- и четырехколесные транспортные средства в U.T., Чандигарх, вступает в силу с 1.10.2014 по ставкам, указанным ниже: —

| Стар. | Категория ТС | Дорожный налог для Чандигарха |

|---|---|---|

| 1) | Трехколесные автомобили | Единовременно 6% от стоимости ТС |

| 2) | Скорая помощь | Единовременно 6% от стоимости ТС |

| 3) | Автобусы | Единовременно 6% от стоимости автомобиля до 12 + 1 мест. |

| 200 / — на место в год для всех типов автобусов 13 + 1 мест и выше. | ||

| 4) | Легкий / средний / тяжелый грузовой автомобиль (не более трех тонн). | Единовременно 6% от стоимости ТС |

| Более трех тонов, но не более шести тонов. | 3000 / — в год. | |

Более шести тонн, но не более 16,2 тонны. | 5000 / — в год. | |

| Более 16,2 тонны, но не более 25 тонн. | 7000 / — в год. | |

| Более 25 тонн. | 10000 / — в год. |

- (B) ДРУГИЕ НЕ ТРАНСПОРТНЫЕ ТРАНСПОРТНЫЕ СРЕДСТВА

| старший№ | Категория ТС | Дорожный налог для Чандигарха |

|---|---|---|

| 1) | Транспортные средства, оборудованные таким оборудованием, как буровая установка, генератор или компрессор, кран-манипулятор, вилочный погрузчик, эвакуаторы, аварийный фургон, эвакуационные машины, башенные фургоны, другие транспортные средства, такие как самосвал, погрузчик, землеройный автомобиль, CashVan, MoblienCanteen, Haul. ack Самосвалы, мобильные мастерские, машины для обрезки деревьев или любые другие нетранспортные средства, не подпадающие ни под одну категорию. ack Самосвалы, мобильные мастерские, машины для обрезки деревьев или любые другие нетранспортные средства, не подпадающие ни под одну категорию. | Единовременно 6% от стоимости автомобиля. |

- (C) НЕ ТРАНСПОРТНЫЕ ТРАНСПОРТНЫЕ СРЕДСТВА (двухколесные и четырехколесные)

- (i) ПЕРЕДАЧА ТРАНСПОРТНЫХ СРЕДСТВ ИЗ ДРУГИХ ГОСУДАРСТВ

| старший№ | Категория ТС | Дорожный налог для Чандигарха |

|---|---|---|

| 1) | Четыре колеса | 6% на IDV для четырехколесных транспортных средств стоимостью менее 20 лаков. |

| 8% на IDV для четырехколесных транспортных средств стоимостью более 20 лак. |

- (ii) ПЕРЕДАЧА ВЛАДЕНИЯ ТРАНСПОРТНЫМИ СРЕДСТВАМИ ВНУТРИ U.Т., ЧАНДИГАРХ

| Sr. No. | Категория ТС | Дорожный налог для Чандигарха |

|---|---|---|

| 1) | Передача четырехколесных транспортных средств, зарегистрированных в U. Т., Чандигарх Т., Чандигарх | Половина регистрационного взноса |

Какие транспортные расходы вычитаются из моей федеральной налоговой декларации? | Финансы

Автор: LD Withaar | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 6 марта 2019 г.

Вычитаемые транспортные расходы делятся на четыре основные категории: деловые, благотворительные, медицинские и транспортные расходы.Некоторые транспортные расходы, которые вычитались в 2017 году, могут не подлежать вычету или могут быть ограничены в 2018 году.

Наконечник

Вычитаемые транспортные расходы существенно различаются между 2017 и 2018 налоговыми годами.

После того, как вы определили, подлежат ли вычету ваши транспортные расходы. , вам нужно решить, какой метод использовать. Вы можете рассчитать отчисления на основе фактических эксплуатационных расходов вашего автомобиля или использовать стандартные расценки IRS за пробег.

Вы можете рассчитать отчисления на основе фактических эксплуатационных расходов вашего автомобиля или использовать стандартные расценки IRS за пробег.

Метод фактических эксплуатационных расходов включает в себя определение того, во сколько вам обойдется эксплуатация вашего транспортного средства по франшизе.В игру могут вступить газ, нефть, страхование, регистрационные сборы и часть амортизации. Как всегда, ведите хороший учет, чтобы подтверждать любые сделанные вами вычеты.

Общие сведения о вычетах и исключениях

Поездки на работу и обратно не подлежат вычету. Но стоимость перехода с одного рабочего места на другое может быть очень высокой. Если вы обычно работаете на своего работодателя из дома, но иногда путешествуете по другому месту работы, расходы на это могут вычитаться.