Россиянам напомнили, кто может не платить транспортный налог

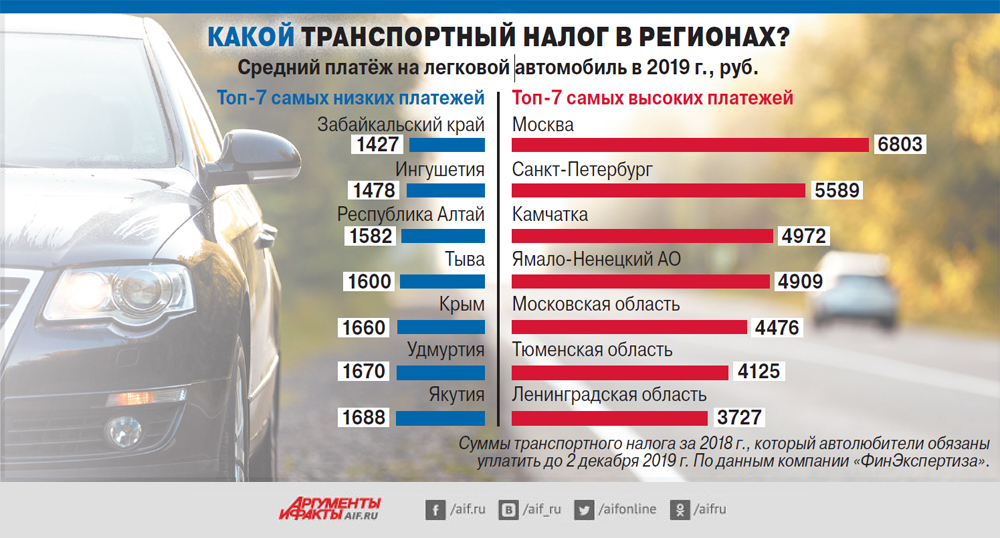

МОСКВА, 18 янв — ПРАЙМ. В России некоторые категории лиц могут быть освобождены от уплаты транспортного налога. Как напоминает портал avto.ru, как сами налоговые льготы, их размер, так и категории граждан, которые могут на них рассчитывать, устанавливаются по большей частью региональными властями.

Автомобилистов предупредили о новом ограничении с 1 февраля

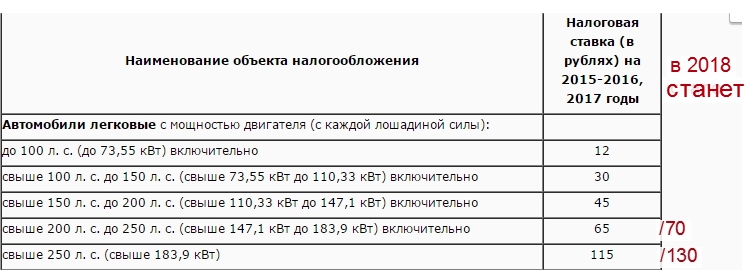

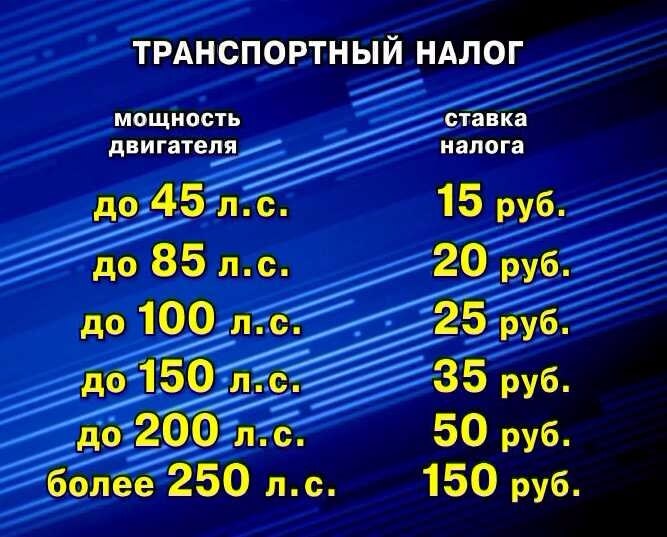

На федеральном уровне от уплаты транспортного налога освобождены только владельцы легковых машин, специально оборудованных для использования инвалидами, а также автомобили с мощностью двигателя менее 100 лошадиных сил, полученные через органы соцзащиты.

Что касается регионов, то издание приводит пример Москвы. В столице могут не платить транспортный налог:

- Герои Советского Союза, Герои РФ, граждане, награждённые орденом Славы трёх степеней.

- ветераны и инвалиды ВОВ

- ветераны и инвалиды боевых действий

- инвалиды I и II групп

- бывшие несовершеннолетние узники концлагерей, гетто и других мест принудительного содержания, которые были созданы фашистами и их союзниками в период Второй мировой войны.

- один из родителей (усыновителей), опекун, попечитель ребёнка-инвалида,

- владельцы «малолитражек», автомобилей с мощностью двигателя до 70 лошадиных сил включительно. Но в этом случае льгота распространяется только на один автомобиль.

- один из родителей (усыновителей) в многодетной семье,

- граждане, имеющие право на получение социальной поддержки,

- россияне, принимавшие участие в составе подразделений особого риска непосредственное в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах,

- граждане, получившие или перенёсшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику,

- один из опекунов инвалида с детства, признанного недееспособным по суду,

- лица, имеющие транспортные средства, оснащённые исключительно электрическими двигателями.

Поясняется, что льгота предоставляется физлицам только на одно зарегистрированное на них транспортное средство.

В случае, если во владении находится автомобиль с мощностью двигателя более 200 л.с., то льгота распространяется только на одну группу — родители многодетных семей.

В России задумались над отменой транспортного налога для машин на газе: Госэкономика: Экономика: Lenta.ru

Минэкономразвития изучает возможность отмены либо снижения транспортного налога по всей стране для владельцев экологичного транспорта. Об этом газете «Известия» рассказал представитель ведомства.

По его словам, такая мера может быть распространена на машины, работающие на природном газе. Эта практика уже существует в ряде регионов, теперь же льготы предлагается вывести на федеральный уровень. В министерстве отметили, что переход на «чистый» транспорт позволит снизить выбросы в атмосферу загрязняющих веществ и парниковых газов.

В Минэкономразвития также предлагают предоставить субсидии покупателям автомобилей с объемом двигателя до одного литра и прорабатывает возможности стимулирования производителей экологичных автомобилей.

Подсчитано, что в этом случае получится снизить потребление бензина и дизтоплива к 2030 году на 11 миллионов тонн в год. Сейчас автомобильный транспорт в России в год расходует около 70 миллионов тонн топлива.

В Минфине, в свою очередь, напомнили, что транспортный налог пополняет региональные и местные бюджеты, также благодаря нему формируются дорожные фонды. Отмена этих поступлений потребует компенсации из федерального бюджета.

Ранее россиянам раскрыли способ сильно сэкономить на топливе: траты сократятся в несколько раз при переходе с бензина на газомоторное топливо. В частности, в расчете на километр затраты на топливо для бензиновой Lada Vesta составляют 3 рубля, при использовании газомоторного топлива они снизятся до рубля. Для дизельного «КамАЗа» расходы дизеля составляют 18,6 рубля на километр, а в случае переоборудования грузовика они снизятся до 7,9 рубля.

С 20 июля 2020 года государство начало субсидировать из бюджета 60 процентов от стоимости переоборудования автомобиля с бензина на газ.

Только важное и интересное — у нас в Facebook

Транспортный налог в 2021 году. На что обратить внимание

С 2021 года для налогоплательщиков-организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему. Так, налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по нему — не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Почему так важно обратить внимание на информацию по авансовым платежам? Как отмечено в НК РФ, порядок уплаты налога устанавливают законодательные органы субъектов Российской Федерации1. Также субъекты РФ вправе не устанавливать отчетные периоды2, и организации в таких регионах не платят авансовые платежи по транспортному налогу. Так до 2020 года Закон г. Москвы «О транспортном налоге» Однако, с 2020 года в статью Закона внесены изменения и, начиная с 1 квартала 2021 года организации г. Москвы, у которых есть транспортные средства, обязаны платить транспортный налог ежеквартально4.

Однако, с 2020 года в статью Закона внесены изменения и, начиная с 1 квартала 2021 года организации г. Москвы, у которых есть транспортные средства, обязаны платить транспортный налог ежеквартально4.

Также за налоговый период 2020 года и последующие периоды отменяется обязанность представлять в налоговый орган декларацию по транспортному налогу5. По мнению налоговых органов, это решение поможет снизить издержки бизнеса по подготовке налоговой отчетности и сократит процесс выявления недоимки6.

Для обеспечения полноты уплаты налога организациям в течение 2021 года будут направляться сообщения об исчисленных налоговыми органами суммах транспортного налога по установленной форме 7. Они составляются на основе имеющейся у налогового органа информации, в том числе полученной из госорганов, регистрирующих транспортные средства, а также сведений о заявленных компанией налоговых льготах.

Такие сообщения направляются в следующие сроки:

- не позднее шести месяцев со дня истечения установленного срока уплаты налога за истекший налоговый период;

- не позднее двух месяцев со дня получения налоговым органом информации, влекущей перерасчет налога за предыдущие налоговые периоды;

- не позднее одного месяца со дня получения налоговым органом сведений из ЕГРЮЛ о том, что организация находится в процессе ликвидации.

Сообщение отправляется по ТКС или через личный кабинет налогоплательщика, а если передать этими способами невозможно — направляется по почте заказным письмом или вручается руководителю или представителю организации лично под расписку.

В сообщении налоговые органы отразят сведения об объекте налогообложения, налоговой базе, налоговом периоде, налоговой ставке и сумме исчисленного налога. Если организация не согласна с расчетом инспекции, она вправе подать в ИФНС пояснения или документы, подтверждающие правильность ее варианта.

Рассмотрев возражения, инспекция направит организации ответ по рекомендованной форме8. В зависимости от результата рассмотрения налоговые органы:

- либо уточнят свой расчет и уменьшат сумму налога, если организация докажет, что сумма налога завышена;

- либо выставят организации требование о погашении недоимки, если не примут во внимание возражения организации.

Дать ответ на пояснения или документы налоговые органы обязаны в течение месяца9.

Еще одно нововведение – с 2021 года действует новый порядок исчисления налога в отношении транспортного средства, прекратившего существование в связи с его гибелью или уничтожением. По общему правилу налог исчисляется на основании сведений, которые представляются в ФНС России органами, ведущими государственную регистрацию транспортных средств. Теперь из него сделано исключение для прекративших свое существование объектов: исчисление налога по ним прекращается с первого числа месяца их гибели или уничтожения на основании заявления, представленного налогоплательщиком в налоговый орган.

Чем EY может помочь

- Подготовить расчет транспортного налога и авансовых платежей

- Запросить выписки и сверить данные с налоговым органом

- Проверить правильность расчета транспортного налога налоговыми органами

- Помочь в подготовке пояснений, подтверждающих правильность расчета налога организацией

Авторы:

Елена Серкова

Лариса Горбунова

Имущественные налоги: нововведения 2021 года

О значимых для юрлиц налоговых поправках, а также о тенденции неправомерной переквалификации налоговыми органами движимого имущества в недвижимое и неудачных попытках налогоплательщиков оспорить ее, что ведет к существенному увеличению их налоговой нагрузки

Любая компания в процессе осуществления деятельности использует имущество: большим производственным предприятиям нужны земельные участки и производственно-складские комплексы, представители среднего и малого бизнеса обычно нуждаются в офисных помещениях и транспортных средствах. В результате почти все организации уплачивают имущественные налоги: земельный, транспортный и налог на имущество.

В результате почти все организации уплачивают имущественные налоги: земельный, транспортный и налог на имущество.

В этом году были внесены важные изменения в положения Налогового кодекса РФ, регулирующие исчисление и уплату имущественных налогов. Рассмотрим подробнее нововведения, которые вступят в силу в 2021 г.

Земельный налог

В числе существенных нововведений – отмена налоговых деклараций по земельному налогу и изменение сроков его уплаты.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

Статья 398 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по земельному налогу. Соответственно, декларации за 2020 г. представлять не потребуется. С 1 января 2021 г. налоговые органы будут принимать декларации, в том числе уточненные, только за налоговые периоды, предшествующие 2020 г., а также уточненные декларации, если первоначально налоговые декларации были представлены в этом году в случае реорганизации организации1.

С нового года налоговые органы будут направлять организациям-налогоплательщикам сообщения об исчисленных суммах земельного налога. В случае неполучения такого сообщения налогоплательщик будет обязан передать в налоговый орган информацию о наличии каждого из принадлежащих ему земельных участков до 31 декабря года, следующего за истекшим налоговым периодом (п. 2.2 ст. 23 НК РФ).

2. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменены сроки уплаты земельного налога. Законодательные органы муниципальных образований больше не будут устанавливать эти сроки (п. 2 ст. 387 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по земельному налогу нужно будет уплачивать не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 397 НК РФ).

- Изменен порядок рассмотрения уведомления о выбранном для получения налогового вычета земельном участке (п.

6.1 ст. 391 НК РФ). Теперь такое уведомление рассматривается налоговым органом в течение 30 дней со дня его получения (с правом продления этого срока еще на 30 дней).

6.1 ст. 391 НК РФ). Теперь такое уведомление рассматривается налоговым органом в течение 30 дней со дня его получения (с правом продления этого срока еще на 30 дней). - Внесены изменения в п. 1.1 ст. 391 НК РФ относительно учета сведений об изменяемой кадастровой стоимости участков. Изменение кадастровой стоимости, произошедшее в течение налогового периода, более не будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах, за исключением случаев, при которых учет подобных изменений будет предусмотрен п. 1.1 ст. 391 НК РФ и законодательством РФ.

- В случае когда кадастровая стоимость земельного участка будет изменена вследствие установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы по земельному налогу начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 1.1 ст. 391 НК РФ).

Транспортный налог

Из важного – отменены налоговые декларации по транспортному налогу и изменены сроки его уплаты. Также предусмотрены особенности прекращения уплаты налога в связи с уничтожением транспортного средства.

Также предусмотрены особенности прекращения уплаты налога в связи с уничтожением транспортного средства.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

- Статья 363.1 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по транспортному налогу. Налог они будут уплачивать на основании собственных расчетов.

- Налоговые органы начнут направлять налогоплательщикам-организациям сообщения об исчисленных суммах налога. В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога. Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п.

4–6 ст. 363 НК РФ).

4–6 ст. 363 НК РФ).

2. Федеральный закон от 29 сентября 2019 г. № 325-ФЗ.

Законодательные органы субъектов РФ больше не станут определять сроки уплаты транспортного налога (абз. 2 ст. 356 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по транспортному налогу нужно будет вносить не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 363 НК РФ).

3. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

В случае уничтожения транспортного средства исчисление налога прекращается с 1-го числа месяца, в котором ТС было утрачено. Только для этого налогоплательщику нужно будет подать соответствующее заявление. К нему можно приложить документы, подтверждающие факт уничтожения ТС. Заявление должно быть рассмотрено в течение 30 дней. Затем налогоплательщику будет направлено уведомление о прекращении исчисления налога или сообщение об отсутствии основания для этого.

Налог на имущество организаций

Законодатель обновил условия налогообложения при изменении кадастровой стоимости объекта налогообложения в течение налогового периода и уточнил особенности заполнения налоговой декларации.

1. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменение кадастровой стоимости объекта налогообложения в течение налогового периода будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах только в случае, если это будет прямо предусмотрено п. 15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки.

- Если кадастровая стоимость объекта налогообложения будет изменена по причине установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п.

15 ст. 378.2 НК РФ).

15 ст. 378.2 НК РФ). - В налоговой декларации должны быть отражены сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (п. 1 ст. 386 НК РФ).

- Согласно п. 1.1 ст. 386 НК РФ налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта РФ, вправе представлять налоговую декларацию в отношении таких объектов в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту РФ. Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.

На фоне нововведений, коснувшихся земельного и транспортного налогов, изменения в части налога на имущество организаций выглядят скромно. В то же время тенденции в судебной практике показывают, что именно этот налог чаще становится причиной споров.

Негативные тенденции в судебной практике: обложение налогом «движимой недвижимости»

Подавляющее большинство споров по налогу на имущество организаций по-прежнему сконцентрировано вокруг утративших силу еще 1 января 2019 г. положений п. 25 ст. 381 НК РФ. Они предусматривали освобождение от налога для движимого имущества, принятого с 1 января 2013 г. на учет в качестве объектов основных средств. После упразднения этой нормы движимое имущество и вовсе было исключено из перечня облагаемых налогом объектов, однако это не поспособствовало решению вопроса о том, как отграничить для целей налогообложения движимое имущество от недвижимого.

Теоретически серьезных проблем при таком разграничении возникать не должно. Разумному налогоплательщику следовало бы напрямую обратиться к ст. 130 ГК РФ, руководствуясь положениями п. 1 ст. 11 НК РФ о том, что институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, должны применяться в том значении, в каком они используются в этих отраслях. В ст. 130 ГК РФ установлено следующее: к недвижимым вещам относится все, что прочно связано с землей, т.е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

Разумному налогоплательщику следовало бы напрямую обратиться к ст. 130 ГК РФ, руководствуясь положениями п. 1 ст. 11 НК РФ о том, что институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, должны применяться в том значении, в каком они используются в этих отраслях. В ст. 130 ГК РФ установлено следующее: к недвижимым вещам относится все, что прочно связано с землей, т.е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

Согласно разъяснениям Верховного Суда РФ, «вещь является недвижимой либо в силу своих природных свойств… либо в силу прямого указания закона, что такой объект подчинен режиму недвижимых вещей»2. Учитывая это, можно заключить, что при квалификации вещи в качестве движимой или недвижимой ключевыми будут следующие факторы: 1) недвижимая вещь имеет прочную связь с землей; 2) наличие у недвижимой вещи прочной связи с землей исключает возможность ее перемещения без причинения несоразмерного ущерба ее назначению. В остальных случаях (за исключением тех, когда вещь в силу прямого указания закона является недвижимой) вещь является движимой.

В остальных случаях (за исключением тех, когда вещь в силу прямого указания закона является недвижимой) вещь является движимой.

Читайте также

За какое имущество юрлицам не придется уплачивать налоги?

С начала года организации освободили от обязанности платить налоги за движимое имущество. Но разграничить движимые и недвижимые вещи часто оказывается непросто. ФНС разъяснила, как квалифицировать имущество

14 Октября 2019

Однако налоговые органы в спорах о движимом/недвижимом характере вещей стабильно не хотят руководствоваться принципами, установленными в ст. 130 ГК РФ. Они выявляют у спорных объектов (мостов, дорог, кустовых площадок, технологического оборудования, трубопроводов всех видов и т.д.) все новые и новые косвенные признаки, приближающие даже очевидно движимые вещи к объектам недвижимости.

Налоговые органы приводят в составе доводов в поддержку недвижимого характера объекта аргументы, которые сами по себе никак это не подтверждают с точки зрения положений ГК РФ: указывают на опосредованную связь основных средств с землей через эстакады и постаменты, участие объектов в едином технологическом процессе, применение по отношению к ним неверного кода ОКОФ, капитальный характер сооружений, вхождение спорных объектов в состав других, более крупных, основных средств и проч.

В то же время массово отклоняются непротиворечивые доводы налогоплательщиков о движимом характере принадлежащих им объектов основных средств, позволяющие признать их движимым имуществом на основании ст. 130 ГК РФ. Это доводы об отсутствии регистрации права собственности на спорные объекты в ЕГРН, о наличии справок БТИ, подтверждающих движимый характер имущества, о сборно-разборной конструкции и незначительном размере объектов, возможности их демонтажа и перемещения, разборном характере креплений спорного имущества к другим объектам, на которых оно располагается, о принятии каждого спорного объекта к учету в качестве самостоятельного основного средства в соответствии с ПБУ 6/01.

Казалось, что с принятием Верховным Судом РФ Определения от 12 июля 2019 г. по делу № А05-879/2018 (ЗАО «Лесозавод 25») напряжение вокруг переквалификации движимого имущества в недвижимое должно сойти на нет. Ведь Суд однозначно указал, что «определенность налогообложения при взимании налога на имущество организаций обеспечивается за счет использования установленных в бухгалтерском учете формализованных критериев признания имущества налогоплательщика (движимого и недвижимого) в качестве соответствующих объектов основных средств», а «необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 Налогового кодекса являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету, а не зависело бы от оценочных суждений экспертов».

6 ст. 3 Налогового кодекса являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету, а не зависело бы от оценочных суждений экспертов».

То есть Суд дал понять, что: 1) закрепленные в ст. 130 ГК РФ признаки недвижимого имущества должны быть установлены в отношении каждого отдельного объекта основных средств, а не совокупности объектов; 2) объектом налогообложения по налогу на имущество организаций должен являться самостоятельный объект основных средств, принятый к бухгалтерскому учету в порядке, установленном законодательством; 3) для квалификации имущества как движимого или недвижимого не имеет правового значения факт участия спорных объектов в едином технологическом процессе, осуществление которого без них было бы невозможно.

Читайте также

ВС пояснил порядок разграничения движимого и недвижимого имущества для налогообложения

Как пояснил Суд, для такого разграничения нужны четкие критерии, понятные любому налогоплательщику, которые не могут базироваться на экспертных заключениях и зависеть от особенностей монтажа и эксплуатации такого имущества

19 Июля 2019

К сожалению, подход ВС РФ не нашел должного отклика в судебной практике.

Сначала в Постановлении АС Волго-Вятского округа от 18 сентября 2020 г. по делу № А29-14394/2018 (АО «Воркутауголь») появилось неоднозначное понимание критерия «ущерба назначению вещи» с упором на причинение ущерба не спорной вещи, а технологическому процессу, в котором она участвует.

Затем было вынесено Постановление АС Московского округа от 23 сентября 2020 г. по делу № А40-317545/2018 (ПАО «МОЭСК»), в котором суд для обоснования недвижимого характера спорного имущества неоднократно использовал как не имеющее отношения к делу понятие единого недвижимого комплекса, так и неприменимый в деле Приказ Министерства промышленности и энергетики РФ от 1 августа 2007 г. № 295 «О перечнях видов имущества, входящего в состав единого производственно-технологического комплекса организации-должника, являющейся субъектом естественной монополии топливно-энергетического комплекса».

В начале октября Арбитражный суд г. Москвы рассмотрел дело № А40-95182/20 (ООО «Газпромнефть-Хантос») по вопросу переквалификации движимого имущества, кустов скважин, в недвижимое в целях применения льготы в порядке п. 25 ст. 381 НК РФ. Суд ошибочно приравнял объекты, квалифицированные по ОКОФ в качестве сооружений, к недвижимому имуществу без достаточных на то оснований.

25 ст. 381 НК РФ. Суд ошибочно приравнял объекты, квалифицированные по ОКОФ в качестве сооружений, к недвижимому имуществу без достаточных на то оснований.

На это дело стоит обратить особое внимание, поскольку в нем суд предложил неоднозначную трактовку позиции ВС РФ по делу ЗАО «Лесозавод 25». В частности, по мнению суда, ВС РФ дал однозначные указания о том, что объекты, квалифицированные в качестве оборудования, по общему правилу, необходимо относить к движимому имуществу, а объекты, квалифицированные в качестве сооружений, – к недвижимому. В результате, установив, что согласно ОС-1 налогоплательщик присвоил спорным объектам коды ОКОФ, относящиеся к разделу «Сооружения», суд в удовлетворении его требований отказал, считая при этом, что его позиция полностью согласуется с позицией Верховного Суда.

Между строк читается явная судебная ошибка. В указанном определении ВС РФ, вопреки мнению суда, подобная «презумпция» отсутствует. Судебный акт не содержит прямого указания на то, что объекты ОС, классифицированные в качестве сооружений по ОКОФ, безусловно являются объектами недвижимости. ВС РФ, анализируя правовую природу спорного имущества, не фокусировал свое внимание только лишь на положениях классификации ОКОФ, не давал комплексную оценку какому-либо спорному имуществу, входящему согласно ОКОФ именно в раздел «Сооружения», а, напротив, без привязки к конкретным разделам ОКОФ указал, что необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 НК РФ являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету.

ВС РФ, анализируя правовую природу спорного имущества, не фокусировал свое внимание только лишь на положениях классификации ОКОФ, не давал комплексную оценку какому-либо спорному имуществу, входящему согласно ОКОФ именно в раздел «Сооружения», а, напротив, без привязки к конкретным разделам ОКОФ указал, что необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 НК РФ являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету.

Поэтому анализ спорного имущества при определении его движимого/недвижимого характера должен производиться не только через призму ОКОФ, но и с учетом норм гражданского законодательства, в том числе положений ст. 130 ГК РФ. По результатам проведения подобного анализа становится ясно, что наличие кода ОКОФ, отнесенного к разделу «Сооружения», не может служить безусловным основанием для квалификации спорных объектов в качестве недвижимого имущества, если отсутствуют доказательства наличия у них предусмотренных ст. 130 ГК РФ признаков: прочной связи с землей и невозможности перемещения объекта без несоразмерного ущерба его назначению.

130 ГК РФ признаков: прочной связи с землей и невозможности перемещения объекта без несоразмерного ущерба его назначению.

На этом неудачные попытки налогоплательщиков оспорить неправомерную переквалификацию движимого имущества в недвижимое не закончились. 26 июля 2020 г. Девятый арбитражный апелляционный суд отказал в удовлетворении апелляционной жалобы ООО «ЛУКОЙЛ-ПЕРМНЕФТЕОРГСИНТЕЗ» (дело № А40-318087/2019). Суд использовал «классические» доводы о капитальном характере трубопроводов, вхождении их в единый технологический процесс, уникальности трубопроводов как объекта строительства и невозможности их перемещения в пространстве со ссылкой на упомянутое определение ВС РФ. Кроме того, как и в деле ООО «Газпромнефть-Хантос», суд указал, что приведенные в этом определении выводы «подтверждают, что в целях налогообложения налогом на имущество организаций спорные объекты, являющиеся сооружениями, подлежат квалификации именно в качестве недвижимого имущества».

Вереница подобных дел демонстрирует усилившиеся в последние месяцы негативные тенденции в вопросах налогообложения «движимой недвижимости». Ее разбавляют лишь единичные успехи налогоплательщиков. Например, в деле № А05П-703/2019 (ООО «Совместная компания “РУСВЬЕТПЕТРО”») Арбитражный суд Архангельской области признал движимым имуществом высоковольтные линии электропередачи, автомобильные дороги, площадки кустов, воздушные линии и трубопроводы.

Ее разбавляют лишь единичные успехи налогоплательщиков. Например, в деле № А05П-703/2019 (ООО «Совместная компания “РУСВЬЕТПЕТРО”») Арбитражный суд Архангельской области признал движимым имуществом высоковольтные линии электропередачи, автомобильные дороги, площадки кустов, воздушные линии и трубопроводы.

Поэтому открытым остается вопрос о том, как проводить классификацию движимого и недвижимого имущества, какие критерии для этого избрать. Законодатель, выводя движимое имущество из-под налогообложения, не установил в НК РФ такие критерии, а те, что указаны в ст. 130 ГК РФ, в судебной практике почти не работают. В судебных тяжбах позиции налоговых органов и налогоплательщиков чаще подкрепляются выводами строительной экспертизы, о неприменимости которых при квалификации имущества в качестве движимого/недвижимого ВС РФ в своем определении высказался однозначно: необходимость взимания налога не должна зависеть от оценочных суждений экспертов.

Правоприменители оказались в интеллектуальном тупике. Об этом свидетельствуют и необычные законодательные инициативы. Например, показателен законопроект, в котором предлагается признать движимым имуществом кабели связи вне зависимости от места их размещения и способа прокладки.

Об этом свидетельствуют и необычные законодательные инициативы. Например, показателен законопроект, в котором предлагается признать движимым имуществом кабели связи вне зависимости от места их размещения и способа прокладки.

Наблюдается очевидный парадокс: налогоплательщиков волнует судьба их движимого имущества, они ищут пути для верной и понятной квалификации принадлежащих им объектов основных средств, будь то в судебном порядке или через законодательные инициативы, в то время как законодатель, судя по объему текущих поправок в гл. 30 НК РФ, предпочитает оставаться в стороне от разрешения проблемы.

В таких обстоятельствах остается неясным, нужно ли сохранять в НК РФ спорную льготу в отношении движимого имущества или же лучше выбрать альтернативный вариант: «стабильность» в условиях «без льгот», но с умеренной ставкой налога. Компромисс может устроить как государство, так и налогоплательщиков, которые устали от неопределенности обложения налогом «движимой недвижимости». Однако пока позитивные веяния в этой сфере разглядеть сложно.

Однако пока позитивные веяния в этой сфере разглядеть сложно.

1 Письмо ФНС России от 31 октября 2019 г. № БС-4-21/22311@ «Об отмене с 01.01.2021 обязанности представления налоговых деклараций по транспортному налогу и земельному налогу».

2 Пункт 38 Постановления Пленума Верховного Суда РФ от 23 июня 2015 г. № 25 «О применении судами некоторых положений раздела 1 части первой ГК РФ».

Новые правила налогообложения транспортных средств в 2021 году

В январе 2021 года вступили в силу новые изменения, касающиеся уплаты имущественных налогов. Изменения затронули как налогоплательщиков-организаций, так и физических лиц.

Нововведения для налогоплательщиков — ОРГАНИЗАЦИЙ.

В 2021 транспортный налог необходимо оплатить до 1 марта, а авансовые платежи по нему, — до конца января.

С 2021 года, а также за налоговый период 2020 года, не нужно готовить и предоставлять в налоговый орган декларации по транспортному налогу.

Это нововведение снижает издержки бизнеса по подготовке налоговой отчетности и сокращает процесс выявления недоимки. Для обеспечения полноты уплаты налога из инспекции будут приходить сообщения об исчисленной сумме налога. Срок отправки данных сообщений будет составлять до 6 месяцев после срока уплаты, либо не позднее двух месяцев со дня получения налоговым органом информации, влекущей перерасчет налога за предыдущие налоговые периоды.В случае, если организация находится в процессе ликвидации, то сообщение об исчисленных налоговыми органами суммах транспортного налога будет предоставлено не позднее 20 дней после получения налоговым органом сведений из ЕГРЮЛ.

Если организация имеет транспортные средства, которые подлежат налогообложению и не попадают под льготы, а также никогда не были отражены в исчисляемой сумме налога, то налогоплательщик обязан самостоятельно информировать налоговую инспекцию о данных транспортных средствах. В случае невыполнения данного требования, организации грозит штраф в размере 20% от неуплаченной суммы налога.

Ознакомиться с интересующей информацией по налогам и сборам вы можете воспользовавшись ссылкой.

Нововведения для налогоплательщиков — ФИЗИЧЕСКИХ ЛИЦ.

В 2021 году налогоплательщиков физических лиц ждут несколько изменений.

- Если у физического лица имеются суммы излишне уплаченных налогов на дату формирования налогового уведомления, то сумма налогов, подлежащих уплате, последовательно уменьшается (начиная с меньшей суммы) на сумму излишне уплаченных налогов, при условии, что налогоплательщик не подал заявление о возврате указанных сумм излишне уплаченных налогов до даты формирования уведомления.

- С 1 июля 2021 года перерасчёт транспортного налога не будет производиться в случаях, когда он влечёт увеличение ранее уплаченной суммы налога по налоговому уведомлению, аналогично тому, как это производится в отношении земельного налога и налога на имущество физических лиц с 2019 года.

Кроме этого, напоминаем, что в случае уничтожения или гибели транспортного средства, налогоплательщик может обратиться в налоговый орган для оформления соответствующего заявления о прекращении начисления налога. В рамках заявления налогоплательщик вправе представить документы, подтверждающие факт гибели или уничтожения транспортного средства.

В рамках заявления налогоплательщик вправе представить документы, подтверждающие факт гибели или уничтожения транспортного средства.

В случае, если документы, подтверждающие данный факт в налоговом органе отсутствуют, в том числе не представлены налогоплательщиком самостоятельно, то налоговый орган по информации, указанной в заявлении налогоплательщика, запрашивает сведения, подтверждающие факт гибели или уничтожения транспортного средства, у органов и иных лиц, у которых имеются эти сведения. Рекомендуемая форма заявления о гибели или уничтожении объекта налогообложения по налогу размещена по ссылке.

Узнать все актуальные ставки и льготы по имущественным налогам можно в любое время на сайте ФНС России.

Сервис https://www.nalog.ru/rn89/service/tax/ позволяет налогоплательщикам оперативно получать информацию по вопросам применения налоговых ставок и льгот в отношении имущественных налогов:

- налог на имущество физических лиц;

- налог на имущество организаций;

- земельный налог;

- транспортный налог.

Для того, чтобы получить интересующую информацию о налоговых ставках и льготах, достаточно выбрать вид налога, налоговый период и регион. Далее сервис сформирует список нормативных правовых документов, принятых органами власти выбранного субъекта РФ и органами местного самоуправления выбранного субъекта РФ, по вопросам применения налоговых ставок и льгот.

Информационно:

В настоящее время есть множество сервисов, чтобы оперативно получать информацию о сумме задолженности. Проверить задолженность можно:

Решение Совета ЕЭК от 29.04.2020 № 47 . Таможенные документы

В соответствии со статьей 32 Договора о Евразийском экономическом союзе от 29 мая 2014 года, в связи со сложившейся обстановкой, связанной с принятием мер, направленных на предупреждение и предотвращение распространения коронавирусной инфекции 2019-nCoV, невозможностью для физических лиц реализовать свои права и исполнять обязанности в соответствии с регулирующими таможенные правоотношения международными договорами и актами, составляющими право Евразийского экономического союза, Совет Евразийской экономической комиссии РЕШИЛ:

а) срок временного ввоза, установленный пунктом 1 статьи 264 Таможенного кодекса Евразийского экономического союза (далее соответственно – Кодекс, Союз) в отношении транспортных средств для личного пользования, временно ввезенных на таможенную территорию Союза;

б) срок, установленный абзацем вторым подпункта 5 пункта 2 статьи 268 Кодекса, в течение которого осуществляется таможенное декларирование временно ввезенных транспортных средств для личного пользования с целью их вывоза с таможенной территории Союза;

в) срок, установленный подпунктом 1 пункта 22 статьи 455 Кодекса, в течение которого транспортные средства для личного пользования, помещенные под таможенную процедуру свободной таможенной зоны на территории свободной экономической зоны Российской Федерации из числа указанных в подпункте 1 пункта 1 статьи 455 Кодекса, пределы которых полностью совпадают с участками таможенной границы Союза, могут быть временно вывезены с территории такой свободной экономической зоны на остальную часть таможенной территории Союза без завершения действия таможенной процедуры свободной таможенной зоны.

2. Продление сроков, указанных в подпунктах «а» – «в» пункта 1 настоящего Решения, осуществляется без разрешения таможенного органа и без таможенного декларирования.

Продление сроков, указанных в подпунктах «а» и «б» пункта 1 настоящего Решения, не освобождает физических лиц от соблюдения требований, условий и ограничений, установленных пунктами 2 – 13 статьи 264 Кодекса, а также от обязанности по обратному вывозу транспортных средств для личного пользования по истечении указанных сроков.

Продление срока, указанного в подпункте «в» пункта 1 настоящего Решения, не освобождает физических лиц от обязанности по обратному ввозу транспортных средств для личного пользования на территорию свободной экономической зоны Российской Федерации по истечении указанного срока.

4. Настоящее Решение вступает в силу по истечении 10 календарных дней с даты его официального опубликования и распространяется на правоотношения, возникшие с 1 марта 2020 г.

Члены Совета Евразийской экономической комиссии:

От Республики Армения

М. Григорян

Григорян

От Республики Беларусь

И.Петришенко

От Республики Казахстан

А.Смаилов

От Кыргызской Республики

Э.Асрандиев

От Российской Федерации

А.Оверчук

Новости — Правительство России

Решения, принятые на заседании Правительства 27 мая 2021 года:

1. Об итогах прохождения предприятиями жилищно-коммунального хозяйства

и субъектами электроэнергетики осенне-зимнего периода 2020–2021 годов и задачах

по подготовке к прохождению осенне-зимнего периода 2021–2022 годов

Доклад о подведении итогов прохождения предприятиями жилищно-коммунального хозяйства и субъектами электроэнергетики осенне-зимнего периода 2020–2021 годов и обеспечении выполнения мероприятий по подготовке организаций к работе в осенне-зимний период 2021–2022 годов.

Решения Правительства:

1. Принять к сведению доклады Министра строительства и жилищно-коммунального

хозяйства Российской Федерации И. Э.Файзуллина и Министра энергетики Российской

Федерации Н.Г.Шульгинова по данному вопросу.

Э.Файзуллина и Министра энергетики Российской

Федерации Н.Г.Шульгинова по данному вопросу.

2. Рекомендовать органам исполнительной власти субъектов Российской Федерации обеспечить контроль за исполнением мероприятий по подготовке к осенне-зимнему периоду 2021 — 2022 годов, в том числе выполнением в полном объеме субъектами электроэнергетики и жилищно-коммунального хозяйства мероприятий по подготовке организаций к работе в осенне-зимний период 2021 — 2022 годов, включая выполнение в полном объеме ремонтных и инвестиционных программ, накопление установленных нормативных запасов топлива, а также организацию надежного топливообеспечения.

3. Минэнерго России (Н.Г.Шульгинову), Ростехнадзору (А.В.Трембицкому) провести оценку готовности субъектов электроэнергетики к работе в осенне-зимний период 2021 — 2022 годов.

О результатах до 20 октября 2021 г. доложить в Правительство Российской Федерации.

4. Минстрою России (И.Э.Файзуллину), Минэнерго России

(Н.Г.Шульгинову), Ростехнадзору (А. В.Трембицкому) с участием органов местного

самоуправления провести оценку готовности муниципальных образований,

теплоснабжающих и тешгосетевых организаций к работе в отопительный период 2021

— 2022 годов.

В.Трембицкому) с участием органов местного

самоуправления провести оценку готовности муниципальных образований,

теплоснабжающих и тешгосетевых организаций к работе в отопительный период 2021

— 2022 годов.

О результатах до 20 октября 2021 г. доложить в Правительство Российской Федерации.

5. Минэнерго России (Н.Г.Шульгинову), Минстрою России (И.Э.Файзуллину) осуществить мониторинг накопления субъектами электроэнергетики и организациями жилищно-коммунального хозяйства фактических запасов топлива в соответствии с утвержденными нормативами.

О результатах до 20 октября 2021 г. доложить в Правительство Российской Федерации.

2. О внесении изменений в части первую и вторую Налогового кодекса

Российской Федерации

Законопроект подготовлен в целях введения механизма налогового

вычета в отношении налога на прибыль организаций, налога на имущество

организаций, транспортного налога, земельного налога, подлежащих уплате

участником соглашения о защите и поощрении капиталовложений, в целях возмещения

затрат, понесённых участником соглашения в рамках реализации инвестиционного

проекта.

Решение Правительства:

Одобрить проект федерального закона «О

внесении изменений в части первую и вторую Налогового кодекса Российской

Федерации» и внести его в Государственную Думу в установленном порядке.

3. О внесении изменений в отдельные законодательные акты Российской

Федерации и признании утратившими силу отдельных законодательных актов

Российской Федерации в связи с принятием Федерального закона «О защите и

поощрении капиталовложений и развитии инвестиционной деятельности в Российской

Федерации»

Законопроект направлен на:

1) совершенствование правовых механизмов защиты и поощрения капиталовложений, предусмотренных Федеральным законом от 1 апреля 2020 года №69-ФЗ «О защите и поощрении капиталовложений в Российской Федерации»;

2) расширение доступа бизнеса к инструменту соглашений о защите и поощрении капиталовложений;

3) развитие механизма возмещения затрат участников соглашений о защите и поощрении капиталовложений за счёт новых налогов и иных обязательных платежей от проектов;

4) оптимизацию процедур заключения и сопровождения

соглашений о защите и поощрении капиталовложений с учётом опыта заключения

первых соглашений о защите и поощрении капиталовложений.

Решение Правительства:

Одобрить проект поправок Правительства Российской Федерации к

проекту федерального закона № 828243-7 «О внесении изменений в отдельные

законодательные акты Российской Федерации и признании утратившими силу

отдельных законодательных актов Российской Федерации в связи с принятием

Федерального закона «О защите и поощрении капиталовложений и развитии

инвестиционной деятельности в Российской Федерации», исключив положение о

государственном статусе информационной системы для целей реализации

Федерального закона от 1 апреля 2020 г. № 69-ФЗ «О защите и поощрении

капиталовложений в Российской Федерации», и направить их в Государственную Думу

в установленном порядке.

4. О проекте федерального закона «О внесении изменений в

Федеральный закон “О транспортной безопасности” и признании утратившими силу

отдельных положений законодательных актов Российской Федерации»

Законопроект направлен на исключение дублирования разрешительных

функций, предусмотренных лицензированием определённых видов деятельности и

необходимостью выдачи специальных разрешений на грузы повышенной опасности при

осуществлении перевозок их железнодорожным транспортом, внутренним водным

транспортом, а также при их перевалке в речных портах на внутренних водных

путях.

Решение Правительства:

Одобрить проект федерального закона «О

внесении изменений в Федеральный закон «О транспортной безопасности» и

признании утратившими силу отдельных положений законодательных актов Российской

Федерации» и внести его в Государственную Думу в установленном порядке.

5. О внесении изменений в Федеральный закон «Об

общих принципах организации и деятельности контрольно-счётных органов субъектов

Российской Федерации и муниципальных образований»

Законопроектом предусматривается исключение из Федерального закона №6-ФЗ положения о наличии в составе контрольно-счётного органа субъекта Российской Федерации только одной должности заместителя председателя данного органа.

Решение Правительства:

Одобрить проект федерального закона «О внесении изменений в

Федеральный закон «Об общих принципах организации и деятельности

контрольно-счетных органов субъектов Российской Федерации и муниципальных

образований» и внести его в Государственную Думу в установленном порядке.

6. О внесении изменений в статью 26 Федерального закона «О банках и банковской

деятельности»

Законопроектом предусматривается совершенствование федерального государственного надзора за деятельностью некоммерческих организаций, осуществляемого Минюстом России и его территориальными органами.

Решение Правительства:

Одобрить проект федерального закона «О внесении изменений в

статью 26 Федерального закона «О банках и банковской деятельности» и внести его

в Государственную Думу в установленном порядке.

7. О проекте федерального закона «О внесении изменений в статью 157 Уголовного

кодекса Российской Федерации»

Законопроект направлен на совершенствование механизма

привлечения к уголовной ответственности лиц, не уплативших без уважительных

причин в нарушение решения суда или нотариально удостоверенного соглашения

средства в размере, установленном в соответствии с решением суда или

нотариально удостоверенным соглашением на содержание несовершеннолетних детей

либо нетрудоспособных детей, достигших восемнадцатилетнего возраста,

нетрудоспособных родителей.

Решение Правительства:

Одобрить проект федерального закона «О внесении изменений в

статью 157 Уголовного кодекса Российской Федерации» и внести его в

Государственную Думу в установленном порядке.

8. О проекте федерального закона «О внесении изменений в статью 5.351 Кодекса Российской Федерации

об административных правонарушениях»

Законопроект направлен на совершенствование механизма привлечения к административной ответственности лиц, обязанных уплачивать алименты, а также повышение оперативности и качества принудительного исполнения судебных актов, актов других органов и должностных лиц, что позволит исключить злоупотребления со стороны недобросовестных должников.

Решение Правительства:

Одобрить проект федерального закона «О внесении изменений в

статью 5.351 Кодекса Российской Федерации об административных

правонарушениях» и внести его в Государственную Думу в установленном порядке.

9. О внесении изменения в статью 16 Закона Российской

Федерации «О защите прав потребителей»

Законопроект направлен на пресечение недобросовестного поведения хозяйствующих субъектов (продавцов, изготовителей, агрегаторов), приводящего к ущемлению прав потребителей как наиболее слабой стороны договора.

Решение Правительства:

Одобрить проект федерального закона «О внесении изменения в

статью 16 Закона Российской Федерации “О защите прав потребителей”» и внести

его в Государственную Думу в установленном порядке.

10. О внесении изменения в статью 14.8 Кодекса Российской Федерации об

административных правонарушениях

Законопроектом предусматривается введение мер административной ответственности за правонарушения в области защиты прав потребителей, связанные с понуждением потребителя к предоставлению персональных данных.

Решение Правительства:

Одобрить проект федерального закона «О внесении изменения в

статью 14. 8 Кодекса Российской Федерации об административных правонарушениях» и

внести его в Государственную Думу в установленном порядке.

8 Кодекса Российской Федерации об административных правонарушениях» и

внести его в Государственную Думу в установленном порядке.

11. О проекте поправок Правительства Российской Федерации к

проекту федерального закона №1079338-7 «О внесении изменений в отдельные

законодательные акты Российской Федерации в части отмены обязанности

представлять годовую бухгалтерскую (финансовую) отчётность в государственные

органы»

Законопроект разработан в целях дальнейшего упрощения требований к представлению организациями бухгалтерской (финансовой) отчётности в государственные органы, завершения реализации концепции «одного окна» представления такой отчётности. Данные изменения позволят снизить административную нагрузку на организации.

Решение Правительства:

Одобрить проект поправок

Правительства Российской Федерации к проекту федерального закона № 1079338-7 «О

внесении изменений в отдельные законодательные акты Российской Федерации в

части отмены обязанности представлять годовую бухгалтерскую (финансовую)

отчетность в государственные органы» и направить их в Государственную Думу в

установленном порядке.

12. О проекте поправок Правительства Российской Федерации к

проекту федерального закона №1078996-7 «О внесении изменений в Федеральный

закон “О порядке выезда из Российской Федерации и въезда в Российскую

Федерацию”»

Законом устанавливается порядок решения вопроса о возможности выезда несовершеннолетнего за пределы Российской Федерации без сопровождения законных представителей либо в сопровождении одного из них.

Решение Правительства:

Одобрить проект поправок

Правительства Российской Федерации к проекту федерального закона № 1078996-7 «О

внесении изменений в Федеральный закон «О порядке выезда из Российской

Федерации и въезда в Российскую Федерацию» и направить их в Государственную

Думу в установленном порядке.

13. О внесении изменений в Положение о Федеральном агентстве по

техническому регулированию и метрологии и признании утратившими силу абзацев

девятого и десятого подпункта «б» пункта 1 изменений, которые вносятся в

постановления Правительства Российской Федерации, утверждённых постановлением

Правительства Российской Федерации от 15 июня 2009 года №482

Проектом постановления уточняются полномочия Росстандарта по

регистрации документов в области стандартизации в Федеральном информационном

фонде стандартов, определению порядка разработки и утверждения технических

спецификаций (отчётов), созданию, модернизации и обеспечению эксплуатации

информационной системы в сфере стандартизации.

Решение Правительства:

Принять проект

постановления Правительства Российской Федерации по данному вопросу.

14. О внесении изменений в некоторые акты Правительства Российской Федерации

Проектом постановления предусматривается наделение Минприроды

России полномочиями по утверждению порядка согласования ограничений охоты в

соответствующих охотничьих угодьях, определённых высшим должностным лицом

субъекта Российской Федерации, и по согласованию таких ограничений, а также

приведение в соответствие с Федеральным законом

от 22 декабря 2020 года №455-ФЗ «О внесении изменений в Федеральный закон

“О животном мире” и Федеральный закон “Об охоте и о сохранении охотничьих

ресурсов и о внесении изменений в отдельные законодательные акты Российской

Федерации”» отдельных полномочий Минприроды России и Росприроднадзора.

Решение Правительства:

Принять проект

постановления Правительства Российской Федерации по данному вопросу.

15. О выделении Минтруду России в 2021 году из резервного фонда

Правительства Российской Федерации бюджетных ассигнований для предоставления

межбюджетного трансферта бюджету Фонда социального страхования Российской

Федерации в целях обеспечения инвалидов техническими средствами реабилитации,

отдельных категорий граждан из числа ветеранов протезами (кроме зубных

протезов), протезно-ортопедическими изделиями

Проектом постановления предусматривается обеспечение Фондом социального страхования Российской Федерации потребности инвалидов в технических средствах реабилитации, отдельных категорий граждан из числа ветеранов в протезах (кроме зубных протезов), протезно-ортопедических изделиях.

Решение Правительства:

Принять проект

распоряжения Правительства Российской Федерации по данному вопросу.

Российская Федерация — Корпоративное право — Прочие налоги

Налог на добавленную стоимость (НДС)

НДС — это федеральный налог в России, уплачиваемый в федеральный бюджет.

Налогоплательщики следуют «классической» системе НДС, при которой плательщик НДС обычно учитывает НДС по полной продажной цене сделки и имеет право возместить входящий НДС, понесенный на затраты на товарно-материальные запасы, и другие связанные с этим коммерческие расходы. Российская система НДС, хотя изначально и не основывалась на модели Европейского союза (ЕС), тем не менее больше с ней сблизилась.Однако в настоящее время она по-прежнему отличается от системы НДС ЕС по-разному.

Иностранные компании, предоставляющие электронные услуги российским клиентам (как физическим, так и юридическим лицам), должны получить регистрацию НДС в России и самостоятельно уплатить НДС.

Перечень услуг, считающихся электронными для целей НДС, предусмотрен статьей 174.2 Налогового кодекса РФ и включает, в частности:

- Предоставление прав на использование программ для ЭВМ через Интернет

- оказание рекламных услуг в сети Интернет

- оказание услуг по размещению предложений о приобретении или продаже товаров, работ, услуг или имущественных прав в сети Интернет

- продажа электронных книг, графических изображений и музыки через Интернет, а

- хранение и обработка информации, предоставление доменных имен, услуги хостинга и т.

Д.

Д.

НДС обычно применяется к стоимости товаров, работ, услуг или имущественных прав, поставляемых в Россию. Стандартная ставка НДС в России составляет 20% (18% до 2019 г.) (более низкая ставка 10% применяется к некоторым основным продуктам питания, детской одежде, лекарствам и медицинским товарам, печатным публикациям и т. Д.). Те же ставки НДС (как и для внутренних поставок) применяются к импорту товаров в Россию.

Экспорт товаров, международные перевозки и другие услуги, связанные с экспортом товаров из России, международными пассажирскими перевозками, а также некоторые другие поставки имеют нулевую ставку с правом возмещения входящего НДС.Применение ставки НДС 0% и возмещение соответствующих сумм входящего НДС подтверждается предоставлением ряда документов в налоговые органы в определенные сроки. Взыскание входящего НДС, связанного с экспортом товаров (кроме экспорта сырья), осуществляется в соответствии с общими правилами взыскания (т. е. до подачи подтверждающих документов в налоговые органы). Для документального подтверждения права облагать экспортные поставки в страны-участницы Таможенного союза особые правила действуют по ставке НДС 0%.С 1 января 2018 года можно отказаться от применения ставки НДС 0% в отношении экспорта товаров, международных перевозок и других услуг, связанных с экспортом товаров из России, и применить стандартную ставку НДС.

е. до подачи подтверждающих документов в налоговые органы). Для документального подтверждения права облагать экспортные поставки в страны-участницы Таможенного союза особые правила действуют по ставке НДС 0%.С 1 января 2018 года можно отказаться от применения ставки НДС 0% в отношении экспорта товаров, международных перевозок и других услуг, связанных с экспортом товаров из России, и применить стандартную ставку НДС.

Список товаров и услуг, освобожденных от НДС, включает базовые банковские и страховые услуги, услуги, предоставляемые финансовыми компаниями (депозитариями, брокерами и некоторыми другими), образовательные услуги, предоставляемые сертифицированными учреждениями, продажу определенного основного медицинского оборудования, пассажирские перевозки и некоторые другие социально значимые услуги.Большинство аккредитованных офисов ИФВ (а также их аккредитованные сотрудники) могут быть освобождены от уплаты НДС по арендной плате за недвижимость.

С 1 января 2021 года освобождение от НДС, применимое к передаче программного обеспечения и баз данных, включая лицензирование, будет значительно сужено. В результате иностранные поставщики программного обеспечения на российском рынке, вероятно, потеряют право применять это освобождение, и такие поставки будут облагаться российским НДС по ставке 20%.

В результате иностранные поставщики программного обеспечения на российском рынке, вероятно, потеряют право применять это освобождение, и такие поставки будут облагаться российским НДС по ставке 20%.

Освобождение от НДС поставок не влечет за собой право на возмещение относимого входящего НДС.Вместо этого затраты, связанные с невозмещаемым входящим НДС, в большинстве случаев вычитаются для целей КПН.

НДС у источника выплаты

Российское законодательство о НДС предусматривает правила определения места оказания услуг с учетом НДС. Эти правила делят все услуги на разные категории, чтобы определить, где они считаются оказанными для целей НДС. Например, определенные услуги считаются оказанными там, где они выполняются, тогда как некоторые считаются оказанными там, где «покупатель» услуг осуществляет свою деятельность, некоторые — там, где находится соответствующее движимое или недвижимое имущество, и все же другие места, где «продавец» осуществляет свою деятельность и т. д.

д.

В соответствии с механизмом обратного начисления российский покупатель должен учитывать НДС по любому платежу, который он производит не зарегистрированной в налоговой системе иностранной компании, если платеж связан с поставкой товаров или услуг, которые считаются поставленными в Россию, на основании правила о месте поставки НДС, и которые не подпадают под какие-либо освобождения от НДС в соответствии с внутренним законодательством о НДС. В таких обстоятельствах в соответствии с законодательством российский покупатель должен действовать в качестве налогового агента для целей российского НДС, удерживая российский НДС по ставке 20/120 (18/118 до 2019 г.) из платежей иностранному поставщику и перечисляя такой НДС Российский бюджет.Удержанный НДС может быть возмещен российскими плательщиками в соответствии со стандартными правилами возмещения входящего НДС в соответствии с законодательством.

Возмещение входящего НДС

Налогоплательщики обычно имеют право на возмещение входящего НДС, связанного с покупкой товаров, работ, услуг или имущественных прав, при условии, что они соблюдают набор правил, установленных законодательством о НДС. Входящий НДС потенциально может быть возмещен налогоплательщиком в следующих случаях:

Входящий НДС потенциально может быть возмещен налогоплательщиком в следующих случаях:

- НДС в отношении товаров, услуг или работ, приобретенных с целью проведения операций, облагаемых НДС.

- Входящий НДС относится к авансовым платежам, перечисленным российским поставщикам товаров (работ, услуг), при условии, что такие приобретенные товары (работы, услуги) предназначены для использования в деятельности, облагаемой НДС. Обратите внимание, что налогоплательщики имеют право (а не обязаны) применять это правило, и они могут выбирать, использовать это право или нет.

В ряде случаев необходимо восстановить входящий НДС.

С 1 января 2018 года в России действует безналоговая система.Иностранные физические лица имеют право на возврат НДС, уплаченного при розничной покупке товаров. Возврат возможен, если сумма покупки превышает 10 000 российских рублей (RUB) и место, где был приобретен товар, внесено в специальный список, установленный государством.

Начиная с 1 июля 2019 года, корпоративные налогоплательщики получают право на возмещение входящего НДС в отношении экспорта многих видов услуг, включая разработку программного обеспечения, консалтинговые, юридические и маркетинговые услуги (несмотря на то, что они не платят выходной НДС при оказании таких услуг). Сервисы).Однако новые положения не распространяются на экспорт не облагаемых НДС услуг, перечисленных в статье 149 НК РФ. Например, налогоплательщики, которые передают / лицензируют права на программные продукты, изобретения, ноу-хау и некоторые другие объекты интеллектуальной собственности (ИС) иностранным клиентам или предоставляют определенные виды услуг в области исследований и разработок (НИОКР), по-прежнему не будут право на возмещение входящего НДС.

Требования по НДС

Каждый налогоплательщик, осуществляющий облагаемые НДС поставки товаров, работ, услуг или имущественных прав, должен выписывать счета-фактуры и предоставлять их покупателям.Налогоплательщик, поставляющий товары, работы или услуги, облагаемые НДС, покупателю, не являющемуся плательщиком НДС, может отказаться выставлять счет-фактуру по НДС, если письменно согласовано с покупателем. Счета-фактуры НДС должны быть выставлены в течение пяти дней после поставки. Счет-фактура НДС — это стандартная форма, устанавливаемая правительством. Соблюдение требований к выставлению счетов имеет решающее значение для возможности покупателя возместить входящий НДС.

Счета-фактуры НДС должны быть выставлены в течение пяти дней после поставки. Счет-фактура НДС — это стандартная форма, устанавливаемая правительством. Соблюдение требований к выставлению счетов имеет решающее значение для возможности покупателя возместить входящий НДС.

Входящие и исходящие счета-фактуры НДС обычно должны регистрироваться налогоплательщиками в специальных регистрах НДС покупок и продаж.

декларации по НДС должны подаваться в налоговые органы ежеквартально в электронном виде. НДС должен уплачиваться после окончания каждого квартала тремя частями, не позднее 25-го дня каждого из трех последовательных месяцев, следующих за кварталом, за исключением возврата НДС, удержанного российскими покупателями в соответствии с механизмом обратного начисления, который должен переводиться в дату внешнего платежа.

НДС на импорт

НДС уплачивается таможне при ввозе товаров.Налоговой базой для импортного НДС обычно является таможенная стоимость импортируемых товаров, включая акцизы. При ввозе товаров в Россию может применяться ставка НДС 20% (18% до 2019 г.) или 10%, в зависимости от специфики товаров. Как правило, импортный НДС может быть востребован для возмещения импортером при условии соблюдения установленных требований для такого возмещения.

При ввозе товаров в Россию может применяться ставка НДС 20% (18% до 2019 г.) или 10%, в зависимости от специфики товаров. Как правило, импортный НДС может быть востребован для возмещения импортером при условии соблюдения установленных требований для такого возмещения.

Ограниченный ассортимент товаров может быть освобожден от импортного НДС. В перечень таких товаров входят, например, некоторые медицинские изделия и товары, предназначенные для дипломатического корпуса.Освобождение от импортного НДС возможно на определенное технологическое оборудование (включая его комплектующие и запчасти), аналоги которого в России не производятся. Перечень такого оборудования установлен Правительством России.

Ввозные пошлины

Товары, ввозимые в Российскую Федерацию, облагаются таможенными пошлинами. Ставка зависит от типа актива и страны его происхождения (обычно от 0% до 20% от таможенной стоимости). Особое освобождение от таможенных пошлин распространяется на товары, внесенные в уставный капитал российских компаний с иностранными инвестициями.

Россия была принята во Всемирную торговую организацию (ВТО) в 2012 году.

Россия также является членом Евразийского экономического союза (ЕАЭС) (вместе с Беларусью, Казахстаном, Арменией и Кыргызстаном). Союз имеет единую таможенную территорию, и продажи между странами-членами освобождены от таможенных формальностей. Члены ЕАЭС применяют единые таможенные тарифы и методологию таможенной оценки.

Сбор за таможенное оформление

Товары, перемещаемые через таможенную границу Российской Федерации, облагаются таможенным сбором по фиксированной ставке.Размер сбора зависит от таможенной стоимости перевозимых товаров. Комиссия обычно незначительна.

Акцизный сбор

Акцизы обычно уплачиваются производителями подакцизных товаров на свои внутренние поставки. Акцизы также взимаются с импорта подакцизных товаров. Экспорт подакцизных товаров обычно освобождается от акцизных сборов. Подакцизными товарами являются автомобили, табак, алкоголь и некоторые нефтепродукты. Специальные ставки акцизов на каждый вид подакцизных товаров устанавливаются в НКР.Ставки варьируются в широких пределах и зависят от различных факторов.

Специальные ставки акцизов на каждый вид подакцизных товаров устанавливаются в НКР.Ставки варьируются в широких пределах и зависят от различных факторов.

Налог на имущество

Максимальная ставка налога на имущество составляет 2,2%, региональные законодательные органы вправе ее снизить.

Движимое имущество налогом не облагается. Нет четкого определения того, какое имущество следует считать движимым, а какое — недвижимым. На практике налоговые органы склонны применять широкое толкование недвижимого имущества.

Начиная с 2020 года налог рассчитывается следующим образом:

- Недвижимость, учитываемая как основные средства, облагается налогом по среднегодовой стоимости в соответствии с российскими ОПБУ.

- Некоторые статьи облагаются налогом по кадастровой стоимости (строка баланса не имеет значения). В перечень таких объектов входят: торговые и бизнес-центры, офисы (перечень объектов утверждается соответствующим регионом России), жилые помещения, объекты незавершенного строительства, гаражи, парковочные места, а также жилые дома, садовые домики.

, хозяйственные постройки (сооружения), расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, овощеводства, садоводства или индивидуального жилищного строительства (если это установлено в уставе субъекта Российской Федерации, на территории которого находится имущество).Ставка налога на такую недвижимость не может превышать 2%.

, хозяйственные постройки (сооружения), расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, овощеводства, садоводства или индивидуального жилищного строительства (если это установлено в уставе субъекта Российской Федерации, на территории которого находится имущество).Ставка налога на такую недвижимость не может превышать 2%.

С 2015 по 2034 год нулевая ставка применяется к магистральным газопроводам и сооружениям, составляющим неотъемлемые части таких трубопроводов, а также к объектам добычи газа и объектам производства и хранения гелия при соблюдении определенных условий (например, первоначальный ввод в эксплуатацию после 1 января 2015 ).

Трансфертные налоги

В России нет трансфертных налогов.

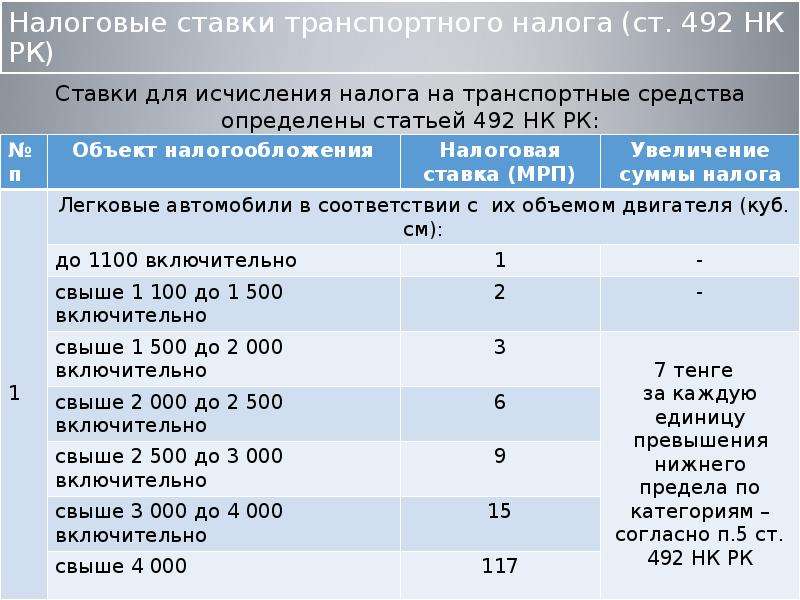

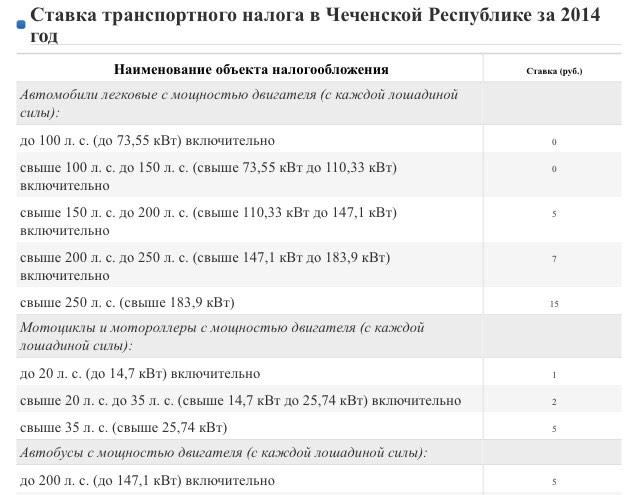

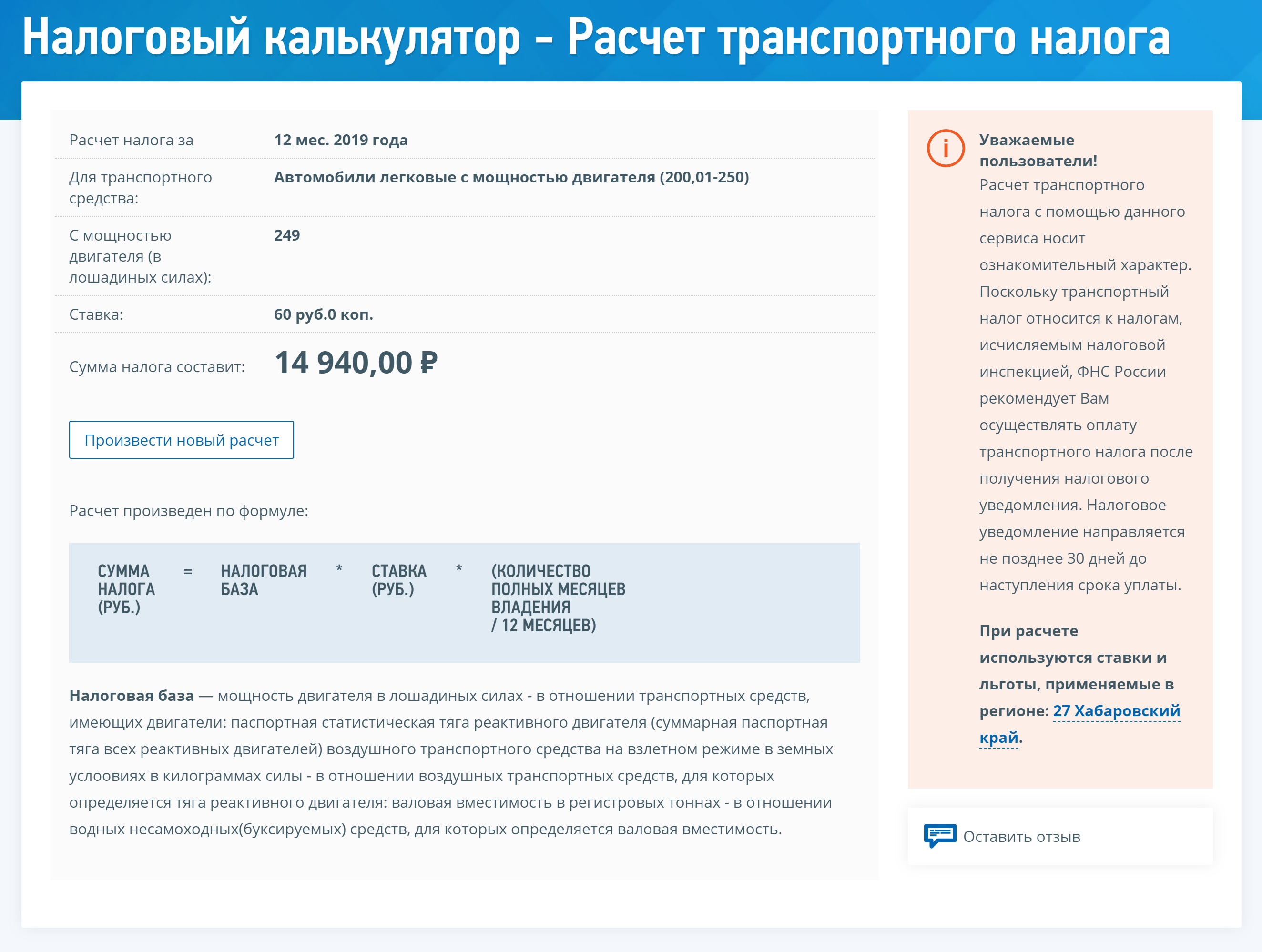

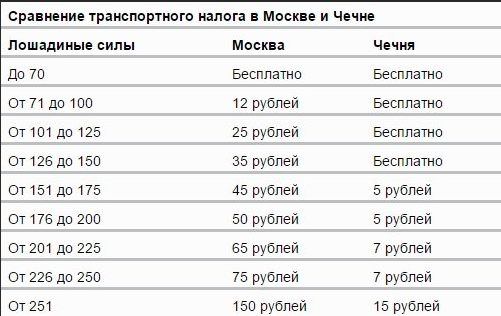

Транспортный налог

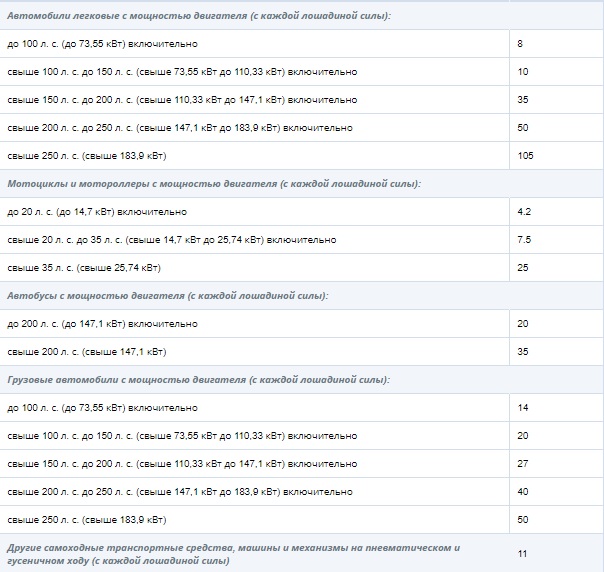

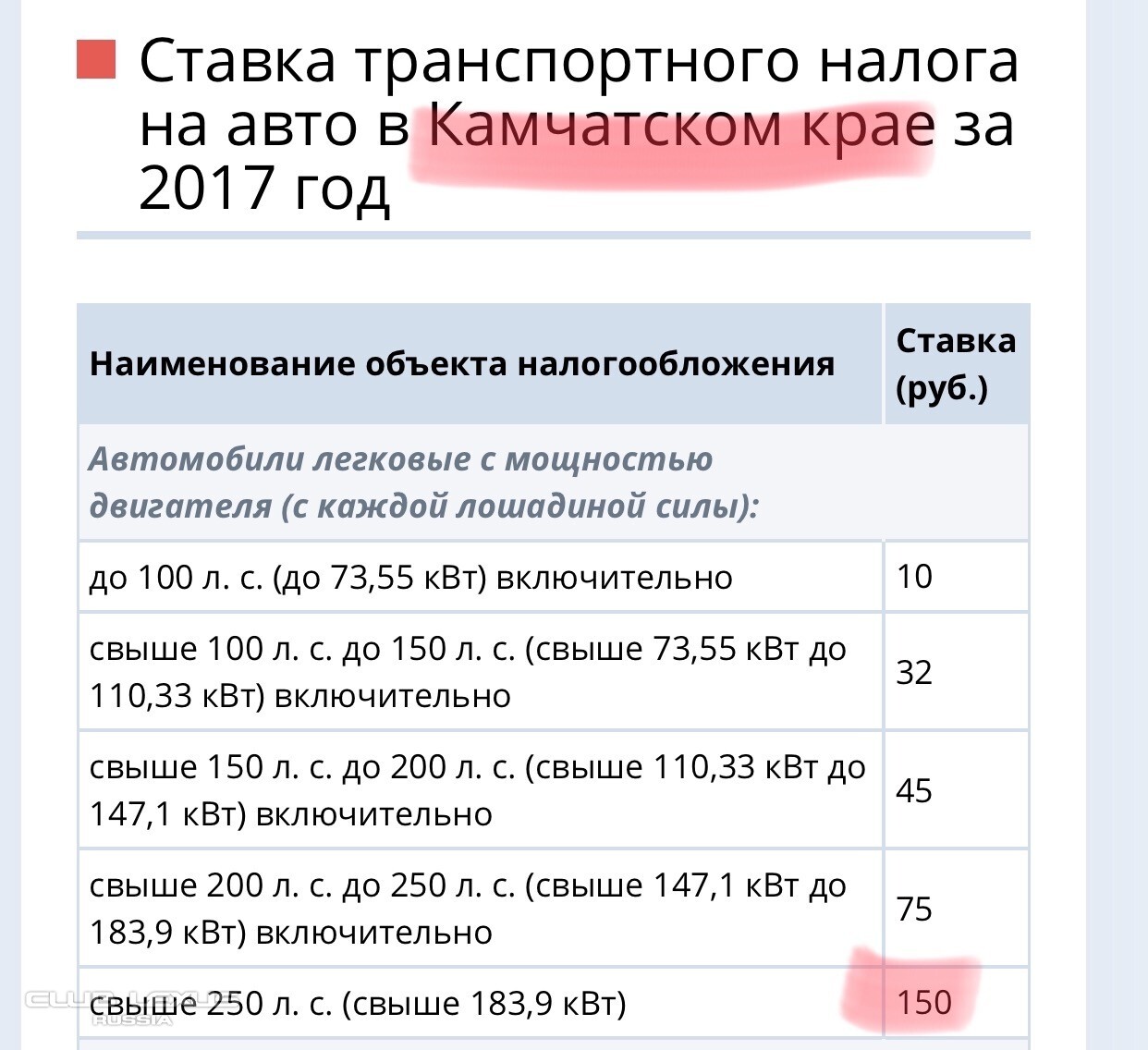

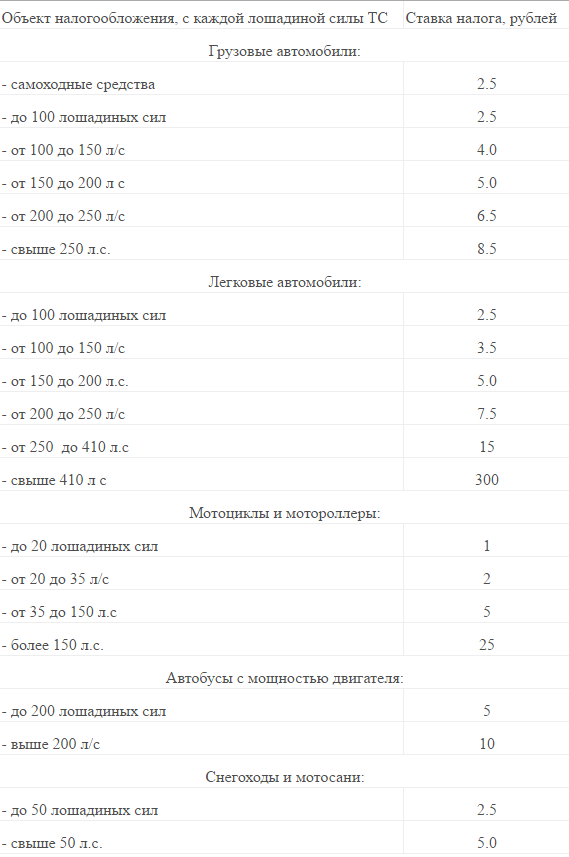

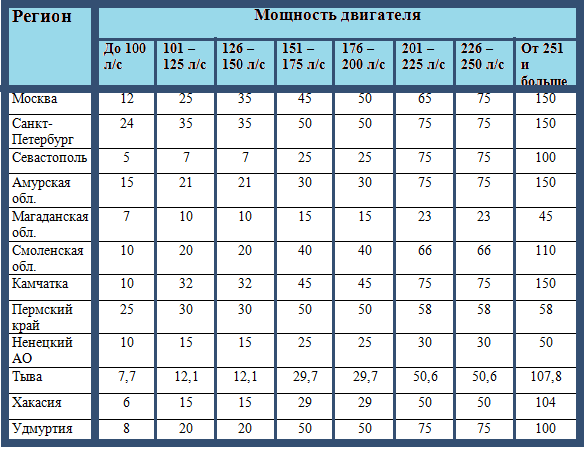

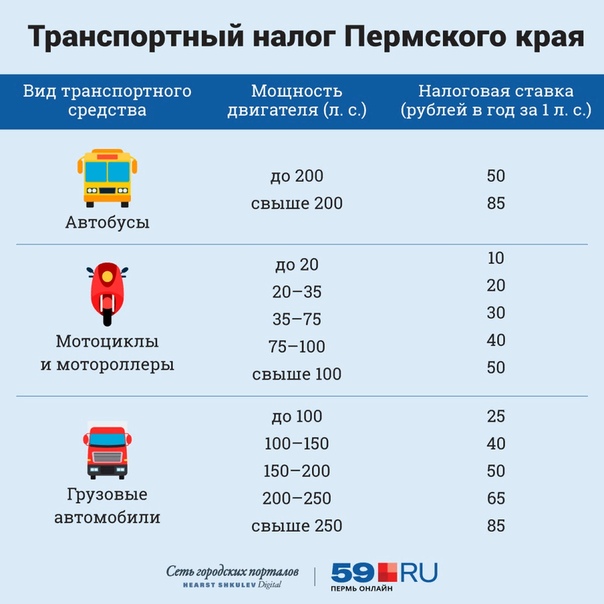

Транспортный налог взимается с отдельных видов наземного, водного и воздушного транспорта, зарегистрированных в России.Применяются фиксированные ставки (за единицу мощности, валовую вместимость или транспортную единицу), которые могут отличаться в зависимости от мощности двигателя, валовой вместимости и типа транспорта. Фактические ставки в регионах России могут быть максимально увеличены / снижены законодательными органами отдельных субъектов Российской Федерации. Правила отчетности и оплаты установлены региональными законодательными органами.

Фактические ставки в регионах России могут быть максимально увеличены / снижены законодательными органами отдельных субъектов Российской Федерации. Правила отчетности и оплаты установлены региональными законодательными органами.

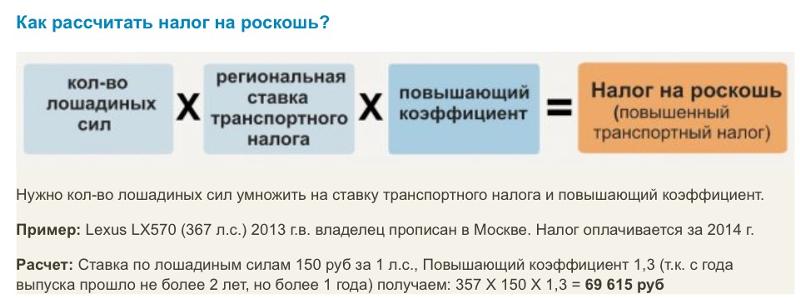

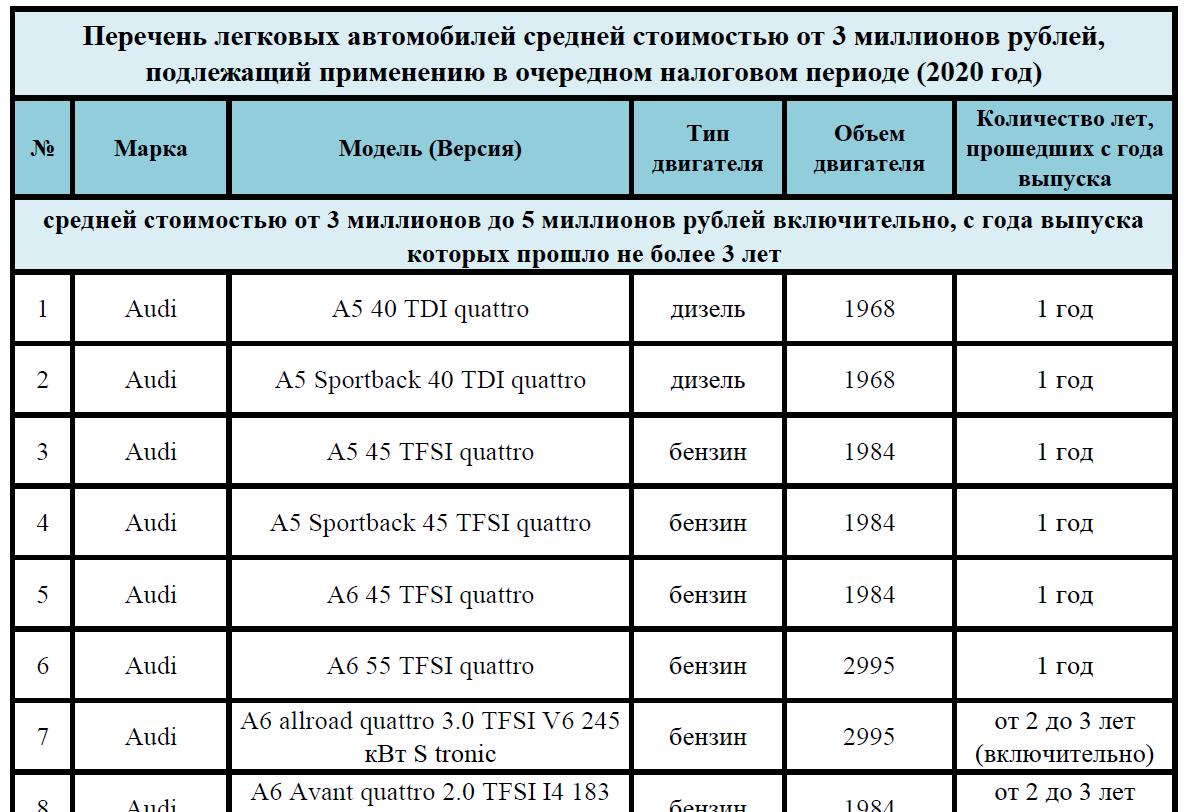

Множитель (до трех) зависит от возраста и стоимости автомобиля.

Налоги на заработную плату

В дополнение к социальным взносам, за которые несет ответственность работодатель, нет налогов на фонд заработной платы.

Социальные отчисления

Годовая заработная плата всех сотрудников в 2021 году облагается налогом по следующим правилам:

- Взносы в Фонд социального страхования: Облагается налогом только первые 966 000 рублей заработной платы (по ставке 2,9%).

- Взносы в Пенсионный фонд: первые 1 465 000 рублей облагаются налогом по ставке 22%, превышение — по ставке 10%.

- Взносы в фонд медицинского страхования: к общей заработной плате применяется ставка 5,1%.

Вознаграждение иностранных граждан, временно пребывающих в России, покрывается (i) взносами на пенсионное страхование по ставке 22% в пределах порогового значения 1 465 000 руб. И 10% -ным надбавкой к вознаграждению, выплачиваемому сверх порога, и (ii ) взносы на социальное страхование в размере 1.8% в пределах 966 000 рублей. Единственное доступное исключение — для высококвалифицированных специалистов, имеющих соответствующее разрешение на работу.

И 10% -ным надбавкой к вознаграждению, выплачиваемому сверх порога, и (ii ) взносы на социальное страхование в размере 1.8% в пределах 966 000 рублей. Единственное доступное исключение — для высококвалифицированных специалистов, имеющих соответствующее разрешение на работу.

Начиная с 1 апреля 2020 года и в дальнейшем социальные отчисления для МСП были снижены почти до 15%.

Следующие социальные пособия будут доступны для ИТ-компаний и технологических компаний с 1 января 2021 года при соблюдении определенных критериев:

| 2017-2020 | С 2021 года (на неопределенный срок) | |

| ИТ-компании (не выше верхней границы): отчисления в Пенсионный фонд | 14% | 7.6% |

| ИТ-компании (превышение верхнего предела): взносы в Фонд медицинского страхования | 4% | 0,1% |

| Технологические компании (не выше верхней границы): отчисления в Пенсионный фонд | Без пособий | 7,6% |

| Технологические компании (не превышающие верхнего предела): взносы в Фонд медицинского страхования | Без пособий | 0,1% |

Работодатели также обязаны уплачивать взносы по страхованию от несчастных случаев на работе и профессиональных заболеваний. Ставка этого взноса варьируется от 0,2% до 8,5% от фонда оплаты труда в зависимости от вида деятельности работодателя.

Ставка этого взноса варьируется от 0,2% до 8,5% от фонда оплаты труда в зависимости от вида деятельности работодателя.

Налог на добычу полезных ископаемых (MRET)

Расчет MRET зависит от типа минерального ресурса.

MRET для угля, нефти, газа и газового конденсата рассчитывается с использованием извлеченного объема соответствующего ресурса. Ставка налога устанавливается как фиксированная ставка, умноженная на различные коэффициенты, привязанные к мировым ценам и характеристикам отрасли.Нулевая ставка MRET применяется к нефти, добываемой с новых месторождений в определенных регионах России (например, Восточная Сибирь, внутренние и территориальные воды в северной полярной зоне, Азовское и Каспийское моря, а также Ненецкий и Ямальский регионы) на начальном этапе их добычи.

MRET для других природных ресурсов зависит от стоимости добытых ресурсов. Ставка налога варьируется от 3,8% до 8%. Например, 3,8% для калийной соли, 4,8% для черных металлов, 6% для продуктов, содержащих золото, и 8% для цветных металлов и алмазов.

Сниженные ставки MRET применяются для инвесторов на Дальнем Востоке России ( см. Региональные льготы в разделе «Налоговые льготы и льготы», чтобы получить более подробную информацию ).

Экологический сбор

Производители и импортеры товаров, подлежащих утилизации, должны уплачивать экологический сбор после того, как они больше не пригодны для использования или потребления из-за износа, в разбивке по определенным группам товаров. К ним относятся бумага и бумажные изделия, резина и пластмассовые изделия, текстиль и кожа, металлы и электроника.

Следует отметить, что размер сбора технически не является налогом и устанавливается специальным законом, который не является частью НК РФ. Он взимается с предприятий, работающих в определенных отраслях, чья продукция, как установлено, оказывает воздействие на окружающую среду, требующее компенсации.

Сбор рассчитывается путем умножения трех значений: (масса / количество товаров, подлежащих утилизации [или масса упаковки]) * (ставка сбора) * (норма утилизации в относительных единицах).

Следующие группы товаров облагаются наибольшим экологическим сбором: аккумуляторные батареи, компьютерное оборудование, бытовая электроника и некоторые виды промышленного оборудования.

Торговый сбор

Региональные власти могут вводить торговый сбор в своих муниципалитетах (или городах федерального значения). Он должен применяться к активам, используемым в розничной и оптовой торговле.

На сегодняшний день налог введен только Москвой.

Россия: Налоговые изменения в ответ на COVID-19

В соответствии с выступлениями Президента Владимира Путина (от 25 марта, 8 апреля, 15 апреля 2020 года) были приняты меры, направленные на помощь бизнесу в период кризиса, вызванного коронавирусом. объявил.Некоторые из них уже приняты Правительством (которому предоставлено специальное право принимать постановления по налоговым вопросам на период с 01.01.2020 по 31.12.2020) и законодательно закреплены:

Поддержка отраслей риска

Список областей, наиболее пострадавших от кризиса, утвержден Правительством и включает авиацию, туризм, спорт, культуру и другие отрасли.

- Все компании, работающие в сферах, наиболее пострадавших от кризиса, имеют право применить отсрочку налогообложения (от 3 месяцев до 1 года) / рассрочку (от 3 до 5 лет) в отношении налогов, авансовых платежей и страховых взносов, подлежащих уплате в 2020 г. (без НДС, НДПИ, налога на дополнительный доход от добычи углеводородов и акциза).Он также распространяется на компании стратегического, системного значения, градообразующие, не работающие в затронутых сферах (кроме страховых взносов и подлежащих целевым решениям Правительства).

- Компании имеют право на отсрочку / рассрочку налогообложения при выполнении хотя бы одного из перечисленных условий (например, снижение прибыли на 10%, убытки).

- Индивидуальные предприниматели / предприятия малого и среднего бизнеса, работающие в сферах, наиболее пострадавших от кризиса, имеют право на получение единовременной рассрочки платежа (на период до года и не позднее 1 августа 2021 года) в отношении взыскание задолженности по налогам, сборам и отчислениям на социальное страхование в размере 15 млн руб.

- Индивидуальные предприниматели, работающие в сферах, наиболее пострадавших от кризиса, имеют право применять пониженные пенсионные взносы на 2020 год.

Поддержка малых и средних предприятий (МСБ)

Все МСП могут применять сниженные ставки к страховым взносам для заработной платы, превышающей установленный законом минимальный размер оплаты труда, начиная с 1 апреля 2020 года.

В случае, если МСП работают в регионах, наиболее пострадавших от кризиса, они также могут применить следующие меры:

- Просрочка по уплате налогов (без НДС, налогов, уплачиваемых налоговыми агентами) за первый квартал 2020 года — на 6 месяцев, за второй квартал и первое полугодие — на 4 месяца.

- Просрочка по взносам социального страхования на период март-май 2020 года — на 6 месяцев, на период июнь-июль 2020 года — на 4 месяца.

- Просрочка авансового платежа транспортного налога, налога на имущество, земельного налога за первый квартал 2020 года (не позднее 30 октября 2020 года) и второй квартал 2020 года (не позднее 30 декабря 2020 года).

- Субсидии, полученные МСП, не включаются в налоговую базу (налог на прибыль).

- Запрет на вычет НДС на товары, работы, услуги и основные средства, приобретенные с использованием субсидий, не распространяется на субсидии, полученные МСП.

Поддержка бизнеса (меры, затрагивающие всех налогоплательщиков)

- Налогоплательщики, выплачивающие ежемесячные авансовые платежи в течение отчетного (налогового) периода 2020 года, теперь могут перейти на ежемесячные авансовые платежи исходя из фактической прибыли.

- Шестимесячный запрет на предъявление требований о банкротстве должникам со стороны кредиторов или финансовых кредиторов продлен до 7 января 2021 года.

Прочие меры для налогоплательщиков

- Возможность вычета расходов на имущество, используемое для профилактики COVID, которое бесплатно передается медицинским организациям, государственным и местным органам власти и т. Д.Такой перевод освобождается от НДС с одновременным сохранением права на зачет входящего НДС;

- Единовременный вычет расходов на медицинские изделия для диагностики и лечения нового COVID, которые перечислены в градусе Правительства РФ;

- В целях удержания процентов по кредитам ICO предполагается закрепить FOREX для правил тонкой капитализации и расширить лимиты, установленные для процентных ставок (законопроект).

- Упрощенный порядок уплаты НДФЛ с прибыли контролируемой иностранной компании, которая должна быть фиксированной налоговой выплатой (законопроект).

- Физические лица, находившиеся в РФ от 90 до 182 дней в течение 2020 года, имеют право ходатайствовать о предоставлении налогового статуса резидента РФ для целей НДФЛ на 2020 год.

- С 1 января 2021 года для компаний ИТ-сектора ставка отчислений на социальное страхование будет снижена с 14% до 7,6%, а ставка налога на прибыль организаций будет снижена с 20% до 3%.

Дополнительная информация

Новое налогообложение

- Поправка к DTT с некоторыми странами, направленная на повышение до 15% ставки налога на дивиденды и проценты, выплачиваемые из России (за некоторыми исключениями).