Транспортный налог | ООО «Альфа-Лизинг»

Транспортный налог введен в ходе налоговой реформы с 2003 года. Он так же, как и налог на имущество организаций является региональным, т.е. все денежные средства от него поступают в бюджеты субъектов Российской Федерации. Это постоянный и ежегодно увеличивающийся источник пополнения бюджета. Ведь в последние годы в десятки раз выросло не только количество собственников автомобилей, но также обладателей водных и воздушных видов транспорта.

При регистрации приобретаемых в лизинг автомобилей на лизингодателя возможна постановка транспорта на временный учёт на лизингополучателя. В этом случае транспортный налог уплачивается лизингополучателем. Обычно в договорах лизинга предусматривается, что регистрация автотранспорта осуществляется на лизингополучателя. Однако, в некоторых регионах регистрация автомобилей может требовать наличия определенной инфраструктуры (автохозяйство), как например в Санкт-Петербурге.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения:

весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

промысловые морские и речные суда;

пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

самолеты и вертолеты санитарной авиации и медицинской службы;

суда, зарегистрированные в Российском международном реестре судов.

Сумму транспортного налога каждая организация определяет самостоятельно. Она зависит от типа транспортного средства и мощности его двигателя. Обычно мощность двигателя измеряется в лошадиных силах. Она указана в технической документации.

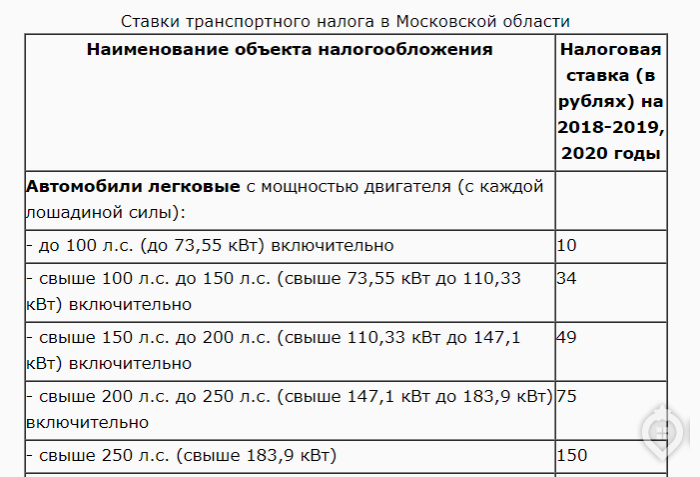

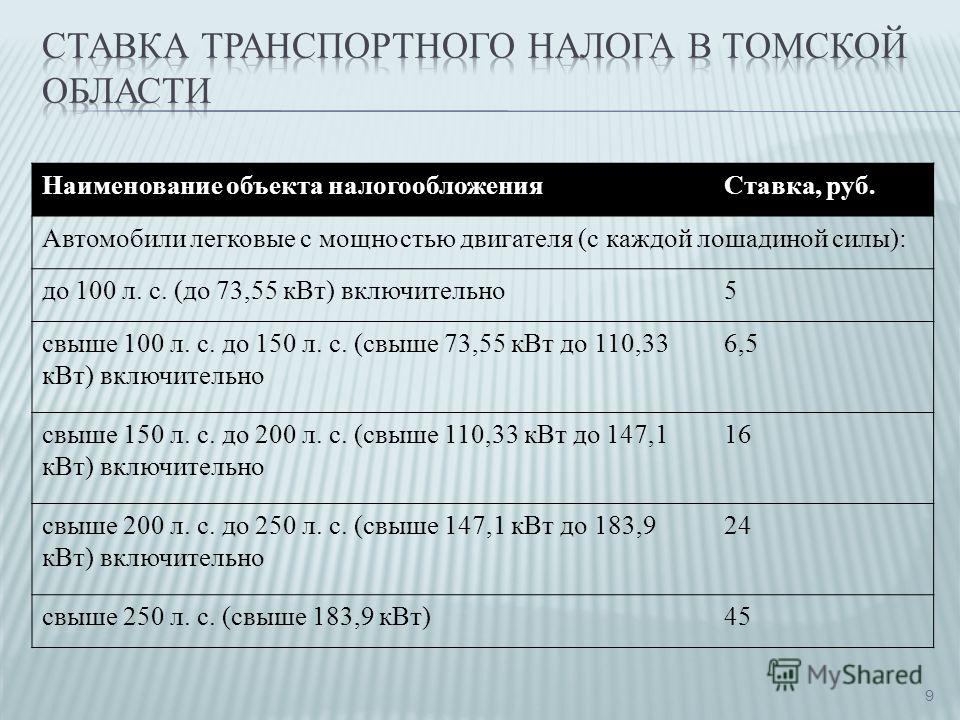

Сумма транспортного налога зависит от мощности двигателя автомобиля в лошадиных силах и ставки налога. Иными словами, ставки транспортного налога устанавливаются в расчете на одну лошадиную силу. В статье 361 НК РФ указаны ориентировочные ставки транспортного налога, а законодатели на местах имеют право их увеличивать или уменьшать, но не более, чем в пять раз.

Платить транспортный налог необходимо по местонахождению транспортных средств. То есть налог перечисляется в бюджет того региона, где зарегистрирован транспорт (ст. 363 НК РФ). Для автотранспортных средств местонахождением считается место их государственной регистрации (ст. 83 НК РФ). Кроме того, организации должны иметь в виду, что по транспортному налогу нужно будет представлять налоговые декларации по местонахождению транспортных средств. Следовательно, организации, которые передают транспортные средства филиалам или представительствам, должны уплачивать транспортный налог и подавать декларацию по транспортному налогу по местонахождению филиалов или представительств.

Следовательно, организации, которые передают транспортные средства филиалам или представительствам, должны уплачивать транспортный налог и подавать декларацию по транспортному налогу по местонахождению филиалов или представительств.

Перечислять транспортный налог в бюджет нужно один раз в год. А вот сроки платежа устанавливаются региональным законодательством.

Транспортный налог уплачивают и те организации, которые используют общий режим налогообложения, и те, которые переведены на уплату единого налога на вмененный доход, единого сельскохозяйственного налога или применяют упрощенную систему налогообложения.

24 августа 2013 г. вступил в силу Федеральный закон №248-‐ФЗ от 23.07.2013 г., которым изменен порядок уплаты и администрирования транспортного налога. Новая редакция пп. 2 п. 5 ст. 83, п. 2 ст. 84 НК РФ установила, что местом нахождения транспортных средств теперь признается исключительно место нахождения собственника имущества, а не место государственной регистрации транспортных средств. Этот факт создал много противоречий для сторон лизинговой сделки, о которых можно прочитать в разделе новостей рынка на нашем сайте. Планируется, что в ближайшее время указанное противоречие будет законодательно отрегулировано.

Этот факт создал много противоречий для сторон лизинговой сделки, о которых можно прочитать в разделе новостей рынка на нашем сайте. Планируется, что в ближайшее время указанное противоречие будет законодательно отрегулировано.

Транспортный налог сделают выше – Бизнес – Коммерсантъ

Минпромторг хочет с 2021 года увеличить базовую ставку транспортного налога на автомобили экологического класса Евро-3 и ниже. В министерстве уточняют, что инициатива касается только коммерческого транспорта. Сейчас на федеральном уровне такие ставки установлены только исходя из мощности двигателя, но регионы могут дифференцировать ставки по году выпуска или классу. При этом депутаты предлагают вовсе запретить эксплуатацию коммерческого транспорта ниже классов Евро-0 и Евро-1. Таких, по данным ГИБДД, как минимум 468,2 тыс. машин по всей России, без учета автомобилей, по которым нет данных об экологическом классе (2,6 млн штук грузовиков).

Минпромторг в ближайшее время отправит Минтрансу предложение резко увеличить с 2021 года базовую ставку транспортного налога для автомобилей Евро-3 и ниже, сообщил замглавы министерства Александр Морозов в ходе совещания по развитию городского электрического пассажирского транспорта.

В Минпромторге “Ъ” уточнили, что в соответствии с имеющимися поручениями правительства министерство совместно с федеральными органами исполнительной власти готовит предложения по увеличению ставок транспортного налога в отношении коммерческой техники экологического класса 3 и ниже.

Ее количество, по оценке Минпромторга, превышает 3 млн штук. Такая техника ежедневно наносит непоправимый ущерб экологии и здоровью граждан РФ, считают там, а предлагаемая мера позволит повысить привлекательность новых и более экологичных транспортных средств, что в свою очередь окажет позитивное воздействия на окружающую среду.

Этот налог — региональный. Сейчас базовые ставки транспортного налога устанавливаются на федеральном уровне исходя из мощности двигателя. Также НК РФ разрешает регионам устанавливать дифференцированные ставки в отношении каждой категории транспортных средств, а «также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса».

Глава комитета по транспорту и строительству Госдумы Евгений Москвичев выступил с более радикальным предложением — запретить коммерческие автомобили с классом Евро-0 и Евро-1.

«Давайте скажем «нет» через два года автомобилям, которые работают на коммерческой основе, (с экологическим классом) Евро-0 и Евро-1, давайте мы их в историю сдадим, им по 35–37 лет, а мы покупаем, покупаем запчасти»,— сказал он (цитата по ТАСС).

По данным ГИБДД на конец 2018 года (последние актуальные данные), в РФ зарегистрировано почти 60,6 млн транспортных средств. Из них легковых автомобилей (всего 47,4 млн машин) класса Евро-0 — 2,1 млн штук, первого — 651,5 тыс. машин, второго — 2,6 млн машин, Евро-3 — 4,8 млн машин. При этом экологический класс не установлен у 14,3 млн автомобилей. Грузовиков в РФ зарегистрировано 6,5 млн штук. Из них для 2,6 млн машин не установлен экологический класс. К Евро-0 относятся 397,2 тыс. автомобилей, Евро-1 — почти 89 тыс. машин, Евро-2 — 576,8 тыс. штук, Евро-3 — 1 млн машин.

В КамАЗе “Ъ” сказали, что концерн против какого-либо запрета на эксплуатацию автомобилей низкого экологического класса. «Мы за экономические меры стимулирования вывода из эксплуатации таких грузовиков и создания условий безболезненного перехода эксплуатантов техники на более высокий экологический класс,— поясняют там,— а что это будет — вопрос обсуждения экспертного сообщества и заинтересованных ведомств». В КамАЗе добавляют, что поддерживают инициативу Минпромторга. В группе ГАЗ говорят, что правительство не может не реагировать на факт стремительного устаревания парка и решает проблему безопасности пассажирских перевозок и перевозок опасных грузов.

«Соллерс» также поддерживает инициативу повышения ставки транспортного налога на коммерческие автомобили класса Евро-3 и ниже, говорят в компании. Сейчас процент выбытия старого автопарка в коммерческом сегменте очень низкий — 3% в год, тогда как нормальный уровень выбытия составляет не менее 7%, поясняют там. В результате доля машин старше 10 лет в парке коммерческого транспорта превышает 70% от общего объема и остается критически высокой, что представляет собой и экологическую (объем загрязняющих выбросов), и экономическую (эксплуатация автопарка в серой зоне) проблему, отмечают в «Соллерсе».

С точки зрения безопасности подобные инициативы, направленные на то, чтобы так или иначе ограничить эксплуатацию «старых» автомобилей, верные, считает директор по маркетингу автодилера «Авилон» Андрей Каменский. Но он отмечает, что государству необходимо поддержать собственника, на которого ложится дополнительная нагрузка. Подобную идею непросто реализовать без специальных стимулирующих программ, которые бы помогли способствовать обновлению автопарка, поясняет господин Каменский: это может быть возобновление ранее доказавших свою эффективность госпрограмм по обновлению автомобильного парка, в рамках которых автовладельцы при сдаче старой машины получали бы скидку на новую.

Источник “Ъ” в одном из концернов поддерживает необходимость возобновления господдержки обновления парков.

«У Минпромторга всегда была позиция, что обновления парка нужно добиваться стимулирующими мерами, но вместе с тем министерство само же похоронило наиболее эффективную меру — программу обновления парка, а без неё с этой задачей они никогда не справятся»,— добавляет он.

Ольга Никитина, Иван Буранов

В России повысят транспортный налог на старые грузовики

В России планируют с 2021 года повысить размер транспортного налога для владельцев грузовых автомобилей низкого экологического класса («Евро-3» и ниже).

С соответствующей инициативой выступило Министерство промышленности и торговли.

Как пояснили в пресс-службе организации, в рамках имеющихся поручений правительства России Минпромторг с совместно с заинтересованными органами власти готовит предложения по увеличению ставок транспортного налога в отношении коммерческой техники экокласса «Евро-3» и ниже.

«Указанная техника ежедневно наносит непоправимый ущерб экологии и здоровью граждан. Предлагаемая мера позволит повысить привлекательность новых и более экологичных транспортных средств, что в свою очередь окажет позитивное воздействия на окружающую среду», — прокомментировал представитель министерства.

При этом, заверили в Минпромторге, новшество не коснется индивидуальных владельцев старых грузовиков из числа физлиц.

По информации АЭИ «ПРАЙМ», данные изменения планируется ввести с 2021 года.

По оценке Минпромторга, общее количество коммерческих ТС экокласса «Евро-3» и ниже составляет сегодня в России более 3 млн ед.

В то же время, по данным аналитиков «Автостата», по состоянию на 1 января 2019 года общая численность устаревшего грузового автопарка (экокласса «Евро-3» и ниже) оценивалась в 3 млн 923 тыс. ед. техники. При этом почти две трети — а именно 63% — грузовиков не соответствовали нормативным требованиям стандарта «Евро-2».

На начало 2019 года почти две трети грузовиков в России не соответствовали нормативным требованиям стандарта «Евро-2» (фото: ГиД / Денис Хуторецкий)

Со своей стороны эксперты НИААТ также уже много лет обращают внимание на сильную изношенность отечественного грузового автопарка.

«К проблемам грузового автотранспорта страны следует отнести значительное несоответствие автопарка современным требованиям и условиям эксплуатации. Средний возраст грузовых автомобилей составляет более 11 лет, половина парка грузовиков является невостребованной, значительная часть из них полностью самортизирована и должна быть незамедлительно списана», — отмечал в своем докладе два года назад эксперт МОЭС к.

Характерно также, что, по данным НИААТ, более 61% имеющихся в стране грузовых ТС принадлежит физлицам. То есть, иначе говоря, владельцами тех самых 63% автомобилей, не соответствующих современным экотребованиям, очевидно, являются именно индивидуальные владельцы грузового транспорта.

Косвенно наличие большого числа имеющейся устаревшей техники в России подтверждают и исследования «Автостат-Инфо». По данным аналитиков, не выпускаемые уже много лет грузовики марки ЗиЛ регулярно входят в десятку самых продаваемых в нашей стране. Так, например, в прошлом году на вторичном рынке было зафиксировано 11,1 тыс. перепродаж с их участием.

Стоит отметить также, что нынешняя российская законодательная инициатива отчасти повторяет шаги европейских властей, направленные на повышение экологичности грузового транспорта. Напомним, что минувшим летом в ЕС приняли решение добиться постепенного сокращения выбросов СО2 от новых изготовленных грузовых автомобилей — на 15% к 2025 году и на 30% к 2030 году. В некоторых столицах европейских стран также анонсированы планы по полному запрету на въезд грузовиков на дизельном топливе.

В некоторых столицах европейских стран также анонсированы планы по полному запрету на въезд грузовиков на дизельном топливе.

5.1 Транспортный налог — НАЛОГООБЛОЖЕНИЕ

5.1 Транспортный налог

Применение транспортного налога устанавливается главой 28 «Транспортный налог» НК РФ, а введение его в действие осуществляется на территории каждого субъекта в соответствии с законами субъекта РФ.

Законодательные (представительные) органы субъектов РФ определяют ставки налога по транспортному налогу в пределах, установленных НК РФ, порядок и сроки его уплаты, а также налоговые льготы.

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии с НК РФ.

Объектом налогообложения признаются: автомобили, мотоциклы, мотороллеры, автобусы и другие

самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты,

теплоходы, яхты, парусные

суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные

(буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в

установленном

порядке.

Пункт 2 ст. 358 НК РФ устанавливает налоговые льготы: перечень транспортных средств, не являющихся объектом налогообложения:

- весельные лодки, а также моторные лодки с двигателями мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения? минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном

реестре судов.

Налоговая база определяется в зависимости от категорий транспортных средств следующим образом:

|

Категории транспортных средств |

Налоговая база |

|

Транспортные средства, имеющие двигатели |

Мощность двигателя транспортного средства в лошадиных силах |

|

Воздушные транспортные средства, для которых определяется тяга реактивного двигателя |

Паспортная статистическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы |

|

Водные несамоходные (буксируемые) транспортные средства, для которых определяется валовая вместимость |

Валовая вместимость в регистровых тоннах |

|

Иные водные и воздушные транспортные средства |

Единица транспортного средства |

Налоговая база определяется отдельно по

каждому транспортному средству.

Налоговым периодом признается календарный год. Отчетными периодами для организаций — первый квартал, второй квартал, третий квартал.

Законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды.

Перечень налоговых ставок приведен в ст. 361 НК РФ.

Налоговые ставки, установленные НК РФ, могут быть уменьшены или увеличены законами субъектов РФ, но не более чем в пять раз.

Допускается установление законами субъектов РФ дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Налоговый кодекс РФ предусматривает разные порядки исчисления сумм налога для организаций и физических лиц

|

Организации |

Физические лица |

|

Исчисление суммы налога и суммы

авансового платежа производится самостоятельно. |

Сумма налога исчисляется налоговым органом. Сумма налога, подлежащая уплате в бюджет, определяется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки |

Уплата организациями авансовых платежей по

налогу и налога производится в порядке и сроки, установленные законами субъектов РФ. При этом срок

уплаты налога не может быть установлен ранее 1 февраля

года, следующего за

истекшим налоговым периодом.

Физические лица уплачивают транспортный налог на основании уведомления налогового органа.

Отчетность представляется в налоговые органы только организациями.

Организации, уплачивающие авансовые платежи, по истечении каждого отчетного периода представляют в налоговый орган по месту нахождения транспортных средств налоговый расчет по авансовым платежам по налогу в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Форма и порядок заполнения налогового расчета определены приказом Минфина России.

Налоговые декларации по транспортному налогу представляются в срок не позднее 1 февраля года, следующего за истекшим налоговым периодом, по форме, установленной приказом Минфина России.

Транспортный налог: УФНС разъясняет

В настоящее время, пожалуй, ни одна организация не может обойтись без автотранспортных средств: они либо приобретаются в собственность, либо арендуются.Интервью с Антониной Алексеевной Зубковой, заместителем руководителя УФНС России по Самарской области, советником государственной гражданской службы РФ 1 класса.Именно поэтому «транспортные» вопросы, в числе которых уплата транспортного налога, волнуют подавляющее большинство налогоплательщиков.

Напомним, что ставки транспортного налога и порядок его уплаты регулируются Законом Самарской области от 6 ноября 2002 года № 86-ГД (в редакции Закона от 5 октября 2007 г.). Поскольку контроль за уплатой транспортного налога полностью находится в ведении налоговых органов, за разъяснениями по наиболее спорным вопросам мы обратились к руководству УФНС России по Самарской области.

— Некоторое время назад в планах УФНС России по Самарской области значилось создание специализированной инспекции по транспортному налогу. Говорилось, что под это уже выделено здание в Красноглинском районе. Но пока, как мы видим, реализовать этот проект не удалось. От него отказались окончательно?

— Трудно сказать. Договор был заключен еще с прежней городской администрацией, потом, как вы знаете, ее руководящий состав кардинально изменился. В настоящее время мы продолжаем обсуждать этот вопрос с городским департаментом финансов.

Вообще создать в регионе специализированную налоговую инспекцию не так просто. Ведь налоговая служба — это федеральная структура, и создание налоговых инспекций находится в ведении ФНС России.

— На сайтах некоторых УФНС действует «налоговый калькулятор». С помощью этой программы граждане могут рассчитать транспортный налог, налог на имущество и земельный налог. Почему у нас такого нет?

— На мой взгляд, создавать «налоговый калькулятор» бессмысленно. Для физических лиц обязанность рассчитывать транспортный налог лежит на налоговых органах. Конечно, теоретически с помощью «налогового калькулятора» физическое лицо может перепроверить расчет, сделанный налоговиками. Вот только многие ли это реально могут сделать это правильно? В итоге мы получим только увеличение числа жалоб от налогоплательщиков. И нам придется каждому налогоплательщику разъяснять, где он сделал ошибку, какой момент не учел.

— Организация решила продать автомобиль и сняла его с учета. Но уже несколько месяцев она не может найти покупателя. Организация должна продолжать уплачивать транспортный налог?

— Нет. Согласно статье 357 Налогового кодекса РФ, плательщиками транспортного налога признаются лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения.

В соответствии с пунктом 1 статьи 358 Налогового кодекса РФ транспортным налогом облагаются автомобили, зарегистрированные в установленном порядке. Следовательно, обязанность по уплате этого налога возникает с момента регистрации транспортного средства и прекращается только после снятия его с учета в ГИБДД. Иначе говоря, транспортный налог платится, пока автомобиль зарегистрирован на конкретного налогоплательщика.

Поэтому если организация решила продать автомобиль и сняла его с учета, то, начиная с даты снятия его с учета, транспортный налог она начислять и платить не будет.

Конечно, здесь есть другая проблема. Если автомобиль снят с учета и ждет своего покупателя в течение, скажем, двух месяцев – это одно. А вот если поиск покупателя длится год, у налоговой инспекции могут возникнуть вопросы о том, почему автомобиль был снят с учета. Хотя конкретного срока, в течение которого снятый с учета автомобиль может ждать своего покупателя, нигде не установлен.

— Автомобиль самарской организации используются филиалом, который находится в Саратове. В Саратове на него оформлена временная регистрация. Где следует уплачивать транспортный налог – в Самаре или в Саратове?

— Согласно пункту 1 статьи 363 Налогового кодекса РФ, уплата налога и авансовых платежей по налогу производится налогоплательщиками по местонахождению транспортных средств. Таким местом для наземных транспортных средств признается место государственной регистрации, а при отсутствии такового – местонахождение (местожительство) собственника имущества (п. 5 ст. 83 НК РФ).

Исходя из условий вашего примера, платить транспортный налог организация должна в Самаре, то есть по месту постоянной регистрации автомобиля. По месту временной регистрации транспортных средств уплата транспортного налога не производится. Такое разъяснение Минфин РФ дал в письме от 16 апреля 2007 г. № 03-05-06-04/20.

А вот если бы автомобиль был зарегистрирован только по местонахождению филиала, тогда транспортный налог перечислялся бы туда.

— Нужно ли платить транспортный налог по зарегистрированным в ГИБДД автомобилям, которые находятся в неисправном состоянии или разобраны на запчасти?

— Обязательно. Чтобы не платить транспортный налог, автомобиль нужно снять с регистрации в ГИБДД. Если автомобиль с регистрации не снят, то платить транспортный налог нужно, даже если он не на ходу или разобран на запчасти (письма Минфина РФ от 2 апреля 2008 г. № 03-03-06/2/34, от 1 апреля 2008 № 03-05-05-04/05).

— Автомобиль, принадлежащий компании, угнан. Нужно ли ей платить за него транспортный налог? Нужно ли подтверждать факт угона автомобиля?

— В соответствии с подпунктом 7 пункта 2 статьи 358 Налогового кодекса РФ с автомобилей, находящихся в розыске, платить транспортный налог не нужно. Но для того, чтобы налоговый орган сделал перерасчет налога за соответствующий период, владелец автомобиля — организация или физическое лицо – должен представить документ, подтверждающий данный факт угона или кражи.

Таким документом является подлинник справки, выданной ГИБДД. Регистрирующий орган – в данном случае ГИБДД – такую справку по заявлению владельца автомобиля выдать обязан.

Затягивать сроки уведомления налогового органа об угоне автомобиля не стоит. Если, предположим, автомобиль год находится в розыске, а владелец не представил в налоговую инспекцию соответствующую справку, ему придется платить транспортный налог.

— Кто должен платить транспортный налог по автомобилю, переданному по договору лизинга, — лизингодатель или лизингополучатель?

— Платить транспортный налог может как лизингодатель, так и лизингополучатель. В данном случае важно, на чье имя автомобиль будет постоянно зарегистрирован в ГИБДД (письмо Минфина РФ от 27 марта 2007 г. № 03-05-06-04/15).

Согласно пункту 52 Правил регистрации автомототранспортных средств, утвержденных приказом МВД России от 27 января 2003 г. № 59, автомобиль можно зарегистрировать как на имя лизингодателя, так и на имя лизингополучателя. Этот вопрос стороны, участвующие в сделке, должны определить в договоре лизинга.

Если автомобиль сразу зарегистрировали на лизингополучателя, платить транспортный налог будет он. Если автомобиль постоянно зарегистрирован за лизингодателем, то уплата транспортного налога является обязанностью лизингодателя.

— Предположим, лизингодатель находится в Самаре, а лизингополучатель в Ульяновске. Лизингополучатель временно зарегистрировал автомобиль в местном подразделении ГИБДД. Кто в этом случае является плательщиком транспортного налога?

— В этой ситуации все равно должен платить транспортный налог лизингодатель, так как постоянная регистрация оформлена именно на него.

— Автомобиль, взятый в лизинг, стал собственностью организации. Как рассчитывается транспортный налог за тот месяц, в котором организация перерегистрировала автомобиль?

— Если организация стала собственником автомобиля, взятого в лизинг, то с даты его регистрации в органах ГИБДД она становится плательщиком транспортного налога. В соответствии со статьей 262 Налогового кодекса РФ месяц регистрации автомобиля, а также месяц снятия его с регистрации, считается полным месяцем.

И в зависимости от того, сколько месяцев автомобиль находился в собственности у налогоплательщика, расчет налога будет происходить с учетом коэффициента. Он определяется как отношение числа полных месяцев, в течение которого автомобиль был зарегистрирован на налогоплательщика, к числу календарных месяцев. Если, например, автомобиль был зарегистрирован на налогоплательщика два месяца, то 2 делится на 12.

— По какой ставке уплачивается транспортный налог на автомобили с гибридными двигателями (одновременно двигателем внутреннего сгорания и электрическим двигателем)?

— Сейчас в Самарской области таких автомобилей в ГИБДД зарегистрировано довольно много. Однако в Налоговом кодексе РФ налогообложение автомобилей с электрическим двигателем не предусмотрено. В расчет берется только двигатель внутреннего сгорания. Я знаю, что в некоторых регионах, например, в Санкт-Петербурге, со следующего года планируется снизить транспортный налог на такие автомобили. Что же касается Самарской области, то пока областные законодатели подобные поправки в Закон Самарской области «О транспортном налоге» не рассматривали.

— Должен ли сельхозпроизводитель уплачивать транспортный налог с транспортных средств, которые используются не только при производстве сельскохозяйственной продукции, но и в других целях?

— В подпункте 5 пункта 2 статьи 358 дан исчерпывающий перечень транспортных средств, не являющихся объектом налогообложения: тракторы, самоходные комбайны всех марок, специальные машины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания).

Эти автомашины не являются объектом налогообложения транспортным налогом при соблюдении двух условий. Во-первых, они должны быть зарегистрированы на сельхозтоваропроизводителей. Во-вторых, они должны использоваться для производства сельхозпродукции в течение налогового периода.

Если одновременно соблюдаются два этих условия, то независимо от иного использования сельскохозяйственного спецтранспорта он транспортным налогом не облагается.

— Давайте напомним нашим читателям, кто признается сельхозтоваропроизводителем.

— Согласно статье 1 Федерального закона от 8 декабря 1995 г. № 193-ФЗ «О сельскохозяйственной кооперации», сельхозтоваропроизводитель – это юридическое лицо, производящее сельхозпродукцию, составляющую в стоимостном выражении более 50 процентов от общего объема производимой продукции. Либо это рыболовецкая артель (колхоз), производство сельскохозяйственной (рыбной) продукции и объем вылова водных биоресурсов в которой составляет в стоимостном выражении более 70 процентов от общего объема производимой продукции.

Для подтверждения своего статуса сельхозтоваропроизводитель должен представить в налоговые органы расчет доли произведенной сельскохозяйственной продукции в общем ее объеме за налоговый период. Порядок такого расчета установлен пунктом 17.3 Методических рекомендаций по применению главы 28 «Транспортный налог», утвержденных приказом МНС России от 9 апреля 2003 г. № БГ-3-21/177.

— Сельскохозяйственный товаропроизводитель использует в производстве сельхозпродукции обычный автомобиль. Он может применять льготу по транспортному средству?

— Нет, не может. Это важный момент: является ли автомобиль специальным или только используется для сельскохозяйственных работ. При отнесении автомобилей к специальным следует руководствоваться паспортом транспортного средства и Общероссийским классификатором основных фондов (ОК 013-94), утвержденным постановлением Госстандарта России от 26 декабря 1994 г. № 359. Если же автомобиль не специальный, а просто используется для производства сельскохозяйственной продукции или перевозок, он облагается транспортным налогом в обычном порядке.

— Фирма приобрела легковой автомобиль и оприходовала его на баланс 31 марта 2008 года. С какого квартала ей следует перечислять авансовые платежи по транспортному налогу?

— Согласно статье 357 Налогового кодекса РФ, платить авансовые платежи по транспортному налогу нужно с момента, когда автомобиль поставлен на учет в ГИБДД. Дата его оприходования на счетах бухгалтерского учета в данном случае никакой роли не играет.

Так что все зависит от того, в каком месяце автомобиль был зарегистрирован в ГИБДД. Дата постановки автомобиля на учет в ГИБДД ставится в свидетельстве о регистрации. Если она приходится на I квартал 2008 года, то авансовый платеж за этот период должен быть уплачен. Месяц, в котором автомобиль был зарегистрирован, учитывается как полный, даже если автомобиль зарегистрировали в последний день месяца (п. 3 ст. 362 НК РФ).

— Каким документом следует пользоваться, чтобы правильно определить категорию транспортного средства?

— Чтобы классифицировать транспортное средство, необходимо пользоваться Конвенцией о дорожном движении, принятой на Конференции ООН 8 ноября 1968 г. в Вене (приказ МВД России от 23 июня 2005 г. № 496, Минпромэнерго № 192, Минэкономразвития и торговли № 134).

Так, к легковым автомобилям относятся транспортные средства с максимальной массой до 3,5 т и количеством мест, помимо водительского, не более восьми. Автобусы предназначены для перевозки пассажиров и имеют свыше восьми мест (не считая водительского). Грузовыми считаются автомобили с разрешенной максимальной массой больше 3,5 т. А самоходные машины — это транспортные средства специального назначения, развивающие скорость до 50 км/ч.

— В техпаспорте автомобиля «Газель» указана категория транспортного средства — «В» (легковой). Но при этом в техпаспорте указано также, что тип автомобиля – грузовой фургон. Какой ставкой транспортного налога в этом случае следует руководствоваться — для легкового автомобиля или для грузового транспорта?

— Для грузового транспорта. Вид транспортного средства при расчете налога определяется по типу автомобиля, указанному в ПТС. Кстати, именно такую точку зрения высказал Минфин России от 17 января 2008 г. № 03-05-04-01/1.

А категория автомобиля устанавливается для вождения, а не для налогообложения. Кстати, не все знают, что категория «В» на самом деле включает в себя и легковые, и грузовые автомобили.

Правда, бывают случаи, когда в ПТС тип машины вообще не указан. Тогда приходится обращаться в ведомства, отвечающие за определение типа транспортного средства. Например, в Фонд сертификации автотранспорта.

— Как исчисляется и уплачивается транспортный налог, если автомобиль в течение одного месяца был перерегистрирован с одного филиала организации на филиал, находящийся в другом регионе?

— Как мы уже говорили, месяц регистрации автомобиля, как и месяц снятия его с регистрации, считается полным месяцем. В случае постановки или снятия с учета в течение месяца в расчет все равно берется один полный месяц.

Если, скажем, автомобиль 10-го числа сняли с учета в одном регионе, а поставили на учет в другом регионе, то с 10-го числа прекращается уплата налога в одном регионе и начинается его уплата в другом — с даты его регистрации, разумеется.

— Существуют ли льготы по транспортному налогу для автомобилей с высокими экологическими характеристиками?

— Нет, для таких автомобилей никаких льгот не предусмотрено ни главой 28 Налогового кодекса РФ, ни законодательством Самарской области.

— Как правильно сделать перерасчет, если в паспорте автомобиля мощность указана не в лошадиных силах, а в метрических единицах?

— В соответствии с пунктом 1 статьи 362 Налогового кодекса РФ налогоплательщики, являющиеся организациями, исчисляют сумму налога и сумму авансового платежа по транспортному налогу самостоятельно. Сумма налога по итогам налогового периода исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки, установленной региональным законом в зависимости от мощности двигателя.

Согласно статье 359 Налогового кодекса РФ, налоговая база в отношении транспортных средств, имеющих двигатели, определяется как мощность указанного двигателя, выраженная в лошадиных силах.

Если в технической документации на транспортное средство мощность двигателя указана в метрических единицах мощности (кВт), то соответствующий пересчет во внесистемные единицы мощности (лошадиные силы) осуществляется путем умножения мощности двигателя, выраженной в кВт, на множитель, равный 1,35962 (переводной коэффициент — 1 кВт = 1,35962 л.с.). При этом при пересчете во внесистемные единицы мощности (лошадиные силы) округление производится с точностью до второго знака после запятой.

— Автокран – это грузовой автомобиль или самоходное транспортное средство?

— Раньше автокраны мы относили к самоходным транспортным средствам. Но после Определения ВАС РФ от 28 апреля 2007 года подход к решению этого вопроса изменился. ВАС РФ сказал, что порядок регистрации транспортного средства определен постановлением Правительства РФ от 12 августа 1994 г. № 938. Согласно пункту 2 этого документа, все автомобили, имеющие максимальную конструктивную скорость более 50 км/час, предназначенные для движения по автодорогам общего пользования, регистрируются в ГИБДД, а все иные машины, включая самоходные и передвигающиеся со скоростью 50 км/час и менее, — в органах Гостехнадзора. Иначе говоря, решающее значение в этом вопросе имеет регистрирующий орган.

Если транспортное средство зарегистрировано в ГИБДД, то независимо от его предназначения и характеристик установленного оборудования, оно не является «другим самоходным транспортным средством», указанным в пункте 1 статьи 361 Налогового кодекса РФ. Так что, согласно этой позиции, автокран является грузовиком.

Этого же мнения придерживается в настоящее время и Минфин РФ (письмо Минфина РФ от 17 января 2008 г. № 03-05-04-01/1).

— На шасси автомобиля установлено специальное оборудование. Значит ли это, что такой автомобиль следует относить к грузовым автомобилям?

— Этот вопрос решается аналогично предыдущему. Если специальные автомобили различных марок, моделей и модификаций, на шасси которых установлено различное оборудование, агрегаты и установки, зарегистрированы в ГИБДД, то они относятся к грузовым автомобилям. Поэтому по отношению к таким автомобилям следует применять налоговые ставки, предусмотренные для грузовых автомобилей (в зависимости от мощности их двигателя).

— При заполнении раздела I декларации (расчета) следует ли вписывать суммы, начисленные с учетом результатов налоговых проверок?

— В первичной налоговой декларации результаты проверки отражать не надо. Если по результатам налоговой проверки налоговый орган предъявил какие-то претензии, то налогоплательщик должен представить уточненную налоговую проверку, в которой учитываются результаты налоговой проверки.

— Завод для внутризаводской транспортировки груза использует собственный тепловоз. Облагается ли данный вид транспорта транспортным налогом?

— Нет, рельсовый транспорт, в том числе тепловоз, объектом налогообложения по транспортному налогу не является.

— Нужно ли предоставлять квитанцию об уплате транспортного налога либо справку, подтверждающую отсутствие задолженности по налогу, в ГИБДД при прохождении техосмотра? Требуется ли такая квитанция при внесении изменений в регистрационные данные и снятии транспортного средства с регистрационного учета?

— Нет. Раньше, не заплатив транспортный налог, нельзя было пройти техосмотр. Сейчас контроль за уплатой транспортного налога — это прерогатива налоговых органов. Поэтому сотрудники ГИБДД не вправе требовать квитанции об уплате налога ни при проверках документов на дороге, ни во время техосмотра.

Иногда на станциях техосмотра присутствуют посты налоговой службы. Но они ведут там разъяснительную работу.

На мой взгляд, проблемы с собираемостью транспортного налога с физлиц объясняется тем, что далеко не все отделения банков принимают налоговые платежи. На почте транспортный налог уплатить тоже нельзя. Значит, человеку приходится прикладывать дополнительное усилие и тратить время, чтобы разыскать определенное отделение банка. Мы работаем над тем, чтобы снять эту проблему.

— Кто участвует в рейдах по выявлению неплательщиков транспортного налога? Какие санкции к ним применяются? В чем суть используемой на территории Самарской области системы «Поток»?

— Мы подготовили для ГИБДД базу данных по неплательщикам транспортного налога. В настоящее время сотрудники ГИБДД совместно с налоговыми инспекторами применяют систему «Поток» — это специальный программный продукт, который позволяет выявлять в проезжающем потоке машин транспортные средства, за которыми числится задолженность по налогу. Номера машин идентифицируются с помощью радаров, установленных в машинах сотрудников ГИБДД.

Владельцам-должникам выписываются квитанции на уплату недоимки по налогу и пеней, а также выдают извещения на прием к налоговому инспектору. В налоговые инспекции должники должны принести оплаченные квитанции.

Редко пользующихся автомобилями россиян могут освободить от транспортного налога

Депутат от «Единой России» и член комитета Госдумы по налогам Евгений Федоров предложил освободить от уплаты транспортного налога россиян, которые редко пользуются своими автомобилями. В письме на имя министра внутренних дел Владимира Колокольцева он призвал дать гражданам право не платить транспортный налог в случаях, когда автомобиль не используется больше шести месяцев. Но для получения освобождения от уплаты налога придется сдать на хранение в автоинспекцию регистрационные знаки.

Ранее другой депутат Госдумы – Василий Власов предлагал снизить ставку транспортного налога в 2020 г. на 25% на территориях, где вводился режим повышенной готовности. Свое предложение он, как и Федоров сейчас, объяснил необходимостью дополнительно поддержать граждан в период пандемии. Однако прямое снижение налоговой ставки угрожает проблемами для региональных бюджетов.

Сейчас транспортный налог относится к региональным – его размер и льготы на его уплату регулируются решениями субъектов РФ. Федеральный центр лишь устанавливает предельный размер налоговой ставки и формулу для ее определения. Сейчас предельный размер ставок в зависимости от количества лошадиных сил составляет от 2,5 до 15%.

Большинство субъектов и так предоставляют льготу по этому налогу для отдельных граждан, например многодетным семьям, индивидуальным предпринимателям. Снизить еще и ставку многие регионы просто не могут.

Предложение Федорова, по мнению экспертов, выглядит более реалистичным – оно носит избирательный характер и вряд ли сильно повлияет на наполняемость региональных бюджетов. «Этот вариант не затрагивает доходы населения, а только снижает расходы части из них. В таком случае бюджеты недополучат какой-то объем доходов, но это будет небольшая величина – весь объем поступлений по транспортному налогу лишь небольшая доля доходов, а людей, которые не пользуются автомобилем, тоже не так много. Единственная проблема – бюрократизация процесса (очереди на сдачу/получение номерных знаков, администрирование процесса и т. д.). Если этого удастся избежать, а регионы получат компенсацию выпадающих доходов, то этот вариант в текущих условиях выглядит интереснее», – считает Елена Анисимова, руководитель группы региональных рейтингов АКРА.

Председатель движения автомобилистов Виктор Похмелкин предлагает развить идею депутата Федорова и встроить транспортный налог в стоимость бензина и тогда платить его будут лишь те, кто действительно использует автотранспорт.

В стоимость бензина уже встроены акцизы, доход от поступления которых распределяется между федеральным и региональным бюджетами. При этом в соответствии с исполнением нацпроекта «Безопасные и качественные автомобильные дороги» доля, которая направляется в региональный бюджет, будет постепенно увеличиваться до 2024 г. В этом году в федеральный бюджет поступает 33,4% акциза, а в региональный – 66,6%. В следующем доля поступлений в региональный бюджет еще больше увеличится. Из поступлений от акцизов формируются и дорожные фонды, за счет которых строятся и ремонтируются дороги.

На первый взгляд предложение Похмелкина более привлекательно – не возникает проблем с администрированием платежей, да и сама идея реализации принципа «не ездишь – не платишь» кажется более справедливой. Однако есть и минусы. Главный из них – рост цен на бензин.

«Акциз на топливо можно рассматривать как косвенный налог на владение или пользование автомобилем. Но его повышение наверняка окажет влияние на инфляцию – может ее разогнать. Кроме того, при повышении акциза и отмене транспортного налога группа населения, использующая авто, будет платить больше. В условиях снижающихся доходов населения это не самая удачная идея», – оценила предложение Похмелкина Анисимова. С точки зрения расходов автовладельцев и инфляционных рисков предложение Федорова выглядит более привлекательным, констатирует эксперт.

Глава 28 НК РФ «Транспортный налог»

Федеральным законом от 24.07.2002 № 110-ФЗ Налоговый кодекс РФ был дополнен главой 28 «Транспортный налог», нормы которой вступают в силу с 1 января 2003 года. В данной статье М. Л. Пятов, к.э.н. (Санкт-Петербургский государственный университет), дает общий комментарий к произошедшим изменениям.

Содержание

Согласно ст. 9 Федерального закона от 24.07.2002 № 110-ФЗ такие источники формирования территориальных дорожных фондов как «налог на пользователей автомобильных дорог» и «налог с владельцев транспортных средств» (см. ст. 3 Закона РФ от 18.10.1991 № 1759-1 «О дорож-ных фондах в Российской Федерации») заменяются транспортным налогом.

Прежде всего следует отметить, что введение транспортного налога взамен налога на пользователей автомобильных дорог и налога с владельцев транспортных средств как источника формирования дорожных фондов, безусловно, носит справедливый характер.

В соответствии с Законом Российской Федерации от 18.10.1991 № 1759-1 дорожные фонды в основном пополнялись за счет налога на пользователей автомобильных дорог. Плательщиками его выступали «предприятия, организации, учреждения, предприниматели, являющиеся юридическими лицами по законодательству Российской Федерации, включая созданные на территории Российской Федерации предприятия с иностранными инвестициями, международные объединения и организации, осу-ществляющие предпринимательскую деятельность через постоянные представительства, иностранные юридические лица; филиалы и другие анаогичные подразделения предприятий, организаций и учреждений, имеющие отдельный баланс и расчетный счет» (пункт1 статьи 5 Закона от 18.10.1991 № 1759-1 ).

При этом ставка налога на пользователей автомобильных дорог устанавливалась в размере:

- 1% от выручки, полученной от реализации продукции (работ, услуг), или

- 1% от суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо-сбытовой и торговой деятельности.

Таким образом, налог платили все предприятия, независимо от наличия у них транспортных средств. При этом чем больше у организации была выручка, тем большими суммами она была обязана поддерживать транспортные фонды.

Теперь плательщиками налога становятся только владельцы транспортных средств. То есть в общем смысле обязанность формировать дорожные фонды теперь возлагается на лиц, извлекающих прибыль из эксплуатации транспортных коммуникаций.

Понятие транспортного налога значительно шире и налога на пользователей автомобильных дорог, и налога с владельцев транспортных средств. Если ранее целью налогов было поддержание автомобильных дорог, а объектами обложения налогов с владельцев транспортных средств выступали только автомобили, в соответствии с главой 28 Налогового кодекса Российской Федерации объектом обложения транспортным налогом выступают все транспортные средства и, следовательно, сам налог рассматривается как средство поддержки всех транспортных коммуникаций.

В соответствии со ст. 357 Налогового кодекса Российской Федерации, налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 НК РФ.

Согласно п. 1 этой статьи объектом обложения транспортным налогом признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Порядок определения налоговой базы, устанавливаемый ст. 359 Налогового кодекса Российской Федерации, аналогичен по схеме порядку определения налоговой базы по налогу с владельцев транспортных средств, который содержался в ст. 6 Закона РФ от 18.10.1991 № 1759-1.

Согласно п. 1 ст. 359 НК РФ, налоговая база определяется:

- в отношении транспортных средств, имеющих двигатели, — как мощность двигателя транспортного средства в лошадиных силах;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не указанных выше — как единица транспортного средства.

В определении конкретных правил исчисления и взимания транспортного налога глава 28 Налогового кодекса Российской Федерации, устанавливая общие нормы, ведущую роль отводит законодательству субъектов Российской Федерации.

Роль местного законодательства

Согласно ст. 356 Налогового кодекса Российской Федерации, транспортный налог устанавливается Налоговым кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с Налоговым кодексом Российской Федерации, законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

При этом, согласно Налогового кодекса, вводя налог, законодательные (представительные) органы субъекта Российской Федерации определяют:

- ставку налога в пределах, установленных НК РФ;

- порядок и сроки его уплаты;

- форму отчетности по данному налогу.

При установлении налога законами субъектов РФ, согласно ст. 356 Налогового кодекса Российской Федерации, могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Далее, согласно п. 1 ст. 361 Налогового кодекса Российской Федерации, законами субъектов РФ устанавливаются налоговые ставки соответственно в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства.

При этом в ст. 361 Налогового кодекса Российской Федерации приводятся размеры ставок, которые могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в пять раз.

Пунктом 3 ст. 361 Налогового кодекса Российской Федерации субъектам РФ предоставляется возможность устанавливать дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Согласно ст. 360 Налогового кодекса Российской Федерации, налоговым периодом по транспортному налогу признается календарный год.

В соответствии с пунктами 1 и 2 ст. 363 Налогового кодекса Российской Федерации уплата налога производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.

Налогоплательщики, являющиеся организациями, представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию в срок, установленный законами субъектов Российской Федерации.

Что представляет собой транспортный налог?

Согласно ст. 9 Федерального закона от 24.07.2002 № 110-ФЗ такие источники формирования территориальных дорожных фондов как «налог на пользователей автомобильных дорог» и «налог с владельцев транспортных средств» (см. ст. 3 Закона РФ от 18.10.1991 № 1759-1 «О дорож-ных фондах в Российской Федерации») заменяются транспортным налогом.

Прежде всего следует отметить, что введение транспортного налога взамен налога на пользователей автомобильных дорог и налога с владельцев транспортных средств как источника формирования дорожных фондов, безусловно, носит справедливый характер.

В соответствии с Законом Российской Федерации от 18.10.1991 № 1759-1 дорожные фонды в основном пополнялись за счет налога на пользователей автомобильных дорог. Плательщиками его выступали «предприятия, организации, учреждения, предприниматели, являющиеся юридическими лицами по законодательству Российской Федерации, включая созданные на территории Российской Федерации предприятия с иностранными инвестициями, международные объединения и организации, осу-ществляющие предпринимательскую деятельность через постоянные представительства, иностранные юридические лица; филиалы и другие анаогичные подразделения предприятий, организаций и учреждений, имеющие отдельный баланс и расчетный счет» (пункт1 статьи 5 Закона от 18.10.1991 № 1759-1 ).

При этом ставка налога на пользователей автомобильных дорог устанавливалась в размере:

- 1% от выручки, полученной от реализации продукции (работ, услуг), или

- 1% от суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо-сбытовой и торговой деятельности.

Таким образом, налог платили все предприятия, независимо от наличия у них транспортных средств. При этом чем больше у организации была выручка, тем большими суммами она была обязана поддерживать транспортные фонды.

Теперь плательщиками налога становятся только владельцы транспортных средств. То есть в общем смысле обязанность формировать дорожные фонды теперь возлагается на лиц, извлекающих прибыль из эксплуатации транспортных коммуникаций.

Понятие транспортного налога значительно шире и налога на пользователей автомобильных дорог, и налога с владельцев транспортных средств. Если ранее целью налогов было поддержание автомобильных дорог, а объектами обложения налогов с владельцев транспортных средств выступали только автомобили, в соответствии с главой 28 Налогового кодекса Российской Федерации объектом обложения транспортным налогом выступают все транспортные средства и, следовательно, сам налог рассматривается как средство поддержки всех транспортных коммуникаций.

В соответствии со ст. 357 Налогового кодекса Российской Федерации, налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 НК РФ.

Согласно п. 1 этой статьи объектом обложения транспортным налогом признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Порядок определения налоговой базы, устанавливаемый ст. 359 Налогового кодекса Российской Федерации, аналогичен по схеме порядку определения налоговой базы по налогу с владельцев транспортных средств, который содержался в ст. 6 Закона РФ от 18.10.1991 № 1759-1.

Согласно п. 1 ст. 359 НК РФ, налоговая база определяется:

- в отношении транспортных средств, имеющих двигатели, — как мощность двигателя транспортного средства в лошадиных силах;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не указанных выше — как единица транспортного средства.

В определении конкретных правил исчисления и взимания транспортного налога глава 28 Налогового кодекса Российской Федерации, устанавливая общие нормы, ведущую роль отводит законодательству субъектов Российской Федерации.

Роль местного законодательства

Согласно ст. 356 Налогового кодекса Российской Федерации, транспортный налог устанавливается Налоговым кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с Налоговым кодексом Российской Федерации, законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

При этом, согласно Налогового кодекса, вводя налог, законодательные (представительные) органы субъекта Российской Федерации определяют:

- ставку налога в пределах, установленных НК РФ;

- порядок и сроки его уплаты;

- форму отчетности по данному налогу.

При установлении налога законами субъектов РФ, согласно ст. 356 Налогового кодекса Российской Федерации, могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Далее, согласно п. 1 ст. 361 Налогового кодекса Российской Федерации, законами субъектов РФ устанавливаются налоговые ставки соответственно в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства.

При этом в ст. 361 Налогового кодекса Российской Федерации приводятся размеры ставок, которые могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в пять раз.

Пунктом 3 ст. 361 Налогового кодекса Российской Федерации субъектам РФ предоставляется возможность устанавливать дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Согласно ст. 360 Налогового кодекса Российской Федерации, налоговым периодом по транспортному налогу признается календарный год.

В соответствии с пунктами 1 и 2 ст. 363 Налогового кодекса Российской Федерации уплата налога производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.

Налогоплательщики, являющиеся организациями, представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию в срок, установленный законами субъектов Российской Федерации.

Льготы по уплате транспортного налога

Закон РФ от 18.10.1991 № 1759 «О дорожных фондах в Российской Федерации» предусматривал льготы по уплате как налога с пользователей автомобильных дорог, так и налога с владельцев транспортных средств для отдельных категорий налогоплательщиков. При знакомстве с текстом главы 28 Налогового кодекса Российской Федерации может показаться, что, введя транспортный налог, Налоговый кодекс РФ вообще отменил льготы в данной области налогообложения. Однако это не так. Изменился механизм предоставления льгот, которые теперь определяются не через категории налогоплательщиков, а через виды транспортных средств, выступающих объектами налогообложения. Перечень транспортных средств, не являющихся объектами налогообложения, определяется пунктом 2 ст. 358 НК РФ.

Налог на пользователей автомобильных дорог в 2002 году

Нормы главы 28 НК РФ выступают в силу с 1 января 2003 года.

Федеральный закон от 24.07.2002 № 110-ФЗ определяет порядок уплаты налога на пользователей автомобильных дорог за 2002 год в зависимости от вида налогоплательщика и его учетной политики для целей налогообложения в 2002 году.

Согласно ст. 4 Федерального закона № 110-ФЗ, налогоплательщики, определявшие в 2002 году выручку от реализации продукции (товаров, работ, услуг) по мере ее отгрузки за продукцию (товары, работы, услуги), отгруженную (поставленную, выполненные, оказанные) до 1 января 2003 года, обязаны исчислить и уплатить налог на пользователей автомобильных дорог в бюджет соответствующего субъекта РФ, исходя из ставки налога, действовавшей в 2002 году, до 15 января 2003 года.

Налогоплательщики, определявшие в 2002 году выручку от реализации продукции (товаров, работ, услуг) по мере ее оплаты за товары (продукцию, работы, услуги), отгруженные (поставленную, выполненные, оказанные) и оплаченные по состоянию на 1 января 2003 года, обязаны исчислить и уплатить налог на пользователей автомобильных дорог в бюджет соответствующего субъекта Российской Федерации, исходя из ставки налога, действовавшей в 2002 году, до 15 января 2003 года.

Для налогоплательщиков, определявших в 2002 году выручку от реализации по мере ее оплаты, налоговая база по налогу на пользователей автомобильных дорог за товары (продукцию, работы, услуги), отгруженные (поставленную, выполненные, оказанные), но не оплаченные по состоянию на 1 января 2003 года, определяется исходя из суммы дебиторской задолженности за товары (продукцию, работы, услуги), отгруженные (поставленные, выполненные, оказанные), но не оплаченные по состоянию на 1 января 2003 года. При этом для целей этой статьи суммы дебиторской задолженности, выраженные в иностранной валюте или в условных единицах, пересчитываются в рубли по курсу ЦБ РФ, установленному на 1 января 2003 года.

При этом статьей 16 Федерального закона определяется, что субъекты малого предпринимательства, независимо от применяемой учетной политики для целей налогообложения в 2002 году, уплату налога на пользователей автомобильных дорог за этот год производят в 10-дневный срок, установленный для представления годовой бухгалтерской отчетности за 2002 год.

продаж автомобилей в России снова упали из-за налогов, пошлин и сборов | Новости

Повышение налогов, повышение тарифов и сокращение государственной помощи в России усугубляют последствия падения продаж автомобилей и вызывают головную боль для рынка готовых автомобилей в стране.

Всего с января по сентябрь 2019 года в России было продано 1,1 млн автомобилей, что на 2,3% меньше, чем за аналогичный период прошлого года. Продажи начали постепенно восстанавливаться после спада, начавшегося в 2012 году, и достигли рекордно низкого уровня — 1.45 млн в 2016 году. В период с 2017 по 2018 год эти продажи выросли до 1,8 млн, но вряд ли рынок даже сможет достичь этой цифры в этом году.

В 2013 году Минпромторг России прогнозировал, что продажи на внутреннем рынке в 2020 году могут достичь 4 млн. Сейчас это кажется очень далеким.

Выступая на полях Восточного экономического форума, министр промышленности и торговли России Денис Мантуров сказал, что продажи автомобилей снова снижаются из-за падения покупательной способности российских потребителей.Мантуров добавил, что правительство выделяет некоторую государственную помощь для стимулирования внутреннего спроса и оценивает, что в этом году могут быть проданы дополнительно 75 000 автомобилей.

Йорг Шрайбер, председатель Российской ассоциации европейского бизнеса, выразил аналогичное мнение, заявив, что продажи были ниже уровня, достигнутого в прошлом году, и виновата низкая покупательная способность. Эта покупательная способность постепенно снижается с 2014 года. Министерство экономического развития России недавно прогнозировало, что в 2020 году она может вырасти до нуля.1%, хотя большинство аналитиков считают такой прогноз слишком оптимистичным.

Меньше денег, выше цены

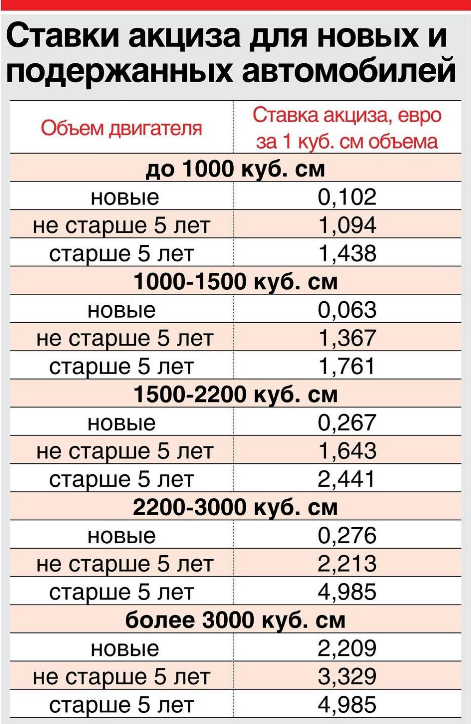

Фактически в 2020 году российский автомобильный рынок столкнется с повышением цен на автомобили. Министерство промышленности и торговли России объявило о планах повышения ставок платы за утилизацию транспортных средств в среднем на 110% с 1 января 2020 года. Сбор применяется для покрытия затрат на утилизацию транспортных средств по окончании срока их эксплуатации. Увеличение сбора будет неравномерным: на 46% для автомобилей с 1-литровым двигателем и на 145% для автомобилей с 3-литровым двигателем.Двигатель 5 литров.

Мантуров сказал, что из-за увеличения платы за утилизацию он ожидал, что цена готовых автомобилей на российском рынке вырастет на 4%.

Повышение платы за утилизацию приведет к росту цен как на импортные, так и на готовые автомобили местного производства, — прокомментировал Сергей Удалов, старший аналитик российского консалтингового агентства «Автостат». Производители автомобилей обычно повышают цены пропорционально увеличению платы за утилизацию, и он сказал, что резкое повышение цен отпугнет клиентов на фоне их падающей покупательной способности.

Кроме того, правительство снизило порог цен на транспортные средства, которые граждане России могут приобретать с государственной помощью, с 1,45 миллиона рублей (23 000 долларов США) в предыдущие годы до 1 миллиона (15 000 долларов США), начиная с 2019 года. В этом году закуплено все больше всего. По словам аналитика Автостат, популярные модели, такие как Kia Rio, Hyundai Creta, Hyundai Solaris, Nissan Terrano, Volkswagen Polo и большинство моделей АвтоВАЗа, субсидируются из федерального бюджета.

Предстоящее повышение цен может вытолкнуть некоторые из этих моделей за пределы, в которых готовые автомобили имеют право на государственную помощь.

Кроме того, на цены на автомобили в следующем году может негативно повлиять рост стоимости логистики готовых автомобилей, что, в свою очередь, отразится на увеличении платы за проезд за электричество Platon. Система Platon была введена правительством России в середине 2015 года для компенсации ущерба, нанесенного федеральным автомагистралям России, и применяется к грузовым автомобилям с полной массой более 12 тонн. С 1 июля этого года сборы повысились до 2,14 рубля (0,032 доллара США) за километр. Планируется, что с 1 июля 2020 года эта цифра увеличится до 2,2 рубля (0,034 доллара США) и до 2 рублей.35 (0,036 доллара) с 1 июля 2021 года, сообщал ранее Минтранс. Поскольку большинство готовых автомобилей в России перевозится автомобильными перевозчиками, это увеличение может быть весьма чувствительным для отрасли.

Россия: Налоговые изменения в ответ на COVID-19

В соответствии с выступлениями президента Владимира Путина (от 25 марта, 8 апреля, 15 апреля 2020 года) объявлены меры, направленные на помощь бизнесу в период кризиса, вызванного коронавирусом.Некоторые из них уже приняты Правительством (которому предоставлены особые полномочия по принятию постановлений по налоговым вопросам на период с 01.01.2020 по 31.12.2020) и законодательно закреплены:

Поддержка отраслей риска

Список областей, наиболее пострадавших от кризиса, утвержден Правительством и включает авиацию, туризм, спорт, культуру и другие отрасли.

- Все компании, работающие в сферах, наиболее пострадавших от кризиса, имеют право применить отсрочку налогообложения (от 3 месяцев до 1 года) / рассрочку (от 3 до 5 лет) в отношении налогов, авансовых платежей и страховых взносов, срок уплаты которых наступил. 2020 г. (без НДС, НДПИ, налога на дополнительный доход от добычи углеводородов и акциза).Он также распространяется на компании стратегического, системного значения, градообразующие, не работающие в затронутых сферах (кроме страховых взносов и подлежащих целевым решениям Правительства).

- Компании имеют право на отсрочку / рассрочку налогов при выполнении хотя бы одного из перечисленных условий (например, снижение прибыли на 10%, убытки).

- Индивидуальные предприниматели / малые и средние предприятия, работающие в сферах, наиболее пострадавших от кризиса, имеют право на получение единовременной рассрочки платежа (на период до года и не позднее 1 августа 2021 года) в отношении взыскание задолженности по налогам, сборам и отчислениям на социальное страхование в размере 15 млн руб.

- Индивидуальные предприниматели, работающие в сферах, наиболее пострадавших от кризиса, имеют право применять пониженные пенсионные взносы на 2020 год.

Поддержка малых и средних предприятий (МСБ)

Все МСП могут применять сниженные ставки к страховым взносам для заработной платы, превышающей установленный законом минимальный размер оплаты труда, начиная с 1 апреля 2020 года.

В случае, если МСП работают в регионах, наиболее пострадавших от кризиса, они также могут применить следующие меры:

- Просрочка по уплате налогов (без НДС, налогов, уплачиваемых налоговыми агентами) за первый квартал 2020 года — на 6 месяцев, за второй квартал и первое полугодие — на 4 месяца.

- Просрочка по взносам социального страхования на период март-май 2020 года — на 6 месяцев, на период июнь-июль 2020 года — на 4 месяца.

- Просрочка авансового платежа транспортного налога, налога на имущество, земельного налога за первый квартал 2020 года (не позднее 30 октября 2020 года) и второй квартал 2020 года (не позднее 30 декабря 2020 года).

- Субсидии, полученные МСП, не будут включены в налоговую базу (налог на прибыль).

- Запрет на вычет НДС на товары, работы, услуги и основные средства, приобретенные с использованием субсидий, не распространяется на субсидии, полученные МСП.

Поддержка бизнеса (меры, затрагивающие всех налогоплательщиков)

- Налогоплательщики, выплачивающие ежемесячные авансовые платежи в течение отчетного (налогового) периода 2020 года, теперь могут перейти на ежемесячные авансовые платежи исходя из фактической прибыли.

- Шестимесячный запрет на предъявление требований о банкротстве должникам со стороны кредиторов или финансовых кредиторов продлен до 7 января 2021 года.

Прочие меры для налогоплательщиков

- Возможность вычета расходов на имущество, используемое для предотвращения COVID, которое бесплатно передается медицинским организациям, государственным и местным органам власти и т. Д.Такой перевод освобождается от НДС с одновременным сохранением права на зачет входящего НДС;

- Единовременный вычет расходов на медицинские изделия для диагностики и лечения нового COVID, которые перечислены в градусе Правительства РФ;

- Для целей удержания процентов по кредитам ICO предполагается закрепить FOREX для правил тонкой капитализации и расширить лимиты, установленные для процентных ставок (законопроект).

- Упрощенный порядок уплаты НДФЛ с прибыли контролируемой иностранной компании, которая должна быть фиксированной налоговой выплатой (законопроект).

- Физические лица, находившиеся в РФ от 90 до 182 дней в течение 2020 года, имеют право ходатайствовать о предоставлении налогового статуса резидента РФ для целей НДФЛ на 2020 год.

- С 1 января 2021 года для компаний ИТ-сектора ставка отчислений на социальное страхование будет снижена с 14% до 7,6%, а ставка налога на прибыль организаций будет снижена с 20% до 3%.

Дополнительная информация

Новое налогообложение

- Поправка к DTT с некоторыми странами, направленная на повышение до 15% ставки налога на дивиденды и проценты, выплачиваемые из России (за некоторыми исключениями).

- В частности, 8 сентября 2020 г. Россия и Кипр подписали Протокол к ДИДН, согласно которому НДФЛ с дивидендов и процентов увеличен до 15% (налоговые льготы сохраняются для ограниченной категории лиц, таких как государственные органы власти, пенсионные фонды, публичные компании). Поправка вступит в силу с 2021 года.

- 1 октября 2020 г. Россия и Мальта подписали Протокол к ДИДН, согласно которому НДФЛ с дивидендов и процентов увеличен до 15% (налоговые льготы сохраняются для ограниченной категории лиц, таких как государственные органы, пенсионные фонды). , публичные компании).Поправка должна вступить в силу с 2021 года при условии, что процедуры ратификации будут завершены к концу 2020 года.

- С некоторыми странами (Люксембург, Нидерланды) в настоящее время ведутся переговоры о пересмотре налогового договора. Более того, Россия рассматривает возможность пересмотра договора со Швейцарией и Гонконгом.

- Повышение ставки НДФЛ (с 2021 г.) с 13% до 15% для доходов более 5 млн руб. (Законопроект).

- Повышение НДПИ на рудные полезные ископаемые в 3,5 раза с 1 января 2021 года.

- 13% налог на прибыль по процентам, начисленным по вкладам на сумму более 1 миллиона рублей (12 700 долларов США), умноженный на ключевую ставку Банка России, начиная с 2021 года.

Дополнительная информация

Беларусь вводит налог на транзит и транспортировку нефти

МИНСК (Рейтер). Беларусь ввела в пятницу налог на транспортировку и транзит нефти по своей территории, установив его в размере 50% от прибыли, говорится в заявлении администрации президента.

Новый налог, подписанный президентом Белоруссии Александром Лукашенко в пятницу, был введен во время энергетического скандала между Москвой и Минском по поводу условий контрактов на поставку российской нефти в Беларусь.

Россия приостановила поставки нефти в Беларусь 1 января, хотя две российские компании впоследствии восстановили поставки.

Две страны, у которых за последнее десятилетие было несколько разногласий в нефтегазовой сфере, пытаются договориться о новой сделке по поставкам нефти.

Не сразу было ясно, какое влияние новый налог окажет на транзит российской нефти в Европу через Беларусь.

Лукашенко заявил в четверг, что Москва и Минск до сих пор не смогли прийти к соглашению, поскольку Россия запросила цену на нефть выше среднемировой.

Споры между Москвой и Минском в прошлом приводили к перебоям в поставках в Европу, которая получает 10% своей нефти из России через транзитный трубопровод белорусского трубопровода «Дружба». Транзит по трубопроводу в этом году продолжается без перебоев.

Российская нефтепроводная монополия Транснефть TRNF_p.MM, которая управляет нефтепроводом «Дружба», не была доступна для комментариев.Оператор железных дорог «РЖД», поставляющий нефть в Беларусь, от комментариев отказался.

Новый налог мотивирован в первую очередь экологическими соображениями, говорится в заявлении офиса Лукашенко.

«В целях создания источника средств для смягчения экологических последствий возможной аварии на магистральном нефтепроводе … введен налог на организации, осуществляющие транспортировку нефти и нефтепродуктов через территорию Беларуси по ставке 50%. прибыли », — говорится в сообщении.

«Экологический налог также будет применяться к транзиту нефти и нефтепродуктов через Беларусь по ключевым трубопроводам», — добавили в нем.

Репортаж Андрея Маховского; Написано Полиной Ивановой; Под редакцией Эндрю Осборна и Луизы Хевенс

Простое налоговое руководство для американцев в России

Налоги на иностранцев в США — Россия

В Taxes for Expats мы готовим налоговые декларации США для граждан США и держателей грин-карт, работающих в России более 6 лет. Мы были проверены Государственным департаментом и внесены в список утвержденных налоговых органов Консульства США в Москве. . Наши клиенты приезжают из всех уголков этой большой страны — Москвы и Санкт-Петербурга, Новосибирска и Екатеринбурга, Сургута и Сахалина.

Как гражданин США или владелец грин-карты вы по закону обязаны подавать налоговую декларацию в США каждый год независимо от того, платите ли вы налоги в стране вашего проживания.

Предлагаем профессиональные налоговые услуги.Это означает, что мы найдем лучший и самый оптимальный способ подачи налоговой декларации в США и воспользуемся всеми возможными исключениями и вычетами. Но не менее важно — избегайте ошибок, которые позволят IRS запретить ваш возврат и наложить штрафы и пени. Вы также можете сделать их самостоятельно — не то чтобы мы это рекомендовали. Для получения дополнительной информации см. IRS.

Исключение иностранного трудового дохода иностранного гражданина может быть подано только в том случае, если вы своевременно подаете налоговую декларацию. Это не происходит автоматически, если вы не заполните файл и даже можете потеряться.

У нас много клиентов, проживающих в России, и мы знаем, как включить ваши налоги в США в местные налоги на прибыль, которые вы платите. Любой российский подоходный налог, который вы уже платите, может быть востребован в счет налоговых обязательств по вашей декларации в США о том же доходе.

Как эмигрант, проживающий за границей, вы получаете автоматическое продление до 15 июня после окончания календарного года. (Вы не можете подавать с использованием календарного года, который является стандартным в России для целей налогообложения США). Однако вы должны уплатить любые налоги, которые могут подлежать уплате до 15 апреля, чтобы избежать штрафов и пени.Вы можете получить расширение файла (по запросу) до 15 октября.

Существуют и другие формы, которые необходимо заполнить, если у вас есть иностранный банковский или финансовый счет; компания с иностранными инвестициями; или владеют 10% или более в иностранной корпорации или иностранном партнерстве. Если вы не подадите эту форму или не подадите ее с опозданием, IRS может наложить штраф в размере 10 000 долларов США или более за форму. Эти штрафы подлежат оплате независимо от того, должны вы подоходный налог или нет.

Мы помогли сотням эмигрантов по всему миру наверстать упущенное из их прошлого U.S. налогов, потому что они не подали налоговые декларации в США в течение многих лет. Фактически, это наша специальность, и мы предлагаем 10% скидку клиентам, желающим подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

Поработайте с признанным экспертом, чтобы помочь вам подготовить американскую налоговую декларацию. Мы также можем предоставить налоговое планирование и консультации по другим налогам на экспатриантов; С нетерпением ждем сотрудничества с вами.

Ниже мы приводим информацию о российской налоговой системе для американских экспатриантов.

Ставка НДФЛ в РФ для резидентов составляет 13% . Специальная налоговая ставка 35% применяется к некоторым видам доходов, например. стоимость любых призов и выигрышей, поступлений по добровольному страхованию, процентов по определенным банковским вкладам и депозитов в иностранной валюте. Ставка 9% применяется к доходам в виде дивидендов, полученных от владения акциями.

Все личные доходы нерезидентов, включая дивиденды, облагаются налогом по ставке 30%.

Подоходным налогом с населения облагаются физические лица-резиденты и нерезиденты, независимо от того, являются они гражданами Российской Федерации или нет.Физические лица считаются резидентами, если они проводят в России более 183 дней в календарном году. Резиденты облагаются подоходным налогом со своего мирового дохода, а нерезиденты — только с дохода, полученного из российских источников.

СТРАХОВЫЕ ВЗНОСЫ