Транспортный налог в 2021 году. На что обратить внимание

С 2021 года для налогоплательщиков-организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему. Так, налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по нему — не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

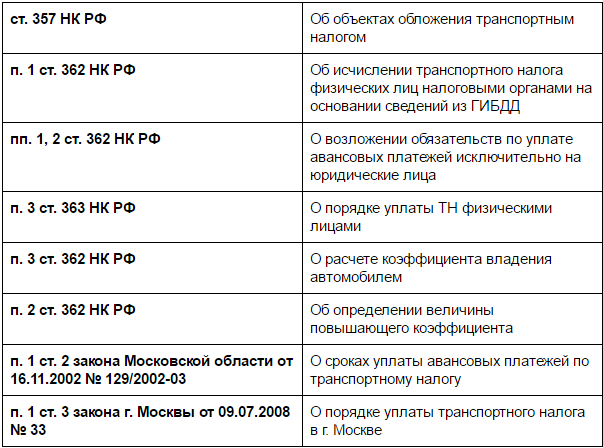

Почему так важно обратить внимание на информацию по авансовым платежам? Как отмечено в НК РФ, порядок уплаты налога устанавливают законодательные органы субъектов Российской Федерации1. Также субъекты РФ вправе не устанавливать отчетные периоды2, и организации в таких регионах не платят авансовые платежи по транспортному налогу. Так до 2020 года Закон г. Москвы «О транспортном налоге»3 не устанавливал авансовых платежей для организаций в Москве. Однако, с 2020 года в статью Закона внесены изменения и, начиная с 1 квартала 2021 года организации г. Москвы, у которых есть транспортные средства, обязаны платить транспортный налог ежеквартально

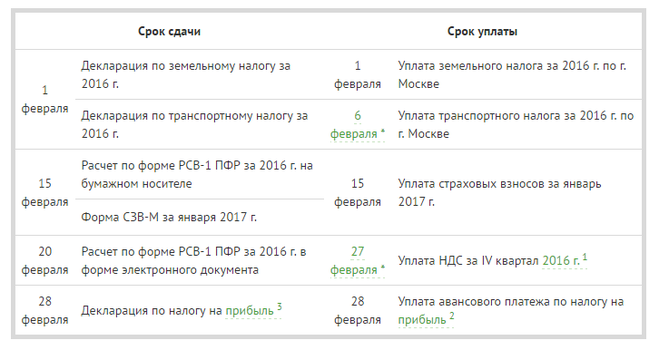

Также за налоговый период 2020 года и последующие периоды отменяется обязанность представлять в налоговый орган декларацию по транспортному налогу5. По мнению налоговых органов, это решение поможет снизить издержки бизнеса по подготовке налоговой отчетности и сократит процесс выявления недоимки6.

Для обеспечения полноты уплаты налога организациям в течение 2021 года будут направляться сообщения об исчисленных налоговыми органами суммах транспортного налога по установленной форме7. Они составляются на основе имеющейся у налогового органа информации, в том числе полученной из госорганов, регистрирующих транспортные средства, а также сведений о заявленных компанией налоговых льготах.

Такие сообщения направляются в следующие сроки:

- не позднее шести месяцев со дня истечения установленного срока уплаты налога за истекший налоговый период;

- не позднее двух месяцев со дня получения налоговым органом информации, влекущей перерасчет налога за предыдущие налоговые периоды;

- не позднее одного месяца со дня получения налоговым органом сведений из ЕГРЮЛ о том, что организация находится в процессе ликвидации.

Сообщение отправляется по ТКС или через личный кабинет налогоплательщика, а если передать этими способами невозможно — направляется по почте заказным письмом или вручается руководителю или представителю организации лично под расписку.

В сообщении налоговые органы отразят сведения об объекте налогообложения, налоговой базе, налоговом периоде, налоговой ставке и сумме исчисленного налога. Если организация не согласна с расчетом инспекции, она вправе подать в ИФНС пояснения или документы, подтверждающие правильность ее варианта.

Рассмотрев возражения, инспекция направит организации ответ по рекомендованной форме

- либо уточнят свой расчет и уменьшат сумму налога, если организация докажет, что сумма налога завышена;

- либо выставят организации требование о погашении недоимки, если не примут во внимание возражения организации.

Дать ответ на пояснения или документы налоговые органы обязаны в течение месяца9.

Еще одно нововведение – с 2021 года действует новый порядок исчисления налога в отношении транспортного средства, прекратившего существование в связи с его гибелью или уничтожением. По общему правилу налог исчисляется на основании сведений, которые представляются в ФНС России органами, ведущими государственную регистрацию транспортных средств. Теперь из него сделано исключение для прекративших свое существование объектов: исчисление налога по ним прекращается с первого числа месяца их гибели или уничтожения на основании заявления, представленного налогоплательщиком в налоговый орган.

Чем EY может помочь

- Подготовить расчет транспортного налога и авансовых платежей

- Запросить выписки и сверить данные с налоговым органом

- Проверить правильность расчета транспортного налога налоговыми органами

- Помочь в подготовке пояснений, подтверждающих правильность расчета налога организацией

Авторы:

Елена Серкова

Лариса Горбунова

В РТ срок уплаты налогов автоматически перенесли 44 тыс.

плательщиков :: Татарстан :: РБК

плательщиков :: Татарстан :: РБК«Данная форма поддержки не влияет на срок уплаты самого налога, которая наступает по окончанию выходных, нерабочих дней. Если срок был в апреле, то он переходи на первый рабочий день. Будем надеяться, что это будет май», – сказал Сафиуллин.

Воспользоваться отсрочкой по уплате налогов могут малые и средние компании, которые работают в наиболее пострадавших из-за коронавируса отраслях. Проверить принадлежность к ним предприниматели могут по кодам ОКВЭД.

Читайте на РБК Pro

«Для данной категории по налогу на прибыль, специальным налоговым режимам (упрощенная система, единый налог на вмененный доход, патентная система, сельхозналог) срок оплаты переносится на 6 месяцев», – сказал глава ФНС по региону.

На аналогичный срок предусмотрен перенос по авансовым платежам и налогам, за исключением НДС, НДФЛ, налога на профессиональный доход за март и I квартал 2020 года. На 4 месяца переносится срок уплаты за II квартал, первое полугодие и апрель-июнь 2020 года.

«Также переносятся авансовые платежи по транспортному, земельному налогу и налогу на имущество. За I квартал – на 30 октября текущего года, за II квартал и первое полугодие – 30 декабря», – сказал Сафиуллин.

По страховым взносам сроки уплаты переносятся за март-май 2020 года на 6 месяцев, за июнь-июль – на 4 месяца.

Сафиуллин сообщил, что в рамках постановления правительства РФ от 24 апреля налогоплательщики могут оплачивать перенесенные платежи равными частями в течение года. «Для чего это делается: к нам поступали обращения о переносе сроков уплаты и в конце года будет достаточно сложно осуществить все платежи», – сказал он.

Глава татарстанского УФНС сообщил, что инспекция не проводит сейчас выездные проверки и не назначает их. Продолжаются только камеральные поверки.

Предприятия, работающие в наиболее пострадавших от коронавируса отраслях, первые стратегические, системообразующие и градообразующие организации имеют право на отсрочку по налогам. Условием является снижение доходов более чем на 10% и возникновение убытков. Возможность получить отсрочку (рассрочку) налогоплательщики могут проверить на сайте УФНС с помощью ИНН и ОГРН.

Условием является снижение доходов более чем на 10% и возникновение убытков. Возможность получить отсрочку (рассрочку) налогоплательщики могут проверить на сайте УФНС с помощью ИНН и ОГРН.

«Тем субъектам малого и среднего бизнеса, которые уже получили право на перенос срока уплаты налогов, не нужно подавать заявку на отсрочку (рассрочку)», – сказал Сафиуллин.

Автор

Татьяна Ренкова

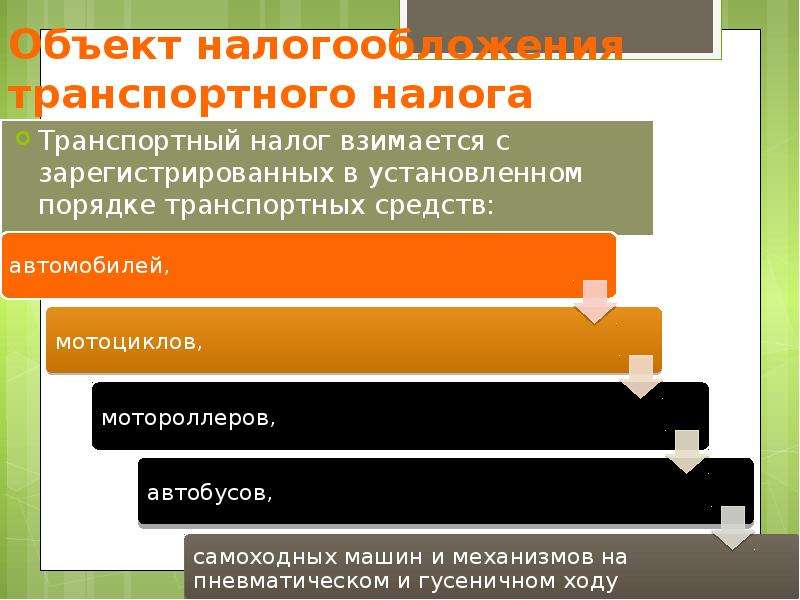

Транспортный налог | Министерство экономики и территориального развития Свердловской области

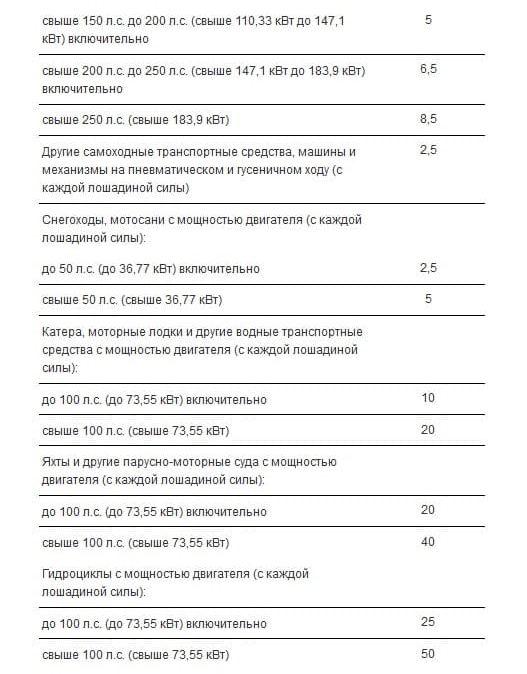

Объектом налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее – транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения (ст. 358 НК РФ):

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов;

10) морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Сдавать отчётность по транспортному и земельному налогам за 2020 год не нужно

Напомним, что организациям больше не нужно сдавать налоговые декларации по транспортному и земельному налогам за 2020 год и последующие периоды. Это утвердил Федеральный закон от 15.04.2019 № 63-ФЗ. А приказом ФНС России от 04.09.2019 № ММВ-7-21/440@ были признаны утратившими силу утверждённые формы этих деклараций.

Это утвердил Федеральный закон от 15.04.2019 № 63-ФЗ. А приказом ФНС России от 04.09.2019 № ММВ-7-21/440@ были признаны утратившими силу утверждённые формы этих деклараций.

При этом с 2021 года сохранится возможность приёма деклараций (в т.ч. уточнённых) по вышеуказанным двум налогам за налоговые периоды ранее 2020 года. Это касается и случаев реорганизации компании: инспекции будут принимать уточнённые налоговые декларации, если первоначально они были получены в течение 2020 года.

От уплаты, однако, никто не освобождал

Несмотря на отмену деклараций, организации продолжат рассчитывать данные налоги и вносить их в государственный бюджет.

Налоговые инспекторы самостоятельно будут определять суммы транспортного и земельного налогов на основании имеющейся информации. Сумму налога, объект налогообложения, облагаемую базу, налоговый период и налоговую ставку они укажут в сообщении, которое направят организации или её обособленному подразделению.

Сообщение будет передано в электронной форме. Здесь есть два варианта:

— через оператора электронного документооборота – например, через сервисы оператора ЭДО Такском Онлайн-Спринтер, Доклайнер или 1С:Электронная отчётность;

— через личный кабинет налогоплательщика.

Если выслать сообщение этими способами нет возможности, инспекция направит его по почте или лично передаст представителю организации.

Оспаривание суммы, подлежащей уплате

В течение 10 дней после получения сообщения организация может выразить своё несогласие с суммой налога. Для этого нужно направить в ИФНС пояснения и (или) документы, которые подтверждают право на льготу, на пониженную ставку и т.п.

Представители налоговой инспекции изучают пояснения и документы в течение одного месяца (срок может быть продлён максимум ещё на месяц). Если доводы налогоплательщика будут убедительными, инспекция направит ему уточнённое сообщение с уменьшенной суммой налога. Если будет выявлена недоимка, то ИФНС выставит организации требование уплатить налог.

Если будет выявлена недоимка, то ИФНС выставит организации требование уплатить налог.

Сроки уплаты не меняются

Сроки уплаты налогов не меняются. Для земельного налога их устанавливают местные власти, для транспортного — региональные. По обоим налогам сроки уплаты не могут быть ранее 1 февраля года, следующего за отчётным.

Прямо сейчас вы можете подобрать сервис и тариф для сдачи отчетности и переписки с ФНС и другими госорганами

Во всех сервисах предусмотрены:

— только актуальные формы отчётности и документов, регулярно обновляемые в связи с последними изменениями законодательства;персональный календарь бухгалтера со списком ближайших отчётов;

— система уведомлений о новых ответах и истребованиях от ФНС;

— система проверки на ошибки и текстовые подсказки при заполнении форм отчётности;

— работа с новыми формами отчётности по электронным трудовым книжкам и электронным больничным листам;

— сверка с ФНС и ПФР:

— сверка с контрагентами по НДС.

В тарифы компании по отчётности входят также электронная подпись и её бесплатная замена, лицензия КриптоПро CSP.

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

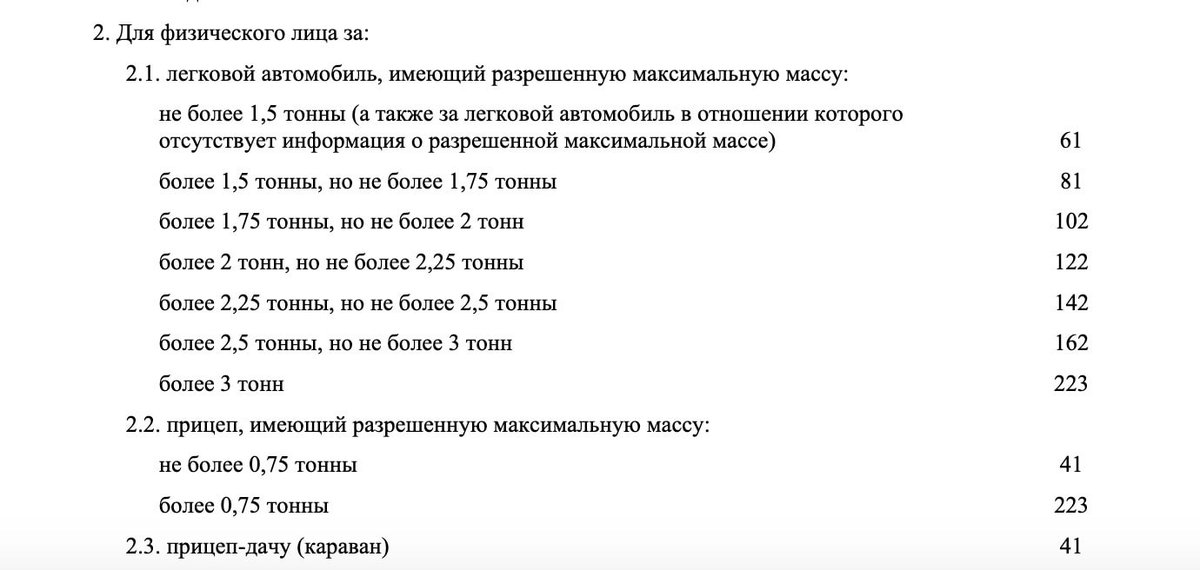

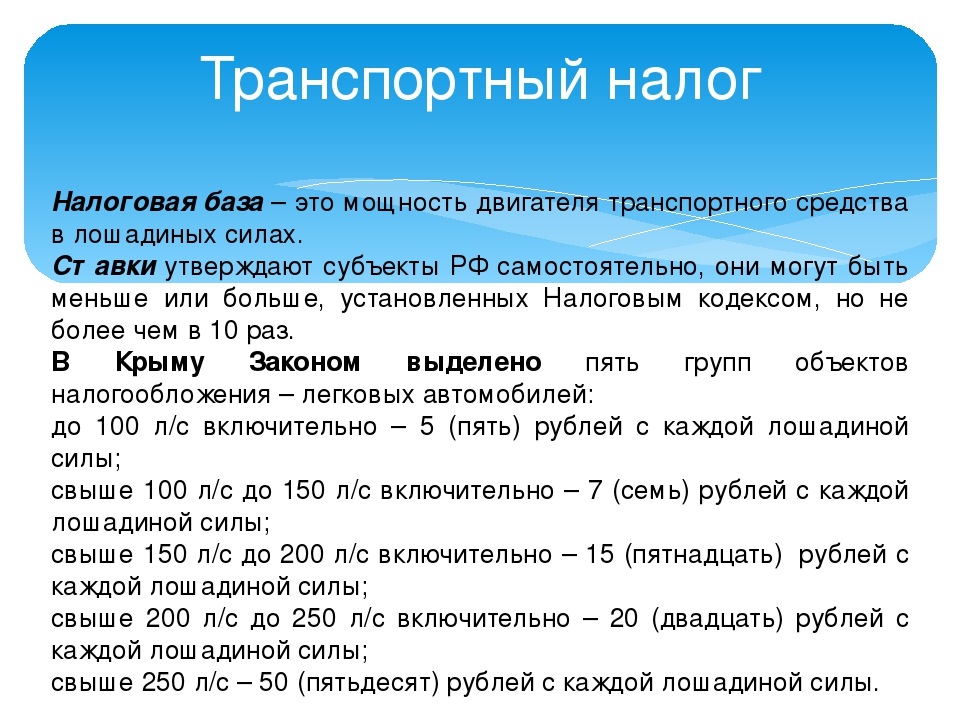

Транспортный налог в Иркутской области в 2020: налоговые ставки и срок уплаты

Транспортный налог — это сбор, уплачиваемый гражданами и юр.лицами. Обязанность оплачивать сбор возложена на владельцев средств передвижения.

Транспортный налог Иркутска в 2019 — это региональный сбор. Следовательно, средства плательщиков не переводят в бюджет федерального уровня, а оставляют в бюджете местного уровня. Далее их направляют на постройку дорог, школ, больниц.

Тарифы сбора

Ставки транспортного налога в Иркутской области на 2018–2019 год внедрены согласно:

- типу авто;

- тяги двигателя;

- вместимости транспорта в подсчете на 1 л.

с., 1 кг силы тяги двигателя, 1 тонну транспорта по регистру или 1 единицу транспорта.

с., 1 кг силы тяги двигателя, 1 тонну транспорта по регистру или 1 единицу транспорта.

Ставки транспортного налога Иркутской области в 2019 году:

Транспорт | Налоговая ставка (в рублях) |

Легковые автомобили с года, следующего за годом выпуска которых по состоянию на 1 января текущего года прошло менее 7 лет, с мощностью двигателя (с каждой л. с.): | |

До 100 л.с. (до 73,55 кВт) вкл. | 10,5 |

От 101 до 150 л.с. (от 73,55 кВт до 110,33 кВт) вкл. | 14,5 |

От 151 до 200 л.с. (от 110,33 кВт до 147,1 кВт) вкл. | 35,0 |

От 201 до 250 л.с. (от 147,1 кВт до 183,9 кВт) вкл. | 52,5 |

От 250 л.с. (от 183,9 кВт) | 105,0 |

Легковые автомобили с года, следующего за годом выпуска которых по состоянию на 1 января текущего года прошло 7 лет и более, с мощностью двигателя (с каждой л. с.): | |

До 100 л.с. (до 73,55 кВт) вкл. | 6,5 |

От 101 до 150 л.с. (от 73,55 кВт до 110,33 кВт) вкл. | 9,5 |

От 151 до 200 л.с. (от 110,33 кВт до 147,1 кВт) вкл. | 30,5 |

От 201 до 250 л. | 46,0 |

От 250 л.с. (от 183,9 кВт) | 92,5 |

Мотоциклы и мотороллеры с года, следующего за годом выпуска которых по состоянию на 1 января текущего года прошло менее 7 лет, с мощностью двигателя (с каждой л. с.): | |

До 20 л.с. (до 14,7 кВт) вкл. | 4,0 |

От 21 до 35 л.с. (от 14,7 кВт до 25,74 кВт) вкл. | 7,0 |

От 36 до 40 л.с. (от 25,74 кВт до 29,42 кВт) вкл. | 10,0 |

От 41 л.с. (от 29,42 кВт) вкл. | 13,0 |

Мотоциклы и мотороллеры с года, следующего за годом выпуска которых по состоянию на 1 января текущего года прошло 7 лет и более, с мощностью двигателя (с каждой л. с.): | |

До 20 л.с. (до 14,7 кВт) вкл. | 2,5 |

От 21 до 35 л.с. (от 14,7 кВт до 25,74 кВт) вкл. | 5,0 |

От 36 до 40 л.с. (от 25,74 кВт до 29,42 кВт) вкл. | 6,0 |

От 41 л.с. (от 29,42 кВт) | 8,0 |

Автобусы с мощностью двигателя (с каждой л. с.): |

|

До 200 л. | 20,0 |

От 201 л.с. (от 147,1 кВт) | 39,5 |

Грузовые автомобили с мощностью двигателя (с каждой л. с.): | |

До 100 л.с. (до 73,55 кВт) вкл. | 15,0 |

От 101 до 150 л.с. (от 73,55 кВт до 110,33 кВт) вкл. | 25,0 |

От 151 до 200 л.с. (от 110,33 кВт до 147,1 кВт) вкл. | 35,0 |

От 201 до 250 л.с. (от 147,1 кВт до 183,9 кВт) вкл. | 50,0 |

От 251 л.с. (от 183,9 кВт) | 85,0 |

Другие самоходные ТС, машины и механизмы на пневматическом и гусеничном ходу (с каждой л. с.) | 15,0 |

Снегоходы, мотосани с мощностью двигателя (с каждой л. с.): | |

До 50 л.с. (до 36,77 кВт) вкл. | 10,5 |

От 51 л.с. (от 36,77 кВт) | 30,0 |

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

До 100 л.с. (до 73,55 кВт) вкл. | 6,5 |

От 101 л. | 39,5 |

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой л. с.): | |

До 100 л.с. (до 73,55 кВт) вкл. | 100,0 |

От 101 л.с. (от 73,55 кВт) | 200,0 |

Гидроциклы с мощностью двигателя (с каждой л. с.): | |

До 100 л.с. (до 73,55 кВт) вкл. | 52,5 |

От 101 л.с. (от 73,55 кВт) | 105,0 |

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 39,5 |

Самолеты, вертолеты и иные воздушные суда с двигателями (с каждой л. с.) | 50,5 |

Самолеты с реактивными двигателями (с каждого кг силы тяги) | 39,5 |

Другие водные и воздушные транспортные средства без двигателей (с единицы ТС) | 396,5 |

Подсчет транспортного налога в Иркутской области

Транспортный налог в Иркутске подсчитывают так:

Н= Cн*Нб*(Км/12)*Кп, где:

- Сн — тариф;

- Нб — база по налогу;

- Км — количество месяцев владения транспортом;

- Кп — коэффициент повышающий.

Срок уплаты

Плательщики перечисляют сбор согласно месту регистрации транспорта. Юрлица в ходе налогового периода оплачивают авансы, подсчитанные по прошествии отчетных периодов.

Юрлица в ходе налогового периода оплачивают авансы, подсчитанные по прошествии отчетных периодов.

Авансы в 2019 году уплачивают:

Размер аванса: 1/4Нб*Нл*Нст, где:

- Нб — база по налогу;

- Нл — льгота;

- Нст — ставка сбора.

Для компаний-плательщиков периодами отчета по сбору признаны кварталы с 1 по 3. Фирмы оплачивают авансы в последнее число месяца, следующего за закончившимся кварталом.

Платеж по итогам ушедшего года вносят 5 февраля текущего года. Физлица вносят сбор согласно полученной от налоговой квитанции. Налоговики подсчитывают платеж согласно сведениям из госреестра транспорта. Дата платежа для граждан: 01.12. текущего года за ушедший календарный год.

Налоговые льготы

Тарифы, платежные даты, схему платежей транспортного сбора в Иркутской области в 2019 году регламентируются законом №53-ОЗ от 04.07.2007 «О транспортном налоге».

Областное правительство закрепляет стопроцентную свободу от платежей сбора для:

- ветеранов военных действий, ВОВ, труда;

- инвалидов различных групп.

Освобождение действует для:

- легковых авто с двигателем до 100 л. с.;

- авто старше 7-летнего возраста с мощностью свыше 100 л. с.;

- мотоциклов и мотороллеров до 40 л. с.;

- катеров и лодок с мотором до 100 л. с.

Привилегии по уплате предоставляют лицу по одному из пунктов предоставления льгот, который вправе выбрать сам плательщик.

Льготы в виде освобождения от перечисления сбора закреплены для семей, имеющих много детей:

- одного из родителей семьи, имеющей свыше 3 детей, не достигших 18 лет и проходящих учебу на очной схеме образования, аспирантов, ординаторов, курсантов до 24-летнего летнего возраста;

- одного из родителей, принявшего в семью ребенка, потерявшего родителей, включая ребенка-инвалида.

За пенсионерами и гражданами, близкими к пенсионному возрасту, которым начислена пенсия по возрасту, закреплены привилегии по уплате транспортного налога в Иркутской области в виде льготы 20% от внедренных тарифов сбора.

С 2019 для пенсионеров полагается привилегия вне зависимости от факта начисления пенсии по старости для лиц: шестидесятилетних мужчин и пятидесятипятилетних женщин, обладающих правом оформления пенсии на 31.12.2018 года.

Транспортный сбор для граждан

О возможности отменить транспортный сбор дискуссии ведут длительное время. Законотворцы планировали взамен cбора повысить акцизы на бензин. Для пенсионеров при такой схеме затраты на платежи сбора сведут к минимуму. В итоге по решению властей акцизы повысили, но транспортный сбор не отменили. Автомобилистов решение законотворцев не обрадовало.

Объект обложения сбором — транспорт, включая суда для передвижения по воздуху и воде. Физлица уплачивают налог за транспорт личного передвижения.

Под обложение сбором попадают:

- гидроциклы;

- моторные лодки;

- мотосани;

- катера.

Платеж зависит от базы по налогу. Величина базы определяется по параметрам вида транспорта.

Плательщиками являются собственники транспорта. Законодательно закреплено право не уплачивать сбор, если авто пребывает в угоне. Факт угона для освобождения от сбора необходимо подтвердить документально. Документ, подтверждающий угон выдает полномочный орган МВД, который ведет розыскные мероприятия. Документ подается в ФНС для приостановки начисления сбора с даты угона.

Если авто в ремонте или на штрафстоянке, временно не используется, то сбор оплачивается в обязательном порядке. Так как по документам право владения авто не прекращено, то обязанность по уплате сбора не исчезает. Факт использования или не использования авто в данном случае роли не играет.

Имущественные налоги: нововведения 2021 года

О значимых для юрлиц налоговых поправках, а также о тенденции неправомерной переквалификации налоговыми органами движимого имущества в недвижимое и неудачных попытках налогоплательщиков оспорить ее, что ведет к существенному увеличению их налоговой нагрузки

Любая компания в процессе осуществления деятельности использует имущество: большим производственным предприятиям нужны земельные участки и производственно-складские комплексы, представители среднего и малого бизнеса обычно нуждаются в офисных помещениях и транспортных средствах. В результате почти все организации уплачивают имущественные налоги: земельный, транспортный и налог на имущество.

В результате почти все организации уплачивают имущественные налоги: земельный, транспортный и налог на имущество.

В этом году были внесены важные изменения в положения Налогового кодекса РФ, регулирующие исчисление и уплату имущественных налогов. Рассмотрим подробнее нововведения, которые вступят в силу в 2021 г.

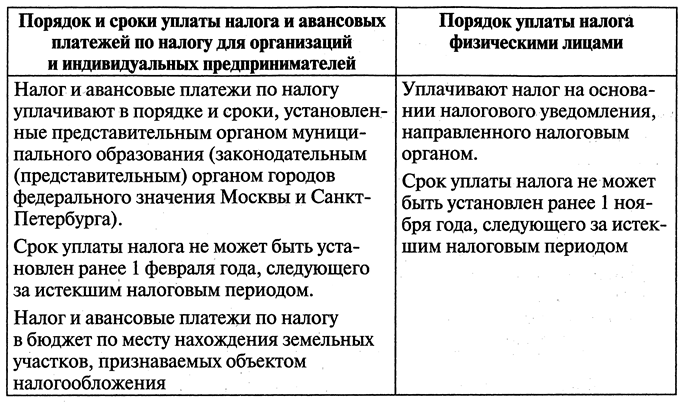

Земельный налог

В числе существенных нововведений – отмена налоговых деклараций по земельному налогу и изменение сроков его уплаты.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

Статья 398 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по земельному налогу. Соответственно, декларации за 2020 г. представлять не потребуется. С 1 января 2021 г. налоговые органы будут принимать декларации, в том числе уточненные, только за налоговые периоды, предшествующие 2020 г., а также уточненные декларации, если первоначально налоговые декларации были представлены в этом году в случае реорганизации организации1.

С нового года налоговые органы будут направлять организациям-налогоплательщикам сообщения об исчисленных суммах земельного налога. В случае неполучения такого сообщения налогоплательщик будет обязан передать в налоговый орган информацию о наличии каждого из принадлежащих ему земельных участков до 31 декабря года, следующего за истекшим налоговым периодом (п. 2.2 ст. 23 НК РФ).

2. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменены сроки уплаты земельного налога. Законодательные органы муниципальных образований больше не будут устанавливать эти сроки (п. 2 ст. 387 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по земельному налогу нужно будет уплачивать не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п.

1 ст. 397 НК РФ).

1 ст. 397 НК РФ). - Изменен порядок рассмотрения уведомления о выбранном для получения налогового вычета земельном участке (п. 6.1 ст. 391 НК РФ). Теперь такое уведомление рассматривается налоговым органом в течение 30 дней со дня его получения (с правом продления этого срока еще на 30 дней).

- Внесены изменения в п. 1.1 ст. 391 НК РФ относительно учета сведений об изменяемой кадастровой стоимости участков. Изменение кадастровой стоимости, произошедшее в течение налогового периода, более не будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах, за исключением случаев, при которых учет подобных изменений будет предусмотрен п. 1.1 ст. 391 НК РФ и законодательством РФ.

- В случае когда кадастровая стоимость земельного участка будет изменена вследствие установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы по земельному налогу начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 1.1 ст. 391 НК РФ).

Транспортный налог

Из важного – отменены налоговые декларации по транспортному налогу и изменены сроки его уплаты. Также предусмотрены особенности прекращения уплаты налога в связи с уничтожением транспортного средства.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

- Статья 363.1 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по транспортному налогу. Налог они будут уплачивать на основании собственных расчетов.

- Налоговые органы начнут направлять налогоплательщикам-организациям сообщения об исчисленных суммах налога. В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога.

Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ).

Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ).

2. Федеральный закон от 29 сентября 2019 г. № 325-ФЗ.

Законодательные органы субъектов РФ больше не станут определять сроки уплаты транспортного налога (абз. 2 ст. 356 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по транспортному налогу нужно будет вносить не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 363 НК РФ).

3. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

В случае уничтожения транспортного средства исчисление налога прекращается с 1-го числа месяца, в котором ТС было утрачено. Только для этого налогоплательщику нужно будет подать соответствующее заявление. К нему можно приложить документы, подтверждающие факт уничтожения ТС. Заявление должно быть рассмотрено в течение 30 дней. Затем налогоплательщику будет направлено уведомление о прекращении исчисления налога или сообщение об отсутствии основания для этого.

Налог на имущество организаций

Законодатель обновил условия налогообложения при изменении кадастровой стоимости объекта налогообложения в течение налогового периода и уточнил особенности заполнения налоговой декларации.

1. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменение кадастровой стоимости объекта налогообложения в течение налогового периода будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах только в случае, если это будет прямо предусмотрено п.

15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки.

15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки. - Если кадастровая стоимость объекта налогообложения будет изменена по причине установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 15 ст. 378.2 НК РФ).

- В налоговой декларации должны быть отражены сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (п. 1 ст. 386 НК РФ).

- Согласно п. 1.1 ст. 386 НК РФ налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта РФ, вправе представлять налоговую декларацию в отношении таких объектов в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту РФ. Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.

На фоне нововведений, коснувшихся земельного и транспортного налогов, изменения в части налога на имущество организаций выглядят скромно. В то же время тенденции в судебной практике показывают, что именно этот налог чаще становится причиной споров.

Негативные тенденции в судебной практике: обложение налогом «движимой недвижимости»

Подавляющее большинство споров по налогу на имущество организаций по-прежнему сконцентрировано вокруг утративших силу еще 1 января 2019 г. положений п. 25 ст. 381 НК РФ. Они предусматривали освобождение от налога для движимого имущества, принятого с 1 января 2013 г. на учет в качестве объектов основных средств. После упразднения этой нормы движимое имущество и вовсе было исключено из перечня облагаемых налогом объектов, однако это не поспособствовало решению вопроса о том, как отграничить для целей налогообложения движимое имущество от недвижимого.

положений п. 25 ст. 381 НК РФ. Они предусматривали освобождение от налога для движимого имущества, принятого с 1 января 2013 г. на учет в качестве объектов основных средств. После упразднения этой нормы движимое имущество и вовсе было исключено из перечня облагаемых налогом объектов, однако это не поспособствовало решению вопроса о том, как отграничить для целей налогообложения движимое имущество от недвижимого.

Теоретически серьезных проблем при таком разграничении возникать не должно. Разумному налогоплательщику следовало бы напрямую обратиться к ст. 130 ГК РФ, руководствуясь положениями п. 1 ст. 11 НК РФ о том, что институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, должны применяться в том значении, в каком они используются в этих отраслях. В ст. 130 ГК РФ установлено следующее: к недвижимым вещам относится все, что прочно связано с землей, т.е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

Согласно разъяснениям Верховного Суда РФ, «вещь является недвижимой либо в силу своих природных свойств… либо в силу прямого указания закона, что такой объект подчинен режиму недвижимых вещей»2. Учитывая это, можно заключить, что при квалификации вещи в качестве движимой или недвижимой ключевыми будут следующие факторы: 1) недвижимая вещь имеет прочную связь с землей; 2) наличие у недвижимой вещи прочной связи с землей исключает возможность ее перемещения без причинения несоразмерного ущерба ее назначению. В остальных случаях (за исключением тех, когда вещь в силу прямого указания закона является недвижимой) вещь является движимой.

Читайте также

За какое имущество юрлицам не придется уплачивать налоги?

С начала года организации освободили от обязанности платить налоги за движимое имущество. Но разграничить движимые и недвижимые вещи часто оказывается непросто. ФНС разъяснила, как квалифицировать имущество

ФНС разъяснила, как квалифицировать имущество

14 Октября 2019

Однако налоговые органы в спорах о движимом/недвижимом характере вещей стабильно не хотят руководствоваться принципами, установленными в ст. 130 ГК РФ. Они выявляют у спорных объектов (мостов, дорог, кустовых площадок, технологического оборудования, трубопроводов всех видов и т.д.) все новые и новые косвенные признаки, приближающие даже очевидно движимые вещи к объектам недвижимости.

Налоговые органы приводят в составе доводов в поддержку недвижимого характера объекта аргументы, которые сами по себе никак это не подтверждают с точки зрения положений ГК РФ: указывают на опосредованную связь основных средств с землей через эстакады и постаменты, участие объектов в едином технологическом процессе, применение по отношению к ним неверного кода ОКОФ, капитальный характер сооружений, вхождение спорных объектов в состав других, более крупных, основных средств и проч.

В то же время массово отклоняются непротиворечивые доводы налогоплательщиков о движимом характере принадлежащих им объектов основных средств, позволяющие признать их движимым имуществом на основании ст. 130 ГК РФ. Это доводы об отсутствии регистрации права собственности на спорные объекты в ЕГРН, о наличии справок БТИ, подтверждающих движимый характер имущества, о сборно-разборной конструкции и незначительном размере объектов, возможности их демонтажа и перемещения, разборном характере креплений спорного имущества к другим объектам, на которых оно располагается, о принятии каждого спорного объекта к учету в качестве самостоятельного основного средства в соответствии с ПБУ 6/01.

Казалось, что с принятием Верховным Судом РФ Определения от 12 июля 2019 г. по делу № А05-879/2018 (ЗАО «Лесозавод 25») напряжение вокруг переквалификации движимого имущества в недвижимое должно сойти на нет. Ведь Суд однозначно указал, что «определенность налогообложения при взимании налога на имущество организаций обеспечивается за счет использования установленных в бухгалтерском учете формализованных критериев признания имущества налогоплательщика (движимого и недвижимого) в качестве соответствующих объектов основных средств», а «необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 Налогового кодекса являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету, а не зависело бы от оценочных суждений экспертов».

6 ст. 3 Налогового кодекса являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету, а не зависело бы от оценочных суждений экспертов».

То есть Суд дал понять, что: 1) закрепленные в ст. 130 ГК РФ признаки недвижимого имущества должны быть установлены в отношении каждого отдельного объекта основных средств, а не совокупности объектов; 2) объектом налогообложения по налогу на имущество организаций должен являться самостоятельный объект основных средств, принятый к бухгалтерскому учету в порядке, установленном законодательством; 3) для квалификации имущества как движимого или недвижимого не имеет правового значения факт участия спорных объектов в едином технологическом процессе, осуществление которого без них было бы невозможно.

Читайте также

ВС пояснил порядок разграничения движимого и недвижимого имущества для налогообложения

Как пояснил Суд, для такого разграничения нужны четкие критерии, понятные любому налогоплательщику, которые не могут базироваться на экспертных заключениях и зависеть от особенностей монтажа и эксплуатации такого имущества

19 Июля 2019

К сожалению, подход ВС РФ не нашел должного отклика в судебной практике.

Сначала в Постановлении АС Волго-Вятского округа от 18 сентября 2020 г. по делу № А29-14394/2018 (АО «Воркутауголь») появилось неоднозначное понимание критерия «ущерба назначению вещи» с упором на причинение ущерба не спорной вещи, а технологическому процессу, в котором она участвует.

Затем было вынесено Постановление АС Московского округа от 23 сентября 2020 г. по делу № А40-317545/2018 (ПАО «МОЭСК»), в котором суд для обоснования недвижимого характера спорного имущества неоднократно использовал как не имеющее отношения к делу понятие единого недвижимого комплекса, так и неприменимый в деле Приказ Министерства промышленности и энергетики РФ от 1 августа 2007 г. № 295 «О перечнях видов имущества, входящего в состав единого производственно-технологического комплекса организации-должника, являющейся субъектом естественной монополии топливно-энергетического комплекса».

В начале октября Арбитражный суд г. Москвы рассмотрел дело № А40-95182/20 (ООО «Газпромнефть-Хантос») по вопросу переквалификации движимого имущества, кустов скважин, в недвижимое в целях применения льготы в порядке п. 25 ст. 381 НК РФ. Суд ошибочно приравнял объекты, квалифицированные по ОКОФ в качестве сооружений, к недвижимому имуществу без достаточных на то оснований.

На это дело стоит обратить особое внимание, поскольку в нем суд предложил неоднозначную трактовку позиции ВС РФ по делу ЗАО «Лесозавод 25». В частности, по мнению суда, ВС РФ дал однозначные указания о том, что объекты, квалифицированные в качестве оборудования, по общему правилу, необходимо относить к движимому имуществу, а объекты, квалифицированные в качестве сооружений, – к недвижимому. В результате, установив, что согласно ОС-1 налогоплательщик присвоил спорным объектам коды ОКОФ, относящиеся к разделу «Сооружения», суд в удовлетворении его требований отказал, считая при этом, что его позиция полностью согласуется с позицией Верховного Суда.

Между строк читается явная судебная ошибка. В указанном определении ВС РФ, вопреки мнению суда, подобная «презумпция» отсутствует. Судебный акт не содержит прямого указания на то, что объекты ОС, классифицированные в качестве сооружений по ОКОФ, безусловно являются объектами недвижимости. ВС РФ, анализируя правовую природу спорного имущества, не фокусировал свое внимание только лишь на положениях классификации ОКОФ, не давал комплексную оценку какому-либо спорному имуществу, входящему согласно ОКОФ именно в раздел «Сооружения», а, напротив, без привязки к конкретным разделам ОКОФ указал, что необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 НК РФ являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету.

Поэтому анализ спорного имущества при определении его движимого/недвижимого характера должен производиться не только через призму ОКОФ, но и с учетом норм гражданского законодательства, в том числе положений ст. 130 ГК РФ. По результатам проведения подобного анализа становится ясно, что наличие кода ОКОФ, отнесенного к разделу «Сооружения», не может служить безусловным основанием для квалификации спорных объектов в качестве недвижимого имущества, если отсутствуют доказательства наличия у них предусмотренных ст. 130 ГК РФ признаков: прочной связи с землей и невозможности перемещения объекта без несоразмерного ущерба его назначению.

130 ГК РФ. По результатам проведения подобного анализа становится ясно, что наличие кода ОКОФ, отнесенного к разделу «Сооружения», не может служить безусловным основанием для квалификации спорных объектов в качестве недвижимого имущества, если отсутствуют доказательства наличия у них предусмотренных ст. 130 ГК РФ признаков: прочной связи с землей и невозможности перемещения объекта без несоразмерного ущерба его назначению.

На этом неудачные попытки налогоплательщиков оспорить неправомерную переквалификацию движимого имущества в недвижимое не закончились. 26 июля 2020 г. Девятый арбитражный апелляционный суд отказал в удовлетворении апелляционной жалобы ООО «ЛУКОЙЛ-ПЕРМНЕФТЕОРГСИНТЕЗ» (дело № А40-318087/2019). Суд использовал «классические» доводы о капитальном характере трубопроводов, вхождении их в единый технологический процесс, уникальности трубопроводов как объекта строительства и невозможности их перемещения в пространстве со ссылкой на упомянутое определение ВС РФ. Кроме того, как и в деле ООО «Газпромнефть-Хантос», суд указал, что приведенные в этом определении выводы «подтверждают, что в целях налогообложения налогом на имущество организаций спорные объекты, являющиеся сооружениями, подлежат квалификации именно в качестве недвижимого имущества».

Вереница подобных дел демонстрирует усилившиеся в последние месяцы негативные тенденции в вопросах налогообложения «движимой недвижимости». Ее разбавляют лишь единичные успехи налогоплательщиков. Например, в деле № А05П-703/2019 (ООО «Совместная компания “РУСВЬЕТПЕТРО”») Арбитражный суд Архангельской области признал движимым имуществом высоковольтные линии электропередачи, автомобильные дороги, площадки кустов, воздушные линии и трубопроводы.

Поэтому открытым остается вопрос о том, как проводить классификацию движимого и недвижимого имущества, какие критерии для этого избрать. Законодатель, выводя движимое имущество из-под налогообложения, не установил в НК РФ такие критерии, а те, что указаны в ст. 130 ГК РФ, в судебной практике почти не работают. В судебных тяжбах позиции налоговых органов и налогоплательщиков чаще подкрепляются выводами строительной экспертизы, о неприменимости которых при квалификации имущества в качестве движимого/недвижимого ВС РФ в своем определении высказался однозначно: необходимость взимания налога не должна зависеть от оценочных суждений экспертов.

130 ГК РФ, в судебной практике почти не работают. В судебных тяжбах позиции налоговых органов и налогоплательщиков чаще подкрепляются выводами строительной экспертизы, о неприменимости которых при квалификации имущества в качестве движимого/недвижимого ВС РФ в своем определении высказался однозначно: необходимость взимания налога не должна зависеть от оценочных суждений экспертов.

Правоприменители оказались в интеллектуальном тупике. Об этом свидетельствуют и необычные законодательные инициативы. Например, показателен законопроект, в котором предлагается признать движимым имуществом кабели связи вне зависимости от места их размещения и способа прокладки.

Наблюдается очевидный парадокс: налогоплательщиков волнует судьба их движимого имущества, они ищут пути для верной и понятной квалификации принадлежащих им объектов основных средств, будь то в судебном порядке или через законодательные инициативы, в то время как законодатель, судя по объему текущих поправок в гл. 30 НК РФ, предпочитает оставаться в стороне от разрешения проблемы.

В таких обстоятельствах остается неясным, нужно ли сохранять в НК РФ спорную льготу в отношении движимого имущества или же лучше выбрать альтернативный вариант: «стабильность» в условиях «без льгот», но с умеренной ставкой налога. Компромисс может устроить как государство, так и налогоплательщиков, которые устали от неопределенности обложения налогом «движимой недвижимости». Однако пока позитивные веяния в этой сфере разглядеть сложно.

1 Письмо ФНС России от 31 октября 2019 г. № БС-4-21/22311@ «Об отмене с 01.01.2021 обязанности представления налоговых деклараций по транспортному налогу и земельному налогу».

2 Пункт 38 Постановления Пленума Верховного Суда РФ от 23 июня 2015 г. № 25 «О применении судами некоторых положений раздела 1 части первой ГК РФ».

Юридические лица будут уплачивать транспортный налог в новые сроки · Новости Архангельска и Архангельской области.

Сетевое издание DVINANEWS

Сетевое издание DVINANEWSЭто и ряд иных изменений внесены в отдельные областные законы в сфере налогов. Такой областной закон принят сегодня на сессии областного Собрания в первом и втором чтениях.

Он разработан правовым департаментом администрации губернатора и правительства области в целях реализации положений Федерального закона от 29 сентября 2019 года № 325-ФЗ. Им внесены изменения в части первую и вторую Налогового кодекса России.

Сроки уплаты транспортного налога

Как пояснил заместитель руководителя администрации – директор правового департамента Игорь Андреечев, законопроектом исключаются положения областного закона, касающиеся сроков уплаты транспортного налога для налогоплательщиков-организаций.

До принятия федерального закона регионы имели право устанавливать сроки уплаты по транспортному налогу для налогоплательщиков-организаций. Федеральный закон установил в Налоговом кодексе единый на всей территории России срок уплаты по транспортному налогу для налогоплательщиков-организаций – не позднее 1 марта года, следующего за истекшим налоговым периодом.

Данное положение вступает в силу с 1 января 2021 года и применяется начиная с уплаты транспортного налога за налоговый период 2020 года.

Также корректируется порядок определения налоговых ставок по такому налогу в отношении несамоходных (буксируемых) судов.

Списание задолженности по налогам

Уточнены положения о порядке принятия решений о признании недоимки, задолженности по пеням и штрафам безнадежными к взысканию и их списании. Это касается списания задолженности по региональным налогам, задолженности по пеням и штрафам по этим налогам на территории области. В законе были установлены дополнительные основания признания безнадежными к взысканию недоимки.

Областным законом исключено положение о принятии такого решения налоговым органом исключительно по месту учета налогоплательщика.

Налоговые льготы для многодетных семей

Вводится обязанность областного органа власти и находящихся в их ведении учреждений в сфере социальной защиты населения ежегодно представлять в налоговые органы по месту своего нахождения сведения о физических лицах, имеющих трех и более несовершеннолетних детей, а также представлять такие сведения по запросу налоговых органов. Это необходимо в целях обеспечения возможности предоставления налоговых льгот по земельному налогу и налогу на имущество физических лиц для многодетных семей. Данное положение вступает в силу с 1 июля 2020 года.

Это необходимо в целях обеспечения возможности предоставления налоговых льгот по земельному налогу и налогу на имущество физических лиц для многодетных семей. Данное положение вступает в силу с 1 июля 2020 года.

Налоги на недвижимость исходя из кадастровой стоимости

Подготовку изменений, касающихся расширения перечня объектов недвижимого имущества, налоговая база по которым может определяться исходя из их кадастровой стоимости, решено отложить на 2020 год.

К объектам недвижимого имущества, налоговая база в отношении которого может определяться как его кадастровая стоимость, федеральным законом отнесены жилой дом, квартира, комната, гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства, иные здания, строения, сооружения, помещения. Это обусловлено подходом, основанным на том, что организации должны платить налог на имущество по кадастровой стоимости так же, как и физические лица (в отношении одного и того же круга объектов налогообложения).

Однако Министерство финансов России уже предложило уточнить принятый Федеральный закон от 29 сентября 2019 года № 325-ФЗ. Также имеется и ряд иных неразрешенных противоречий во внесенных в Налоговый кодекс России изменений. В связи с этим, как отметил Игорь Андреечев, введение таких положений пока преждевременно.

Как следует из основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2020 год и на плановый период 2021 и 2022 годов, расширение объектов налогообложения по налогу на имущество организаций, налоговая база по которым определяется исходя из кадастровой стоимости объектов недвижимого имущества, по-прежнему является одной из актуальных мер налоговой политики.

Правовой департамент администрации Губернатора и Правительства Архангельской области

Налоговый режим транспортных льгот

Налогообложение дополнительных льгот на транспорт было одним из многих изменений в налоговом кодексе, вытекающих из Закона о сокращении налогов и занятости (TCJA). Однако большинство этих льгот по-прежнему облагаются налогом не так, как заработная плата, что усложняет налоговый кодекс и отдает предпочтение одним формам компенсации по сравнению с другими. В идеале налоговый кодекс должен относиться ко всем компенсациям одинаково, а это означает, что дополнительные льготы должны вычитаться из налогооблагаемой базы для работодателей и облагаться налогом для сотрудников, чтобы обеспечить нейтралитет, повысить доход и упростить налоговый кодекс.

Однако большинство этих льгот по-прежнему облагаются налогом не так, как заработная плата, что усложняет налоговый кодекс и отдает предпочтение одним формам компенсации по сравнению с другими. В идеале налоговый кодекс должен относиться ко всем компенсациям одинаково, а это означает, что дополнительные льготы должны вычитаться из налогооблагаемой базы для работодателей и облагаться налогом для сотрудников, чтобы обеспечить нейтралитет, повысить доход и упростить налоговый кодекс.

До принятия закона о налоговой реформе 2017 года дополнительные льготы в транспортном секторе обычно исключались из дохода работника как для расчета заработной платы, так и для целей налога на прибыль и вычитались из налогооблагаемого дохода работодателя в пределах определенной суммы. Основные льготы, освобожденные от уплаты налога на транспорт, называются льготами при квалифицированной транспортировке (QTF) и включают такие вещи, как поездки на пригородных транспортных средствах; проездные на метро, поезд, автобус или паром; парковка в служебных помещениях; и расходы на езду на велосипеде.

Этот налоговый режим означал, что QTF полностью не облагались налогом, что привело к сокращению федеральных доходов и поощрению предприятий к предоставлению своим сотрудникам большей компенсации в виде QTF вместо заработной платы.Фирмы сделали это, чтобы снизить общую налоговую нагрузку на компенсацию, которую они выплачивали сотрудникам.

Но, начиная с 2018 года, TCJA приостановил выплату 20 долларов в месяц на каждого сотрудника для льгот за езду на велосипеде и сохранил вычет для работодателей до 2026 года. Это изменение сделало налоговый кодекс нейтральным, так как льготы за езду на велосипеде рассматривались как заработная плата.

TCJA также сократил налоговый разрыв между заработной платой и другими QTF, но сделал это таким образом, что, возможно, усложнил бизнес.Он запрещал предприятиям вычитать стоимость QTF и позволял сотрудникам продолжать исключать эти QTF из своего дохода.

В идеале налоговый кодекс рассматривал бы все QTF как вычеты для работодателя, но облагаемые налогом для работника, как и обычную заработную плату. Вместо этого изменения TCJA теперь требуют, чтобы работодатели рассматривали один набор QTF как вычитаемый, а другой набор как невычитаемый, что означает, что работодатели по-прежнему должны учитывать эти различия, чтобы соответствовать налоговому кодексу. Кроме того, налогоплательщикам по-прежнему необходимо сортировать, какие QTF они могут исключить из своего дохода, а с которых они должны платить налоги.Как следствие, работодатели теперь сталкиваются с большей сложностью из-за этого положения, чем из-за предыдущего закона.

Если некоторые QTF не подлежат вычету для предприятий, это также означает, что сумма, которую работодатели платят своим сотрудникам в QTF, например, льготы на проезд, проезд и парковку, будет включена в их прибыль и облагаться налогом по ставке налога работодателя: 21 процент для корпораций и выше до 37 процентов для сквозных предприятий, таких как партнерства, LLC, S-корпорации и индивидуальные предприниматели, которые платят налоги через своих владельцев в соответствии с индивидуальным подоходным налогом.

По сравнению со средней предельной ставкой налога на заработную плату в 38,5%, корпорации по-прежнему имеют стимул предоставлять больше компенсаций в виде невычитаемых QTF по сравнению с заработной платой. Большинство сквозных предприятий почти не имеют налоговых стимулов для предоставления QTF, потому что их федеральная предельная ставка налога до 37 процентов почти такая же, как средняя предельная ставка налога на заработную плату.

Кроме того, сохранение любого исключения льгот из дохода принесет больше пользы работникам с более высокими доходами, чем работникам с низкими доходами, поскольку U.С. имеет прогрессивную налоговую систему.

В идеале, налоговый кодекс должен рассматривать все QTF так, как теперь он учитывает льготы на велосипедах: вычеты для работодателей и налогообложение для сотрудников. Это одновременно устранит субсидию на дополнительные льготы при транспортировке, существовавшей до TCJA, повысит доходы и упростит налоговый кодекс для налогоплательщиков.

Это одновременно устранит субсидию на дополнительные льготы при транспортировке, существовавшей до TCJA, повысит доходы и упростит налоговый кодекс для налогоплательщиков.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте отзывКак обращаться с налогом с продаж при доставке: Руководство по штатам

Успешная розничная торговля зависит от успешной доставки, особенно сейчас, когда многие потребители избегают обычных магазинов из-за COVID-19.Только в августе онлайн-продажи в США выросли на 42% в годовом исчислении. Поскольку конца пандемии не видно, а продажи в электронной коммерции, вероятно, останутся высокими в течение сезона праздничных покупок, розничным торговцам необходимо знать, как обложить налогом расходы на доставку.

Нет единого способа передать товары покупателям, и нет единого способа облагать налогом расходы на доставку: налогообложение зависит от штата и способа доставки. Сборы компании за доставку товаров собственным транспортным средством часто облагаются налогом иначе, чем сборы за доставку обычным или частным перевозчиком.Плата за доставку товаров в электронном виде может отличаться от платы за доставку материального личного имущества. Комбинированная плата за доставку и погрузку-разгрузку может облагаться налогом иначе, чем отдельные сборы за доставку и погрузку / разгрузку. И так далее.

Общее практическое правило для включенных транспортных расходов:

- Если содержимое посылки облагается налогом, то расходы на его отправку облагаются налогом

- Если содержимое посылки не облагается налогом, сборы за ее отправку обычно не облагаются

- Если отгрузка содержит как освобожденные, так и облагаемые налогом продукты, часть платы, относящаяся к налогооблагаемой продаже, облагается налогом, а часть, относящаяся к освобожденной продаже, освобождается от налога

Это только верхушка айсберга. В следующем руководстве представлена подробная информация по каждому состоянию.

В следующем руководстве представлена подробная информация по каждому состоянию.

Ниже приводятся общие рекомендации, а не советы по налогам. Пожалуйста, подтвердите всю информацию в налоговом управлении штата или у доверенного налогового консультанта.

Алабама: Доставка автомобильным транспортом в Алабаме, как правило, облагается налогом, как и доставка частным перевозчиком, комбинированные сборы за доставку и транспортировку, а также сборы за электронную доставку. Но доставка обычным перевозчиком обычно не взимается, как и почтовые расходы для прямой почтовой рассылки и расходы по доставке, которые превышают фактическую стоимость доставки.

Аризона: Большая часть транспортных расходов в Аризоне освобождена от налога, но комбинированные расходы на доставку и погрузку / разгрузку, как правило, облагаются налогом. Плата за электронную доставку обычно не облагается, хотя в некоторых частях штата может применяться местный налог.

Арканзас: Многие транспортные расходы в Арканзасе облагаются налогом. Однако плата за доставку считается частью валовой выручки или валовой выручки от продажи в Арканзасе, если только расходы не выставляются напрямую покупателю перевозчиком, отличным от продавца.Как правило, если отправляемая материальная личная собственность облагается налогом, плата за доставку облагается налогом; если продажа не облагается налогом, освобождаются и расходы на доставку; и если отгрузка включает в себя как облагаемую налогом, так и освобожденную от налогообложения собственность, налог применяется к проценту стоимости доставки, отнесенному к налогооблагаемой собственности.

Калифорния: По большей части, транспортные расходы не облагаются налогом, если продажа освобождена, но если продажа облагается налогом, расходы, связанные с доставкой, могут быть необлагаемыми, частично или полностью облагаемыми налогом.Как правило, сборы за доставку служебным транспортным средством облагаются налогом, если передача права собственности происходит после того, как покупатель вступает во владение продуктом (пункт назначения FOB), но сборы освобождаются, если передача права собственности происходит до доставки продукта (FOB источник). Стоимость доставки, превышающая фактическую стоимость доставки, как правило, облагается налогом, но стоимость доставки, превышающая действующие разумные ставки, обычно освобождается. Комбинированные сборы за доставку и погрузку / разгрузку обычно облагаются налогом, а сборы за электронную доставку обычно освобождаются.

Стоимость доставки, превышающая фактическую стоимость доставки, как правило, облагается налогом, но стоимость доставки, превышающая действующие разумные ставки, обычно освобождается. Комбинированные сборы за доставку и погрузку / разгрузку обычно облагаются налогом, а сборы за электронную доставку обычно освобождаются.

Колорадо: Доставка и фрахт для облагаемых налогом продаж обычно облагаются налогом в Колорадо, если они включены в продажную цену, но могут быть освобождены, если у потребителя есть возможность организовать свою доставку. Плата за электронную доставку обычно облагается налогом. В отношении местного налога с продаж могут применяться другие правила.

Коннектикут: Стоимость доставки и доставки для налогооблагаемых продаж, как правило, облагается налогом в Коннектикуте, независимо от того, указывается ли она отдельно или включается в цену продажи, и предоставляется ли продавцом или третьей стороной.Стоимость доставки и доставки для освобожденных продаж, как правило, не облагается.

Флорида: Транспортные расходы для налогооблагаемых продаж, как правило, облагаются налогом, независимо от того, указаны ли они отдельно или включены в цену продажи. Тем не менее, сборы за доставку обычно освобождаются, если плата указывается отдельно, и покупатель имеет возможность забрать товар или организовать свои собственные сторонние транспортные услуги. Плата за электронную доставку также обычно не облагается.

Грузия: сборы за доставку, фрахт, транспортировку, доставку и обработку обычно считаются частью продажной цены, поэтому они освобождаются от уплаты, если продажа освобождена от налога, и облагаются налогом, если продажа облагается налогом.Сборы за доставку, не связанные с продажей налогооблагаемого имущества, как правило, освобождаются от налога, как и сборы за доставку электронного имущества.

Гавайи: Общий акцизный налог (GET) Гавайев — это налог на привилегии, взимаемый с деловой активности на Гавайях. Обычно это применяется к большинству транзакций, включая сборы за доставку и обработку.

Айдахо: Предполагается, что расходы на доставку и погрузку-разгрузку должны быть отдельно указаны в Айдахо, а отдельно указанные расходы на доставку покупателю освобождены от уплаты в Айдахо.Однако сборы за товары, доставляемые электронным способом, обычно облагаются налогом.

Иллинойс: Стоимость доставки и обработки налогооблагаемых товаров, как правило, облагается налогом в Иллинойсе. Если розничный торговец определяет, что либо покупатель, либо все продаваемое имущество освобождены от налога, плата за доставку также будет освобождена. Кроме того, при отправке на условиях ФОБ сборы не облагаются, если у клиента есть возможность организовать свою доставку через третью сторону.

Индиана: Стоимость доставки и обработки, как правило, облагается налогом в Индиане.Однако отдельно указанные «почтовые расходы» (цена покупки марок или аналогичные сборы за доставку почты или посылок через США) не облагаются. При отправке на условиях ФОБ сборы не облагаются, если у клиента есть возможность организовать свою доставку через третью сторону.

Айова: В Айове плата за доставку обычно не взимается. Тем не менее, входящий фрахт или сборы за фрахт — сборы, взимаемые продавцом за получение товаров, проданных покупателям, — обычно облагаются налогом, если передаются покупателю.

Канзас: Стоимость доставки и обработки, как правило, облагается налогом в Канзасе, независимо от того, включены ли они в продажную цену, указаны отдельно или оплачиваются отдельно.

Кентукки: Стоимость доставки (сборы розничного продавца за подготовку и доставку в место, указанное покупателем) включаются в цену продажи и облагаются налогом, если продажа облагается налогом, и освобождаются, если продажа не облагается налогом.

Луизиана: Государственный налог с продаж, как правило, не применяется к отдельно указанным расходам на доставку.В отношении облагаемых налогом продаж расходы по доставке и доставке, которые включены в продажную цену, обычно облагаются государственным налогом с продаж. Плата за доставку освобождается, если покупатель имеет возможность отдельно заключить договор на доставку (например, путем получения товаров или организации доставки третьей стороной). Плата за доставку товаров электронным способом облагается государственным налогом с продаж. В отношении местного налога с продаж могут применяться другие правила.

Плата за доставку освобождается, если покупатель имеет возможность отдельно заключить договор на доставку (например, путем получения товаров или организации доставки третьей стороной). Плата за доставку товаров электронным способом облагается государственным налогом с продаж. В отношении местного налога с продаж могут применяться другие правила.

Мэн: По большей части расходы на доставку освобождаются от налога с продаж, если выполняются эти три условия: отгрузка осуществляется непосредственно покупателю, стоимость доставки указывается отдельно, и отгрузка осуществляется обычным или контрактным перевозчиком или СШАS. mail. Плата за доставку продавцом на собственном автомобиле обычно включается в налогооблагаемую продажную цену, если доставляемые товары облагаются налогом. Плата за доставку электронной продукции также облагается налогом.

Мэриленд: Большинство сборов за доставку освобождены от налога с продаж Мэриленда. Однако стоимость доставки, включенная в налогооблагаемую цену, как правило, облагается налогом, как и комбинированные расходы на доставку и погрузку / разгрузку.

Массачусетс: отдельно указанные расходы на доставку и доставку освобождаются от налога с продаж и использования штата Массачусетс, если доставка осуществляется после покупки.Плата за обработку может быть объединена с расходами на доставку; если указано отдельно, расходы по доставке и транспортировке не облагаются. Однако стоимость доставки, превышающая фактическую стоимость доставки, как правило, облагается налогом.

Мичиган: Расходы на доставку и обработку облагаемых налогом розничных продаж, как правило, облагаются налогом в Мичигане, в том числе понесенные до передачи права собственности на недвижимость. Однако плата за доставку освобожденного имущества, как правило, не облагается. Когда взимается единая плата за перевозку как налогооблагаемых, так и освобожденных от налогообложения товаров, налог взимается с облагаемой налогом доли продажи (определяемой по цене или весу).

Миннесота: Стоимость доставки и обработки облагаемых налогом товаров, как правило, облагается налогом. Стоимость доставки и обработки предметов, освобожденных от налога, обычно не взимается. Если транзакция включает как налогооблагаемые, так и освобожденные от налога продукты, налог на доставку и доставку должен распределяться на основе процента или веса налогооблагаемых товаров. Услуги по доставке, предоставляемые и выставляемые третьей стороной, как правило, освобождаются от поставки заполнителей или бетонных блоков.

Миссисипи: сборы за доставку, обработку и доставку налогооблагаемых товаров, как правило, облагаются налогом с продаж штата Миссисипи.Однако транспортные расходы, превышающие разумные или действующие ставки, могут быть освобождены от налога.

Миссури: Стоимость доставки и обработки налогооблагаемых товаров, как правило, облагается налогом в штате Миссури, если они включены в продажную цену или когда покупатель обязан ее оплатить. Отдельно указанные транспортные расходы обычно не облагаются налогом, если покупатель не обязан платить за услугу. Однако, если покупатель не обязан оплачивать транспортные расходы, но они не указываются отдельно, они, как правило, подлежат налогообложению.Отдельно указанные сборы за электронную доставку товаров, как правило, не облагаются.

Небраска: В Небраске, если продажа облагается налогом, расходы по доставке и обработке, как правило, облагаются налогом; и сборы оплачиваются розничному продавцу. Обычно они освобождаются от уплаты налога, если продажа не облагается. Если существует единовременная плата за доставку груза, освобожденного от налогообложения и облагаемого налогом, следует распределить налог. Сборы за доставку, фрахт, пересылку по почте, отгрузку или транспортировку, уплаченные лицу, отличному от продавца, обычно освобождаются.

Невада: Услуги, необходимые для завершения продажи материального личного имущества, такие как услуги доставки и обработки, обычно облагаются налогом в Неваде. Отдельно указанные расходы на пересылку, доставку и транспортировку, как правило, не облагаются налогом, но сборы за упаковку, обработку, упаковку или аналогичные расходы подлежат налогообложению, независимо от того, указаны они отдельно или включены в продажную цену. Плата за товары с электронной доставкой обычно не взимается.

Отдельно указанные расходы на пересылку, доставку и транспортировку, как правило, не облагаются налогом, но сборы за упаковку, обработку, упаковку или аналогичные расходы подлежат налогообложению, независимо от того, указаны они отдельно или включены в продажную цену. Плата за товары с электронной доставкой обычно не взимается.

Нью-Джерси: Большинство расходов, связанных с доставкой и доставкой, облагается налогом с продаж в штате Нью-Джерси, хотя сборы за доставку и обработку для освобожденных продаж, как правило, не облагаются.Если отгрузка включает как налогооблагаемые, так и освобожденные от налогообложения товары, продавец должен облагать налогом часть платы за доставку, выделенную для перевозки налогооблагаемых товаров (определяемую по весу или цене). Если продавец не распределяет плату за доставку, вся сумма облагается налогом.

Нью-Мексико: налог на валовой доход обычно применяется к расходам на доставку и доставку (включая почтовые расходы и транспортные расходы) в Нью-Мексико, независимо от того, указаны ли они отдельно или включены в цену продажи. Однако плата за доставку товаров электронным способом обычно не взимается.

Нью-Йорк: расходы на доставку, обработку и доставку налогооблагаемых продаж, как правило, облагаются налогом в Нью-Йорке. Однако, если заказчик организует доставку третьей стороной и платит этой третьей стороне напрямую, сторонняя плата за доставку освобождается. Расходы на доставку, обработку и доставку для продаж, не облагаемых налогом, обычно не облагаются. Комбинированные расходы на транспортировку как облагаемых налогом, так и освобожденных от налогообложения продаж, как правило, облагаются налогом, но если плата за доставку или доставку указывается отдельно и справедливо распределяется между облагаемыми и необлагаемыми налогами продажами, то стоимость доставки для облагаемых налогом продаж облагается налогом, а стоимость доставки для освобожденных от налогообложения продаж освобождать.Плата за доставку товаров электронным способом обычно не взимается.

Северная Каролина: Расходы на отгрузку и обработку, транспортировку и доставку, взимаемые розничным продавцом и связанные с налогооблагаемыми продажами, как правило, облагаются налогом с продаж и использования в Северной Каролине, независимо от того, включены ли они в продажную цену или указаны отдельно. Если в счете указаны как налогооблагаемые, так и освобожденные от налогообложения продажи, расходы по доставке и погрузке-разгрузке должны быть пропорционально распределены по каждой позиции. Если стоимость доставки и погрузочно-разгрузочных работ основана на фиксированной ставке за упаковку, «розничный торговец может распределить плату за любой из предметов в упаковке, а не распределять плату.”

Северная Дакота: Фрахт, доставка и другие транспортные расходы, включая доставку и погрузочно-разгрузочные работы, считаются частью продажной цены в Северной Дакоте. Таким образом, если продажа облагается налогом, расходы по доставке подлежат налогообложению, а если они не облагаются налогом, они не облагаются налогом. Однако сборы за доставку, выставленные непосредственно клиенту (т. Е. Не связанные с продажей материального личного имущества), как правило, освобождаются от уплаты налогов. Если розничный торговец отправляет как налогооблагаемые, так и освобожденные от налогообложения товары за одну поставку, часть стоимости доставки налогооблагаемых товаров облагается налогом; если розничный продавец не распределяет налог пропорционально, вся единовременная сумма подлежит налогообложению.

Огайо: Большинство сборов за доставку налогооблагаемых товаров облагаются налогом в Огайо. Плата за доставку считается частью продажной цены, независимо от того, указана она отдельно или включена в цену, поэтому они облагаются налогом, если продажа облагается налогом, и освобождаются, если продажа освобождена от налога. Если одна плата за доставку включает в себя как налогооблагаемые, так и освобожденные от налога продажи, она может быть распределена (по весу или продажной цене), поэтому налог взимается только за отгрузку той части груза, которая облагается налогом. В противном случае налог взимается со всей стоимости доставки.Плата за доставку, не связанная с продажей, облагаемой налогом, не облагается налогом. Плата за электронную доставку не взимается.

В противном случае налог взимается со всей стоимости доставки.Плата за доставку, не связанная с продажей, облагаемой налогом, не облагается налогом. Плата за электронную доставку не взимается.

Оклахома: отдельно указанные сборы за доставку товаров по почте в Оклахоме не облагаются налогом, независимо от того, облагается ли содержимое посылки налогом или нет. Затраты на транспортировку и транспортировку, включенные в продажную цену налогооблагаемого материального личного имущества, облагаются налогом. Налог с продаж Оклахомы применяется к оплате за электронную доставку, но не к почтовым расходам при прямой почтовой рассылке.

Пенсильвания: Если отгружаемые товары облагаются налогом, расходы по доставке и транспортировке, как правило, облагаются налогом, независимо от того, указаны они отдельно или включены в продажную цену.Если отправляемый товар (-ы) освобожден от уплаты налога, доставка и сборы за обработку обычно освобождаются. Если отправление содержит как налогооблагаемые, так и не облагаемые налогом товары, то расходы по доставке и транспортировке всей отгрузки подлежат налогообложению. Плата за доставку, произведенную и выставленную третьим лицом, не облагается.

Род-Айленд: Стоимость доставки (включая расходы на обработку) считается частью продажной цены, поэтому они обычно освобождаются от уплаты налога, когда продажа не облагается налогом, и облагаются налогом, когда продажа облагается налогом.Если отправление содержит как налогооблагаемые, так и освобожденные от налогообложения товары, продавец должен распределить стоимость доставки по продажной цене или весу. Сборы за электронную доставку товаров обычно облагаются налогом.

Южная Каролина: сборы за доставку и обработку облагаемых налогом товаров обычно облагаются налогом в Южной Каролине, в то время как сборы за доставку и погрузку-разгрузку товаров, освобожденных от налога, обычно не облагаются. Налогообложение сборов, взимаемых розничным продавцом за доставку материального личного имущества на собственном грузовике, зависит от того, являются ли условия местом назначения на условиях FOB или пунктом (или отправкой) на условиях FOB: пункт назначения на условиях FOB, как правило, облагается налогом, а пункт доставки на условиях FOB обычно освобождается.

Южная Дакота: Как правило, плата розничного продавца за доставку и обработку налогооблагаемых товаров облагается тем же государственным и муниципальным налогом с продаж, что и товар. Поскольку большая часть продаж в Южной Дакоте облагается налогом, расходы по доставке и транспортировке, как правило, облагаются налогом. Однако, если продажа не облагается налогом, сборы за доставку и транспортировку также не облагаются. Если и налогооблагаемые, и не облагаемые налогом продукты входят в одну поставку, налог с продаж уплачивается с части стоимости доставки налогооблагаемых продуктов (определяемой продажной ценой или весом).Если розничный торговец нанимает третье лицо для выполнения доставки и выставляет счет покупателю за доставку, розничный торговец должен включить транспортные расходы в налогооблагаемые квитанции.

Теннесси: Стоимость доставки является частью продажной цены в Теннесси. Таким образом, если продажа облагается налогом, плата за доставку облагается налогом; если продажа не облагается налогом, плата за доставку не взимается. Если отправление содержит как освобожденные, так и облагаемые налогом продажи, налог с продаж применяется к процентной доле облагаемого налогом груза (определяемой по весу или продажной цене).

Техас: Доставка и доставка в Техасе облагаются налогом, если продажа облагается налогом, и освобождаются, если продажа освобождена от налога. Отдельно заявленные сборы за доставку сторонним грузоотправителем также не облагаются налогом, если они предоставляются по запросу клиента.

Юта: Плата за доставку как налогооблагаемой, так и освобожденной от налога продажи не облагается налогом, если это указано отдельно. Сборы за доставку налогооблагаемых товаров могут облагаться налогом, если они являются частью продажной цены (или «фрахта»).

Вермонт: Если продажа подлежит обложению налогом с продаж штата Вермонт, налог с продаж также взимается при доставке и фрахте при доставке товара.Однако, если продажа не облагается налогом, связанные с ней расходы на доставку также не облагаются. Как правило, нет налога с продаж на отдельные транспортные расходы, не связанные с розничной продажей.

Как правило, нет налога с продаж на отдельные транспортные расходы, не связанные с розничной продажей.

Вирджиния: отдельно указанные расходы на доставку, включая почтовые расходы, обычно освобождаются от налога с продаж Вирджинии, но расходы на транспортировку всегда облагаются налогом. Если стоимость доставки объединяется с комиссией за обработку или другими сборами в виде единого платежа, они облагаются налогом.

Вашингтон: Налог с продаж обычно применяется к расходам на доставку налогооблагаемых товаров, даже если это указано отдельно, или если продавец также является перевозчиком.Однако сборы за доставку товаров, освобожденных от налога, обычно не облагаются. Если отправление содержит как налогооблагаемые, так и освобожденные от налогообложения товары, налог применяется к процентной стоимости доставки, подлежащей уплате за налогооблагаемые товары (определяемой продажной ценой или весом). Плата за доставку может не облагаться налогом, если покупатель нанимает третье лицо для доставки купленных товаров после продажи.

Западная Вирджиния: Стоимость доставки и погрузочно-разгрузочных работ в Западной Вирджинии считается частью продажной цены. Для облагаемых налогом продаж сборы, как правило, облагаются налогом; для продаж, освобожденных от налога, они обычно освобождаются от уплаты налогов.

Висконсин: Стоимость доставки для облагаемых налогом продаж, как правило, облагается налогом в Висконсине, независимо от того, осуществляется ли доставка обычным или контрактным перевозчиком, почтовой службой США или транспортным средством продавца. Точно так же плата за доставку для освобожденных продаж, как правило, не облагается. Если отгрузка включает в себя как налогооблагаемые, так и необлагаемые налогом продажи, часть, отнесенная к необлагаемым налогом продажам, освобождается от налогообложения; если распределение не производится, вся сумма облагается налогом. Стоимость доставки для отдельно указанной прямой почтовой рассылки обычно не взимается.

Вайоминг: В Вайоминге сборы за доставку и обработку обычно не облагаются, если они указаны отдельно и отличаются от любых налогооблагаемых сборов, которые могут указываться в том же счете-фактуре. Однако, когда часть продажной цены облагается налогом, сборы обычно облагаются налогом.

Вашингтон, округ Колумбия: Стоимость доставки и обработки, как правило, облагается налогом в округе Колумбия. Однако транспортные расходы обычно не облагаются, когда право собственности переходит к покупателю в момент продажи (т.е., до отгрузки) или на условиях FOB.

Потребители хотят, чтобы доставка была дешевой, быстрой и надежной. Они также хотят, чтобы он правильно облагался налогом — или, по крайней мере, они не хотят платить налог с продаж за доставку без необходимости. Автоматизация сбора налогов с продаж, денежных переводов и регистрации — самый эффективный способ сделать это правильно.

Окончательные правила регулируют дополнительные льготы за запрещенные перевозки

IRS выпустил окончательные правила, вводящие изменения в разд. 274, которые запрещают вычет за счет любого Раздела.132 (f) квалифицированная транспортная надбавка (QTF), предоставляемая сотруднику, действующая в отношении сумм, выплаченных или понесенных после 31 декабря 2017 г. (T.D. 9939). Изменения были внесены в закон, известный как Закон о сокращении налогов и занятости (TCJA), P.L. 115-97. В правилах содержится руководство по определению того, какие расходы QTF не подлежат вычету, и как применять определенные исключения в соответствии с разд. 274 (e), которые могут позволить вычету расходов QTF. Окончательные положения вносят несколько изменений в предложенные правила (REG-119307-19) в ответ на полученные комментарии.

Парковка