| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

|---|---|

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 |

свыше 250 л. | 150 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 7 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 15 |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 110 л.с. (до 80,9 кВт) включительно | 15 |

| свыше 110 до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно | 26 |

| свыше 200 л.с. (свыше 147,1 кВт) | 55 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л. с. (до 73,55 кВт) включительно с. (до 73,55 кВт) включительно | 15 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 26 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 38 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 55 |

| свыше 250 л.с. (свыше 183,9 кВт): | 70 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы): | 25 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л. с. (до 73,55 кВт) включительно с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 200 |

| свыше 100 л.с. (свыше 73,55 кВт) | 400 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 250 |

| свыше 100 л.с. (свыше 73,55 кВт) | 500 |

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны или единицы валовой вместимости в случае, если валовая вместимость определена без указания размерности (в ред. Закона г. Москвы от 20.11.2019 N 29)) Закона г. Москвы от 20.11.2019 N 29)) | 200 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 250 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 200 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 2 000 |

Транспортный налог организаций 2021 — Азбука бухгалтера

Транспортный налог уплачивают владельцы транспортных средств (спецтехники). Сегодня рассмотрим учет транспортного налога организаций. Индивидуальные предприниматели (ИП) уплачивают транспортный налог на основании уведомлений ФНС РФ как физлица.

Содержание статьи:

1. Учет транспортного налога организаций основные правила2. Расчет транспортного налога организаций3. Транспортный налог постановка на учет4. Учет транспортного налога проводки5. Срок уплаты транспортного налога6. Авансы по транспортному налогу7. Транспортный налог за год

Транспортный налог постановка на учет4. Учет транспортного налога проводки5. Срок уплаты транспортного налога6. Авансы по транспортному налогу7. Транспортный налог за год

1. Учет транспортного налога организаций основные правила

Напомним, что транспортный налог — это региональный налог. Основные требования по нему содержит глава 28 НК РФ. А вот особенности определяют регионы, например:

ставки налога в пределах установленных НК РФ,

необходимость авансовых платежей по налогу,

налоговые преференции (льготы) для определенных категорий налогоплательщиков (транспортных средств).

На сайте ФНС РФ в разделе «Справочная информация о ставках и льготах по имущественным налогам» можно получить информацию об особенностях исчислениях транспортного налога по любому региону России, а также узнать реквизиты нормативного документа, которым такие особенности установлены.

Плательщики налога — владельцы транспортных средств. Те организации, на которых числится транспортное средства по данным ГИБДД или Гостехнадзора.

Гостехнадзор — регистрирующий и контролирующий орган в отношении спецтехники, владельцами которой является организации.

Некоторые транспортные средства не признаются объектом налогообложения. Например, автомобили для инвалидов, тракторы (и другая техника), зарегистрированные на сельхозпроизводителей и использующиеся в сельском хозяйстве. Полный список таких исключений содержит статья 358 НК РФ.

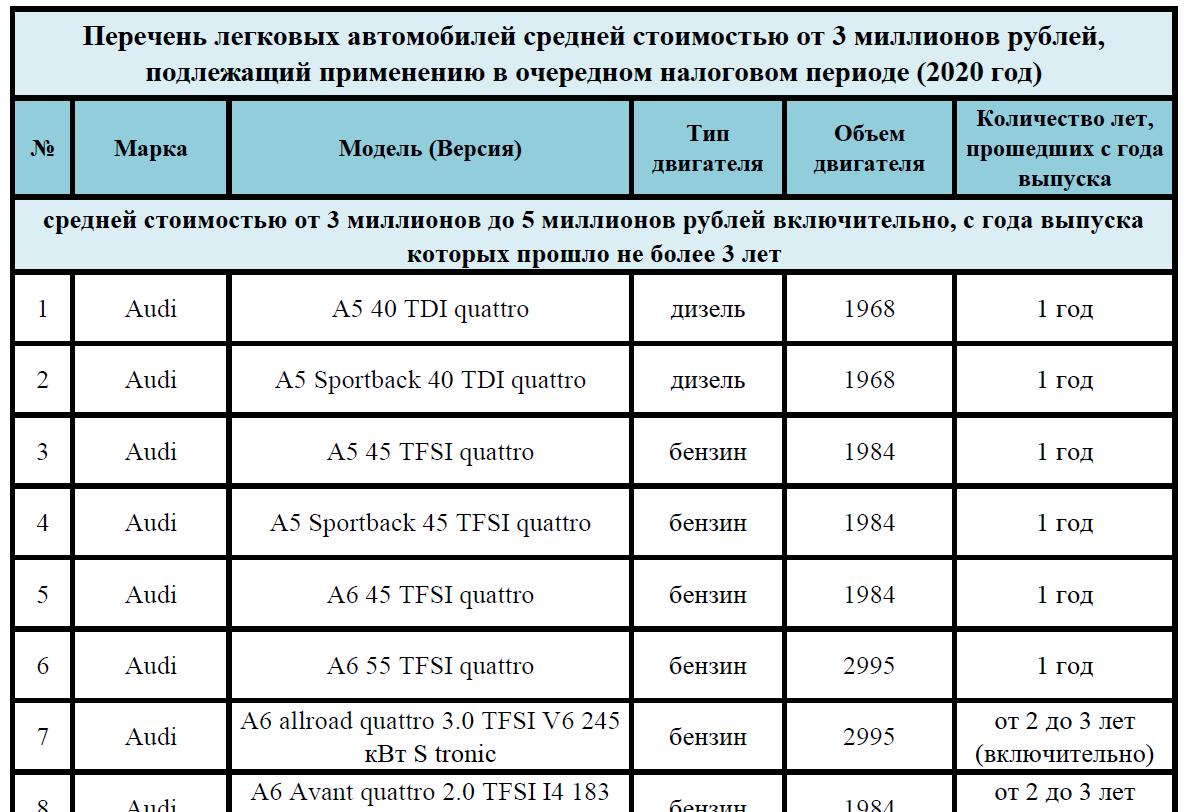

Особые правила расчета транспортного налога действуют в отношении дорогих автомобилей.

Ежегодно публикуется список таких транспортных средств на сайте Минпромторга. В списке указывается модель автомобиля, срок, в течение которого исчисляется налог в повышенном размере, и повышающий коэффициент.

Если организация планирует применять льготу по транспортному налогу, то необходимо подать заявление в ИФНС РФ и получить в ответ уведомления ИФНС либо, увы, отказ. Точный срок подачи такого заявления не установлен. При расчете транспортного налога за 2020 год было рекомендовано подать заявление на льготы не позднее 1-го квартала 2021 года.

Точный срок подачи такого заявления не установлен. При расчете транспортного налога за 2020 год было рекомендовано подать заявление на льготы не позднее 1-го квартала 2021 года.

Если транспортное средство было уничтожено (ликвидировано) то транспортный налог прекращается исчисляться с 1 числа месяца уничтожения (ликвидации) на основании заявления, которое подается в ФНС РФ.

Форма заявления утверждена Приказом ФНС от 29.12.2020 № ЕД-7-21/972@.

Такие правила действуют с 01.01.2021 (п. 3.1. ст. 362 НК РФ), при этом факт ликвидации должен быть подтвержден уполномоченным органом.

2. Расчет транспортного налога организаций

Расчет налога ведется отдельно по каждому транспортному средству.

Расчет суммы налога:

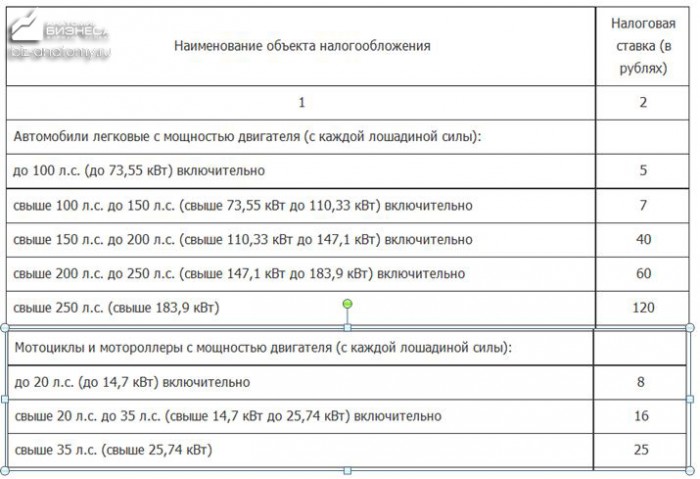

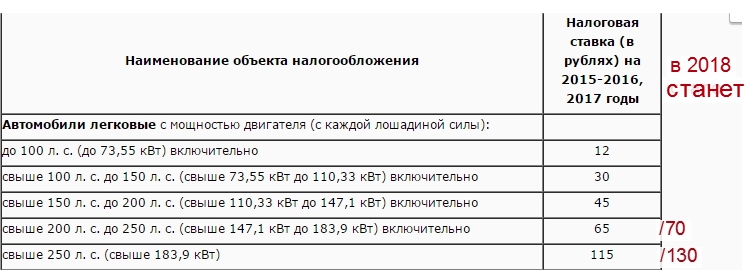

Налог = мощность двигателя (л.с.) * ставка налога * Кв,

где

Кв — коэффициент владения автомобилем,

Кв = Число полных месяцев владения / 12

Мощность двигателя берется из технического паспорта транспортного средства.

Могут быть установлены и дифференцированные ставки в зависимости от возраста автомобиля и экологического класса.

Интересно, что возраст автомобиля для расчета налога и для определения повышающего коэффициента для дорогих авто считается по-разному:

Для расчета налога в общем случае число полных лет автомобиля исчисляется с 1 января года, следующего за годом выпуска и до 1 января года расчета налога.

Для дорогих автомобилей число лет для определения повышающего коэффициента берется с начала года выпуска автомобиля.

Например, автомобиль есть в перечне дорогих авто, повышающий коэффициент по нему 1,1, если с года выпуска прошло не более 3-лет. Нужно определить, размер повышающего коэффициента в 2021 году, если автомобиль выпущен в июле 2018 года. Повышающего коэффициента не будет, т.к. для расчета коэффициента 2021 год — это четвертый год, а коэффициент применяется, если авто не более 3-х лет.

3. Транспортный налог постановка на учет

Транспортный налог постановка на учет имеет особенности.

Для разных видов транспортных средств действуют разные правила постановки на учет. Например, суда ставятся на учет по месту базирования (стоянки), в случае их отсутствия — по месту регистрации организации.

Сегодня при рассмотрении транспортного налога мы сделаем упор на автомобильный транспорт.

В отношении него правила постановки следующее. Автомобиль ставится на учет по месту регистрации организации или ее обособленного подразделения, если автомобиль используется в этом обособленном подразделении.

Постановка на учет автомобилей осуществляется в ГИБДД. А постановка на учет самоходной техники — в органах Гостехнадзора.

Правила постановки на учет для спецтехники утверждены постановлением Правительства РФ от 21.09.2020 № 1507 «Об утверждении Правил государственной регистрации самоходных машин и других видов техники».

К самоходной технике согласно п. 1 Правил относят:

трактора,

самоходные дорожно-строительные машины,

коммунальные, сельскохозяйственные машины,

внедорожные автомототранспортные средства и другие наземные безрельсовые механические транспортные средств, имеющих двигатель внутреннего сгорания объемом свыше 50 куб. сантиметров или электродвигатель максимальной мощностью более 4 киловатт.

Для всех видов транспортных средств особое внимание — дате постановки на учет.

Если автомобиль поставлен на учет с 1 по 15 число месяца включительно, за этот месяц транспортный налог на него считается с начала месяца.

При продаже (снятии с учета автомобиля) месяц для расчета налога учитывается полностью в том случае, когда автомобиль снят с учета после 15-го числа месяца.

Автомобиль может быть зарегистрирован в ГИБДД и не на собственника. В этом случае уплата транспортного налога может производиться на основании федерального закона или договора.

В этом случае уплата транспортного налога может производиться на основании федерального закона или договора.

А может и не производится. Ведь по умолчанию у не собственника транспорта обязанности платить транспортный налог нет (Письма ФНС РФ от 15.02.2021 № БС-4-21/1811@, от 15.04.2021 № БС-4-21/5156@).

Итак, чтобы автомобиль подлежал обложению транспортным налогом, он должен:

быть работоспособным (физически существовать),

быть зарегистрировать в соответствии с законодательными нормами.

4. Учет транспортного налога проводки

Учет транспортного налога проводки по дебету предполагает на любой из затратных счетов.

Так, если автомобиль используется управленцами (администрацией), то проводка по начислению авансовых платежей и налога будет иметь вид:

Дебет 26 Кредит 68.07.

Если организация занимается торговлей, то налог по автомобилям, занимающимся перевозкой товаров, будет отражаться;

Дебет 44 Кредит 68. 07.

07.

Если транспорт используется в производственной деятельности, при производстве продукции, осуществлении работ, оказание услуг:

Дебет 20 (23, 25…) Кредит 68.07.

В случаях, когда автомобиль сдается в аренду, для начисления налога следует использовать корреспонденцию:

Дебет 91.02 Кредит 68.07.

Отметим, что налог следует исчислять до тех пор, пока автомобиль числится в данных регистрирующих органов за организацией. Даже если автомобиль давно не использует.

5. Срок уплаты транспортного налога

С отчетности за 2020 год не нужно сдавать декларацию по транспортному налогу. Исчислять и уплачивать налог, а также авансовые платежи по нему, если они установлены в регионе, нужно.

Организация делает это самостоятельно, а по окончанию года обменивается с ИФНС сообщениями. ИФНС, проверив налог, присылает в организацию сообщение о результатах расчета.

Если, по мнению организации, контролирующий орган произвел расчет с ошибками, нужно будет доказать свою позицию, отправив в ИФНС пояснения и подтверждающие документы. При удачном раскладе ИФНС после проверки пришлет данные нового расчета. Либо, если убедить контролеров не удастся, придется доплатить налог и заплатить пени.

Если сообщение не придет до 1 сентября, нужно будет предпринять активные действия. Например, уведомить ИФНС о наличии транспортных средств, подтвердив данный факт соответствующими документами. Есть утвержденная форма такого сообщения (Приказ ФНС России от 25.02.2020 № ЕД-7-21/124@). Сделать это нужно не позднее 31 декабря года, следующего за отчетным.

С 2021 года установлен единый срок уплаты налога.

Срок уплаты транспортного налога за год теперь единый для всех регионов — 1 марта года, следующего за отчетным годом.

6. Авансы по транспортному налогу

Авансы по транспортному налогу с 2021 года по все стране должны уплачиваться в одинаковые сроки — не позднее последнего числа месяца, следующего за кварталом.

Авансовый платеж по транспортному налогу (для регионов, где установлены авансовый платежи) считается как ¼ от суммы налога за год:

Авансовый платеж = ¼ * (мощность двигателя * ставка налога * Кв)

Кв = Число полных месяцев владения авто в квартале / 3

Авансы по транспортному налогу, исчисленные в рублях и копейках, округляются в большую сторону.

Сроки уплаты авансовых платежей в 2021 году:

30.04.2021, 02.08.2021, 01.11.2021.

7. Транспортный налог за год

Транспортный налог за год исчисляется в порядке, указанном выше.

При расчете от итоговой суммы отнимаются суммы авансовых платежей, рассчитанные ранее.

Транспортный налог за год исчисляется исходя из фактического срока владения транспортным средством.

Если организация владела автомобилем не целый год, то рассчитанный налог умножают коэффициент владения (отношение количества полных месяцев владения авто на количество месяцев в отчетном или налоговом периоде).

Если автомобиль был изъят (конфискован) у собственника, например, при обращении взыскания на имущество налогоплательщика-должника, то исчисление транспортного налога прекращается вне зависимости от даты снятия автомобиля с учета. Об этом — в письме ФНС России от 15.04.2021 N БС-4-21/5156@.

Налогоплательщики имеют право запросить в ИФНС сведения о суммах исчисленного транспортного налога за прошедшие налоговые периоды. Рекомендованная форма заявления приведена в Письме ФНС от 10.03.2021 № БС-4-21/3006@.

Мы с вами рассмотрели учет транспортного налога организаций, авансы по транспортному налогу, транспортный налог за год. Если какой-то момент оказался не охваченным, задайте вопрос в комментариях ниже.

Записывайтесь на наш курс «Азбука отчетности»

Подписывайтесь на наш инстаграм и телеграм

И наш тик-ток

Наш канал на яндекс-дзен

Ставки транспортного налога | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Транспортный налог — 2020 для юрлиц: изменения

Каждый автовладелец надеется, что государство отменит уплату транспортного налога. Уже несколько лет ходят слухи, что его действительно отменят, но в реальность до сих пор это не воплощено.

Уже несколько лет ходят слухи, что его действительно отменят, но в реальность до сих пор это не воплощено.

С 1 января 2021 года вступят в силу, косвенно затронув и отчетный период за 2020 год, два закона об изменениях в главу 28 НК РФ: № 63-ФЗ от 15.04.2019 и № 325-ФЗ от 29.09.2019. Далее мы расскажем, ожидается ли в 2020 году новое в транспортном налоге для юридических лиц.

Что изменится в транспортном налоге юридических лиц в 2020 году

Транспортный налог в 2020 для юрлиц все так же обязательно подлежит уплате, если на их балансе имеется зарегистрированный в ГИБДД транспорт. Вносить платежи в счет оплаты суммы налога или аванса нужно по месту нахождения автотранспорта, то есть, по месту нахождения организации или ее обособленного подразделения (пп. 2 п. 5 ст. 83 НК РФ).

Напомним, что согласно пункту 2.1 статьи 362 НК РФ, размер ежеквартального аванса должен составлять одну четвертую часть рассчитанного за год налога. Размер транспортного налога к уплате по итогам текущего налогового периода исчисляется как разница между суммой произведенных ранее авансовых платежей и указанной в налоговой декларации общей суммой (абзац 2 пункта 2 статьи 362 НК РФ).

Но так как в пункте 3 статьи 360 НК РФ не указано, что применять практику внесения авансовых платежей нужно в обязательном порядке, регион имеет право самостоятельно решить, нужно ли вводить такой порядок для автомобилистов и владельцев иного транспорта или нет. Если авансы региональным законом не установлены, юридические лица должны погасить одним платежом всю сумму начисленного налога за налоговый период.

Транспортный налог для юридических лиц – изменения 2020 года:

С 01.01.2020 не облагаются транспортным налогом транспортные средства, числящиеся в розыске (с месяца начала розыска и до момента возврата владельцу). Если розыск завершен, но ТС не найдено, владельцу уплачивать транспортный налог тоже не нужно.

Для юрлиц с 01.01.2020 г. устанавливается заявительный порядок направления документации о налоговой льготе касательно транспортного налога.

В 2020 году юрлица отчитываются по транспортному налогу в последний раз – по итогам 2019 г.

(бланк декларации за 2019 год утв. приказом ФНС от 05.12.2016 № ММВ-7-21/668 в ред. от 26.11.2018). Начиная с отчетности за 2020 год, организациям не нужно будет предоставлять налоговую декларацию по транспортному налогу в ИФНС.

(бланк декларации за 2019 год утв. приказом ФНС от 05.12.2016 № ММВ-7-21/668 в ред. от 26.11.2018). Начиная с отчетности за 2020 год, организациям не нужно будет предоставлять налоговую декларацию по транспортному налогу в ИФНС.

Казалось бы, за 2020 год не нужно самостоятельно рассчитывать транспортный налог для юридических лиц – декларация отменена и возможно проводить весь процесс по аналогии с процедурой для физических лиц, когда уплата налога производится согласно уведомлениям от ИФНС. Но нет: в письме Минфина РФ от 19 июня 2019 года № 03-05-05-02/44672 указано, что налоговые органы теперь обязаны направлять юрлицам уведомления об исчисленных суммах на основании данных, полученных от ГИБДД, ГИМС, Гостехнадзора и других регистрирующих органов, но происходить это будет уже по прошествии крайнего срока для уплаты налога. То есть, уведомление налоговиков не отменяет обязанность самостоятельного исчисления и уплаты транспортного налога юрлицами.

Если же выяснится, что организация уплатила налог в меньшей сумме, чем рассчитали в налоговой, то ей будет незамедлительно направлено требование об уплате оставшейся части налога. В случае, когда юрлицо не согласно с расчетом налоговой структуры, у него будет возможность оспорить его в течение 10 дней со дня получения документа.

В случае, когда юрлицо не согласно с расчетом налоговой структуры, у него будет возможность оспорить его в течение 10 дней со дня получения документа.

Ставка транспортного налога для юридических лиц в 2020 году

По сравнению с предыдущими периодами ставка транспортного налога для юридических лиц в 2020 году не изменится. Согласно статье 361 НК РФ, установить ее величину должен субъект РФ. Но на федеральном уровне определены цифры, которых нужно придерживаться региональным законодателям. НК РФ дает регионам возможность приведенные в пункте 1 статьи 361 НК РФ ставки увеличивать или уменьшать не более, чем в 10 раз. Если в регионе не имеется действующего нормативного акта, в котором прописаны налоговые ставки, то уплата транспортного налога юридическими лицами должна осуществляться по ставкам, приведенным в Налоговом кодексе.

Найти точную информацию о ставках налогов по субъектам РФ можно на официальном ]]>сайте ФНС]]>.

Отдельно отметим, что с 01.01.2019 г. юрлица не могут уменьшать транспортный налог на платеж, внесенный в систему «Платон» за автомобили, которые весят больше 12 тонн. Поэтому за 2019 год и далее налог уплачивается в общем порядке, при этом платежи в «Платон» полностью учитываются в базе налога на прибыль, а также при применении ЕСХН и УСН «доходы минус расходы».

юрлица не могут уменьшать транспортный налог на платеж, внесенный в систему «Платон» за автомобили, которые весят больше 12 тонн. Поэтому за 2019 год и далее налог уплачивается в общем порядке, при этом платежи в «Платон» полностью учитываются в базе налога на прибыль, а также при применении ЕСХН и УСН «доходы минус расходы».

Транспортный налог: юридические лица – сроки уплаты в 2020 году

Срок внесения налога на транспорт для организаций изменяется, начиная с 01.01.2021 г., т.е. уплата налога за 2020 год будет производиться уже по-новому.

Сроки платежа по итогам года сейчас и в 2020 году не могут быть назначены на дату ранее 1 февраля следующего года, идущего за отчетным. Что касается оплаты транспортного налога юридическими лицами в виде авансовых платежей, то сроки их уплаты устанавливаются законодательными органами субъектов РФ, причем регионы могут и вовсе не вводить ежеквартальные авансы.

С 01.01.2021 года, согласно закону № 325-ФЗ от 29.09.2019 года, вступят в силу следующие изменения. Региональные и местные власти больше не смогут самостоятельно определять платежные даты.

Региональные и местные власти больше не смогут самостоятельно определять платежные даты.

Сроки уплаты транспортного налога для юридических лиц теперь установлены на конкретный период для всех регионов РФ – организации будут уплачивать налог на транспорт не позднее 1 марта следующего года, идущего за отчетным. А авансовые платежи оплатить нужно будет не позже последнего числа месяца, следующего за отчетным периодом.

КБК по транспортному налогу юридических лиц в 2020 году остается таким же, как и в 2019 году – 18210604011021000110. Если организация не успела в предусмотренный срок совершить платеж, то ей будет начислена пеня, для оплаты которой должен быть использован КБК 18210604011022100110, а для уплаты штрафов – 18210604011023000110.

Транспортный налог в 2021 году: сроки, уплата, отчетность

Как организации проверить и заплатить транспортный налог

Организация платит транспортный налог за каждое зарегистрированное на нее транспортное средство (наземное, водное или воздушное). Эта обязанность сохраняется до снятия автомобиля с учета в ГИБДД, даже если он не используется.

Эта обязанность сохраняется до снятия автомобиля с учета в ГИБДД, даже если он не используется.

С отчетности за 2020 год подавать декларацию по транспортному налогу не нужно. Если компания использует налоговые льготы, следует заявить о них в налоговый орган.

Рекомендуем: «Заявление на льготы по транспортному и земельному налогу»

Уплата транспортного налога

Налог организация-владелец автомобиля рассчитывает и уплачивает самостоятельно.

По окончании года ИФНС направит сообщение о сумме рассчитанного транспортного налога на основании имеющихся у нее данных. В письме будет отражена информация об объекте налогообложения, налоговой базе, налоговом периоде, ставке налога и сумме исчисленного налога. Способы отправки:

- по ТКС через оператора электронного документооборота,

- через личный кабинет налогоплательщика,

- в бумажном виде по почте или лично.

Для передачи сообщения компании налоговикам дается 10 дней с момента его составления, и не более шести месяцев с окончания срока внесения платежа за предыдущий год.

После получения уведомления следует сравнить размер налога, исчисленного инспекцией, с суммой, которую компания рассчитала и уплатила сама. Если они равны, значит, налог был рассчитан и уплачен правильно. В случае, когда исчисленная налоговиками сумма не совпадает с уплаченной организацией, нужно проверить правильность расчетов и при необходимости доплатить налог и пени за его просрочку, а также подать пояснения со своими данными.

При переплате излишне уплаченную сумму можно вернуть или зачесть в установленном порядке.

Если, инспекция исчислила налог в большей сумме, чем следует, и налогоплательщик с этим не соглашается, можно подать пояснения, подтверждающие правильность его расчетов. Сделать это необходимо в течение 10 рабочих дней со дня получения сообщения. Если налоговая одобрит приведенные аргументы, компании направят уточненное сообщение с перерасчетом. При несогласии с пояснениями инспекция выставит требование об уплате налога.

Если налоговая одобрит приведенные аргументы, компании направят уточненное сообщение с перерасчетом. При несогласии с пояснениями инспекция выставит требование об уплате налога.

Если ИФНС не прислала сообщение об исчисленной сумме налога на какое-либо транспортное средство фирмы, необходимо подать уведомление о наличии объекта налогообложения, приложив к нему копии документов, подтверждающих госрегистрацию автомобиля. Срок подачи сообщения – однократно до 31 декабря года, следующего за истекшим налоговым периодом. Инспекция уведомит о результатах его рассмотрения.

Если благодаря льготе сумма налога к уплате равна нулю, инспекция не формирует и не передает сообщение.

Сроки уплаты транспортного налога

В течение года раз в квартал в отдельных регионах могут быть предусмотрены авансовые платежи. По итогам года следует заплатить налог с учетом уплаченных авансов. Сроки уплаты транспортного налога и авансовых платежей в 2021 году для всех регионов:

- 01.

03.2021 — налог за 2020 г.

03.2021 — налог за 2020 г. - 30.04.2021 — авансовый платеж за 1 квартал

- 02.08.2021 — авансовый платеж за 2 квартал

- 01.11.2021 — авансовый платеж за 3 квартал

Транспортный налог перечисляется в инспекцию по месту нахождения транспорта. Чаще всего это место нахождения организации или ее обособленного подразделения.

КонсультантПлюс: бесплатный доступ

Заполните форму и получите доступ к бесплатной демонстрационной версии КонсультантПлюс! Система содержит законодательные документы, последние новости, комментарии экспертов, рекомендации по расчету и уплате налогов, сдаче налоговой отчетности и т.д.

Юридические лица будут уплачивать транспортный налог в новые сроки · Новости Архангельска и Архангельской области. Сетевое издание DVINANEWS

Это и ряд иных изменений внесены в отдельные областные законы в сфере налогов. Такой областной закон принят сегодня на сессии областного Собрания в первом и втором чтениях.

Такой областной закон принят сегодня на сессии областного Собрания в первом и втором чтениях.

Он разработан правовым департаментом администрации губернатора и правительства области в целях реализации положений Федерального закона от 29 сентября 2019 года № 325-ФЗ. Им внесены изменения в части первую и вторую Налогового кодекса России.

Сроки уплаты транспортного налога

Как пояснил заместитель руководителя администрации – директор правового департамента Игорь Андреечев, законопроектом исключаются положения областного закона, касающиеся сроков уплаты транспортного налога для налогоплательщиков-организаций.

До принятия федерального закона регионы имели право устанавливать сроки уплаты по транспортному налогу для налогоплательщиков-организаций. Федеральный закон установил в Налоговом кодексе единый на всей территории России срок уплаты по транспортному налогу для налогоплательщиков-организаций – не позднее 1 марта года, следующего за истекшим налоговым периодом.

Данное положение вступает в силу с 1 января 2021 года и применяется начиная с уплаты транспортного налога за налоговый период 2020 года.

Также корректируется порядок определения налоговых ставок по такому налогу в отношении несамоходных (буксируемых) судов.

Списание задолженности по налогам

Уточнены положения о порядке принятия решений о признании недоимки, задолженности по пеням и штрафам безнадежными к взысканию и их списании. Это касается списания задолженности по региональным налогам, задолженности по пеням и штрафам по этим налогам на территории области. В законе были установлены дополнительные основания признания безнадежными к взысканию недоимки.

Областным законом исключено положение о принятии такого решения налоговым органом исключительно по месту учета налогоплательщика.

Налоговые льготы для многодетных семей

Вводится обязанность областного органа власти и находящихся в их ведении учреждений в сфере социальной защиты населения ежегодно представлять в налоговые органы по месту своего нахождения сведения о физических лицах, имеющих трех и более несовершеннолетних детей, а также представлять такие сведения по запросу налоговых органов. Это необходимо в целях обеспечения возможности предоставления налоговых льгот по земельному налогу и налогу на имущество физических лиц для многодетных семей. Данное положение вступает в силу с 1 июля 2020 года.

Налоги на недвижимость исходя из кадастровой стоимости

Подготовку изменений, касающихся расширения перечня объектов недвижимого имущества, налоговая база по которым может определяться исходя из их кадастровой стоимости, решено отложить на 2020 год.

К объектам недвижимого имущества, налоговая база в отношении которого может определяться как его кадастровая стоимость, федеральным законом отнесены жилой дом, квартира, комната, гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства, иные здания, строения, сооружения, помещения. Это обусловлено подходом, основанным на том, что организации должны платить налог на имущество по кадастровой стоимости так же, как и физические лица (в отношении одного и того же круга объектов налогообложения).

Однако Министерство финансов России уже предложило уточнить принятый Федеральный закон от 29 сентября 2019 года № 325-ФЗ. Также имеется и ряд иных неразрешенных противоречий во внесенных в Налоговый кодекс России изменений. В связи с этим, как отметил Игорь Андреечев, введение таких положений пока преждевременно.

Как следует из основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2020 год и на плановый период 2021 и 2022 годов, расширение объектов налогообложения по налогу на имущество организаций, налоговая база по которым определяется исходя из кадастровой стоимости объектов недвижимого имущества, по-прежнему является одной из актуальных мер налоговой политики.

Правовой департамент администрации Губернатора и Правительства Архангельской области

Операционная прибыль и финансирование | Региональная транспортная администрация

Как доходы системы, так и государственное финансирование, обеспечиваемые Советом по обслуживанию, поддерживают работу регионального общественного транспорта. Доходы Совета по обслуживанию и налог с продаж RTA, каждый, составляют примерно 40% от общей суммы, в то время как источники государственного финансирования обеспечивают примерно 20%, подавляющее большинство из которых составляют 30% от суммы сбора налога с продаж RTA.

Тарифы и прочая операционная выручка

Около 85% системной выручки Service Board приходится на проезд пассажиров, а значительные суммы также получаются за счет рекламы и льготных предложений Service Board.

Налог с продаж

Закон штата Иллинойс разрешает RTA вводить налог с продаж на всей территории северо-восточного штата Иллинойс с шестью округами. Налог с продаж RTA собирается Департаментом доходов штата Иллинойс и выплачивается казначею штата Иллинойс, который передается в доверительное управление RTA за пределами казначейства штата. Поступления от налога с продаж RTA выплачиваются непосредственно RTA ежемесячно.

Ставки налога с продаж, устанавливаемые RTA, различаются, чтобы признать разные уровни услуг транзита, предоставляемых в регионе с шестью округами.В округе Кук RTA взимает налог с продаж в размере 1,25%, тогда как в округах Дюпейдж, Кейн, Лейк, МакГенри и Уилл ставка составляет 0,5%. Ожидается, что налог с продаж RTA принесет примерно 1,3 миллиарда долларов в 2020 году.

В государственном бюджете на 2020 финансовый год сохранена постоянная надбавка в размере 1,5%, которая будет удерживаться государством до выплаты налога с продаж RTA. Эта надбавка сократит поступления налога с продаж RTA примерно на 20 миллионов долларов в год.

Фонд общественного транспорта

Закон штата Иллинойс предусматривает, что казначей штата уполномочен и обязан переводить из фонда общих доходов штата Иллинойс в фонд общественного транспорта сумму, равную 30% дохода, полученного от налога с продаж RTA, и 30% реализованного дохода. формируют долю CTA в налоге на передачу недвижимости (RETT) в городе Чикаго.Следовательно, государственные деньги, выделяемые на общественный транспорт, увеличиваются или уменьшаются со скоростью, равной росту или снижению как налога с продаж, так и RETT. RTA ожидает получить около 400 миллионов долларов из Государственного фонда общественного транспорта в 2020 году.

В государственном бюджете на 2020 финансовый год также продолжилось сокращение на 5% платежей в ФТФ ДТП. Ожидается, что это временное сокращение приведет к снижению поступлений PTF RTA примерно на 10 миллионов долларов в бюджетном году RTA 2020.

Дополнительная государственная помощь / Дополнительная финансовая помощь

Закон штата Иллинойс требует, чтобы штат Иллинойс возместил RTA стоимость платежей RTA по обслуживанию долга по облигациям Программы стратегического улучшения капитала (SCIP) RTA.RTA ожидает получить 130 миллионов долларов из этого финансирования от государства в 2020 году.

Налог на передачу недвижимости

В 2008 году Генеральная ассамблея предоставила городу Чикаго право взимать дополнительный налог на передачу недвижимости (RETT) в отношении привилегии передачи правового титула или бенефициарного интереса в недвижимой собственности, расположенной в городе. Дополнительная налоговая ставка в размере 1,50 доллара США за 500 долларов трансфертной цены взимается со всех продаж в пределах города с целью оказания финансовой помощи CTA.Эта дополнительная налоговая ставка добавляется к ставке налога в размере 3,75 доллара за 500 долларов трансфертной цены, которую город уже ввел до 2008 года. Дополнительный налог упоминается как «часть CTA» RETT, а налог в размере 3,75 доллара — как «Городская часть». Доля CTA в RETT, по прогнозам, составит примерно 69 миллионов долларов в 2020 году.

Государственное финансирование ADA Paratransit

Первоначально учрежденный Меморандумом о взаимопонимании в ноябре 2009 года, финансирование ADA Paratransit было предоставлено штатом Иллинойс в размере 8 долларов.5 миллионов в год с 2010 года. На 2016 и 2017 финансовые годы штата эта сумма была уменьшена до 3,8 миллиона долларов. На 2018 и 2019 финансовые годы штата эта сумма была увеличена до 8,0 млн и 8,4 млн долларов соответственно, а на 2020 финансовый год штата также было выделено 8,4 млн долларов.

МОТОЦИКЛОВ, АВТОЦИКЛОВ И ВНЕДОРОЖНЫХ АВТОМОБИЛЕЙ — КАКОЙ НАЛОГ НА ТЕХАС ОБЯЗАН?

Налог, начисляемый на продажу мотоциклов, автоциклов и внедорожников, зависит от того, предназначено ли транспортное средство для использования на шоссе или вне шоссе.

Мотоциклы и мотоциклы — налог на продажу и использование автотранспортных средств

В общем, автотранспортное средство включает самоходное транспортное средство, предназначенное для перевозки людей или имущества по дорогам общего пользования. Мотоциклы (включая мопеды) и автоциклы, предназначенные для использования на дорогах общего пользования, облагаются техасским налогом с продаж автотранспортных средств.

Ставка налога на продажу и использование автотранспортных средств

Ставка налога на продажу и использование автотранспортных средств составляет 6,25 процента.Местный налог на автотранспортные средства отсутствует.

Дилерские продажи

Налог на автотранспортные средства в размере 6,25% уплачивается с полной суммы возмещения транспортного средства (продажной цены) за вычетом суммы, уплаченной за автомобиль, принятый продавцом в качестве обмена в рамках той же сделки, что и продажа. Внедорожник (OHV) не может быть использован в обмен на снижение налогооблагаемой стоимости автомобиля.

Следующие сборы не являются частью продажной цены и не облагаются налогом, если указано отдельно:

- Налог на инвентаризацию автотранспортных средств

- Расходы на подготовку и оформление документов, связанных с передачей автотранспортного средства

- сборов за регистрацию и / или подачу заявки на свидетельство о праве собственности

- сборы или сборы, предусмотренные законом в связи с продажей или осмотром автотранспортного средства

- сборов, взимаемых заместителем окружного налогового инспектора-сборщика (CTAC)

Дилер из Техаса необходим по номеру

Налог на автотранспортные средства подлежит уплате в течение 30 календарных дней с даты продажи.Налог на автотранспортные средства — это долг покупателя перед дилером до уплаты.

Частные продажи

При продаже с частным лицом, в которой ни одна из сторон не является дилером, покупатель должен перечислить налог на автотранспортные средства в CTAC, когда форма 130-U представлена для оформления права собственности и / или регистрации.

Налог на автотранспортные средства взимается с наибольшей из продажной цены, уплаченной за автомобиль, или 80 процентов стандартной предполагаемой стоимости автомобиля (SPV). Налог на автотранспортные средства подлежит уплате в течение 30 календарных дней после даты продажи.

Внедорожники — налог с продаж и налог на использование

Как правило, внедорожное транспортное средство (OHV) включает транспортное средство, способное двигаться самостоятельно и разработанное производителем для использования на бездорожье. OHV, приобретенное в Техасе, облагается техасским налогом с продаж.

Примеры OHV включают

- вездеходы (квадроциклы)

- внедорожные мотоциклы (ОМ), включая внедорожники и мини-велосипеды

- прогулочных внедорожников (РОХВ)

- песчаные рельсы (SRs)

- грузовые автомобили (UTV)

Ставка налога с продаж и использования

Ставка налога с продаж и использования включает ставку налога с продаж и использования штата, равную 6.25 процентов и местные налоги до 2 процентов.

Налог с продаж и налог на использование имеют одинаковую ставку. Используйте локатор налоговых ставок для поиска налоговых ставок по адресу.

Налог с продаж

Покупатели должны платить налог с продаж при покупке OHV и их аксессуаров в Техасе.

Налог с продаж взимается с продажной цены OHV, за вычетом суммы, уплаченной за обмен. Проданные предметы (материальная личная собственность) должны быть аналогичны типу предметов, продаваемых продавцом в ходе их обычной деятельности.

Цена продажи включает общую сумму, уплаченную за OHV, включая

- Налог на инвентаризацию транспортных средств

- Расходы на подготовку и оформление документов, связанных с передачей внедорожника

- сборов, взимаемых за подачу заявки на свидетельство о праве собственности

Требуется продавец из Техаса по номеру

- иметь разрешение на продажу и использование налога, выданное офисом финансового контролера;

- собирает налог с продаж с каждой розничной продажи, если не применяется освобождение; и

- перечисляет собранный налог с продаж в офис финансового контролера.

Налог с продаж уплачивается покупателем в момент покупки. Налог с продаж — это долг покупателя перед продавцом до уплаты.

Налог на использование

Покупатели должны уплатить налог за использование OHV и их аксессуаров, купленных в другом штате для использования в Техасе, если продавец не имеет разрешения Техасского налога на продажи и использование и не взимает Техасский налог с продаж.

Налог на использование является дополнительным к налогу с продаж и взимается со всех предметов налогообложения, приобретенных за пределами штата для использования в Техасе.Налог на использование применяется как к юридическим, так и к физическим лицам и взимается, когда внедорожник (и его аксессуары) впервые ввозится в Техас. Уплатив налог за использование, причитающийся после завершения покупки за пределами штата, покупатели из Техаса могут избежать выставления финансового контролером счета за любые неуплаченные налоги, штрафы и проценты.

Начиная с 1 сентября 2019 г., покупатели новых OHV, включая ATV, OHM, ROHV, SR и UTV, у продавца за пределами штата, доставленного в Техас для хранения или использования, должны предоставить в офис CTAC подтверждение того, что Техас использует налог был уплачен в офис финансового контролера при подаче заявления на получение титула 1 марта 2020 г.или позднее.

Например, если вы покупаете новый OHV у розничного продавца в Оклахоме, который не взимает техасский налог, и вы храните или используете OHV в Техасе, вы должны заплатить техасский налог за использование. Налог на использование взимается с продажной цены OHV путем оплаты онлайн или по почте с использованием формы 01-163, Texas Use Tax Return — для новых внедорожных транспортных средств, приобретенных у розничных продавцов за пределами штата (PDF).

Исключения для сельского хозяйства и древесины

OHV, такие как квадроциклы и UTV, освобождаются от налога с продаж и использования, когда они используются исключительно в производстве сельскохозяйственных или деревянных продуктов для продажи на ферме, ранчо или лесозаготовительной деятельности, независимо от того, куплены ли они в Техасе или за пределами штата. .

Налог с продаж и использования взимается с OHV, используемых для рекреационной езды, охоты, управления дикой природой или любых других целей.

Освобождение от сельскохозяйственных льгот

Освобождение сельского хозяйства от налога с продаж и использования применяется к OHV, используемым исключительно на ферме или ранчо до

- строить или содержать дороги;

- строят или обслуживают объекты водоснабжения; или

- производят сельскохозяйственную продукцию, реализуемую в рамках обычной хозяйственной деятельности.

Исключение лесоматериалов

Для лесозаготовительных работ освобождение от налога на продажу и использование распространяется на OHV, которые используются исключительно для производства деревянных изделий для продажи.

Другое применение

Освобождение от налога теряется, когда OHV используется для любых других целей, даже если OHV также используется для производства сельскохозяйственной или лесной продукции.

Пример — UTV имеет право на освобождение, когда используется исключительно на ферме для опрыскивания посевов, кормления скота и ремонта заборов или для аналогичной деятельности, связанной с фермой.Освобождение от налога теряется, если UTV используется для неквалифицированных действий, таких как охота или прогулочная езда.

Когда OHV, приобретенное без уплаты налогов в соответствии с освобождением от налогов для сельского хозяйства или древесины, теряет освобождение, взимается налог на использование. Налог на использование основан на первоначальной продажной цене OHV и может быть переведен путем подачи формы 01-156, Texas Use Tax Return (PDF) вместе с платежом налога на использование в офис финансового контролера.

Для получения дополнительной информации об освобождении от уплаты налогов с продаж и использования сельскохозяйственного оборудования см. Исключения для сельского хозяйства и древесины.

Исключения для сельского хозяйства и древесины — как подать заявку

Чтобы потребовать освобождения от налога с продаж и использования для OHV, покупатель должен предоставить продавцу свой регистрационный номер для сельского хозяйства и древесины, а также соответствующий сертификат освобождения при покупке OHV.

Дополнительные ресурсы

98-805

(08/2020)

Налог на использование тяжелых транспортных средств | Portland.gov

11 мая 2016 года городской совет утвердил новый четырехлетний налог, установив налог на использование тяжелых транспортных средств (HVT).Налог на использование большегрузных транспортных средств применяется к компаниям, которые платят Орегонский налог на весовую милю за любое движение по улицам Портленда. Поступления от этого налога помогут оплачивать содержание дорог и проекты по обеспечению безопасности. Для более подробного описания этих проектов вы можете посетить справочную информацию и проекты Портлендского бюро транспорта.

Этот новый налог взимается в дополнение к бизнес-налогу в размере 2,6%. Это отдельный налог от городского налога на газ в Портленде.

В феврале 2020 года городской совет Портленда принял решение о продлении этого налога на четыре года и повышении ставки.

Налог на тяжелые транспортные средства взимается с налогоплательщиков, которые эксплуатируют один или несколько тяжелых транспортных средств на улицах, принадлежащих или обслуживаемых городом Портленд. В налоговые годы с 2016 по 2019 год ставка налога составляет 2,8%, а с 2020 по 2023 налоговые годы ставка налога составляет 3% от общей суммы налога на массовую милю штата Орегон, рассчитанного для всех периодов в течение налогового года. Минимальный налог на тяжелые транспортные средства, подлежащий уплате за налоговый год, составляет 100 долларов США.

Новый налог вступает в силу с 2016 налогового года.

Закон о коммерческой лицензии города Портленда (PCC) 7.02.500 D Налоговая ставка.

Общая информация о налоге на использование тяжелых транспортных средств

Чтобы обеспечить сбор средств на местные перевозки с учетом всех типов транспортных средств, использующих транспортную систему, городской совет ввел налог на тяжелые транспортные средства. Это сверх налога на моторное топливо при реализации в черте города. Налог на тяжелые транспортные средства или HVT — это ежегодный сбор, взимаемый с тяжелых транспортных средств, эксплуатируемых на улицах, принадлежащих или обслуживаемых городом Портленд.

Какой доход будет приносить налог на использование тяжелых транспортных средств?

Предполагаемый доход от налога на тяжелые транспортные средства составляет 2 доллара США.5 миллионов в год или 10 миллионов долларов в течение четырех лет.

Кто должен платить?

Компании, эксплуатирующие один или несколько большегрузных автомобилей на улицах, принадлежащих или обслуживаемых городом Портленд.

Что считается «тяжелым транспортным средством»?

Для целей этого налога тяжелым транспортным средством считается любое транспортное средство, облагаемое Орегонским налогом за превышение веса.

Как мне узнать, какие улицы «принадлежат или обслуживаются городом Портлендом»?

Как правило, сюда не входят межгосударственные и государственные автомагистрали.Для получения подробной информации перейдите на карту «Налог на тяжелые транспортные средства».

Получу ли я налоговую сводку с суммой задолженности?

Нет, при подаче налоговой декларации Portland Business вы также должны заполнить Таблицу налогов на тяжелые транспортные средства. Используя этот график, вы рассчитаете причитающуюся сумму.

Как подать налоговую ведомость за использование большегрузных транспортных средств?

График HVT необходимо будет подать вместе с вашей годовой налоговой декларацией Portland Business Tax Return.

|

Бразилия — Справочник по косвенным налогам

Существуют ли какие-либо особые правила продажи компании одним налогоплательщиком другому, если при продаже не взимается НДС?

Если компания продает свой бизнес во время работы, налог не взимается.Однако для получения этой выгоды требуется, чтобы компания была продана со всеми ее активами и запасами без какого-либо перемещения таких активов. В противном случае взимаются налоги.

Существуют ли уникальные, особые правила косвенного налогообложения, которых вы не ожидаете найти в «стандартных» юрисдикциях по НДС

Да, правила косвенного налогообложения в Бразилии очень специфичны. Например:

- по продажам, даже если поставщик не получает платеж от клиента, все косвенные налоги должны быть собраны и уплачены в налоговые органы

- для поставки нескольких товаров, уплата налога ICMS приписывается импортеру или производителю как ответственному за уплату налога с операций, которые будут происходить впоследствии.Такая передача ответственности за уплату налога известна как режим замещения налогоплательщика . Налогообложение

- в Бразилии основано на физическом движении продуктов, а также на продажах. Например, если одна компания имеет два разных предприятия и перемещает товары между ними, налог взимается отправителем и компенсируется получателем в качестве кредита

- существуют некоторые специальные режимы, применяемые к каждому сектору или виду деятельности для целей ICMS, PIS и COFINS (например, ICMS ST и PIS-COFINS для однофазных операций).

Применяется ли механизм обратной оплаты для товаров или услуг?

№

Доступны ли льготы по косвенным налогам (например, сниженные ставки, налоговые каникулы)?

Да, есть несколько налоговых льгот.

Некоторые расходные материалы освобождены от ICMS, например, запасы книг, газет и бумаги, используемые при печати таких товаров; продажа основных средств, фруктов, овощей, сельскохозяйственных и садовых продуктов и консервантов.

Пониженная ставка IPI в размере 0 процентов применяется, например, к живым животным и животным продуктам, продуктам растительного происхождения, химическим продуктам, текстильным продуктам и обуви.

Некоторые материалы освобождены от IPI, такие как поставки судов (кроме спортивных или прогулочных катеров), экспорт, книги, газеты, периодические издания и бумага, потребляемая при печати таких продуктов, электроэнергия, нефтепродукты, топливо и полезные ископаемые, принадлежащие страна.

Ставки ISS могут варьироваться от одного муниципалитета к другому, но всегда находятся в диапазоне от 2 до 5 процентов.Некоторые поставки освобождаются от ISS, такие как экспорт услуг, суммы посредничества на рынке облигаций и ценных бумаг, сумма банковских депозитов, капитал, проценты и проценты по умолчанию в отношении кредитных операций, выполняемых финансовыми учреждениями.

Определенные поставки освобождены от PIS и COFINS, такие как экспорт товаров, экспорт услуг с оплатой в конвертируемой валюте, продажа продукции коммерческой экспортной компании, в частности, для экспортных целей и продажа основных средств.Наконец, некоторые бразильские штаты предоставляют ICMS льготы (скидки и льготы) для нового бизнеса, но такая ситуация, называемая «налоговой войной», может вызвать вопросы среди штатов.

Китай, Народная Республика — Корпоративный

Налог на добавленную стоимость (НДС)

Продажа или импорт товаров, оказание услуг и продажа нематериального и недвижимого имущества облагаются НДС. Для обычных плательщиков НДС входящий НДС может быть зачтен против выходящего НДС.

Применяемая ставка НДС для обычных плательщиков НДС с 1 апреля 2019 года указана в следующей таблице, а ставка для мелких плательщиков НДС составляет 3%.

| Промышленность | Применяемая ставка НДС (%) |

| Продажа или импорт товаров | 13 |

| Продажа или импорт товаров первой необходимости (например, сельскохозяйственная продукция, вода, газ) | 9 |

| Предоставление услуг по ремонту, замене и обработке | 13 |

| Услуги по аренде движимого имущества | 13 |

| Транспортные услуги, почтовые услуги, основные телекоммуникационные услуги, строительные услуги, услуги по аренде недвижимого имущества, продажа недвижимого имущества, передача права землепользования | 9 |

| Услуги связи с добавленной стоимостью, финансовые услуги, современные услуги (кроме лизинговых), потребительские услуги, продажа нематериального имущества (за исключением права землепользования) | 6 |

Экспорт товаров; экспорт услуг по ремонту, замене и переработке; международные транспортные услуги и услуги по транспортировке космических аппаратов; экспортируемые услуги, которые полностью потребляются за пределами Китая, в том числе:

| 0 |

Для налогоплательщиков, имеющих право на ставку выше нуля, как правило, они могут иметь право на получение кредита или возмещения уплаченного входящего НДС.

Ставка возмещения НДС для экспортируемых услуг такая же, как и применяемая ставка НДС. Для экспортируемых товаров ставка возврата НДС составляет от 0% до 13%. Существует предписанная формула для определения суммы возмещения, согласно которой полное возмещение входящего НДС невозможно для многих экспортируемых товаров, и экспортер будет нести разную степень затрат на экспортный НДС.

Кроме того, некоторые налогооблагаемые виды деятельности, включая несколько видов продажи товаров, услуг и трансграничные операции, применимы к режиму освобождения от НДС.В этом отношении соответствующий начисленный НДС не подлежит кредиту или возмещению.

В ответ на COVID-19 существуют различные льготы по НДС на 2020 и 2021 годы. Например, с 1 марта 2020 года по 31 декабря 2021 года ставка НДС для мелких плательщиков НДС снижена с 3% до 1%.

Таможенные пошлины

Ввозные и экспортные таможенные пошлины взимаются с товаров, разрешенных к ввозу или вывозу на основании соответствующих таможенных правил. Грузополучатель ввозимых товаров, отправитель экспортных товаров и владелец ввозных товаров несут ответственность за уплату таможенных пошлин.

Таможенная классификация импортных и экспортных товаров является основой таможенного надзора, таможенного налогообложения и таможенной статистики. В 2017 году, наряду с пересмотрами классифицированного каталога в «Международной конвенции по гармонизированной системе описания и кодирования товаров», внесенными Всемирной таможенной организацией (ВТамО), в систему импортных и экспортных тарифов Китая были внесены крупномасштабные корректировки.

Ввозная пошлина взимается в соответствии с ad valorem , конкретными, сложными или скользящими условиями и т. Д. Ad valorem Пошлина взимается на основании таможенной оценки товаров. Облагаемая пошлиной стоимость товаров умножается на ставку адвалорной пошлины , чтобы получить сумму подлежащей уплате пошлины. Сбор пошлин на основе ad valorem является основной мерой налогообложения, используемой в большинстве стран, включая Китай. Облагаемая пошлиной стоимость импортных и экспортных товаров — это налогооблагаемая стоимость, определяемая таможней для взимания адвалорных пошлин с импортных и экспортных товаров, которая является основой для определения стоимости и взимания таможенных пошлин, подлежащих уплате в отношении импортных и экспортных товаров, а также налогов на импортные ссылки. к оплате импортных товаров.

Ввозные пошлины подразделяются на обычные тарифные ставки, тарифные ставки режима наибольшего благоприятствования (НБН), договорные тарифные ставки, преференциальные тарифные ставки, тарифные квоты (ТК) и временные тарифные ставки.

Страна происхождения импортируемых товаров также играет роль в определении применимости ряда других торговых политик, таких как тарифные квоты, преференциальные тарифы, антидемпинговые пошлины, анти-субсидионные пошлины и т. Д.

Ввозные и экспортные товары уменьшены или освобождены от уплаты таможенных пошлин, НДС на импорт и налога на потребление в соответствии с государственными постановлениями.

Ввоз сырья в рамках торговли переработкой является таможенным, и разрешается освобождение от уплаты таможенных пошлин, НДС на импорт и налога на потребление для части, подлежащей реэкспорту после переработки.

Для товаров, которые ввозятся в зону особого таможенного надзора и вывозятся из нее, импортные пошлины, НДС на импорт и налог на потребление удерживаются во время ввоза, которые освобождаются от вывоза и подлежат уплате за продажу из специальной таможенной службы. зона наблюдения на внутренние рынки.

Налог на потребление

Потребительский налог взимается с определенных категорий предметов роскоши и экологически чистых товаров, включая сигареты, алкогольные напитки, элитную косметику, ювелирные изделия, бензин, автомобили, аккумуляторы, покрытия и т. Д. Налоговые обязательства рассчитываются на основе суммы продаж и / или объем продаж, в зависимости от товара. Налог на потребление не подлежит возмещению, но вычитается как расход для целей КПН.

Налог на недвижимость

Налог на недвижимость, основанный на стоимости полученного имущества или арендной платы, ежегодно взимается с земли и зданий, используемых для деловых целей или сданных в аренду.Ставка налога составляет 1,2% от первоначальной стоимости зданий. Местные органы власти обычно предлагают снижение налогов от 10% до 30%. В качестве альтернативы налог может быть исчислен в размере 12% от дохода от аренды. Налог на недвижимость вычитается для целей КПН.

Городской и поселковый налог на землепользование

Городской и поселковый налог на землепользование взимается с налогоплательщиков, которые используют землю на территории города, деревни, поселка и горных районов. Он рассчитывается ежегодно на основе площади земель, фактически занятых налогоплательщиком, умноженной на фиксированную сумму за квадратный метр, определяемую местными органами власти.

Налог на занятие пашни

Налог за занятие пахотной земли взимается с компаний и физических лиц, которые строят дома или осуществляют несельскохозяйственное строительство на пахотных землях. Он рассчитывается на основе площади пахотных земель, фактически занятых налогоплательщиком, умноженной на фиксированную сумму за квадратный метр, которая определяется местными органами власти и рассчитывается на единовременной основе.

Налог на прирост земли

Налог на прирост земли взимается с прибыли от продажи прав на землепользование или недвижимого имущества по прогрессивным ставкам от 30% до 60%.Налог на прирост земли вычитается для целей КПН.

Гербовый сбор

Все предприятия и физические лица, оформляющие или получающие «определенную документацию», облагаются гербовым сбором. Ставки гербового налога варьируются от 0,005% по кредитным договорам и договорам финансовой аренды до 0,1% для аренды имущества (кроме финансовой аренды) и договоров страхования имущества.

Налог

Налог на деяние, обычно по ставкам от 3% до 5%, может взиматься с покупки, продажи, дарения или обмена права собственности на права землепользования или недвижимого имущества.Получатель / правопреемник является налогоплательщиком.

Налоги на заработную плату

Что касается дохода от работы по найму, работодатель обязан удерживать индивидуальный подоходный налог с заработной платы работника и производить оплату в налоговых органах ежемесячно.

Отчисления на социальное страхование

Взносы социального страхования в пенсионные фонды, медицинские фонды и т. Д. Являются обязательными как для работодателей, так и для сотрудников в Китае. Работодатели обычно обязаны вносить взносы на социальное страхование своих сотрудников в связи с пенсиями, медицинским обслуживанием, безработицей, беременностью и производственными травмами.Процент пособий по социальному обеспечению, выплачиваемых работодателями и работниками, а также размер взносов варьируются от города к городу.

Налог на городское строительство и содержание

Налог на строительство и содержание городов взимается по определенной ставке с суммы косвенных налогов Китая (то есть НДС и налога на потребление), подлежащих уплате налогоплательщиком. Фактически, налогоплательщики косвенных налогов также являются налогоплательщиками налога на строительство и содержание городов. Он взимается по трем различным ставкам в зависимости от местонахождения налогоплательщика: 7% для городских районов, 5% для округов и 1% для других районов.

Доплата за образование

Дополнительный налог на образование взимается в размере 3% от суммы косвенных налогов Китая (т.е. НДС и потребительского налога), подлежащих уплате налогоплательщиком. Фактически, налогоплательщики косвенных налогов также являются налогоплательщиками дополнительного налога на образование.

Доплата за местное образование

Местный дополнительный налог на образование взимается в размере 2% от суммы косвенных налогов Китая (т.е. НДС и потребительского налога), подлежащих уплате налогоплательщиком. Фактически, налогоплательщики косвенных налогов также являются налогоплательщиками местного подоходного налога на образование.

Налог на приобретение автотранспортных средств

Налог на приобретение автотранспортных средств взимается в размере 10% от налогооблагаемого возмещения при любой покупке, импорте, самостоятельном производстве, получении в качестве подарка или награды и т. Д. Автомобиля, трамвая, прицепа или мотоцикла с вытеснение газа более 150 миллилитров внутри Китая.

Налог на транспортные средства и суда

Налог на транспортные средства и суда — это налог, который взимается со всех транспортных средств и судов в Китае. Фиксированная сумма взимается ежегодно.Транспортные средства обычно облагаются налогом по фиксированной сумме в соответствии с их собственным весом, а легковые автомобили, автобусы и мотоциклы облагаются налогом по фиксированной единице. Суда облагаются фиксированным налогом в соответствии с дедвейтом вместимости.

Налог на тоннаж судов

Налог на тоннаж судов взимается с любого судна, заходящего в порт на территории Китая из-за границы, и взимается Главной таможней. Налог к уплате рассчитывается на основе чистой вместимости, умноженной на применимую ставку налога, которая определяется на основе чистой вместимости и срока действия лицензии по налогу на тоннаж.

Налог на ресурсы

Разработка природных ресурсов, включая сырую нефть, природный газ, уголь, соль, необработанные металлические металлы и неметаллические металлы, минеральную воду, углекислый газ и т. Д., Облагается налогом на ресурсы с оборота или тоннажа продаж / объемная основа.

Налог на ресурсы взимается за использование воды в 10 провинциях на пробной основе.

Налог на охрану окружающей среды (EPT)

EPT взимается с предприятий, которые непосредственно сбрасывают налогооблагаемые загрязнители (т.е. загрязнители воздуха, воды, твердые отходы и шумовое загрязнение) на территории Китая. EPT рассчитывается на основе объема сброшенных загрязняющих веществ, умноженного на конкретное количество EPT.

Налог на табак

Табачный налог взимается с налогоплательщиков, которые покупают табачные листья на территории Китая. Налог рассчитывается по ставке 20% от покупной стоимости и оплачивается в местном налоговом бюро по месту покупки.

Сбор за развитие культурного бизнеса

Компании и физические лица, занятые в сфере развлечений и рекламы, должны платить сбор за развитие культурного бизнеса в размере 3% от соответствующего дохода.

В связи с COVID-19 налог на развитие культурного бизнеса освобожден от уплаты с 1 января 2020 года по 31 декабря 2021 года.

Налог с продаж и использования — округ Боулдер

Брошюра по налогу с продаж и налогу за пользование округом Боулдер за 2021 год

Округ Боулдер взимает налог с продаж и использования с розничных продаж, а также с разрешения на строительство и регистрацию автотранспортных средств, применяя утвержденную избирателями ставку налога следующим образом:

| Назначение налога | Ставка | Дата начала налогообложения | Дата окончания налогообложения | Постановление Правления |

|---|---|---|---|---|

| Социальные услуги — достойное дело | 0.050% | Янв-19 | Дек-33 | 2017-89 |

| Альтернативные приговоры и тюремное заключение | 0,185% | Янв-20 | Декабрь 24 | 2018-76 |

| 0,050% | Янв-05 | Бессрочный | 2003-91 | |

| Открытое пространство | 0,125% | Янв-20 | Дек-34 | 1999-111 |

| 1999-111 | ||||

| 0.100% | Янв-05 | Дек-24 | 2004-86 | |

| Капитальные улучшения Open Space 2008 | 0,100% | Янв-10 | Декабрь-29 | 2007-80 |

| 0,150% | Янв-11 | 30 декабря | 2010-93 | |

| Устойчивое развитие | 0,125% | Янв-20 | Дек-34 | 2016-79 |

| Улучшение транспорта | 0.085% | июл-09 | июн-24 | 2007-79 |

| Улучшение транспорта — маршруты | 0,015% | июл-09 | июн-24 | 2007-79 |

| Округовой налог с продаж и использования: 0,9850% |

Ставки налогового округа

В следующей таблице представлены ставки по налоговым округам округа Боулдер:

| Налоговый округ | Муниципальный округ | Особый район | Округ Боулдер | RTD & SCFD | CO State | Общая ставка | Разрешения на строительство | Контакт | |

|---|---|---|---|---|---|---|---|---|---|

| — | 0,985% | 1,1% | 2,9% | 8,845% | Да | 303-441-3050 | |||

| Город Боулдер | 9103— | 9103— | 9103— | 0,985%1,1% | 2,9% | 8,995% | Да | 303-441-3050 | |

| Город Эри | 3,500% | — | 0,98510% | 8.485% | Да | 303-926-2700 | |||

| Город Лафайет | 3,500% | — | 0,985% | 1,1% | 2,9% | 8,4103% | 91-6401 Да 91-6401 -5588|||

| Город Лонгмонт | 3,530% | — | 0,985% | 1,1% | 2,9% | 8,515% | Да | 303-651-8672 | |

| 303-651-8672 | |||||||||

| 3.650% | — | 0,985% | 1,1% | 2,9% | 8,635% | Да | 303-335-4514 | ||

| Город Лион 26263 | 3,500% | 51 | 1,1% | 2,9% | 8,485% | Да | 303-823-6622 | ||

| Город Нидерланды | 4.000% | — | 0,985% | 3 1,19263 % | Да | 303-258-3266 | |||

| Верхний город | 3.460% | — | 0,985% | 1,1% | 2,9% | 8,445% | Да | 303-499-3675 | |

| Городской округ 26 263 | 2,000% | % | % | % | 1,1% | 2,9% | 6,985% | Округ | 303-459-9273 |

| Район местного благоустройства Нивот (LID) | — | 1,0% | 0,98512 9352 9359 | 0,98512 | %5.985% | Округ | Н / Д | ||

| Нивот (за пределами НИВТ Нивот) | — | — | 0,985% | 1,1% | 2,9% | 1261 | 9163 A | ||

| Некорпоративный округ Боулдер | — | — | 0,985% | 1,1% | 2,9% | 4,985% | Округ | 303-441-4519 |

(бланк декларации за 2019 год утв. приказом ФНС от 05.12.2016 № ММВ-7-21/668 в ред. от 26.11.2018). Начиная с отчетности за 2020 год, организациям не нужно будет предоставлять налоговую декларацию по транспортному налогу в ИФНС.

(бланк декларации за 2019 год утв. приказом ФНС от 05.12.2016 № ММВ-7-21/668 в ред. от 26.11.2018). Начиная с отчетности за 2020 год, организациям не нужно будет предоставлять налоговую декларацию по транспортному налогу в ИФНС.

03.2021 — налог за 2020 г.

03.2021 — налог за 2020 г.