Калькулятор транспортного налога 2021 — Avto-Russia.ru

Регион регистрации

Алтайский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская автономная областьЗабайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский крайКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМоскваМосковская областьМурманская областьНенецкий автономный округНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика КрымРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия — АланияРеспублика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСанкт-ПетербургСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский крайХанты-Мансийский автономный округ — ЮграЧелябинская областьЧеченская РеспубликаЧувашская РеспубликаЧукотский автономный округЯмало-Ненецкий автономный округЯрославская область

Транспортное средство

Легковой автомобильМотоцикл, мотороллерАвтобусГрузовой автомобильСнегоход, мотосаниКатер, моторная лодка, другое водное ТСЯхта, другое парусно-моторное судноГидроциклНесамоходное (буксируемое) судно

Налог за год

2015201620212018

Мощность (л.

|

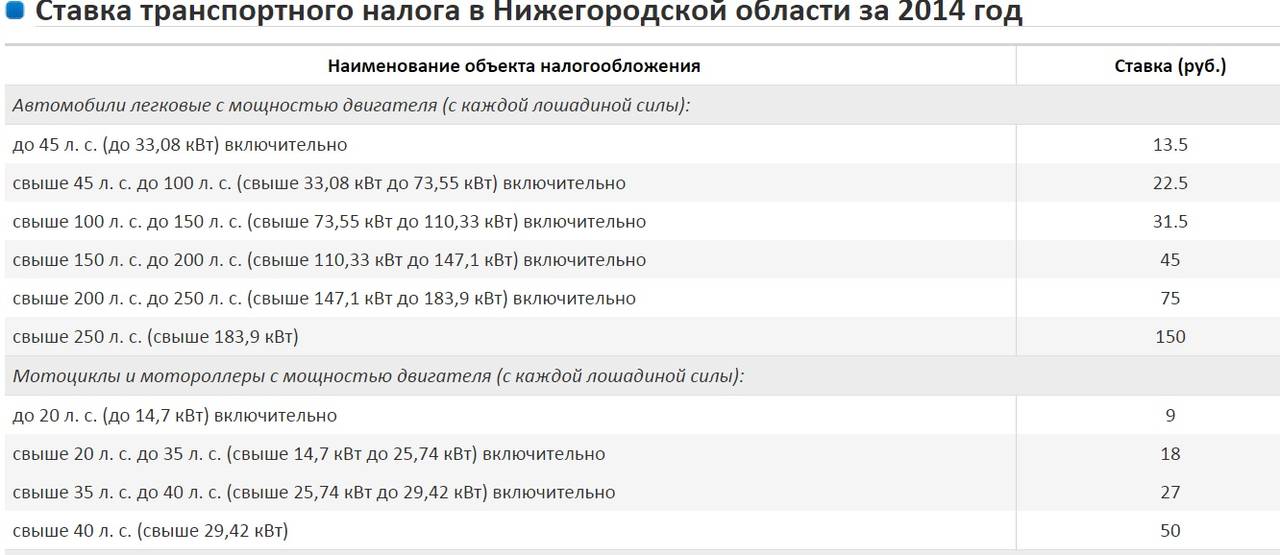

Наименование объекта налогообложения |

Налоговая ставка |

|

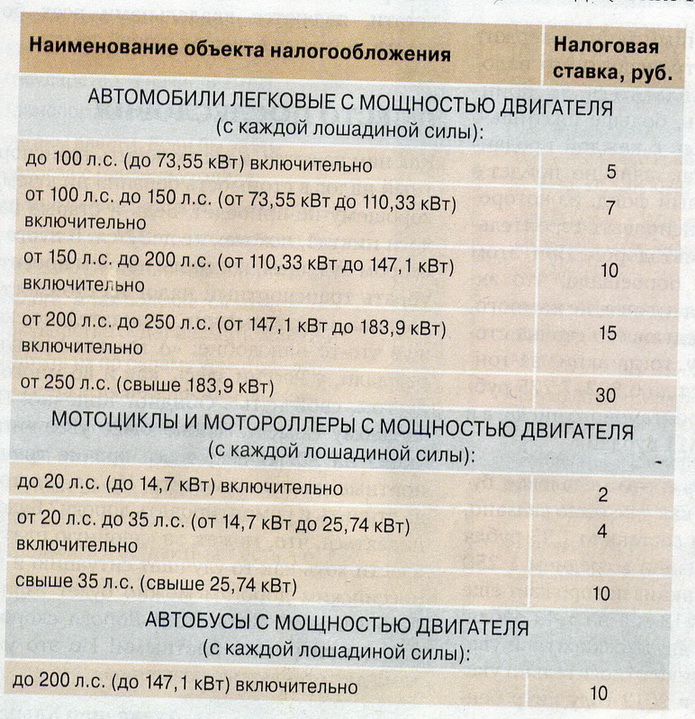

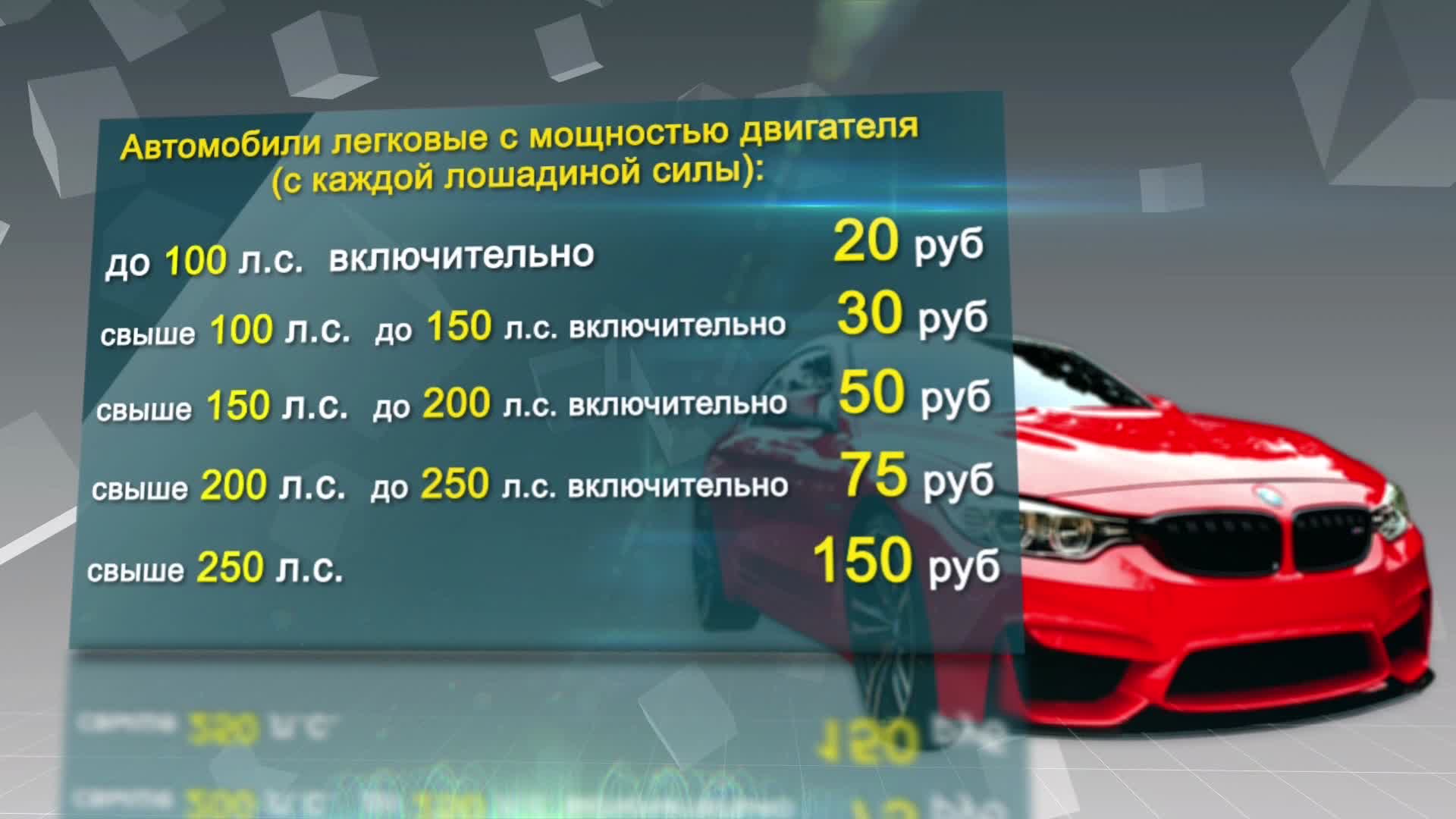

Автомобили легковые c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с.(до 73,55 кВт) включительно (c года выпуска которых прошло до 15 лет включительно) |

21 |

|

до 100 л.с . (до 73,55 кВт) включительно (c года выпуска которых прошло свыше 15 лет) |

15 |

|

свыше 100 л. с . до 150 л.с . (свыше 73,55 кВт до 110,33 кВт) включительно |

30 |

|

свыше 150 л. |

45 |

|

свыше 200 л. с. до 250 л.с . (свыше 147,1 кВт до 183,9 кВт) |

75 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

150 |

|

Мотоциклы и мотороллеры c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 20 л.с . (до 14,7 кВт) включительно |

8 |

|

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно |

11 |

|

свыше 35 л.с. до 50 л.с . (свыше 25,74 кВт) |

27 |

|

свыше 50 л. |

37 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

50 |

|

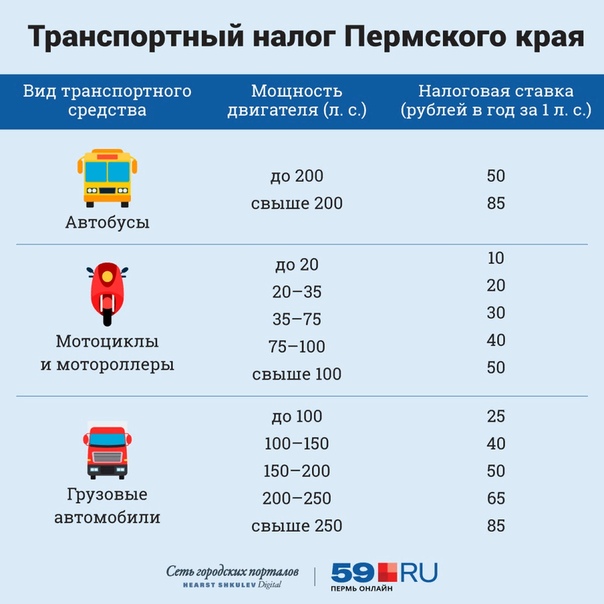

Автобусы c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 200 л.с . (до 147,1 кВт) включительно |

42 |

|

свыше 200 л.с . (свыше 147,1 кВт) |

85 |

|

Автомобили грузовые c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с . (до 73,55 кВт) включительно |

25 |

|

свыше 100 л. |

40 |

|

свыше 150 л. с . до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

50 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) |

65 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

85 |

|

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу |

25 |

|

Снегоходы, мотосани c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 50 л. |

25 |

|

свыше 50 л.с. (свыше 36,77 кВт) |

50 |

|

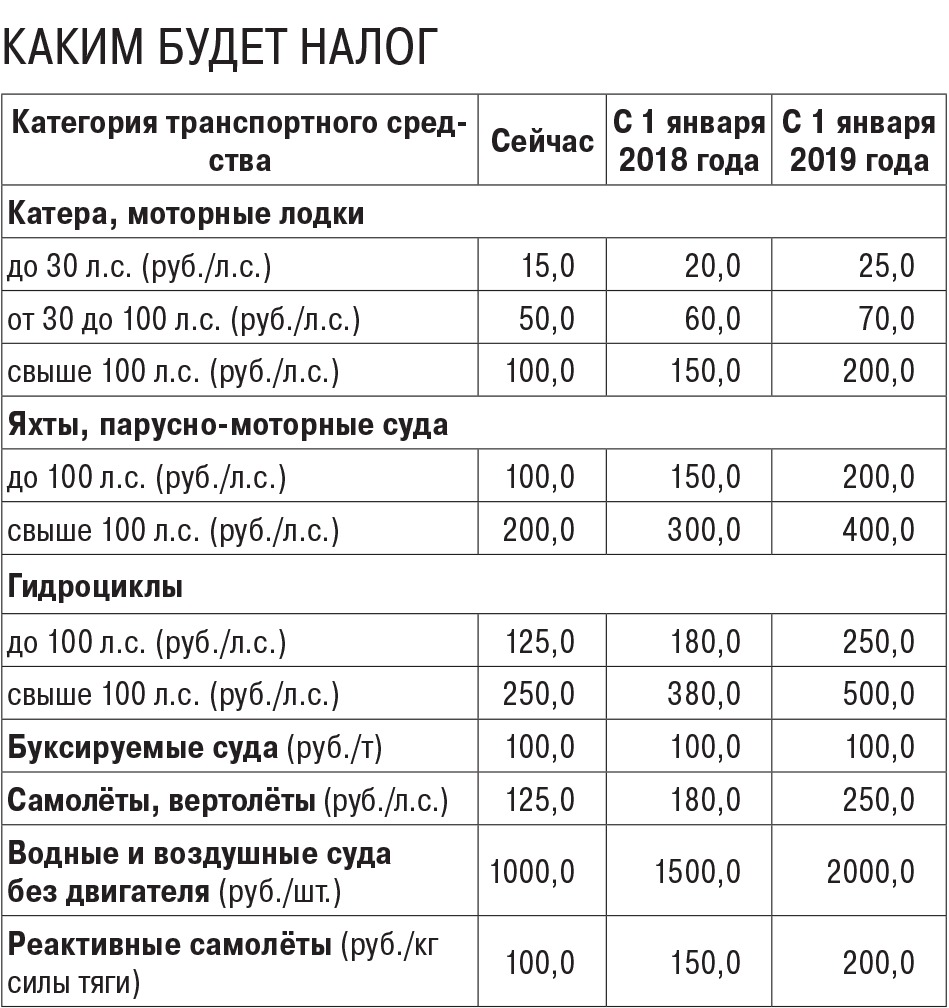

Катера, моторные лодки и другие водные транспортные средства c |

|

|

до 100 л.с . (до 73,55 кВт) включительно |

53 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

106 |

|

Яхты и другие парусно-моторные суда c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

106 |

|

свыше 100 л. |

212 |

|

Гидроциклы c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

159 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

287 |

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (c каждой регистровой тонны валовой вместимости) |

74 |

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (c каждой лошадиной силы) |

106 |

|

Самолеты, имеющие реактивные двигатели (c каждого килограмма силы тяги) |

127 |

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (c единицы транспортного средства) |

1062 |

Транспортный налог: как избежать долгов

Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье мы расскажем, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на gosuslugi.ru.

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

Налог на имущество

Налоговая служба начислила до 1 ноября. Нужно оплатить до 1 декабря.

Проверить на nalog.ru

Налоговая задолженность

Если не оплатили до 1 декабря, передается в суд.

Проверить и оплатить на gosuslugi.ru

Судебная задолженность

Всегда больше, чем исходный налог. Передается приставам.

Передается приставам.

Проверить и оплатить на gosuslugi.ru

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят. После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

- Зарегистрируйтесь на gosuslugi.

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru;

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru; - Заполните паспортные данные, СНИЛС, ИНН;

- Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

- Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

- Если вы владеете транспортным средством, вы обязаны платить налог.

- Налог нужно было оплатить до 1 октября. Следите за налогом сами на nalog.ru.

- Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (gosuslugi.ru).

- Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Кому придется уплатить транспортный налог в 2020 году

ГНС предоставила разъяснения относительно уплаты транспортного налога в 2020 году. Так, налог придется заплатить тем водителям, которые имеют автомобили из перечня, который опубликован на официальном сайте Минэкономики по ссылке.

Так, налог придется заплатить тем водителям, которые имеют автомобили из перечня, который опубликован на официальном сайте Минэкономики по ссылке.

Перечень содержит следующие данные: марка, модель, год выпуска, объем двигателя, тип топлива. В 2020 в перечень попали такие марки автомобилей: AstonMartin, Audi, Bentley, BMW, Cadillac, Chevrolet, Dodge, Ferrari, Ford, GMC, Lamborghini, LandRover, Lexus, Lincoln, Maserati, Mclaren Mercedes-Benz, Polestar, Porsche, RezvaniBeast , Rolls-Royce, Tesla, Toyota.

Кто должен заплатить транспортный налог?

В соответствии с п. 267.1.1 НК, плательщиками являются физические и юридические лица, в том числе нерезиденты, которые имеют зарегистрированные в Украине согласно действующему законодательству собственные легковые автомобили.

Какие автомобили облагаются налогом?

Объектом налогообложения является легковые автомобили, с года выпуска которых прошло не более пяти лет (включительно) и среднерыночная стоимость которых составляет более 375 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года (4723 грн), то есть 1 771 125 грн. в 2020 году.

в 2020 году.

Как устанавливается среднерыночная стоимость авто?

Механизм определения среднерыночной стоимости легковых автомобилей установленпостановлением Кабмина № 66 «Об утверждении Методики определения среднерыночной стоимости легковых автомобилей и внесении изменений в приложения 1 и 2 к Порядку определения среднерыночной стоимости легковых автомобилей, мотоциклов, мопедов».

Ставка налога и порядок уплаты

Устанавливается в расчете на календарный год в размере 25 000 гривен за каждый легковой автомобиль. Исчисление суммы налога с объекта / объектов налогообложения физических лиц осуществляется контролирующим органом по месту регистрации налогоплательщика.

Плательщик должен уплатить налог в течение 60 дней со дня вручения налогового уведомления-решения, которое направляется (вручается) по месту регистрации.

Ответственность за неуплату налога

Если налогоплательщик не уплачивает согласованную сумму денежного обязательства в течение сроков, определенных НК, такой налогоплательщик привлекается к ответственности в виде штрафа в следующих размерах:

— при задержке до 30 календарных дней включительно, следующих за последним днем срока уплаты суммы денежного обязательства, — в размере 10% погашенной суммы налогового долга;

— при задержке более 30 календарных дней, следующих за последним днем срока уплаты суммы денежного обязательства — в размере 20% погашенной суммы налогового долга.

В то же время предусмотрено, что начиная с первого рабочего дня, следующего за последним днем ??предельного срока уплаты налогового обязательства (в том числе за период административного и / или судебного обжалования), начинается начисление пени (п.п.129.1.2 п. 129.1 ст . 129 НК).

Получить информацию об имеющейся задолженности, штрафах, пене, переплате налогов в той системе, в которой вы работаете, можно с помощью новой функции «Состояние расчетов с бюджетом» в сервисе Liga:REPORT. Упростить процесс уплаты налогов и подачу документов в госорганы поможет бот-бухгалтер ReporTax для ФЛП. ReporTax показывает налоговую задолженность и позволяет ее оплатить.

Читайте также:

Дайджест деловых новостей января 2020

Бизнес озвучил приоритеты на 2020 год

Местные налоги и сборы в 2020 году

Транспортный налог

Льготы

Законом Краснодарского края от 28 июля 2006 г. N 1088-КЗ в часть 1 статьи 5 настоящего Закона внесены изменения См. текст части в предыдущей редакции

N 1088-КЗ в часть 1 статьи 5 настоящего Закона внесены изменения См. текст части в предыдущей редакции

1. От уплаты транспортного налога освобождаются:

Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры орденов Славы, Трудовой Славы, Герои труда Кубани;

ветераны Великой Отечественной войны, лица, подвергшиеся воздействию радиации вследствие чернобыльской катастрофы, ядерных испытаний на Семипалатинском полигоне, аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, инвалиды I и II групп по автомобилям легковым с мощностью двигателя до 100 лошадиных сил включительно, мотоциклам и мотороллерам в отношении одной единицы транспортного средства из числа зарегистрированных за данным владельцем, имеющего наибольшую мощность;

резиденты особой экономической зоны, созданной на территории Краснодарского края, по транспортным средствам, используемым для осуществления деятельности, предусмотренной в соглашении о ведении деятельности на территории особой экономической зоны, и не переданным во владение и (или) пользование иным лицам. Данная налоговая льгота действует в течение 5 лет со дня включения налогоплательщика в реестр резидентов особой экономической зоны в порядке и на условиях, предусмотренных Федеральным законом «Об особых экономических зонах в Российской Федерации».

Пенсионеры, достигшие возраста 55 лет (женщины) и 60 лет (мужчины), уплачивают транспортный налог по автомобилям легковым с мощностью двигателя до 100 лошадиных сил включительно, мотоциклам и мотороллерам в отношении одной единицы транспортного средства из числа зарегистрированных за данным владельцем, имеющего наибольшую мощность двигателя, рассчитанный исходя из ставки, составляющей 50 процентов соответствующей ставки, указанной в статье 2 настоящего Закона. По остальным транспортным средствам, зарегистрированным за данным владельцем, являющимся пенсионером, применяются соответствующие ставки транспортного налога, установленные статьей 2 настоящего Закона.

Данная налоговая льгота действует в течение 5 лет со дня включения налогоплательщика в реестр резидентов особой экономической зоны в порядке и на условиях, предусмотренных Федеральным законом «Об особых экономических зонах в Российской Федерации».

Пенсионеры, достигшие возраста 55 лет (женщины) и 60 лет (мужчины), уплачивают транспортный налог по автомобилям легковым с мощностью двигателя до 100 лошадиных сил включительно, мотоциклам и мотороллерам в отношении одной единицы транспортного средства из числа зарегистрированных за данным владельцем, имеющего наибольшую мощность двигателя, рассчитанный исходя из ставки, составляющей 50 процентов соответствующей ставки, указанной в статье 2 настоящего Закона. По остальным транспортным средствам, зарегистрированным за данным владельцем, являющимся пенсионером, применяются соответствующие ставки транспортного налога, установленные статьей 2 настоящего Закона.

2. Налогоплательщики, имеющие право на льготу по уплате транспортного налога согласно настоящему Закону, самостоятельно представляют в налоговые органы необходимые документы, подтверждающие это право. В случае возникновения у налогоплательщиков права на льготу по уплате транспортного налога в течение налогового периода они освобождаются от уплаты этого налога начиная с того месяца, в котором возникло право на льготу.

При утрате в течение налогового периода права на льготу обложение транспортным налогом производится начиная с месяца, следующего за утратой этого права.

При наличии у налогоплательщика права на получение льготы по уплате транспортного налога по нескольким основаниям, установленным настоящим Законом, льгота предоставляется по одному из них по выбору налогоплательщика.

В случае возникновения у налогоплательщиков права на льготу по уплате транспортного налога в течение налогового периода они освобождаются от уплаты этого налога начиная с того месяца, в котором возникло право на льготу.

При утрате в течение налогового периода права на льготу обложение транспортным налогом производится начиная с месяца, следующего за утратой этого права.

При наличии у налогоплательщика права на получение льготы по уплате транспортного налога по нескольким основаниям, установленным настоящим Законом, льгота предоставляется по одному из них по выбору налогоплательщика.

Депутаты Госдумы поспорили об отмене транспортного налога

«Полная замена транспортного налога доходами от продажи топлива (акцизом) приведет к более справедливому распределению бремени покрытия расходов, связанных с развитием дорожной инфраструктуры в стране», ‒ говорится в пояснительной записке (цитата по ТАСС).

В настоящее время размер транспортного налога в России различается в зависимости от региона. Местные власти самостоятельно устанавливают базовую ставку, ориентируясь на доходы населения и запросы бюджета. Кроме того, сумма налога зависит от мощности двигателя и времени владения автомобилем.

Местные власти самостоятельно устанавливают базовую ставку, ориентируясь на доходы населения и запросы бюджета. Кроме того, сумма налога зависит от мощности двигателя и времени владения автомобилем.

Единственный регион с нулевой ставкой ‒ Оренбургская область, где владельцы автомобиля мощностью менее 100 лошадиных сил не платят ничего. Однако льгота действует только на один автомобиль.

В Москве и Московской области от транспортного налога освобождают владельцев электрокаров.

Из истории вопроса

Транспортный налог ‒ это региональный налог, взимаемый с владельцев зарегистрированных транспортных средств. Он распространяется не только на легковые автомобили, но и на мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу. Кроме того, налогом облагаются также самолеты, вертолеты, теплоходы, яхты и парусные суда.

Еще в 2012 году президент России Владимир Путин заявлял, что необходимо уходить от транспортного налога в сторону замены его акцизами. Начиная с 2013 года акциз на бензин ежегодно рос на один рубль за литр топлива.

Начиная с 2013 года акциз на бензин ежегодно рос на один рубль за литр топлива.

Планировалось, что с 2016-го транспортный налог будет отменен полностью, однако воз и ныне там.

Как указывает руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган, транспортный налог выступает не только базой для финансирования поддержания дорожного покрытия в стране, но и служит инструментом реализации государством экологической политики, направленной на сокращения выброса вредных веществ. Кстати, последнее приобрело дополнительную актуальность после подписания Россией Парижского соглашения о климате.

«Ранее предполагалось, что страховые компании начнут учитывать параметры транспортного средства при расчете индивидуальных тарифов, что могло послужить дополнительным стимулом для перехода на автомобили меньшей мощности двигателя. Следующим этапом эволюции могли бы стать отмена транспортного налога для владельцев электромобилей, что было уже актуально для автолюбителей Москвы и ряда регионов с января этого года», ‒ напоминает эксперт.

По его мнению, предложенная депутатом Андреем Барышевым замена налога акцизом на топливо приведет к более справедливому распределению бремени покрытия расходов, связанных с дорожной инфраструктурой. Вместе с тем он считает, что существует и оборотная сторона ‒ менее выраженной станет «экологическая» составляющая замены.

«Если по причине возросших затрат на топливо, в которых будет учитываться акциз, автолюбители задумаются о переходе на более экономичные модели автомобилей или, к примеру, на газомоторное топливо – а для этого предусмотрены субсидии, но необходимая инфраструктура, особенно в регионах, пока отсутствует, ‒ то для развития сегмента электромобилей, к чему движутся другие страны, потребуются дополнительные инициативы», ‒ указывает эксперт.

По мнению аналитика Высшей школы управления финансами, в данном случае ориентиром может выступить Швеция, где доля электромобилей и подзаряжаемых гибридов достигла уже трети от всего автопарка, а в 2030 году начнет действовать запрет на продажу автомобилей с традиционными двигателями внутреннего сгорания. Он отметил, что аналогичную политику сейчас внедрили Норвегия, Дания, Израиль, Ирландия, Исландия, Нидерланды и Китай.

Он отметил, что аналогичную политику сейчас внедрили Норвегия, Дания, Израиль, Ирландия, Исландия, Нидерланды и Китай.

Впрочем, поддержки у коллег в Госдуме законопроект Андрея Барышева не вызвал. Так, член комитета нижней палаты парламента по транспорту и строительству Александр Васильев назвал инициативу «преждевременной».

«Отмена транспортного налога приведет к уменьшению объемов региональных дорожных фондов, а значит, снова отбросит регионы от планов отремонтировать дороги», ‒ указал господин Васильев.

Отрицательные моменты в законопроекте увидел и Михаил Коган, причем основным «минусом» станет рост затрат, связанных с автомобилем, у рядовых граждан.

«В выигрыше могут оказаться те, кто редко использует транспортное средство. Но для тех, кто вынужден к этому прибегать часто, скорее всего, придется перестраивать личный бюджет и урезать расходы по другим статьям. До оглашения конкретных параметров нового акциза любые расчеты будут выглядеть безосновательными, но тем не менее можно допускать, что под лозунгом повышения справедливости власти постараются хотя бы “косметически” повысить доходную часть бюджета», ‒ полагает эксперт.

Европа ввела санкционный налог на мотоциклы из США

На днях всем американским производителям мотоциклов, а сильнее всего Harley-Davidson и Indian Motorcycle, станет непросто существовать на европейском рынке. Дело в том, что с 19 июня 2018 года Европейский Союз начинает облагать налогом весь импорт мотоциклов из Соединенных Штатов Америки. Напомним, что с 1 июня действуют пошлины США в размере 25% на сталь и 10% на алюминий из стран Евросоюза.

“Мы не хотели оказаться в этой ситуации, однако, одностороннее и неоправданное решение США об установлении тарифов на сталь и алюминий для ЕС означает, что у нас не остается другого выбора… Наш ответ соразмерен, пропорционален и полностью соответствует правилам ВТО, – заявила еврокомиссар по вопросам торговли Сесилия Мальмстрем.

Теперь все мотоциклы с объемом более 500 см3 будут обложены дополнительным 25% налогом. Данное положение не затронет Zero Motorcycle, а так же всю другую электро технику:

87114000: Мотоциклы, включая мопеды с поршневым поршневым двигателем внутреннего сгорания с рабочим объемом цилиндров > 500 см3, но не более 800 см3.

87115000: Мотоциклы, включая мопеды с поршневым поршневым двигателем внутреннего сгорания с рабочим объемом цилиндров > 800 см3.

Учитывая то, что не так давно возрожденная марка “Indian” представлена меньше, да и продажи так или иначе показывают ежегодный серьезный рост, на ней это конечно отразиться, но не так сильно, как на доминирующем “Harley-Davidson”.

Харлей продает в странах ЕС чуть менее 40 000 мотоциклов в год, что почти в 4 раза меньше, чем на внутреннем рынке, и тем не менее, учитывая то, что каждый год показатели их продаж падают, данные санкции могут сильно ударить по производителю, что, в свою очередь, может привезти к закрытию еще пары заводов, или же переноса производства в другие страны, Индию например, благо завод там уже есть.

Покупаете мотоцикл? Какие сборы ожидать в представительстве

Вы провели исследование, вы выбрали велосипед, который можете себе позволить, но как насчет этих сборов? Мало того, что вы должны купить велосипед, но официальная внешняя цена будет включать в себя сборы за доставку и получение, сборы за установку, сборы за документацию, сборы за теги / титулы и налог с продаж. Помните, что не все дилерские центры будут рекламировать велосипед на MSRP, чтобы включить эти сборы, поэтому важно запрашивать фактическую цену, чтобы вы знали, сколько вы собираетесь платить.Мы провели все исследования, чтобы вы могли прийти в дилерский центр честно, образованно и готово совершить покупку по разумной цене вне дома (OTD).

Помните, что не все дилерские центры будут рекламировать велосипед на MSRP, чтобы включить эти сборы, поэтому важно запрашивать фактическую цену, чтобы вы знали, сколько вы собираетесь платить.Мы провели все исследования, чтобы вы могли прийти в дилерский центр честно, образованно и готово совершить покупку по разумной цене вне дома (OTD).

Неограниченная цена: 5 сборов, которые вам нужно запланировать для

- Сборы за место назначения или фрахт (доставка / получение)

- Сбор за установку / подготовку

- Стоимость документа

- Теги / Стоимость титула

- Налог с продаж

Сколько ожидать от сборов и налогов?

Предложение, которое вы получаете от дилера, или указанная цена MSRP на самом деле может не совпадать с конечной ценой, которую вы платите в конце.Почему? Дилерские сборы и налоги. Дилерам нужно платить за такие вещи, как перемещение велосипеда со склада в дилерский центр и настройку вашего велосипеда. И, конечно, вам всегда нужно платить государству.

И, конечно, вам всегда нужно платить государству.

Сборы и налоги дилеров могут увеличить стоимость вашего велосипеда на 200–2000 долларов, поэтому не упускайте ни одного из этих вопросов. В конце концов, велосипед не будет вашим, если вы не владеете титулом, что означает, что вы должны заплатить регистрационный взнос, и то же самое касается остальных этих сборов, они либо обязательны, либо часто не подлежат обсуждению.Вы почувствуете себя намного лучше, изучив перед тем, как отправиться в автосалон.

Совет для профессионалов: При разговоре с дилером или продавцом всегда спрашивайте цену вне дома, чтобы избежать путаницы, когда дело доходит до этих дополнительных сборов. Таким образом, вы будете знать, сколько на самом деле будете платить.

Давайте рассмотрим разбивку сборов, когда дело доходит до оформления документов и покупки велосипеда.

Если вы покупали Honda Rebel 300 в Калифорнии по рекомендованной рекомендованной цене около 4500 долларов, ваш счет мог бы выглядеть примерно так:

* Имейте в виду, что это общие оценки, и большая часть этих сборов будет варьироваться в зависимости от штата и округа, поэтому сделай свое исследование! Здесь вы можете найти информацию и расценки на названия и регистрационные сборы по штатам.

Не совсем понимаете, зачем вы платите эти сборы? У нас все есть!

Дилерские сборы: 5 сборов, которые вам нужно заплатить, прежде чем вы выйдете из дома

- Сборы за место назначения или фрахт

Дилеры взимают с производителя плату за перевозку при перемещении продукта со склада, что означает, что с вас также взимается плата. Эти транспортные расходы часто указываются на веб-сайте производителя и в рекламных материалах и могут составлять от 300 до 900 долларов США.Плата за место назначения в конечном итоге определяется стоимостью велосипеда почти как налог и обычно не подлежит обсуждению.

- Сбор за установку / подготовку

Сбор в пункте назначения может покрыть расходы на доставку велосипеда дилеру, но кто будет собирать ваш велосипед? Плата за установку (или подготовку) необходима, чтобы вынуть велосипед из ящика, собрать и подготовить к поездке.

Нужна доступная страховка для мотоциклов? Получите предложение Dairyland >>

- Документ «Doc» Сборы

Сборы за документы покрывают расходы дилера по оформлению документов на покупку, право собственности и регистрацию велосипеда. Некоторые штаты даже ограничивают эту плату или имеют законы, гарантирующие, что со всех клиентов взимается одинаковая плата, без переговоров. Стоимость документов может варьироваться от 100 до 500 долларов США в зависимости от штата и местонахождения вашего дилера.

Некоторые штаты даже ограничивают эту плату или имеют законы, гарантирующие, что со всех клиентов взимается одинаковая плата, без переговоров. Стоимость документов может варьироваться от 100 до 500 долларов США в зависимости от штата и местонахождения вашего дилера.

- Теги / Стоимость титула

Вы не можете владеть автомобилем без права собственности! Это означает, что да, эти сборы также являются обязательными. Ваши налоги, титульные и лицензионные сборы (также называемые регистрационными сборами) поступают непосредственно в правительство и будут варьироваться в зависимости от вашего города и штата.Эти сборы предназначены для вас, чтобы подтвердить свое право собственности, зарегистрироваться для получения номерного знака, чтобы вы могли отправиться в путь на законных основаниях, и тем временем получить временные метки.

Pro Tip: Если вы не платите эти сборы в представительстве, вам все равно придется пойти в ближайшее DMV и заплатить их, так что они сэкономят вам поездку здесь.

- Налог с продаж

Как и почти все остальное, что вы покупаете, вы будете облагаться налогом с продаж, который, конечно, зависит от штата.Вы можете узнать больше о налоге с продаж для вашего штата здесь.

Как мы объясняли выше, рекомендованная производителем розничная цена или прейскурантная цена — это не стандартная цена, которую вы будете платить за велосипед, и это из-за этих налогов и сборов. Итак, теперь, когда вы знаете все, что нужно знать об этих дилерских сборах, вы можете быть спокойны, зная, сколько именно вам следует ожидать, когда вы выйдете за дверь. Помните, что дилерский центр может рекламировать мотоцикл за 8000 долларов, но если он не указывает в явном виде плату за установку, сборы за документацию, налоги, название / теги и т. Д.вам необходимо учитывать эти сборы, чтобы получить точную цену OTD.

Pro Подсказка: Мы рекомендуем сделать покупки для финансирования перед посещением дилерского центра, чтобы сэкономить ваше время и деньги (в конце концов, всегда стоит быть готовым!).

И не забывайте ВСЕГДА спрашивать цену OTD, если вы не уверены!

Теперь, когда вы понимаете, почему вы платите этим дилерам, узнайте больше о реальной стоимости владения мотоциклом: это больше, чем просто велосипед и выполните поиск в нашем общенациональном инвентаре.

DVS Home — Налог с продаж автотранспортных средств

Ресурсы

Разбивка налога с продаж автотранспортных средств

Ставка налога 6,5%:

Налог с продаж взимается с большинства покупок или приобретений автотранспортных средств. Он основан на общей покупной цене или справедливой рыночной стоимости транспортного средства, в зависимости от того, что больше. Когда транспортное средство приобретается за номинальное вознаграждение или без денежного вознаграждения, налог, подлежащий уплате, основан на средней стоимости аналогичных транспортных средств.

Заместитель:

10 долларов США взимается с легковых автомобилей от 10 лет и старше (не распространяется на мотоциклы). Цена покупки не должна превышать 3000 долларов — информацию о налогах с продаж для старых автомобилей см. Ниже.

Цена покупки не должна превышать 3000 долларов — информацию о налогах с продаж для старых автомобилей см. Ниже.

150 долларов применяется к легковым автомобилям и пожарным машинам, зарегистрированным или подавшим заявку на регистрацию в качестве Collector, Classic, Street Rod и Pioneer, независимо от фактической покупной цены или справедливой рыночной стоимости транспортного средства. Все остальные транспортные средства (грузовики, пикапы, мотоциклы) должны платить 6,5 процента от покупной цены или справедливой рыночной стоимости.

Обмены:

Единственно допустимым обменом для снижения покупной цены является другое зарегистрированное или ранее зарегистрированное транспортное средство.Сельскохозяйственное оборудование, мебель, животные и т. Д. Не допускаются в качестве стоимости для обмена для целей налога с продаж. См. Раздел «Доходы Миннесоты — Пособие по обмену».

Руководство по налогу с продаж для старых автомобилей

Вместо 6,5% налога с продаж автотранспортных средств применяется дополнительный налог в размере 10 долларов, если автомобиль соответствует всем следующим требованиям:

- Транспортное средство старше 10 лет и

- У него продажная цена и средняя стоимость менее 3000 долларов.

Если автомобиль не соответствует обоим требованиям, он не имеет права на уплату налога в размере 10 долларов США.

Чтобы определить фактическую справедливую рыночную стоимость, используйте общенациональные справочники ценообразования, например:

Edmunds — Отзывы о ценах на подержанные автомобили и грузовики

Руководство по ценам Blue Book Kelley — Отзывы о ценах на подержанные автомобили и грузовики

NADAguides.com — Источник цен на автомобили и информации в Интернете

Чтобы определить, составляет ли справедливая рыночная стоимость автомобиля 3000 долларов или более, вам необходимо знать:

- Стиль (2D, 4D, кабриолет и т. Д.)

- Модель (Standard, Deluxe, Master и др.)

- Мотор (V-8, 6, Hemi, 444,427 и др.)

- Состояние автомобиля:

- Это работает?

- Есть ли недостающие части?

- Какое состояние кузова?

- В каком состоянии двигатель?

- В каком состоянии салон?

Общие освобождения от налога на продажу автотранспортных средств

Подарки

При передаче транспортного средства между специально идентифицированными физическими лицами не взимается налог с продаж, если передача является подарком без денежного или иного вознаграждения или иного ожидания вознаграждения. Конкретными лицами являются: супруги, родители и дети, а также бабушки и дедушки и внуки.

Конкретными лицами являются: супруги, родители и дети, а также бабушки и дедушки и внуки.

Развод

Переводы между супругами при бракоразводном процессе не облагаются налогом с продаж.

Наследование

Переводы на автомобили, приобретенные по наследству, налогом с продаж не облагаются.

Совместная собственность

Передача из совместной собственности одному из совладельцев бесплатно не облагается налогом с продаж.

Компании

Некоммерческие группы

Налог с продаж не взимается с покупки и аренды автотранспортных средств, которые используются в основном для перевозки товаров или людей, кроме сотрудников, в рамках некоммерческой деятельности группы. Для участия в конкурсе автомобиль должен быть грузовиком, автобусом или автомобилем, рассчитанным на перевозку не менее девяти человек. Это исключение распространяется на группы, организованные исключительно для благотворительных, религиозных или образовательных целей; он не применяется к государственным или местным правительственным организациям, школам или частным автобусным компаниям. Транспортные средства, которые передаются в дар определенным некоммерческим организациям, если они используются исключительно в религиозных, благотворительных или образовательных целях, не облагаются налогом.

Транспортные средства, которые передаются в дар определенным некоммерческим организациям, если они используются исключительно в религиозных, благотворительных или образовательных целях, не облагаются налогом.

Ветераны-инвалиды

Налог с продаж не взимается с транспортных средств, приобретенных ветеранами-инвалидами, если транспортное средство было предоставлено бесплатно, полностью или частично с использованием грантов в соответствии с Кодексом США, раздел 38, раздел 3902. Требуется доверенность от администрации ветеранов.

Правительство

Транспортные средства, приобретенные, арендованные или арендованные федеральным правительством и его агентствами, не облагаются налогом с продаж.

Учебное пособие

Налог с продаж не взимается с транспортных средств, приобретенных или используемых частной некоммерческой или государственной школой для использования в качестве учебного пособия на курсах по кузовному ремонту автомобилей и механическому ремонту. Это исключение не распространяется на автомобили, используемые в программах обучения водителей.

Это исключение не распространяется на автомобили, используемые в программах обучения водителей.

Машины для обслуживания дорог

Налог с продаж не взимается со снегоуборочных машин, самосвалов и других автотранспортных средств, приобретенных городом для использования исключительно для содержания дорог. Исключение не распространяется на автомобили и / или пикапы. Город означает поселок. Сюда не входят города, округа или специальные налоговые округа, установленные законом или местным законодательством.

Налогообложение транспортных средств | Отдел автотранспортных средств

Налог на покупку и использование (32 В.S.A. § 8903)

Покупка:

Налог на покупку и использование уплачивается во время регистрации и / или права собственности в процентах от покупной цены или чистой стоимости обмена Национальной ассоциации автомобильных дилеров (NADA), в зависимости от того, что больше, за вычетом стоимости обмена. автомобиль или любой другой допустимый кредит.

автомобиль или любой другой допустимый кредит.

Если транспортное средство в настоящее время зарегистрировано / принадлежит вам или вашему супругу или участнику гражданского союза за пределами штата, налог рассчитывается на основе чистой балансовой стоимости NADA и подлежит уплате, если не освобожден.

Если вы считаете, что стоимость автомобиля меньше балансовой стоимости, вы можете заполнить форму оценки дилера штата Вермонт.

Если вы претендуете на налоговый кредит для транспортного средства, зарегистрированного на вас или вашего супруга или участника гражданского союза за пределами штата, отправьте копию свидетельства о регистрации на ваше имя или имя вашего супруга или стороны на имя гражданского союза. и заполните раздел 7 заявки. От вас могут потребовать предоставить юридические документы о том, что вы и ваш супруг (а) или сторона гражданского союза состояли в браке или стали стороной гражданского союза на момент уплаты налога за пределами штата.Вы также должны быть готовы предоставить документацию об уплате налога и сумме уплаченного налога. Кредит будет предоставлен на покупку и использование или налог с продаж, уплаченный за этот автомобиль в другую юрисдикцию. Если налог, уплаченный за зарегистрированное за пределами штата транспортное средство, был равен или превышал налоговую ставку штата Вермонт, дополнительный налог не взимается.

Кредит будет предоставлен на покупку и использование или налог с продаж, уплаченный за этот автомобиль в другую юрисдикцию. Если налог, уплаченный за зарегистрированное за пределами штата транспортное средство, был равен или превышал налоговую ставку штата Вермонт, дополнительный налог не взимается.

Аренда:

Налог рассчитывает дилерская / лизинговая компания. Вместе с документами необходимо предоставить договор аренды или рабочий лист дилера Vermont.Если физическое лицо приобретает это транспортное средство в конце срока аренды, оно будет платить налог на «остаточную / конечную стоимость аренды» транспортного средства.

Заявление на регистрацию получено от дилера в Вермонте или дилера в Вермонте, действующего от имени Арендодателя. Форма «Расчет налога на покупку и использование — арендованный автомобиль» (форма № VD-147) может быть предоставлена вместо копии договора аренды и рабочего листа дилера.

Первоначальная стоимость приобретения — Конечная стоимость аренды = Цена покупки

Цена покупки — это сумма, которая будет облагаться налогом.

Ставка налога

| Классификация транспортных средств | 6% | 9% | Максимум |

|---|---|---|---|

| ATV | Х | НЕТ | |

| Авто | Х | НЕТ | |

| Моторная лодка | Х | НЕТ | |

| Мотоцикл | Х | НЕТ | |

| Дом на колесах | Х | НЕТ | |

| Краткосрочная аренда автомобиля | Х | НЕТ | |

| Грузовые автомобили (10099 фунтов или меньше) | Х | НЕТ | |

| Грузовые автомобили (10 100 фунтов и более) | Х | 2 075 долл. США.00 | |

| Все прочие автомобили | Х | $ 2 075,00 |

Налог с продаж при регистрации

Налог с продаж при регистрации

Департамент налоговых служб (DRS) требует, чтобы налоговая информация и / или цена покупки были включены в Заявление о регистрации и праве собственности (форма H-13B).

См. Конкретную информацию на:

Резиденты Нового Коннектикута — Резиденты Нового Коннектикута не обязаны платить налог с продаж, если транспортное средство было зарегистрировано на то же имя в другом штате не менее чем за 30 дней до установления статуса резидента Коннектикута.Вы должны заполнить раздел № 6, если налоговое освобождение заявлено в заявлении о регистрации и праве собственности (форма H-13B). Правильный код — # 4. Запишите в следующем порядке: (1) штат, в котором вы проживали на момент покупки транспортного средства, (2) дату покупки транспортного средства, (3) дату, когда транспортное средство было зарегистрировано в этом состоянии, и (4) дату, когда Автомобиль сначала переехал в Коннектикут.

Частные (случайные) продажи — Приобретение легковых автомобилей и легких грузовиков (1991 года выпуска и новее) у частных владельцев регулируется положениями 6.35% (или 7,75% для транспортных средств стоимостью более 50 000 долларов США) Налог с продаж и использования в Коннектикуте, основанный на средней стоимости продажи NADA или стоимости счета продажи (в зависимости от того, что больше). Цена покупки должна быть указана в заявлении о регистрации и праве собственности (форма H-13B).

Цена покупки должна быть указана в заявлении о регистрации и праве собственности (форма H-13B).

Процедура для любого, кто оспаривает оценку налога с продаж и использования, состоит в том, чтобы подать Требование о возмещении налога на автотранспортные средства (форма CERT-106) в Департамент налоговых служб. Эту форму также можно получить в филиалах DMV.

За частную продажу транспортных средств, кроме упомянутых выше легковых и малотоннажных грузовиков, взимается плата 6.35% (или 7,75% для автомобилей стоимостью более 50 000 долларов США) налог с продаж и использования в зависимости от покупной цены автомобиля. Требуется счет продажи.

Закупки за пределами штата — Кредит на уплату налога с продаж за пределами штата будет предоставлен, если регистрант предоставит подтверждающую документацию (счет-фактуру и налоговую квитанцию), подтверждающую подачу налога с продаж в соответствующее государственное агентство. Если регистрант уплатил менее 6,35% (или 7,75% для транспортных средств стоимостью более 50 000 долларов США) налога с продаж в другом штате, они должны будут уплатить дополнительный налог в DMV при регистрации транспортного средства.

Если кредит не разрешен из-за недостаточности документации, регистрант должен будет уплатить налог (6,35% или 7,75% для транспортных средств стоимостью более 50 000 долларов США) во время регистрации и может запросить возмещение от Департамента доходов (DRS), заполнив Форма запроса на возврат налога на автотранспортные средства (форма CERT-106).

Продажи у лицензированных дилеров — Если автомобиль был приобретен у лицензированного дилера, налог с продаж и использования в размере 6,35% (или 7,75% для автомобилей стоимостью более 50 000 долларов США) рассчитывается исходя из покупной цены.При расчете налога с продаж и использования в Коннектикуте разрешен полный возвратный кредит, если автомобиль был приобретен у лицензированного дилера.Полное руководство на 2021 год

Все мотоциклы на дорогах Великобритании должны облагаться налогом.

Широко известен как налог на мотоциклы или дорожный налог, но официально называется автомобильным акцизным сбором или сокращенно ЖНВЛП.

Налоговые диапазоны менялись много раз по мере того, как правительства приходили и уходили. В настоящее время оценка большинства транспортных средств производится на основе их выбросов C02.

Мотоциклы облагаются налогом в зависимости от объема двигателя (CC).

Это довольно простой и понятный процесс обложения налогом вашего велосипеда, поэтому давайте углубимся в подробности.

Ставки налога на мотоциклы и скутеры

Итак, во сколько мне это будет стоить?

Первая задача — определить объем вашего двигателя. Если вы не уверены, это должно быть указано в регистрационном документе вашего автомобиля.

Таблица тарифов ЖНВЛП

* Источник: официальный сайт правительства Великобритании

Какие документы необходимы?

Вам понадобится регистрационный документ мотоцикла, также известный как бортовой журнал (V5C), а также подтверждение страхования.

Для мотоциклов старше трех лет также потребуется действующий сертификат ТО.

Рекомендуемая литература: Motorcycle MOT Guide

Где облагать налогом мой мотоцикл?

Примечание. Бумажные налоговые диски были отменены в 2014 году — вам больше не нужно выставлять налоговый диск на своем мотоцикле, и он не будет отправлен вам при налогообложении.

Есть несколько способов оплаты:

Онлайн

Самый быстрый и простой способ оплаты — онлайн на сайте DVLA.

У них уже должна быть запись о вашей страховке мотоцикла и статусе ТО (при необходимости), поэтому отметьте несколько полей и введите данные своей карты, и все будет в порядке.

Оплата по телефону

Свяжитесь с DVLA по телефону 0300 123 4321 , чтобы оплатить по телефону. При звонке вам понадобится V5C (бортовой журнал).

Оплата в почтовом отделении

Возьмите свой бортовой журнал, деньги и действующий сертификат MOT (если требуется) и заплатите в кассе.

Что делать, если я куплю или продам мотоцикл?

Налог на мотоцикл не подлежит передаче вместе с велосипедом.

Полиция теперь использует цифровые технологии и придорожные камеры ANPR для проверки транспортных средств, не облагаемых налогом, поэтому не поддавайтесь соблазну ехать без соответствующих документов!

Покупая

, если вы покупаете подержанный велосипед, вам нужно будет обложить налогом его перед поездкой. Используйте ссылочный номер на новом приложении для кипера (V5C / 2) из бортового журнала и оплатите одним из способов, описанных выше. (онлайн-оплата доступна 24 \ 7)

Продажа

Когда вы продаете свой мотоцикл, вы автоматически получите возмещение налога за полные месяцы, оставшегося от DVLA.Это будет применяться с момента уведомления DVLA о продаже.

FAQ

Некоторые из наших наиболее часто задаваемых вопросов.

Если вам нужны дальнейшие инструкции, напишите нам по электронной почте, и мы постараемся помочь.

Освобождены ли электрические мотоциклы от дорожного налога?

Да, автомобиль должен полностью питаться от аккумулятора; это означает отсутствие гибридов. Подробнее об электрических мотоциклах.

Подробнее об электрических мотоциклах.

(источник: DVLA)

Исключаются ли исторические или классические мотоциклы?

Любой мотоцикл, выпущенный до 1 января 1978 года, не подлежит налогообложению.

(источник: DVLA)

Как я могу проверить свой налог на велосипеды и статус MOT?

У DVLA есть удобный онлайн-инструмент, просто введите здесь свой регистрационный номер.

Нужно ли показывать налоговый диск?

Нет, бумажные налоговые диски были отменены 1 октября 2014 года.

Регистрационные сборы в штате Невада

Общая информация Наверх ↑

Мы принимаем наличные, личные чеки, карты Visa, MasterCard, Discover и денежные переводы, отправленные в Департамент транспортных средств в точном размере ваших сборов.Пожалуйста, не отправляйте наличные по почте. Чеки третьих лиц не принимаются.

Мы рекомендуем вам использовать электронный чек. Это экономит деньги налогоплательщиков за счет снижения комиссионных сборов. Дебетовые карты обрабатываются как кредитные.

Дебетовые карты обрабатываются как кредитные.

Регистрационные сборы и налоги Наверх ↑

Невада взимает регистрационный сбор, налог на государственные услуги и, в некоторых округах, налог на дополнительные государственные услуги.

- Базовый регистрационный сбор покрывает расходы на строительство государственной дороги и текущий бюджет Управления дорожного движения.

- Налог на государственные услуги финансирует местные органы власти, школьные округа и Государственный Общий фонд.

- Налог на дополнительные государственные услуги — это одобренный избирателями налог, используемый для строительства шоссе в округах, которые взимают его, в настоящее время это Кларк и Черчилль.

- Есть и другие факторы, которые определяют окончательную стоимость регистрации транспортного средства. Сборы за первый титул в Неваде составляют 28,25 доллара. Набор стандартных номерных знаков стоит 8 долларов.

DMV собирает налоги с продаж многих дилеров за пределами штата. При регистрации мотоциклов взимается плата за безопасность в размере 6 долларов США, которая используется для финансирования программ безопасности и обучения.

DMV собирает налоги с продаж многих дилеров за пределами штата. При регистрации мотоциклов взимается плата за безопасность в размере 6 долларов США, которая используется для финансирования программ безопасности и обучения.

Сведения о регистрационном взносе

Регистрационный взнос взимается в зависимости от класса транспортного средства и его веса.

(NRS 482.480 и 482.482)

- За каждую легковую, реконструированную или специально сконструированную легковую машину, независимо от веса или количества пассажиров, взимается сбор за регистрацию в размере 33 долларов США.

- За каждый мотоцикл взимается плата за регистрацию в размере 33 долларов США, а за каждый мотоцикл, кроме тримобиля, взимается дополнительная плата в размере 6 долларов США за безопасность мотоцикла.

- За каждый мопед взимается плата за регистрацию 33 доллара.

- За каждый туристический трейлер взимается плата за регистрацию в размере 27 долларов США.

- За каждый прицеп или полуприцеп без нагрузки 1000 фунтов или меньше взимается фиксированный регистрационный сбор в размере 12 долларов США.

- За каждый прицеп, имеющий собственный вес более 1000 фунтов, взимается фиксированный регистрационный сбор в размере 24 долларов США.

- За каждое разрешение на эксплуатацию гольфмобиля ежегодный сбор в размере 10 долларов США.

- За каждое низкоскоростное транспортное средство, как этот термин определен в NRS 484.527, взимается сбор за регистрацию в размере 33 долларов США.

- На каждый грузовой автомобиль, седельный тягач или автобус с заявленной полной массой:

- Менее 6000 фунтов, комиссия 33 доллара.

- Не менее 6000 фунтов и не более 8 499 фунтов, пошлина в размере 38 долларов США.

- Не менее 8 500 фунтов и не более 10 000 фунтов, пошлина 48 долларов.

- Не менее 10 001 фунт и не более 26 000 фунтов, сбор в размере 12 долларов за каждую 1000 фунтов или ее часть.

- Не менее 26 001 фунт и не более 80 000 фунтов, пошлина в размере 17 долларов за каждую 1000 фунтов или ее часть. Максимальная комиссия составляет 1360 долларов США.

Пример расчета налога на государственные услуги

Налоги основаны на первоначальной рекомендованной розничной цене производителя (MSRP), установленной, когда транспортное средство было новым.

(Глава 371 NRS)

- Рекомендуемая производителем розничная цена не меняется со временем независимо от возраста или состояния автомобиля. Первый расчет — это оценка DMV автомобиля, которая составляет 35% от рекомендованной розничной цены.

- Затем оценка DMV амортизируется на 5% после первого года и на 10% в год после этого, пока не достигнет минимального значения 15%. Минимальный налог на государственные услуги составляет 16 долларов США.

- Налог на государственные услуги составляет 4 цента на каждый доллар амортизированной оценки DMV.

- Налог на дополнительные государственные услуги составляет 1 цент на каждый доллар амортизированной оценки DMV.

| Автомобиль возрастом 2 года с первоначальной рекомендованной ценой на рекламу в размере 20000 долларов США | |

| 20 000 долл. США | |

| x 0,35 | Оценка DMV — не изменится со временем (NRS 371.060) |

| 7 000 долл. США | |

| х.85 | DMV Оценка снижена на 15% — автомобилю исполнилось два года (NRS 371.050) |

| 5 950 долл. США | |

| х 0,04 | Налог на государственные услуги составляет 4% от амортизированной стоимости (NRS 371.040) |

| $ 238 | Налог на государственные услуги составляет 238 долларов США |

Налог на дополнительные государственные услуги, если он взимается в приведенном выше примере, составит 60 долларов (после округления) для общей суммы налогов в 298 долларов.

Коммерческие автомобили с заявленной полной массой 10 000 фунтов или более и прицепы с собственной массой 4 000 фунтов или более используют другой график.

Налоговые льготы Наверх ↑

Вы должны подать заявление на освобождение от уплаты налогов при регистрации или обновлении автомобиля. Исключения не начисляются и не возвращаются после факта.

Оценщики округа могут утвердить налоговые льготы для государственных служб для:

- ветеранов с определенными сроками службы

- ветеранов-инвалидов и их выживших супругов

- слепой

Свяжитесь с асессором вашего округа, чтобы узнать о конкретных требованиях и см. Главу 371 NRS.Эти освобождения распространяются только на налог на государственные услуги.

Военнослужащие действующей службы, проживающие в другом штате, но дислоцированные в Неваде, имеют право на полное освобождение от налога на государственные услуги. Это освобождение может быть передано супругу. См. Военное лицензирование.

Это освобождение может быть передано супругу. См. Военное лицензирование.

Члены племен коренных американцев, проживающие на землях племен, также имеют право на освобождение от уплаты налога на государственные услуги. Вы должны иметь заявление об освобождении от уплаты налогов на государственные услуги (VP 154), подписанное председателем племени.

Nevada не имеет льготного периода для просроченных регистраций. Ваша регистрация истекает в указанную дату, а не в конце месяца. Вы можете проверить его статус с помощью нашего онлайн-запроса о регистрации и страховании. См. Также «Варианты продления».

Закон требует от DMV взимать штрафы за просрочку платежа, которые состоят из налогов и штрафов. Вы должны оплатить полную пошлину за продление на следующий год, а также пропорциональную уплату регистрационного сбора и налогов на государственные услуги за период, когда транспортное средство не было зарегистрировано.

Дополнительные штрафы включают 6 долларов в месяц на регистрационный взнос. Штраф по налогу на государственные услуги составляет 6 долларов США или 10%, в зависимости от того, что больше (включая налоги на дополнительные государственные услуги в соответствующих округах). При необходимости свяжитесь с нами для получения точного предложения.

Штраф по налогу на государственные услуги составляет 6 долларов США или 10%, в зависимости от того, что больше (включая налоги на дополнительные государственные услуги в соответствующих округах). При необходимости свяжитесь с нами для получения точного предложения.

Штрафы за просрочку не взимаются ни за один период, в течение которого у автомобилиста было действующее разрешение на передвижение.

Текущие налоговые ставки по округам см. В публикациях Департамента налогообложения и налогообложения штата Невада.

Дилерские продажи в Неваде — Налоги уплачиваются дилеру на основе фактической покупной цены.

Дилерские продажи за пределами штата — Дилер за пределами штата может взимать или не взимать налог с продаж. Многие дилеры перечисляют платежи по налогу с продаж вместе с титульными документами, отправленными в отдел центральных услуг DMV. Для получения дополнительной информации см. Продажи дилеров за пределами штата.

Частные продажи, семейные продажи и подарки — Они не облагаются налогом с продаж.

Налог на продажу и использование автотранспортных средств

6,25% налог с продаж или использование

Если вы покупатель, получатель или пользователь, имеющий право собственности на автомобиль или владеющий им, вы несете ответственность за уплату налога с продажи или использования транспортного средства.

Налог на продажу или использование автотранспортных средств уплачивается до 20 числа месяца, следующего за покупкой, использованием, хранением или любым другим потреблением в штате Массачусетс.

Если налог с продаж или налог на использование не уплачен вовремя, покупатель должен будет уплатить проценты и штрафы.

Налог с продаж применяется к передаче правового титула или владения посредством розничных продаж зарегистрированными дилерами или арендодателями во время ведения бизнеса. Если продажа осуществляется зарегистрированным дилером автомобилей или арендодателем, ставка налога с продаж составляет 6,25% .

Если продажа осуществляется зарегистрированным дилером автомобилей или арендодателем, ставка налога с продаж составляет 6,25% .

Налог на использование применяется ко всем другим видам передачи правового титула или владения, когда переданное транспортное средство хранится, используется или потребляется в Массачусетсе. Если автомобиль продается случайно (не продается дилером или арендодателем), ставка налога на использование составляет 6.25% от большего из:

- Фактическая сумма, уплаченная за ТС, или

- Чистая обменная стоимость транспортного средства (балансовая стоимость)

Если вы покупаете автомобиль за пределами Массачусетса и везете его в Массачусетс в течение 6 месяцев для постоянного использования, налог на использование подлежит оплате до 20-го числа следующего месяца, когда автомобиль въехал в Массачусетс.

Например, если вы приобрели автомобиль в Нью-Гэмпшире 1 января и привезли его в Массачусетс 30 июня, налог за использование будет уплачен до 20 июля.

Чтобы узнать больше, посетите: 830 CMR 64H.25.1: Автомобили.

Регистрация

Каждый покупатель, которому требуется зарегистрировать или получить право собственности на автомобиль в Массачусетсе, должен подать Форму RMV-1, Заявление на право собственности и регистрацию в течение 10 дней с момента покупки, передачи или использования транспортного средства в Массачусетсе и уплатить любой применимый налог в RMV.

Каждый покупатель, которому не требуется регистрировать или иметь право собственности на транспортное средство в Массачусетсе, должен подать заполненную форму ST-7R: Свидетельство об уплате налога с продаж или налога на использование транспортного средства до 20-го числа месяца после покупки, передачи, или используя транспортное средство, и уплатить любой применимый налог в DOR или RMV.

Визит:

.

с. до 200 л.с . (свыше 110,33 кВт до 147,1 кВт)

с. до 200 л.с . (свыше 110,33 кВт до 147,1 кВт) с. до 100 л.с . (до 73,55 кВт)

с. до 100 л.с . (до 73,55 кВт) с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт)

с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) с. (до 36,77 кВт) включительно

с. (до 36,77 кВт) включительно ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru;

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru;

И не забывайте ВСЕГДА спрашивать цену OTD, если вы не уверены!

И не забывайте ВСЕГДА спрашивать цену OTD, если вы не уверены!  DMV собирает налоги с продаж многих дилеров за пределами штата. При регистрации мотоциклов взимается плата за безопасность в размере 6 долларов США, которая используется для финансирования программ безопасности и обучения.

DMV собирает налоги с продаж многих дилеров за пределами штата. При регистрации мотоциклов взимается плата за безопасность в размере 6 долларов США, которая используется для финансирования программ безопасности и обучения.