Расчет налога на автомобиль в 2020 и 2021 году

Расчет налога на авто — это определение суммы транспортного налога, подлежащего уплате собственниками транспортных средств. В статье разъясним, кто должен исполнять эту налоговую обязанность, кто определяет сумму и по каким принципам.Как правильно произвести расчет налога на машину? Для этого необходимо обратиться как к Налоговому кодексу, так и к местным законам, ведь согласно ст. 356 НК РФ эти платежи являются региональными. Однако есть общие принципы, по которым производится расчет налога на автомобиль с 2020 года, которые будут освещены в статье.

Общие положения: когда производится и как рассчитывается

Сбор за владение транспортным средством на основании ст. 358 НК РФ уплачивают все собственники транспортных средств с определенными законом характеристиками. В эту категорию попадают:

- легковые машины;

- грузовые авто;

- автобусы;

- сельскохозяйственная техника;

- мотоциклы и мотороллеры;

- катера, яхты и другие водные транспортные средства.

Сбор берется именно за владение и пользование транспортным средством, а вот уплата налога при продаже автомобиля производится на других основаниях, как платеж с доходов. Транспортный же сбор был введен для содержания дорог общего пользования, и в последние годы регулярно поднимается вопрос о его отмене (не так давно в Госдуму внесен очередной подобный законопроект).

Налоговым периодом является календарный год, а отчетными являются первый, второй и третий кварталы (если региональным законом не установлено иное). Последнее правило актуально только для организаций, так как физические лица определением этого сбора не занимаются. Закон обязывает специалистов ФНС отправлять не позднее чем за 30 дней до уплаты сбора соответствующие уведомления гражданам, где уже обозначена его сумма и имеются данные о сроке исполнения обязанности, а также реквизиты. Уплата налога за автомобиль производится гражданами по данным уведомлениям, что не отменяет права на проверку расчетов Налоговой инспекции.

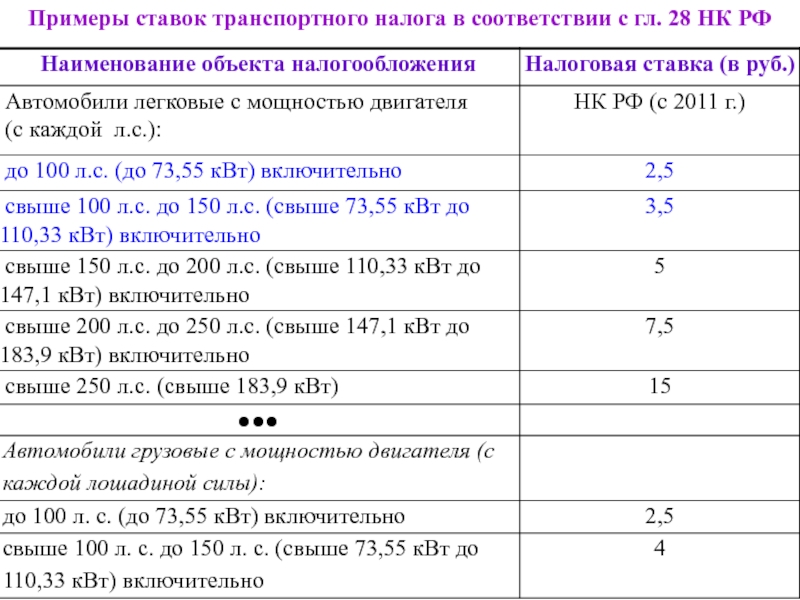

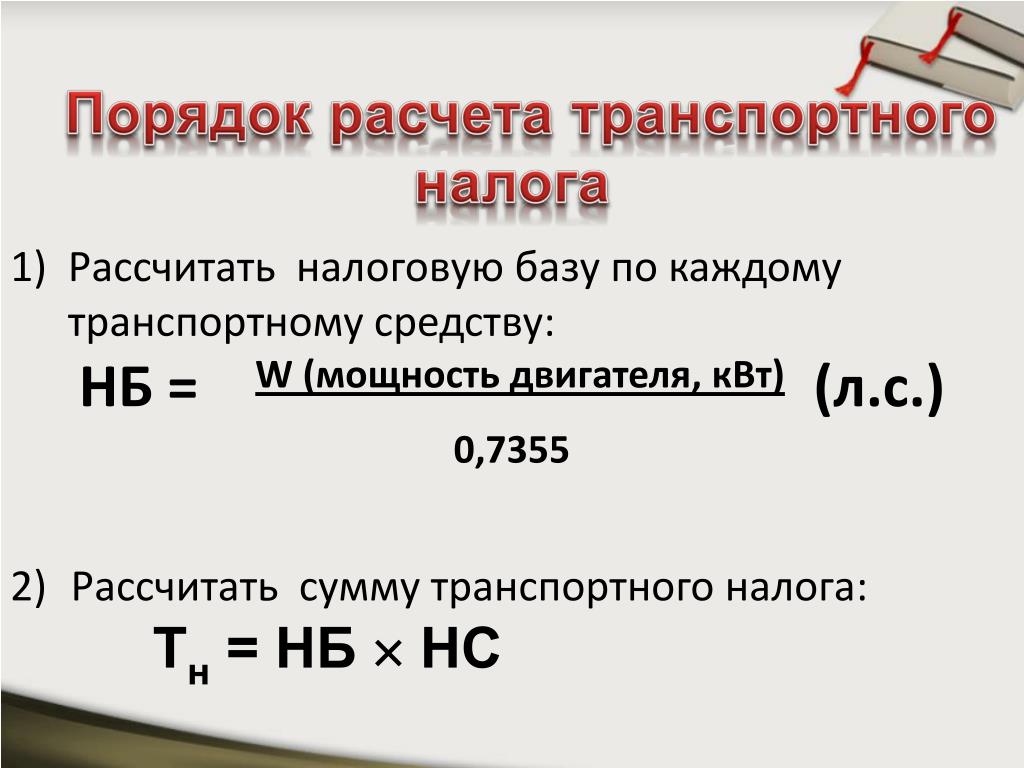

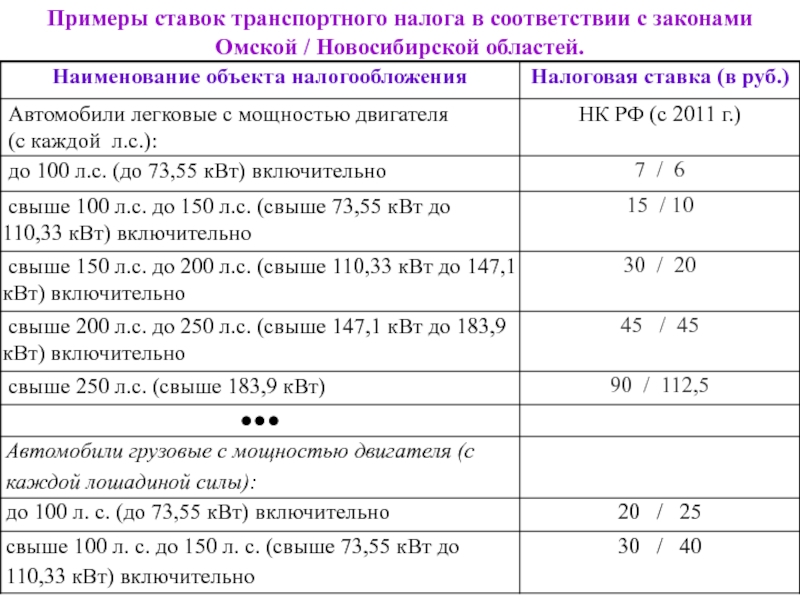

Данные для расчета

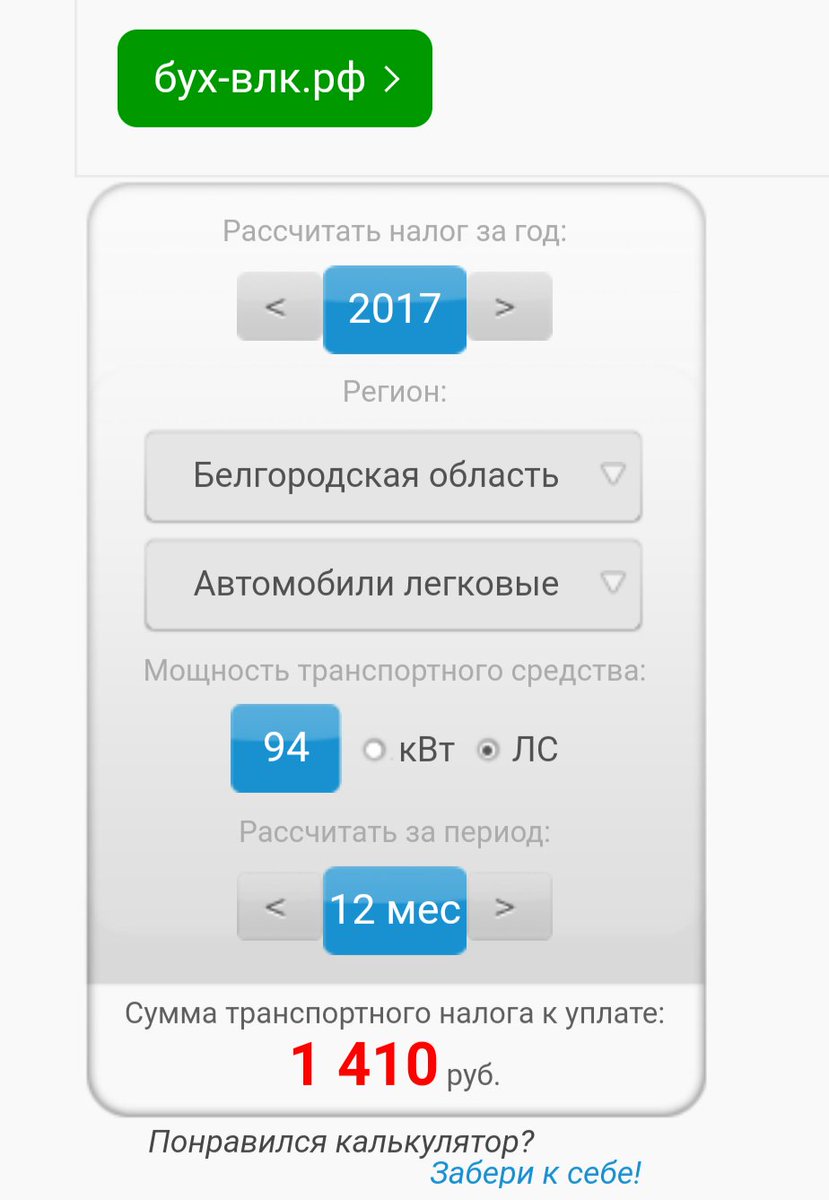

Расчет стоимости налога на автомобиль 2020 года ничем не отличается от предыдущих лет. Необходимо налоговую базу умножить на налоговую ставку. В качестве первого показателя в отношении машин используется мощность двигателя, определяемая в лошадиных силах. Ставку устанавливают местные власти, однако она не может превышать установленный в НК РФ предел более, чем в 10 раз.

Приведем пример для Московской области. Таблица расчета налога на автомобиль самостоятельно будет выглядеть следующим образом.

Показатель мощности двигателя (включительно) в лошадиных силах | Ставка для 1 лошадиной силы в рублях |

До 100 (73,55 кВт) | 12 |

От 100 до 125 | 25 |

От 125 до 150 | 35 |

От 150 до 175 | 45 |

От 175 до 200 | 55 |

От 200 до 225 | 65 |

От 225 до 250 | 75 |

Свыше 250 (183,9 кВт) | 150 |

Таким образом, формула выглядит так:

КЛС х СН = ТН,

где КЛС — это количество лошадиных сил, определяемых по паспорту транспортного средства;

СН — ставка сбора в месте регистрации ТС.

Если автомобиль был в собственности не весь календарный год, необходимо получившееся число умножить на коэффициент, определяемый как соотношение полного числа месяцев владения авто к числу «12».

В ПТС может быть не указана мощность в лошадиных силах, но обязательно есть мощность в кВт. Перевести мощность в лошадиные силы очень просто по формуле:1 кВт = 1,35962 лошадиной силы.

Сумму сбора за авто округляют до сотых.

Например, в собственности у гражданина, проживающего в столице, Лада Versa, мощность двигателя которой составляет 82 лс. По таблице определяем СН, она равна 12. Формула выглядит следующим образом:

82 х 12 = 984 рубля.

В заключение напомним еще раз, что транспортный налог является региональным, его ставки определяются местными властями, а расчет производит ФНС, которая рассылает уведомления об оплате физическим лицам.

Правовые документы

Налог на эксплуатацию транспортного средства

1. На мотоцикл, трицикл и квадрцикл:

На мотоцикл, трицикл и квадрцикл:

18 EUR – до 500 см3;

36 EUR – от 501 до 1000 см

54 EUR – от 1001 до 1500 см3;

72 EUR – более 1500 см3;

36 EUR – прочие мотоциклы, трициклы и квадрциклы.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.1. который первый раз зарегистрирован после 31 декабря 2020 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO2) от автомобиля в граммах (г) на километр (км) в соответствии с международной согласованной процедурой тестирования легковых автомобилей:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

9 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

36 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 96 г до 115 г на один км;

66 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

90 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 131 г до 155 г на один км;

114 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

132 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

204 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

258 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 251 г до 275 г на один км;

318 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

426 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

582 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г до 400 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 401 г на один км.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.2. за легковой автомобиль, который первый раз зарегистрирован после 31 декабря 2008 года, или грузовой автомобиль с полной массой до 3500 кг, который первый раз

зарегистрирован после 31 декабря 2011 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO2) от автомобиля в граммах (г) на километр (км) в соответствии с Европейским метод нового ездового цикла:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

12 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

48 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 96 г до 115 г на один км;

84 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

120 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 131 г до 155 г на один км;

144 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

216 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

264 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

336 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 251 г до 275 г на один км;

408 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

552 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г на один км.

2.3. в дополнении к упомянутой в пункте 2.1. и 2.2. ставке налога дополнительно 300 EUR для легковых автомобилей, для которых объем двигателя превышает 3500 см3.

3. Который оборудован двигателем внутреннего сгорания или по своей конструкции оборудован двигателем внутреннего сгорания и как механическую приводящую силу использует энергию из хранящейся в транспортном средстве электроэнергии или устройства хранения приводящей силы и который первый раз зарегистрирован после 1 января 2005 года, а также о котором в регистрационном удостоверении транспортного средства есть информация о полной массе, объеме двигателя и максимальной мощности двигателя, налог рассчитывается путем суммирования налоговых ставок в соответствии с полной массой, объемом двигателя и максимальной мощности автомобиля в следующем размере:

за полную массу в килограммах (кг):

15 EUR – до 1500 кг;

32 EUR – от 1501 кг до 1800 кг;

55 EUR – от 1801 кг до 2100 кг;

70 EUR – от 2101 кг до 2600 кг;

84 EUR – от 2601 кг до 3000 кг;

97 EUR – от 3001 кг до 3500 кг;

110 EUR – более 3500 кг.

за объем двигателя (см3):

9 EUR – до 1500 см3;

23 EUR – от 1501 до 2000 см3;

37 EUR – от 2001 до 2500 см3;

55 EUR – от 2501 до 3000 см

91 EUR – от 3001 до 3500 см3;

160 EUR – от 3501 до 4000 см3;

228 EUR – от 4001 до 5000 см3;

297 EUR – более 5000 см3.

за максимальную мощность двигателя в киловаттах (кВт):

9 EUR – до 55 кВт;

23 EUR – от 56 кВт до 92 кВт;

37 EUR – от 93 кВт до 129 кВт;

55 EUR – от 130 кВт до 166 кВт;

91 EUR – от 167 кВт до 203 кВт;

160 EUR – от 204 кВт до 240 кВт;

228 EUR – от 241 кВт до 300 кВт;

297 EUR – более 300 кВт.

4. За остальные легковые автомобили, не указанные в пункте 2 и 3, платится в соответствии с их полной массой в следующем размере:

38 EUR – до 1500 кг;

81 EUR – от 1501 кг до 1800 кг;

137 EUR – от 1801 кг до 2100 кг;

5. За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

18 EUR – до 1500 кг;

36 EUR – от 1501 кг до 1800 кг;

66 EUR – от 1801 кг до 2100 кг;

78 EUR – от 2101 кг до 2600 кг;

102 EUR – от 2601 кг до 3500 кг;

от 3501 кг до 12 000 кг:

a) 252 EUR — EURO 0, EURO I, EURO II ,

b) 180 EUR — EURO III, EURO IV,

c) 120 EUR — EURO V,

d) 96 EUR — EURO VI и менее загрязняющий;

более 12 000 кг:

a) 300 EUR — EURO 0, EURO I, EURO II,

b) 210 EUR — EURO III, EURO IV,

c) 156 EUR — EURO V,

d) 120 EUR — EURO VI и менее загрязняющий.

6. За грузовые автомобили с полной массой от 3501 кг до 12 000 кг платится в соответствии с уровнем выбросов двигателя:

432 EUR — EURO 0, EURO I, EURO II;

300 EUR — EURO III, EURO IV;

192 EUR — EURO V;

144 EUR — EURO VI и менее загрязняющий.

7. За грузовые автомобили с полной массой более 12 000 кг (за исключением седельных тягачей) платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №1 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За седельные тягачи платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №4 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За двухосные, трехосные и многоосные прицепы платится в зависимости от количества осей, полной массы и полной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №2 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

60 EUR — за одноосные прицепы и одноосные полуприцепы.

За двухосные, трехосные и многоосные полуприцепы платится в зависимости от количества осей, полной массы и собственной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №3 закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

Налоги и сборы на автотранспорт в Австрии

Современная система налогообложения на автотранспорт действует в Австрии с мая 1993 года, когда упразднили устаревшую систему фиксированных ставок на объем двигателя и вес транспортного средства. В поправках учли массовое появление автомобилей с турбокомпрессорами, в которых большая мощность достигалась при стандартном объеме двигателя. К тому же они значительно упростили фискальное администрирование.

В поправках учли массовое появление автомобилей с турбокомпрессорами, в которых большая мощность достигалась при стандартном объеме двигателя. К тому же они значительно упростили фискальное администрирование.

Виды налогов и случаи их взыскания

Налог на автотранспорт австрийцы платят старательно – уклоняться от фискальных сборов невыгодно да и бессмысленноВ налоговом законодательстве учтены три основных типа налогообложения автовладельцев:

- При покупке автомобиля.

- На страхование автотранспортных средств.

- На выброс СО2.

Налог при покупке

Стандартный потребительский налог (NoVA) уплачивают при покупке нового или подержанного седана, универсала или мотоцикла. Для легковых автомобилей потребительский налог начисляется из расчета стоимости автомобиля, которая складывается:

- из номинальной цены машины;

- и количества выбросов диоксида углерода.

Покупатели мотоциклов платят только за «кубики» двигателя.

NoVA введен для компенсации повышенного налога на добавленную стоимость в размере 30–32 % – так называемого налога на роскошь, который ранее платили в Австрии при покупке дорогого автомобиля. По задумке, потребительский налог должен стимулировать автолюбителей покупать более экономичные и экологически безопасные машины.

Потребительский налог выплачивают при покупке авто продавцу, который затем учитывает его в налоговой декларации. Максимальная сумма налога 20 %.

Налог на выброс CO2

Машина чадит, как паровоз? Приготовьтесь возместить вред окружающей среде уплатой налогаНалоговую надбавку за выброс СО2 ввели в 2016 году. При этом нормы выброса меняются ежегодно:

- для машины, купленной до 2017 года, – 130 г/км;

- в 2017 году – 127 г/км;

- в 2018 году – 124 г/км;

- в 2019 году – 121 г/км;

- в 2020 году и позднее – 118 г/км.

Если в год приобретения машины норматив не был превышен, ежемесячная надбавка на все время использования транспортного средства составит 1,5 % от стоимости авто. Если же машина не соответствует экологическому стандарту – надбавка 2 %.

Если же машина не соответствует экологическому стандарту – надбавка 2 %.

Налог на страхование

Страховой налог взимается в качестве дополнения к действующей страховой премии за страхование автотранспортных средств. Поэтому за его сбор отвечают не фискальные органы, а страховые компании. Его применяют к мотоциклам и автомобилям с максимальной массой до 3,5 тонны – чем транспортное средство мощнее, тем выше налоговая ставка.

Для автомобилей с бензиновым двигателем, зарегистрированных до 1 января 1987 года, не соответствующих экологическим стандартам, взимается еще надбавка 20 %. Для гибридных авто сумма налога рассчитывается только по работе двигателя внутреннего сгорания.

Как рассчитывают налоговую ставку

Потребительский и страховой налог рассчитывают по формулам, учитывая различные скидки и штрафы.

Расчет

NoVA Чем безопаснее машина для экологии, тем меньше владелец платит по налогамВ 2014 году австрийские власти значительно упростили расчет потребительского налога. До этого необходимо было учитывать расход топлива согласно нормативам, принятым в ЕС. Сейчас ключевой характеристикой является экологичность машины, поэтому формула такая:

До этого необходимо было учитывать расход топлива согласно нормативам, принятым в ЕС. Сейчас ключевой характеристикой является экологичность машины, поэтому формула такая:

Процентная ставка налога = объем выброса CO2 (в г/км) – 90 : 5.

При этом налоговая ставка округляется до ближайшей суммы и не должна превышать 32 %. Для автомобилей, в которых норма СО2 ниже минимального и выше максимального предела, предусмотрены налоговые послабления и штрафы соответственно:

- при объеме выброса СО2 ниже 118 г/км из налоговой ставки вычитается 300 евро;

- от 120 г/км до 160 г/км – ставка не меняется;

- более 160 г/км – ставка увеличивается на 25 евро за грамм СО2.

- более 180 г/км – на 50 евро.

- более 220 г/км – на 75 евро.

Для мотоциклов налоговая ставка высчитывается на основе объема двигателя:

Ставка = объем в см3 – 100 х 0,02.

Налоговая ставка округляется до ближайшей суммы и не должна превышать 20 %. Для мотоциклов с объемом двигателя менее 125 см3 налог не начисляется. Квадроциклы приравниваются по объему двигателя к автомобилю, поэтому для них высчитывается комбинированный тариф.

Для мотоциклов с объемом двигателя менее 125 см3 налог не начисляется. Квадроциклы приравниваются по объему двигателя к автомобилю, поэтому для них высчитывается комбинированный тариф.

Расчет страхового налога

Для учета страхового налога в Австрии предусмотрена формула посложнее. Сначала определяют базовый показатель – для этого из общего количества киловатт мощности автомобиля вычитают 24, получившееся число делят на три расчетные величины: 66 кВт, 20 кВт, оставшееся значение. Эти величины умножают на предусмотренные суммы евро:

- До 66 кВт:

- 0,62 евро за киловатт при оплате за год;

- 0,66 евро за полгода;

- 0,67 евро ежеквартально;

- 0,68 евро ежемесячно.

- 20 кВт:

- 0,66 евро за киловатт при оплате за год;

- 0,70 евро за полгода;

- 0,71 евро ежеквартально;

- 0,72 евро ежемесячно.

- Оставшееся число:

- 0,75 евро за киловатт при оплате за год;

- 0,80 евро за полгода;

- 0,81 евро ежеквартально;

- 0,82 евро ежемесячно.

Также учитывается минимальная налоговая ставка для маломощных машин:

- 6,20 евро за год;

- 6,57 евро за полгода;

- 6,70 евро за квартал;

- 6,82 евро ежемесячно.

Пример. Рассчитаем годовой страховой налог на машину мощностью 120 кВт.

- Вычисляем базовый показатель: 120 кВт − 24 кВт = 96 кВт.

- Раскладываем его на 3 величины: 66, 20 и оставшиеся 10.

- Умножаем каждую из величин на соответствующую сумму евро:

- 66 кВт х 0,62 = 40,92 евро;

- 20 кВт х 0,66 = 13,20 евро;

- 10 кВт х 0,75 = 7,50 евро.

- Складываем: 40,92 +13,20 + 7,50 = 61,62.

- Полученную сумму в 61,62 евро умножаем на 12 месяцев и получаем 739,44 евро ежегодного страхового налога.

Для мотоцикла страховой налог рассчитывается, как и потребительский, по объему двигателя. Конечная сумма также зависит от периодичности выплат:

- ежемесячно – 0,028 евро;

- ежеквартально – 0,027 евро;

- каждые полгода – 0,026 евро;

- ежегодно – 0,025 евро.

При неуплате страхового налога дополнительные платежи начисляются к страховой премии: 10 % ежемесячно, 8 % за квартал и 6 % за полугодие.

Расчет налога для транспортных средств более 3,5 тонны

Для тяжелых машин, например грузовиков и автобусов, автомобильный налог начисляется из расчета каждой тонны максимальной массы:

- до 12 тонн – 1,55 евро;

- 12–18 тонн – 1,70 евро;

- более 18 тонн – 1,90 евро.

Порядок уплаты налогов

Налоговый период для автомобилистов – с 1 октября по 30 сентября следующего календарного года. После уплаты налога выдают специальную налоговую карточку-стикер, форма которой определяется Федеральным министерством финансов. Стикер приклеивают на лобовое стекло автомобиля, он действителен с октября по сентябрь следующего года.

Когда налоги не взимаются

Если вы гордый обладатель исторической машины, например классики австрийского автопрома Grofri, то не платите налогВ налоговом законодательстве Австрии предусмотрено несколько типов транспортных средств, на которые не распространяется автомобильное налогообложение:

- автомобили, проходящие тест-драйв;

- транспортные средства полиции, спасателей, скорой помощи, таможенной службы, а также армейские машины;

- машины дипломатов;

- автобусы и автотранспортные средства, используемые для аренды или такси;

- автомобили для инвалидов;

- мотоциклы с объемом двигателя до 100 «кубиков»;

- тракторы и автокары, которые используют в сельском и лесном хозяйстве;

- электромобили;

- транспортные средства лиц, освобожденных от уплаты налога на основании международных договоров;

- автомобили, оборудованные для водителей, получивших травму;

- прицепы автовозов;

- тягачи, перевозящие контейнеры, тяжелую строительную технику.

В законе о потребительском налоге NoVA также есть поправка, которая касается исторических автомобилей. Такие транспортные средства считаются предметами коллекционирования, имеют историческую ценность и поэтому освобождаются от уплаты налога.

Исторической машиной считается:

- транспортное средство старше 30 лет;

- марка авто, производство которой прекратилось;

- автомобили, произведенные до 1950 года;

- относительно новые автомобили, участвовавшие в историческом событии;

- гоночные автомобили, на которых были достигнуты значительные спортивные успехи.

Кстати, для некоторых случаев допускается возврат потребительского налога. Если зарегистрированное транспортное средство перевозят за границу как передаточное имущество или для продажи, NoVA может быть восстановлен пропорционально стоимости машины.

Заключение

Очевидно, что в налоговом законодательстве по автотранспорту особый упор сделан на безопасность окружающей среды. Как показывает практика, австрийцам гораздо выгоднее покупать легкие и экономичные автомобили, которые не оказывают серьезного влияния на экологию.

Как показывает практика, австрийцам гораздо выгоднее покупать легкие и экономичные автомобили, которые не оказывают серьезного влияния на экологию.

Пожалуй, самый беспроигрышный вариант в плане экономии на налогах – электромобиль. Станции зарядки сейчас активно возводят и в городах, и на междугородних трассах. Если же автовладелец собирается купить авто с бензиновым или дизельным двигателем, ему выгоднее оплачивать налоги по годовым тарифам. Это сэкономит до 10 % бюджета.

Транспортный налог. Расчет текущих платежей, форма 701.00 за 2021 год

Форма 701.00 за 2021 год

ФНО 701.00 «Расчёт текущих платежей по налогу на транспортные средства» не изменилась для представления сведений за 2021 год.

На 2021 год ФНО 701.00 также утверждена Приказом «Об утверждении форм налоговой отчетности и правил их составления» от 20 января 2020 года № 39 (приложение 52 и 53).

ПолезноНа сайте КГД МФ РК реализован онлайн-сервис Расчет налога на транспорт, который позволяет рассчитать сумму налога на основании вводимых значений.

Особенности расчета и представления сведений по транспортному налогу в ФНО 701.00

Форма 701.00 представляется исключительно юридическими лицами, которые в соответствии со статьей 496 НК РК, обязаны производить расчет текущих платежей по налогу на транспортные средства.

Расчет текущих платежей – это предварительная сумма налога, которая рассчитывается по объектам налогообложения за текущий календарный год в срок до 5 июля.

При расчете учитываются транспортные средства, находящиеся на праве собственности по состоянию на 1 июля, а также:

- Имеющимся на начало года, но реализованным до 1 июля текущего года;

- Отсутствующим на начало года, но приобретенным до 1 июля текущего года;

- Приобретенным в текущем году и реализованным до 1 июля текущего года.

Таким образом, при расчете учитываются все транспортные средства, которые находятся или находились на праве собственности за период представления расчета (с 01. 01.2021 по 01.07.2021 год).

01.2021 по 01.07.2021 год).

При расчете текущих платежей, по транспортным средствам, которые находятся на праве собственности по состоянию на 1 июля, сумма платежей определяется за период фактического владения и до конца календарного года.

Сумма налога по выбывшим или приобретенным за отчетный период транспортным средствам, определяется за фактический период владения:

Сумма налога = Сумма за год / 12 * Количество месяцев владения

Количество месяцев владения устанавливается по следующим правилам:

- При приобретении – с 1 числа месяца, в котором транспортное средство приобретено;

- При реализации – до 1 числа месяца, в котором транспортное средство реализовано.

Транспортное средство приобретено 14 мая отчетного периода. Расчет текущих платежей производится за период с мая по декабрь (8 месяцев).

Транспортное средство реализовано 28 мая отчетного периода. Текущие платежи рассчитываются за период с января по апрель (4 месяца).

Транспортное средство приобретено 5 февраля и реализовано 18 июня одного отчетного периода. Расчет текущих платежей производится за период с февраля по май (4 месяца).

Расчет текущих платежей по ФНО 701.00 и уплата текущих платежей производится в единый срок до 5 июля текущего года. Транспортные средства, приобретенные после 1 июля текущего года, не отражаются в расчете текущих платежей, по ним расчет и уплата налога производится посредством годовой ФНО 700.00.

Окончательный расчет налога на транспортные средства и представление данных производится в «Декларации по налогу на транспортные средства, по земельному налогу и налогу на имущество» (ФНО 700.00) в срок до 31 марта года, следующего за отчетным. Окончательный расчет (уплата) налога на транспорт по данным ФНО 700.00 — 10 апреля года, следующего за отчетным.

Сведения в Декларации (ФНО 700.00) учитывают изменения в составе транспортных средств, произошедшие в период с 1 июля до 31 декабря (покупка, либо реализация транспортного средства).

По обязательствам 2021 года расчет текущих платеже и уплата текущих платежей (ФНО 701.00) производятся до 5 июля 2021 года.

Декларация (ФНО 700.00) с итоговым расчетом налога на транспортные средства за 2021 год, представляется до 31 марта 2022 года. Окончательная уплата налога за 2021 год — до 10 апреля 2022 года.

Заполнение ФНО 701.00 за 2021 год

Расчет текущих платежей по налогу на транспортные средства состоит из основной формы 701.00 и Приложения к расчету 701.00.

Форма 701.00 содержит только одну строку 701.00.001, в которой отражается итоговая величина рассчитанных за отчетный период платежей по налогу на транспортные средства.

Строка 701.00.001 является итоговой и рассчитывается как сумма данных в строках Приложения к расчету 701.00:

-

701.00.001 раздела 2 «Исчисление текущих платежей по налогу на транспортные средства, за исключением лиц, указанных в разделе 3»;

-

графы С раздела 3 «Исчисление налога на транспортные средства по городам районного значения, селам, поселкам, сельским округам».

Приложение к расчету 701.00 содержит 2 раздела.

В разделе 2 «Исчисление налога на транспортные средства, за исключением лиц, указанных в разделе 3» в строке 701.00.001 отражаются сведения об исчисленной сумме текущих платежей по налогу на транспортные средства.

В разделе 3 «Исчисление налога на транспортные средства по городам районного значения, селам, поселкам, сельским округам» сведения по текущим платежам отражаются только налогоплательщиками, которые производят уплату текущих платежей в города районного значения, села, поселки, сельские округа. Данные отражаются в разрезе БИНов аппаратов акимов.

ПримерРассмотрим расчет текущих платежей по транспортному налогу и составление формы 701.00 за 2021 год.

1 МРП в 2021 году составляет 2 917 тенге.

В организации имеются следующие транспортные средства, являющиеся объектами налогообложения:

- Легковой автомобиль Chevrolet Cruze, 2014 года выпуска.

Объем двигателя – 1 600 куб. см. Автомобиль входит в группу «от 1500 до 2000 включительно», по которой налог рассчитывается по ставке 3 МРП.

3 * 2 917 = 8 751 тенге.

Превышение минимального предела группы увеличивает рассчитанную сумму налога на 7 тенге за каждую единицу превышения.

1 600 – 1 500 = 100 единиц превышения.

100 * 7 = 700 тенге.

Рассчитываем общую сумму налога по автомобилю за 2021 год.

8 751 + 700 = 9 451 тенге.

Так как автомобиль был на праве собственности не весь год, рассчитываем фактическую сумму налога за период владения автомобилем (11 месяцев).

9 451 / 12 * 11 = 8 663 тенге

Таким образом, сумма текущего платежа по транспортному налогу за данный автомобиль составляет 8 663 тенге.

- Грузовой автомобиль ГАЗ 33023, 2004 года выпуска.

Грузоподъемность автомобиля – 1 тонна. Автомобиль входит в группу «до 1 тонны включительно», налог для которой рассчитывается по ставке 3 МРП.

3 * 2 917 = 8 751 тенге.

Рассчитываем сумму налога с учетом периода фактического владения транспортным средством (2 месяца).

8 751/ 12 * 2 = 1 459 тенге.

Таким образом, транспортный налог в 2021 году за данный автомобиль составляет 1 459 тенге.

- Микроавтобус Mercedes-Benz Sprinter, 1990 года выпуска.

Количество посадочных мест в автобусе – 15. Автобус входит в категорию «свыше 12 до 25 посадочных мест включительно», которая облагается налогом по ставке 14 МРП.

14 * 2 917 = 40 838 тенге.

Рассчитаем сумму налога за период владения микроавтобусом.

40 838 / 12 * 5 = 17 016 тенге.

Таким образом, налог на транспортные средства за микроавтобус, составляет 17 016 тенге.

Так как данные транспортные средства зарегистрированы не на территории городов районного значения, сел, поселков, сельских округах, то начисленная сумма налога на транспорт отражается в строке 701.00.001 второго раздела Приложения к Расчету 701.00.

Общая сумма текущих платежей, отражаемая в строке 701.00.001 основной формы 701.00 за 2021 год, составляет 27 138 тенге (8 663 + 1 459 + 17 016).

Заполнение ФНО 701.00 в конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0.

Что проверить перед заполнением ФНО 701.00?

В конфигурации основные средства, являющиеся объектами обложения налога на транспортные средства, отображаются в регистре сведений Объекты транспортного налога (раздел ОС и НМА — Справочники и настройки — Объекты транспортного налога).

Для того чтобы транспортное средство учитывалось в качестве объекта для исчисления транспортного налога, в документе Принятие к учету ОС (или Ввод начальных остатков для ОС), необходимо установить признак Объект транспортного налога.

Также указать транспортное средство в качестве объекта транспортного налога и сделать запись в регистре сведений, можно при помощи документа Изменение состояния ОС.

В карточке транспортного средства, на закладке Транспортный налог, указывается вид средства, и, в зависимости от этого, заполняются данные по характеристикам, влияющим на расчет налога.

Данные, которые участвуют в расчете налога, отражаются в регистре сведений Параметры расчета транспортного налога (раздел ОС и НМА — Справочники и настройки — Параметры расчета транспортного налога).

Заполнение и проверка ФНО 701.00

В конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0 реализован автоматический расчет текущих платежей по транспортному налогу и отражение данных сведений в форме 701.01.

Форма 701.00 доступна в разделе Отчеты – Регламентированные отчеты.

Строка 701.00.001 рассчитывается автоматически на основании данных регистра сведений Параметры расчета транспортного налога.

Для получения детальных сведений исчисленной суммы налога по каждому транспортному средству, необходимо воспользоваться кнопкой Расшифровка.

В Приложении к Расчету данная сумма также отражается в строке 701.00.001 раздела 2. Раздел 3 не заполняется.

Рассчитанную сумму платежа по налогу на транспортные средства можно отразить в учете по кнопке Ввести документ отражения в учете.

Для отправки сведений в уполномоченные органы, форму 701.01 можно выгрузить в файл формата XML для последующей загрузки в Кабинет налогоплательщика или ИС СОНО.

Сколько налогов мы платим за автомобиль в Испании?

Сколько налогов мы платим за автомобиль в Испании?

18.05.2016

Автомобиль является одним из самых полезных изобретений человечества, которое приносит его счастливому обладателю настоящую свободу. А вместе с тем, и больше расходов. Во сколько же обходится содержание транспортного средства? Ремонт, мойка, бензин, страховой полис и, конечно же, налоги. Вот о последней статье расходов мы и поговорим.

Регистрационный налог (Impuesto de Matriculación).

Это налог, который уплачивается один раз в момент регистрации как новых, так и подержанных автомобилей, которые регистрируются в стране в первый раз. Есть перечень транспортных средств, которые не подлежат регистрационному налогообложению.

Сумма налога включает налоговую базу и процентную ставку. Для новых автомобилей база определяется статьей 78 Закона об НДС (al artículo 78 de la Ley de IVA). В случае подержанных транспортных средств, должна быть сделана скидка, поскольку сумма налога рассчитывается исходя из рыночной стоимости автомобиля и в зависимости от его возраста.

Закон о качестве воздуха (La Ley de Calidad del Aire) обязывает автомобилистов нести ответственность за экологическую безопасность своего транспортного средства.

Налоговая ставка рассчитывается с учетом уровня выбросов CO2 следующим образом:

- Выбросы транспортных средств меньше или равны 120г / км CO2 — 0%

- Выбросы транспортных средств более 120 и менее 160 г / км СО2 — 4,75%

- Выбросы транспортных средств более или равные 160 и менее 200 г / км CO2 — 9,75%

- Выбросы транспортных средств более или равны 200 г / км СО2 — 14,75%

- Очевидно, чем сильнее автомобиль загрязняет воздух, тем больше сумма налога.

- НДС на покупку транспортных средств (El IVA en la compra de vehículos).

При покупке нового автомобиля обязательно уплачивается НДС. Как правило, это 21% от стоимости. В этом случае, есть исключения, которые применяются к транспортным средствам дипломатического корпуса или вооруженных сил. Кроме того, Закон 6/2006 (la Ley 6/2006) гласит: автомобили, зарегистрированные на имя инвалида, подлежат налогообложению по ставке 4% (при условии потери трудоспособности более 33%).

Самозанятые и предприниматели имеют право внести 100% суммы НДС от покупки автомобиля в квартальный налоговый отчет, при условии, что транспортное средство используется в предпринимательской деятельности. В противном случае, можно внести только 50% НДС. Налоговое законодательство Испании может отличаться в автономных сообществах. Так, решение № 213: 2008 14.04.2010 Высшего суда автономного сообщества Валенсия дает право учитывать НДС с покупки автомобили независимо от того, используется ли он в предпринимательской деятельности.

Те, кто покупает подержанный автомобиль, освобождены от уплаты НДС, однако в этом случае появляется новый налог – Patriminio, о котором мы поговорим ниже.

Налог на передачу (Impuesto de Transmisiones Patrimoniales).

Налог на передачу автомобиля уплачивает покупатель, продавец облагается налогом на прирост капитала (el IRPF), если после сделки он получает прибыль.

Налог на передачу взимается после подписания договора, и рассчитывается по официальным таблицам, которые определяют стоимость транспортного средства, в соответствии с Королевским указом 1/1993 (el Real Decreto 1/1993). В его основе лежит наибольшая стоимость автомобиля, оговоренная с покупателем или установленная Министерством промышленности (нормы пересматриваются каждый год). Эта сумма умножается на показатель от 100 до 10, который зависит от времени пользования автомобилем. Чем новее транспортное средство, тем этот множитель выше. С полученной суммы удерживается налог на передачу. В зависимости от автономного сообщества, это может быть от 4% до 8%.

Налог на авто (El Impuesto de Circulación).

Это один из муниципальных налогов, который удерживается с каждого автовладельца и уплачивается каждый год. Сумма будет зависеть от объемов потребления топлива и экологической безопасности автомобиля. Каждый муниципалитет устанавливает свои налоговые ставки. Исключения регулируются Королевским указом 2/2004 (el Real Decreto 2/2004), т.е. налогообложению не подлежат:

- Транспортные средства, которые считаются предметами коллекционирования

- Неисправные транспортные средства

- Транспортные средства, приобретенные для участия в гонках или других спортивных или праздничных мероприятиях

- Автомобили органов национальной обороны или общественной безопасности

- Транспортные средства, обслуживающие консульские учреждения, дипломатические миссии

- Скорая помощь, автобусы, микроавтобусы и транспортные средства общего пользования (на 9 мест и более)

- Транспортные средства для перевозки людей с ограниченными физическими возможностями

- Трактора, прицепы и полуприцепы, приобретенные для сельскохозяйственных нужд

Налог на богатство (Impuesto sobre el Patrimonio).

Этот вид налога уплачивается только в том случае, если стоимость автомобиля превышает 700.000 евро.

Акцизный сбор (Impuestos especiales).

В действительности акциза на легковые автомобили нет, но есть специальный налог на углеводороды, который уплачивается при покупке бензина. И это косвенно влияет на стоимость самого транспортного средства. Сюда еще стоит добавить НДС в размере 21%. Эта же ставка будет применяться и к запчастям и прочим покупкам и расходам, связанным с автомобилем.

Налог на прибыль (el IRPF).

Если Вы продаете свой автомобиль, то будьте готовы уплатить налог на прибыль. В этом случае считается разница между ценой продажи и покупки транспортного средства. Очевидно, что в большинстве случаев, этот налог не уплачивается, поскольку стоимость автомобиля быстро обесценивается.

Источник: www.bolsamania.com

Перевод и адаптация статьи: Виктория Белякова

Понравилась статья? Поделись с друзьями!

Налог на транспорт: ответы на самые часто задаваемые вопросы

Фото: Руслан Пряников

В Комитете государственных доходов ответили на вопросы казахстанцев об уплате налога на транспортные средства физических лиц за 2020 год. Срок уплаты налога — не позднее 1 апреля 2021 года, сообщает корреспондент центра деловой информации Kapital.kz.

— Если я продал автомобиль по доверенности, налоги уплачиваю я или фактический пользователь автомобиля?

— Согласно Налоговому кодексу, плательщиком налога является физическое лицо, на которое зарегистрировано право собственности на автомобиль. Таким образом, плательщиком будете являться вы, так как автомобиль числится за вами, либо фактический пользователь может оплатить от вашего имени налог за данный автомобиль (при этом необходимо указать в отправителях платежа ИИН и Ф.И.О. владельца транспорта).

— В приложении Kaspi банк получено уведомление о сумме налога на транспортные средства по другим физическим лицам, что делать?

— Пользователю мобильного приложения высылается уведомление об уплате налога за другого человека, так как в прошлом году через ваше приложение был оплачен налог за третье лицо. Рекомендуем

ПРОИГНОРИРОВАТЬ данное уведомление и не оплачивать налог за данное лицо.

— Супруга оплатила налог за мужа, однако на имя мужа пришел долг за машину?

— Согласно Налоговому кодексу, плательщиком налога является физическое лицо, на которое зарегистрировано право собственности на автомобиль. Таким образом, в данном случае плательщиком является муж, так как автомобиль числится за ним, либо супруга может оплатить от имени мужа налог за данный автомобиль (при этом необходимо указать в отправителях платежа ИИН и Ф.И.О. владельца транспорта).

— Что делать, если автомобиль продали несколько лет назад, а налог на него пришел только сейчас?

— Налог на транспортные средства рассчитывается на основании сведений центральной базы данных Комитета административной полиции. В случае, если по сведениям уполномоченного органа транспортное средство состоит на учете, налоговые органы обязаны исчислить налог по такому транспортному средству. Для снятия с учета транспортного средства необходимо обратиться в СпецЦОН или ЦОН. При этом нужно погасить задолженность и сумму налога, исчисленную до даты снятия с регистрационного учета данного автотранспорта.

— Автомобиль числится в розыске с мая 2016 года по факту угона. Должен ли я платить налог?

— Основанием для освобождения от уплаты налога на период розыска транспортного средства, находящегося в розыске, являются сведения, подтверждающие факт (дату) возбуждения уголовного дела, предоставляемые в налоговые органы уполномоченным государственным органом в сфере регистрации транспортных средств. Исчисление такого налога прекращается с даты возбуждения уголовного дела и возобновляется с даты прекращения уголовного дела об угоне транспортного средства и его возврате. Учитывая вышесказанное, вы не будете являться плательщиком налога на транспортные средства на период розыска с даты возбуждения соответствующего уголовного дела.

— Машина после ДТП находится в неисправном состоянии и не используется, должны ли платить налог на транспорт за данный автотранспорт?

— Да, должны платить налог, поскольку транспорт состоит на регистрационном учете в органах дорожной полиции. Для прекращения исполнения налогового обязательства по такому транспортному средству необходимо снять его с регистрационного учета.

— Пришел долг по налогу на транспорт. Транспортное средство было продано в 2020 году, и налог был оплачен при снятии с учета…

— Все начисления налогового органа и оплаченные суммы налогов отображаются на лицевом счете налогоплательщика. Часто

возникают ситуации, когда граждане оплачивают налог за последний год

владения транспортным средством, хотя на самом деле они погашают

задолженность за предшествующие периоды. Таким образом, по факту они

оплачивают налоговую задолженность за прошлые периоды, а налог за

текущий год не уплачен. В этой связи на следующий год приходит сумма

налога за фактический период владения транспортным средством до снятия

его с учета. Таким образом, в случае получения информации о задолженности вы должны уплатить налоговую задолженность.

— Завез в 2020 году из-за границы автомобиль «Лексус 570» 2011 года выпуска и поставил на учет. В налоговом органе посчитали сумму налога больше 500 тыс. тенге. Почему такая большая сумма налога?

— Для легковых автомобилей с объемом двигателя свыше 3000 куб. см, произведенных в Республике Казахстан после 31 декабря 2013 года или ввезенных на территорию Республики Казахстан после 31 декабря 2013 года, сумма налога рассчитывается по повышенной ставке в соответствии с пунктом 2 статьи 492 Налогового кодекса. Датой ввоза легковых автомобилей, ввезенных на территорию РК, считается дата их первичной государственной регистрации. Таким образом, в вашем случае дата первичной регистрации вашего автомобиля – 2020 год, то есть после 31 декабря 2013 года, соответственно налог рассчитывается по повышенной ставке.

Государство121495

В Комитете госдоходов дали разъяснения по налогу на транспортУзнать сумму и оплатить налог можно через приложение E-salyq Azamat

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Калькулятор налога с продаж| Секретарь округа Дэвидсон

- Продлить онлайн

- Продлить лично или по почте

- Киоск для продления регистрации

- Право собственности и регистрация

- Дубликат.

- Временное разрешение на работу

- Номерные знаки специального назначения

- Испытания на выбросы

- Дилерские услуги

- Гидроциклы и лодочные прицепы

- Зеленое разрешение на парковку

- Инвалиды

- Военный

- Киоск с водительскими правами самообслуживания

- Донор органов

- Часто задаваемые вопросы

- Форма платежа

- Получение бизнес-лицензии

- Недвижимость в краткосрочную аренду

- Разрешение на вторжение на тротуар

- Нотариус

- Временная лицензия поставщика

- Лицензия ломбарда

- Разрешение на закрытие бизнеса

- Ресурсы для открытия нового бизнеса в округе Дэвидсон

- Объявления о компаниях

- Часто задаваемые вопросы

- Налоги конференц-центра / Гостиничные налоги / Алкогольные напитки

- Форма платежа

- Лицензия на брак

- Минимальный возраст заявителей

- Добрачные подготовительные курсы

- Кто может заключить брак?

- Заверенная копия лицензии на брак

- Нотариус

- Паспорта

- Получить библиотечную карточку

- Форма платежа

- Лицензия на брак

- Бренда Винн, секретарь графства

- История

- Политика запросов на публичные записи

- Напишите нам

- Позвоните нам

- Часы работы и местонахождение

- Парковка главного офиса

- График выходных

Архив новостей

- Декабрь 2020 (1)

- августа 2019 (1)

- Январь 2019 (2)

- Июнь 2017 г. (1)

- Февраль 2016 (1)

- Январь 2015 г. (1)

- Июль 2014 г. (1)

- Декабрь 2013 (1)

- Октябрь 2013 г. (1)

- Март 2013 (1)

- Июнь 2012 г. (2)

- Май 2012 (1)

Калькулятор налога с продаж

h3 { дисплей: нет! важно; } ]]>© 2021 Клерк округа Дэвидсон.

Расчет налога с продаж при покупке нового автомобиля по программе Trade-In | Финансы

- Финансы

- Налоговая информация

- Экономия денег на налогах

- Расчет налога с продаж при покупке нового автомобиля с помощью Trade-In

Автор: Тим Плейн

В договоре о продаже автомобиля будет подробно рассмотрен порядок расчета налогов .

Stockbyte / Stockbyte / Getty Images

В 42 из 50 штатов, когда вы торгуете автомобилем, чтобы купить новый, вы получаете своего рода налоговую скидку на сумму своей торговли.Сумма налога, которую вы платите, зависит от того, что вы покупаете, сколько стоит ваша сделка, и от налоговой политики вашего штата. Дилер будет рассчитывать и взимать налог с продаж, но не помешает проверить номера дилера.

Налог на чистую стоимость

На большей части территории страны налог с продаж, который вы платите при покупке автомобиля в представительстве, будет равен ставке налога с продаж, умноженной на разницу между покупной ценой и скидкой на замену. Стоимость нового автомобиля и его торговая стоимость будут указаны в договоре купли-продажи автомобиля.Например, если вы покупаете новый автомобиль за 25 000 долларов, а дилер дает вам 10 000 долларов за вашу сделку, вы заплатите налог с продаж с разницы в 15 000 долларов. Если налог с продаж в вашем штате составляет 8 процентов, налог составит 1200 долларов. Без учета торговой стоимости налог с продаж увеличивается до 2000 долларов.

Вопросы налога с продаж

Штаты регулируют ставку налога с продаж на покупку автомобилей по-разному от штата к штату. В некоторых регионах ставка налога с продаж, которую вы платите, является действующей ставкой там, где находится дилер.Другие штаты требуют, чтобы ставка основывалась на налоговой юрисдикции вашего домашнего адреса. Налог с продаж будет одинаковым независимо от того, платите ли вы наличными или финансируете покупку с помощью обычной ссуды на покупку автомобиля. В большинстве штатов вы не платите налог с продаж и не получаете налоговую скидку при обмене на новую машину.

Увеличение стоимости при обмене

Другой способ увидеть снижение налога с продаж при торговле автомобилем — и это любимое мнение автодилеров — заключается в том, что пониженный налог с продаж можно приравнять к более высокой стоимости при обмене .Если дилер дает вам 10 000 долларов за вашу торговлю, а продажа автомобиля снижает ваш счет по налогу с продаж на 800 долларов, вы фактически получаете 10 800 долларов за автомобиль, которым вы торгуете. Если вы продадите автомобиль самостоятельно, вы не получите экономии на налоге с продаж, поэтому вам придется продать автомобиль более чем за 10 800 долларов, чтобы выйти перед тем, как пойти по маршруту trade-in.

Штаты без налоговых льгот

В штате Орегон нет налога с продаж, поэтому, если вы живете в этом штате и покупаете автомобиль, расчет налога прост — ноль.В семи других штатах не взимается скидка или снижение налога с продаж при торговле автомобилем. Это Калифорния, Гавайи, Кентукки, Мэриленд, Мичиган, Монтана и Вирджиния. Если вы живете в одном из этих штатов, вы рассчитываете налог с продаж, умножая полную стоимость покупки нового автомобиля на местную ставку налога с продаж.

Ссылки

Автор биографии

Тим Плен пишет статьи и блоги о финансах, инвестициях и торговле с 2007 года. Его работы были опубликованы в Интернете на сайте Seeking Alpha, Marketwatch.com и другие веб-сайты. Плен имеет степень бакалавра математики Академии ВВС США.

Рекламные налоги на автомобили

Миссисипи, владельцы транспортных средств с полной массой (GVW) 10 000 фунтов или меньше, должны платить адвалорные налоги на автомобили во время регистрации. Адвалорный налог на автотранспортные средства рассчитывается исходя из оценочной стоимости автомобиля, умноженной на ставку, установленную местным правительством уезда. (Свяжитесь с вашим местным налоговым инспектором округа, чтобы узнать ставки за милю.) Оценочная стоимость установлена как 30% от рекомендованной розничной цены производителя плюс снижение на определенный процент амортизации в течение 10 лет. Минимальная оценочная стоимость легковых автомобилей составляет 100 долларов США. Этот адвалорный налог — это доход, используемый местными органами власти. Любые освобождения от адвалорного налога на автотранспортные средства можно найти в разделе 27-51-41 Кодекса Миссисипи 1972 г., аннотированный.

Лицензирование автотранспортных средств (главная)

Оценка автотранспортных средств (правило)

Фонд для снижения налога на автомобильный рекламный проспект (Legislative Tag Credit)

Чтобы предоставить налоговые льготы зарегистрированным владельцам автотранспортных средств штата Миссисипи, Законодательный орган штата Миссисипи в 1994 г. разрешил кредит владельцам в размере 5% от оценочной стоимости автомобиля.Этот кредит облегчил налоговое бремя физических лиц, однако привел к потере доходов для местных органов власти. Поэтому Законодательное собрание создало фонд для возмещения местным органам власти этих налоговых убытков, названный Фондом снижения налога на автомобильные адвалорные налоги. Поступления от налога с продаж автотранспортных средств поступают в фонд. Налоговые убытки, возникающие каждый месяц в результате регистрации транспортных средств, представляют собой цифры, используемые для ежемесячного возмещения местным органам власти. Ежегодно Департамент доходов должен рассчитывать процент кредита на основе остатка в фонде, предполагаемых доходов от налога с продаж и предполагаемых налоговых убытков для местных органов власти на предстоящий год.Намерение Законодательного собрания состояло в том, чтобы поддерживать минимальный баланс в фонде и максимальный кредит для владельцев. Более.

Дополнительная информация о налоге на недвижимость и рекламном налоге

Акцизный налог | Служба доходов штата Мэн

Акцизный налог — это ежегодный налог, который необходимо уплатить до регистрации автомобиля. За исключением нескольких установленных законом исключений, все транспортные средства, зарегистрированные в штате Мэн, облагаются акцизным налогом.

Акцизный налог определяется законом штата Мэн как налог, ежегодно взимаемый за право управлять автомобилем или автоприцепом на дорогах общего пользования.

Где мне платить акциз?

Акцизный налог уплачивается в местной городской управе по месту жительства владельца транспортного средства. Когда транспортное средство необходимо зарегистрировать, перед регистрацией взимается акцизный налог.

Сколько стоит акциз?

Сумма налога определяется двумя вещами:

- Возраст автомобиля

- Рекомендованная розничная цена производителя

Как рассчитывается акциз?

Акцизный налог рассчитывается путем умножения рекомендованной розничной цены на заводскую ставку, как показано ниже.Ставки снижаются 1 января каждого года.

ГОД 1 .0240 ставка стана

ГОД 2 .0175 ставка стана

ГОД 3 .0135 ставка стана

ГОД 4 .0100 ставка мельницы

ГОД 5.0065 ставка стана

ГОД 6.0040 ставка фрезерования

Например, владелец трехлетнего автомобиля с рекомендованной розничной ценой 19 500 долларов заплатит 263,25 доллара.

Куда идет акциз?

Город, собирающий акцизный налог, может использовать его как доход в годовой городской бюджет.Обычно выручка тратится на содержание, строительство и ремонт местных дорог.

Почему налог основан на рекомендованной рекомендованной производителем цене?

Акцизный налог был разработан с учетом справедливости. В 1925 году этот налог был принят в качестве закона штата Мэн. В то время Законодательное собрание решило, что наиболее справедливая налоговая оценка будет основываться на том, за что производитель предлагает его продавать.

Этот закон действует почти 100 лет, чтобы гарантировать, что каждый, кто управляет одним и тем же транспортным средством, платит одинаковую сумму налога.

Где город может получить MSRP?

Есть несколько ресурсов для MSRP, которые предоставят информацию о розничной цене автомобиля. Новые автомобили должны иметь наклейку на окно, и наклейка на окно должна быть представлена при первой регистрации.

Для подержанных автомобилей частные лица и муниципалитеты могут использовать Руководство NADA, Руководство по стоимости нового автомобиля, Красную книгу автомобилей и Синюю книгу автомобилей для определения рекомендованной рекомендованной производителем розничной цены автомобиля.

Многие города внедрили программное обеспечение, основанное на Красной книге автомобилей, и могут использовать номер VIN для определения MSRP этого автомобиля.

Обратите внимание: Департамент налогообложения собственности штата Мэн предоставляет котировки только муниципальному сборщику налогов, но не физическим лицам.

Для получения дополнительной информации см. 36 M.R.S. § 1482 или Бюллетень по налогу на имущество № 13.

Рассчитать налог на служебные автомобили сотрудников

Как работодатель, если вы предоставляете служебные автомобили или топливо для личного пользования своих сотрудников, вам необходимо определить налогооблагаемую стоимость, чтобы вы могли сообщить об этом в HM Revenue and Customs ( HMRC ).

«Частное использование» включает поездки сотрудников из дома на работу, если они не выезжают на временное место работы.

Расчет налогооблагаемой стоимости

Вы можете рассчитать налогооблагаемую стоимость с помощью коммерческого программного обеспечения для расчета заработной платы.

Или вы можете использовать служебный автомобиль HMRC и калькулятор льгот на топливо, если он работает в вашем браузере.

Использование калькулятора

HMRCВыберите тип топлива «F» для дизельных автомобилей, соответствующих стандарту Euro 6d (также известный как Real Driving Emissions 2).Выберите тип «D» для других дизельных автомобилей.

Выберите тип «A» для всех остальных автомобилей.

Вы можете проверить выбросы CO2 от автомобиля.

Для электромобилей и других автомобилей с утвержденным показателем выбросов CO2 75 г / км или менее ответьте «нет» на вопрос «предоставляется ли автомобиль по дополнительному соглашению о вознаграждении?».

Если для вашего автомобиля утвержденный показатель выбросов CO2 составляет от 1 до 50 г / км, вам также необходимо заполнить поле для «пробега с нулевым уровнем выбросов» (также известного как электрический запас хода).Это расстояние, на которое автомобиль может проехать от электроэнергии до того, как его батареи потребуют подзарядки.

Вы можете узнать пробег с нулевым уровнем выбросов по адресу:

- сертификат соответствия вашего автомобиля, если вы владеете автомобилем

- лизинговая компания или поставщик автопарка, если вы арендуете автомобиль

Определить значение вручную

Вы также можете вычислить значение вручную на рабочем листе P11D 2. Вам придется использовать этот метод, если в течение налогового года, за который вы составляете отчет, применимы оба следующих условия:

- машина отсутствовала не менее 30 дней подряд

- вы предоставляли топливо для личного пользования, но прекратили это делать

Налогооблагаемая стоимость автомобилей

Налогооблагаемая стоимость автомобиля не равна его стоимости.Налогооблагаемая стоимость также зависит от:

Узнайте, как рассчитать налог на автомобиль с помощью этого справочника CARFAX.

Налог на автомобиль в первый год: регистрационный налог

Автомобильный налог за первый год называется регистрационным налогом и представляет собой единовременную пошлину, которая взимается при покупке автомобиля. Обычно покупатели могут ожидать уплаты налога на добавленную стоимость (НДС), регистрационного налога и регистрационных сборов сверх стоимости транспортного средства. Хотя в каждой европейской стране действуют разные правила в отношении регистрационного налога, можно сделать некоторые обобщения:

Регистрационный налог выше среднего:

- Дания (105% от 80 500 датских крон + 180% на остаток)

- Нидерланды (на основе цены + выбросы CO2)

- Греция (на основе куб.см + выхлопных газов 5% — 50% — налог на роскошь до 40%)

- Мальта (на основе цены, выбросов CO2, длины автомобиля)

- Финляндия (на основе цены + выбросы CO2 мин.5%, макс. 50%)

Более низкий регистрационный налог / сбор (менее 100 евро):

- Румыния (на основе куб.см + выхлопных газов + CO2)

- Великобритания (на основе CO2)

- Люксембург (фиксированная комиссия)

- Болгария (Фиксированная пошлина)

- Словакия (фиксированная комиссия)

- Чешская Республика (фиксированная комиссия)

- Германия (фиксированная комиссия)

- Литва (фиксированная комиссия)

В некоторых странах, например в Швеции, не взимается регистрационный налог при приобретении автомобиля.

Налог на автомобили после первого года: налог на владение

Налог на владение, также называемый налогом на оборот или дорожным налогом, периодически взимается, начиная с первого года после регистрации автомобиля. Как и в случае с регистрационным налогом, страны ЕС используют разные способы расчета этого автомобильного налога.

Налог на владение выше среднего:

- Нидерланды (на основе выбросов CO2 / масса x дней)

- Дания (на основе расхода топлива и массы)

- Австрия (в киловаттах)

- Болгария (в киловаттах)

- Италия (в киловаттах, выбросы CO2)

С другой стороны, налог на собственность в следующих странах составляет менее 100 евро в год:

| SE | HU | PL * |

| LU | чешских крон * | СК * |

| LV | EE * | SL * |

| RO | LT * | Великобритания |

* Отсутствие налога на владение автомобилем для частных транспортных средств

Использование отчета CARFAX об истории транспортных средств для расчета налога на автомобили

Как упоминалось ранее, автомобильный налог обычно рассчитывается на основе уникальных характеристик вашего конкретного транспортного средства.В то время как в некоторых случаях (например, новые автомобили) может быть легко узнать все характеристики вашего автомобиля, подержанные автомобили — это совсем другая история. Отчет CARFAX об истории транспортных средств предоставляет покупателям подержанных автомобилей подробную информацию о транспортных средствах, которая может помочь определить ваши расходы по налогу на автомобиль. Вдобавок ко всему, если у вашего автомобиля есть история в Соединенных Штатах, отчет CARFAX также поможет выявить любую потенциально негативную историю, что может сэкономить вам время и деньги в будущем.

Как быстро и легко рассчитать и уплатить налог на автомобиль — N26 Италия

Владение автомобилем может значительно облегчить вашу жизнь.Когда вам не нужно зависеть от общественного транспорта, вы можете быть более гибкими и независимыми при принятии решения о передвижении. В то же время это недешево. Помимо первоначальной покупки, вам также нужно будет учесть расходы на техническое обслуживание, страховку, топливо, автомобильный налог и проверки — все это может действительно со временем накапливаться.

Вы можете легко сократить расходы на страховку и топливо, проводя меньше времени в машине. Но независимо от того, как часто вы проводите за рулем, все автовладельцы должны платить автомобильный налог (bollo auto ).Обычно это около 10% годовых затрат на техническое обслуживание. Но как именно рассчитать текст автомобиля и как его оплатить? Прочтите наше краткое руководство, чтобы узнать.

Автомобильный налог — это налог, который должен уплачиваться с каждого принадлежащего вам моторизованного транспортного средства (независимо от того, является ли он автомобилем, мотоциклом, фургоном и т. Д.). Любое транспортное средство, зарегистрированное в Италии в Государственном автомобильном реестре ( Pubblico Registro Automobilistico , PRA), облагается автомобильным налогом. Налог также распространяется на автомобили, сданные в долгосрочную аренду, лизинг или приобретенные в рассрочку.В большинстве мест налог на автомобили взимается региональными правительствами, за исключением автономных провинций Больцано и Тренто. Налоговое агентство Италии собирает налог в регионах Фриули-Венеция-Джулия и Сардиния.

Как упоминалось ранее, налог на автомобили основан на владении, а не на использовании. Это означает, что вам придется платить его независимо от того, оставляете ли вы свой автомобиль в гараже или используете его каждый день. Сумма автомобильного налога может быть уменьшена или аннулирована только в определенных случаях. Например, если водитель отключен, если автомобиль работает на сжиженном нефтяном газе (LPG), или если это классический автомобиль.

Как рассчитывается автомобильный налог?Налог на автомобили рассчитывается на основе следующих критериев:

Мощность двигателя , выраженная в кВт. Эта цифра обычно указывается в свидетельстве о регистрации транспортного средства. Если он не показан, разделите мощность автомобиля на 1,35962.

Экологический класс автомобиля (Евро 0, 1, 2, 3, 4, 5 или 6)

Регион проживания

Если вы рассчитываете налог на автомобиль вручную, сначала вам нужно умножить кВт на номер экологического класса.Затем учитывайте региональный вклад, который зависит от того, где вы живете, и количества выбросов CO2, выделяемых вашим автомобилем.

Более быстрый и простой способ найти свой автомобильный налог — это сделать это в Интернете на веб-сайте ACI ( Automobile Club d’Italia ). Вам понадобится номерной знак вашего автомобиля и дата первой регистрации. Система автоматически извлечет информацию, связанную с вашим автомобилем, и вычислит, сколько налогов вы должны и когда они должны быть уплачены.

Когда и как платить автомобильный налогАвтомобильный налог должен быть уплачен в течение срока его действия.После этой даты у вас есть один месяц, чтобы произвести платеж без штрафных санкций.

Более конкретно, если крайний срок:

31 декабря вы можете заплатить с 1 по 31 января

31 января вы можете заплатить с 1 по 28 февраля

30 апреля вы можете заплатить с 1 мая на номер 31

31 мая вы можете заплатить с 1 по 30 июня

31 июля вы можете заплатить с 1 по 31 августа

31 августа вы можете заплатить с 1 по 30 сентября

30 сентября Вы можете заплатить с 1 по 31 октября

Вы можете оплатить налог на автомобиль:

в ACI, лично в одном из их офисов или через их веб-сайт (aci.it)

в почтовом отделении

в агентстве автомобильной документации

в авторизованных розничных магазинах или табачных магазинах

через домашний банковский портал вашего банка

060 в авторизованных банкоматах 9161060 через платежную систему PagoPA

Итак, что вы будете делать, если вы не оплатили свой автомобильный налог вовремя? Если нарушение еще не оспорено и процесс административной проверки еще не начат, вам просто нужно выплатить всю причитающуюся сумму — при условии, что это длилось не более двух лет.Однако, если вы не платили более трех лет, ваш автомобиль может быть подвергнут риску изъятия из Итальянского государственного реестра транспортных средств ( Pubblico Registro Automobilistico , PRA).

Вот штрафы за уплату автомобильного налога до двух лет с опозданием:

+ 0,1% в день при уплате в течение 15 дней после крайнего срока

+ 1,5% при уплате с 16 по 30 день после срок

+ 1,67% при оплате с 31 по 90 день после крайнего срока

+3.75% при выплате между 91-м днем и 1 годом после крайнего срока

+ 4,286% при выплате между 1-м и 2-м годом после крайнего срока

+ 5% при выплате через 2 года после крайнего срока

Тонны электронных писем, дат, платежей — трудно запомнить каждый крайний срок. Большинство людей платят в последнюю минуту. С N26, 100% -ным мобильным банком, уплатить автомобильный налог так же просто, как взять свой смартфон: просто загрузите приложение N26 и выберите вкладку Действия .Нажмите на Отправить деньги и выберите Другие платежи . Выберите Автомобильные налоги (Bollo auto) из меню. Вы будете перенаправлены на веб-сайт поставщика услуг, где вы сможете завершить транзакцию всего за несколько шагов прямо со своего смартфона в любом месте и в любое время. Чего ты ждешь? Откройте счет N26 и управляйте своими платежами в Италии без проблем!

Рекламное сообщение в рекламных целях.