Как узнать, что машина в кредите? Способы проверки

Как узнать, что машина в кредите? Этим вопросом задается каждый желающий купить машину в кредит. В нынешнее время каждая третья машина, которая ездит по нашим дорогам, приобретена за счёт кредитных средств, путём автокредитования. Но как узнать обременена она залогом или же нет?

Что будет, если не производить проверку машина в кредит или нет?

Давайте подробнее рассмотрим, что нас может ждать при покупке автомобиля, а точнее кредитной машины? Последствия очень простые: к вам явятся представители банка и изымут машину, причём на законных основаниях. Ведь она является залогом во время оформления кредита и возвращается банку в случае просрочки кредитного договора.

О том, насколько выгодна продажа автомобиля такому заёмщику, можно много не говорить. Продавая своё кредитное транспортное средство, он и деньги получит, и за кредит не будет платить. А вот вы останетесь и без денег и без машины. Плюс ко всему, вам изрядно испортят нервы и отнимут такое драгоценное время.

Как узнать что машина в кредите перед её приобретением?

В нынешнее время участились случаи, связанные с мошенничеством во время покупки б/у автомобилей. Поэтому всем стоит знать, как осуществить проверку машины на кредит? Стать жертвой мошенников можно не только на автомобильном рынке. Не полностью выкупленные у банка машины, встречаются и в интернет–объявлениях, и в газете, и даже в автосалоне. Ведь на транспортном средстве нет никаких отметок, что она приобретена в кредит и в настоящий момент находится под залогом у банковского учреждения.

И ваши отговорки перед правоохранительными органами, что вы законно приобрели машину и бывший владелец вас не предупредил, что машина находится в залоге и прочее, не помогу вам сохранить машину. Вы, конечно же, можете погасить задолженность, но в таком случае автомобиль обойдётся вам в «кругленькую сумму». Все формы и виды кредита, при отказе от уплаты долга, предусматривают конфискацию автомобиля. Такие машины не имеют обеспечение банковской гарантии на случай их последующей продажи.

Чтобы не попасться на развод на машину в кредит, можно использовать несколько полезных приёмов. Применив их, вы сможете узнать явные признаки такого рода мошенничества. Итак несколько способов как узнать, что машина в кредите:

- покупаемая машина не может стоить на много меньше её рыночной цены;

- потребуйте копию «паспорта транспортного средства» (ПТС), ведь банк изымает оригинал данного документа;

- при изучении ПТС, необходимо посмотреть, на каких основаниях был приобретён автомобиль. Если машина не состоит у банка в залоге, то это «договор купли-продажи». А вот в противном случае – банк пишет «договор поручения»;

- ещё одним немаловажным фактором мошенничества является поведение продавца во время продажи машины.

Если человек, продающий машину с кредитом нервничает, суетится, назначает встречу для оформления сделки в непонятных местах или придумывает всяческие отговорки, чтобы не предоставлять вам ПТС – значит что-то не чисто с данным автомобилем.

Развод на машину в кредит можно и предотвратить, вывев мошенников на чистую воду. Для этого вам необходимо:

- выяснить у продавца, в каком салоне приобреталось данное транспортное средство. Затем навести там справки и узнать продали вам машину в кредит или нет;

- можно попытаться связаться с представителями ГИБДД – ГАИ и уточнить наличие базы данных автомобилей, которые были взяты в кредит, и потом пробить по ней приобретаемое авто. Не официальная такая база имеется на сайте «авто.ру».

Ещё одним фактором, который поможет отличить обычный автомобиль от кредитного, является его состояние. На нём может отсутствовать сигнализация, антикоррозийная обработка и магнитола. Ведь такие дополнения не рентабельны при продаже. Также, владелец или перекупщик, который хочет быстро продать заложенный в банке автомобиль, может не разбираться в его комплектации, технических характеристиках, в каком месте оформлялась страховка и т.п. Можно пойти в дилерский центр вместе с владельцем машины и узнать там, на каких условиях была осуществлена покупка данного транспортного средства.

Но не всегда покупка авто с кредитом связано с криминалом, если бывший владелец не скрывает данный факт, а также информирует вас, что у него осталась часть не уплаченного, но не просроченного долга перед банком. Стоит отнестись к этому с пониманием, ведь ситуации, которые толкают людей на продажу машины, могут быть совсем разные. Не всегда это развод на машину в кредит.

Вам стоит знать, что все кредитные транспортные средства необходимо оформлять следующим образом:

- вместе с продавцом вы приезжаете в банк, где приобреталась машина, и гасите оставшийся долг по данному автокредиту;

- после чего банк выдаёт вам оригинал ПТС и в этом случае с машины в кредит снимается временное обременение;

- теперь смело можно оформлять и подписывать договор купли – продажи машины.

Используя всё выше упомянутое, вы сможете обезопасить себя и не попасться на развод на машину в кредит. Удачных вам покупок.

Как проверить, кредитное авто или нет, машину определить, пробить видео

Приобретая подержанный автомобиль, будущий владелец должен понимать все риски данной сделки. К таким рискам относят возможность получения автомобиля:

К таким рискам относят возможность получения автомобиля:

- в неисправном состоянии;

- находящегося в залоге по кредитной программе.

Понятие нахождения автомобиля в залоге

Залог предусматривает определенный вид финансовых взаимоотношений между банком и заемщиком. Невыполнение зафиксированных договором положений в вопросе оплаты может привести к изъятию банком заложенного имущества. При этом остаток задолженности не имеет значения.

Приобретая автомобиль по кредитным программам, автовладелец заполняет на него залоговые документы, гарантирующие банку сохранность выданных им средств. Задержка в выплате платежей по кредиту предоставляет банку право изъять автомобиль в качестве компенсации. При этом реализация такого автомобиля не ограждает нового покупателя от законных требований банка по возврату находящегося у него в залоге транспортного средства. Если же автомобиль приобретается у недобросовестного продавца, не рассчитавшегося с банком по кредиту, то покупатель может в итоге потерять:

- оплаченные за машину деньги;

- само транспортное средство.

Избежать такого риска поможет проведение проверки приобретаемого автомобиля на кредит.

Способы определения кредитных авто

Основными признаками, говорящими о продаже кредитного автомобиля, являются:

- низкая стоимость транспортного средства, поскольку продавец стремится продать его быстрее до изъятия банком;

- заводская комплектация транспортного средства, поскольку недобросовестные продавцы не желают вкладывать в него лишние средства, а банки часто не разрешают его модифицировать до полной оплаты кредита;

- странное поведение продавца транспортного средства, который с неохотой рассказывает о нем и стремится ускорить совершение сделки;

- продажа абсолютно нового транспортного средства, которое эксплуатировалось всего несколько месяцев;

- использование в процессе сделки дубликата ПТС на транспортное средство, поскольку оригинал документа хранится в банке.

При покупке автомобиля с пробегом необходимо внимательно ознакомиться с предоставляемыми продавцом документами, в которых не должно иметься никаких несоответствий. Следует внимательно ознакомиться с договором на приобретение транспортного средства продавцом. Если в нем имеется упоминание о кредите, а срок с момента покупки прошел незначительный, то лучше поискать другой вариант

Следует внимательно ознакомиться с договором на приобретение транспортного средства продавцом. Если в нем имеется упоминание о кредите, а срок с момента покупки прошел незначительный, то лучше поискать другой вариант

Центральный каталог кредитных историй

Проверить нахождение автомобиля в кредите можно, обратившись в центральный каталог кредитных историй. Данная компания сотрудничает со всеми Бюро кредитных историй. Отправив туда письменный запрос с приложением всех копий документов на планируемый к приобретению автомобиль, покупатель сможет узнать интересующую информацию об автомобиле. В каталоге хранятся все сведения о кредитных транспортных средствах с возможностью их удаления исключительно кредитными организациями. В течение года можно направить один запрос на бесплатной основе. Ответ из каталога можно получить по электронной почте в течение суток, если оформит заявку на сайте центрального каталога.

Такая проверка практически наверняка даст гарантию защиты от риска приобретения кредитного автомобиля, хотя могут быть и исключения. Покупателя автомобиля должен насторожить отказ его продавца от обращения в центральный каталог кредитных историй.

Покупателя автомобиля должен насторожить отказ его продавца от обращения в центральный каталог кредитных историй.

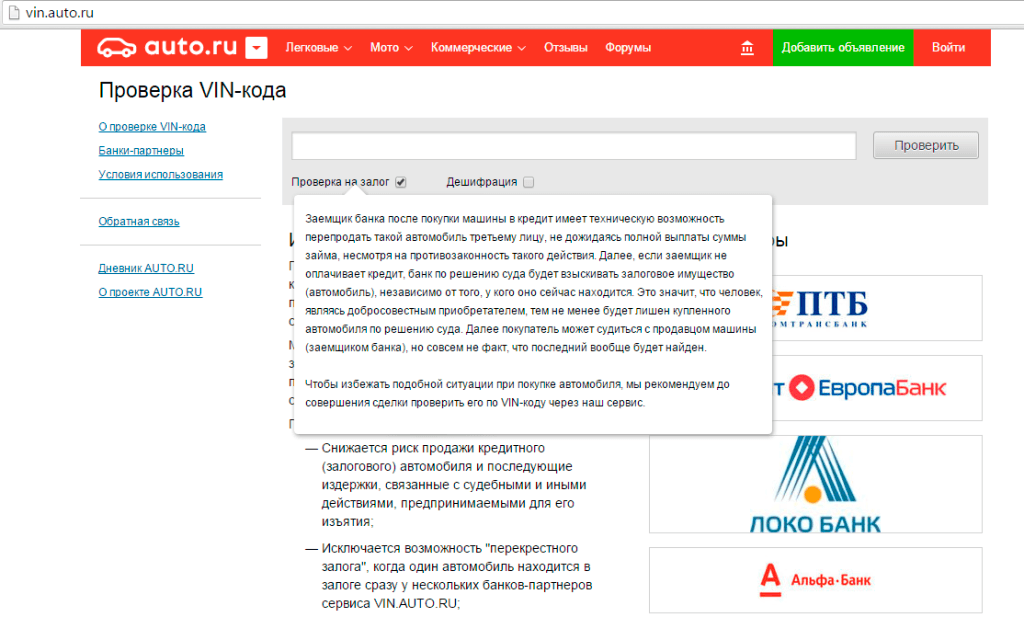

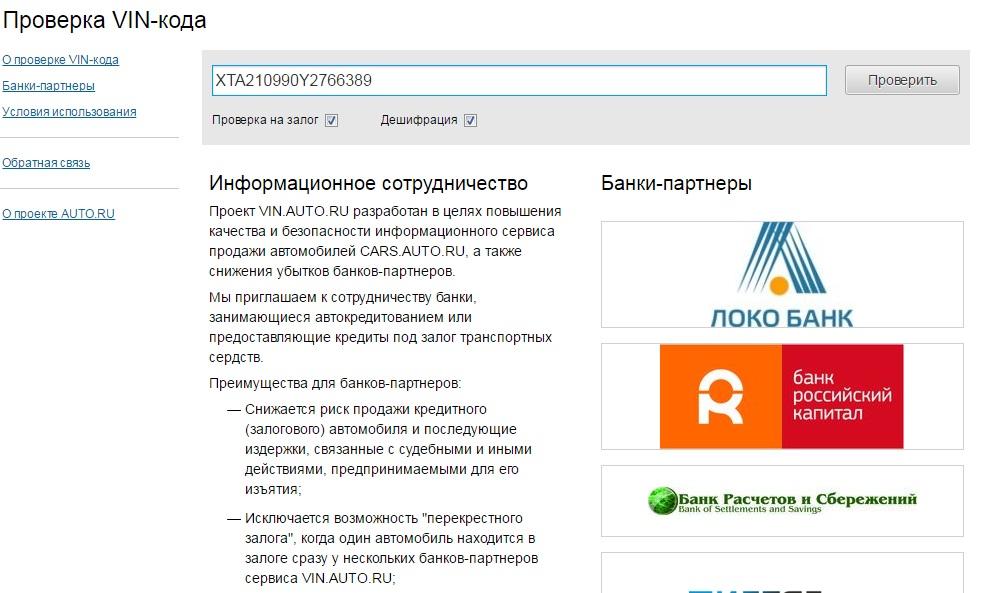

Использование VIN-кода

Каждый автомобиль имеет собственный VIN-код, представляющий набор индивидуальных данных и информации о нем:

- марка:

- полные технические характеристики;

- завод-изготовитель;

- дата выпуска;

- все владельцы.

Используя VIN-код, можно получить информацию о способе приобретения автомобиля. В VIN-коде имеется 17 цифр, которые проверяются через специальный интернет-сервис. Проверка по VIN-коду не требует наличия документов на автомобиль и выполняется совершенно бесплатно. Имеется небольшая вероятность допущенной сотрудниками МРЭО ошибки, которая не позволяет рассчитывать на полную защиту при такой проверке.

Уберечься от мошенников

Имеется ряд правил, которые способны уберечь покупателя автомобиля с пробегом от мошенников:

- Совершать покупку только у знакомого или проверенного продавца.

- Проверять все имеющиеся у продавца документы, которые не должны вызывать сомнений в их подлинности.

- Не спешить с покупкой, тщательно проверяя все имеющиеся нюансы.

- Не гнаться за сомнительно низкой стоимостью автомобиля, обратившись к профессиональным оценщикам.

- Приобретать автомобиль с пробегом, который эксплуатировался более года, поскольку более новое транспортное средство лучше покупать в дилерских центрах или автосалонах.

- Получить консультацию у юриста.

Если Вы решились приобрести автомобиль с пробегом, то следует собрать всю возможную информацию о нем и его владельце. Следует на время превратиться во внимательного психолога, наблюдая за словами и действиями продавца, оценивая их. Стремление продавца уклониться от Ваших ответов обязано насторожить потенциального покупателя и привести к отказу от совершения сделки с ним.

Окончательно определившись в необходимости покупки автомобиля у другого лица, следует максимально обезопаситься, прописав в составленном договоре отдельным пунктом обязательство продавца о том, что транспортное средство не является кредитным. Подпись продавца под таким пунктом позволит обезопасить себя в случае проведения судебных разбирательств. Договор рекомендуется составлять в присутствии юриста или нотариуса, заверив его подписями указанных лиц.

Подпись продавца под таким пунктом позволит обезопасить себя в случае проведения судебных разбирательств. Договор рекомендуется составлять в присутствии юриста или нотариуса, заверив его подписями указанных лиц.

В составленном договоре не следует занижать реальную стоимость автомобиля, несмотря на любые уговоры продавца. В случае обращения в суд будет проблематично взыскать реально уплаченную за автомобиль сумму.

Соблюдая рекомендации, покупатель автомобиля сможет максимально обезопасить себя.

Как проверить машину на кредит или залог? Проверка авто перед покупкой :: SYL.ru

К сожалению, возможность приобрести новый автомобиль с конвейера имеет далеко не каждый водитель. Поэтому перспектива купить подержанный автомобиль, находящийся в неплохом состоянии, довольно обещающая. Кроме того, его стоимость может быть ниже на 30%. Многое зависит от того, какое количество времени он находился в эксплуатации, даты выпуска модели и прочих технических характеристик.

Поскольку данная сфера сделок всегда будет востребована, для мошенников или людей, желающих решить свои проблемы за чужой счет, это «лакомый кусочек». Чтобы совершить сделку, о которой потом не пришлось бы жалеть, покупатель должен разбираться не только в техническом состоянии ТС, но и знать, как проверить машину на кредит или залог, ограничение регистрационных действий. В стабильной экономической ситуации получение подобной информации должно стать обязательным для будущих владельцев ТС. Ведь одна из самых распространенных неприятностей, которая может поджидать покупателя, это участие авто в кредиторском договоре в качестве залога. В таком случае, потенциальный новый владелец транспортного средства может и вовсе остаться без автомобиля, поскольку банк явно не интересует, у кого отбирать машину. Ведь самая главная информация прописана у них в договоре, а вопрос о смене владельца является уже не их компетенцией.

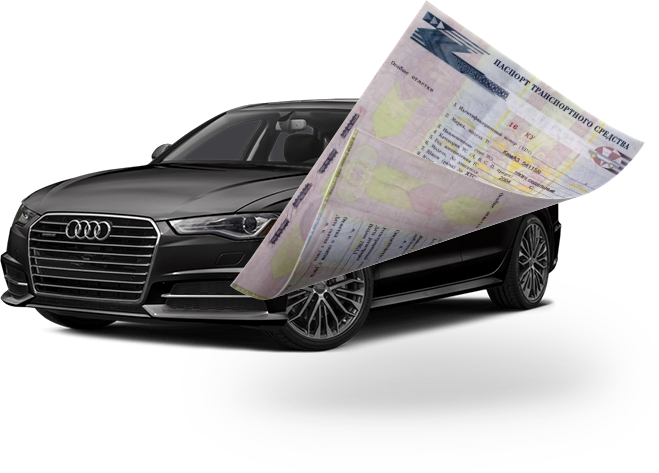

Ограничения владельца залогового авто

Приступая к сбору и проверке информации об автомобиле, в первую очередь стоит узнать, имеет ли какие-либо ограничения использования нынешний владелец. В том случае, когда владелец приобретал машину в автокредит, она автоматически становится тем средством, которое обеспечивает выплаты со стороны заемщика. К тому же такое ТС является гарантом, то есть страховкой банка от отказа должника от своих обязательств. Во время заключения договора ПТС (паспорт транспортного средства) будет находиться в банковской организации до тех пор, пока заемщик не выполнит все свои обязательства. По окончании действия договора документ возвращается полноправному владельцу.

В том случае, когда владелец приобретал машину в автокредит, она автоматически становится тем средством, которое обеспечивает выплаты со стороны заемщика. К тому же такое ТС является гарантом, то есть страховкой банка от отказа должника от своих обязательств. Во время заключения договора ПТС (паспорт транспортного средства) будет находиться в банковской организации до тех пор, пока заемщик не выполнит все свои обязательства. По окончании действия договора документ возвращается полноправному владельцу.

Проверка машины на ограничения обязательна. Каждый покупатель, желающий приобрести транспорт, бывший в использовании, должен запомнить, что заключение договора купли-продажи без предъявления ПТС не является юридически правильной процедурой. Кроме того, все операции просто не имеют права на осуществление. Некоторые покупатели принимают в качестве документа отксеренную копию ПТС, которую очень легко получить при отправке соответствующего запроса в ГИБДД. Копия документа не является достоверной документацией в данном случае, однако не каждый человек знает об этом. Поэтому сделки с мошенниками на сегодняшний день не являются редкостью.

Поэтому сделки с мошенниками на сегодняшний день не являются редкостью.

Признаки залогового имущества

Каждая покупка должна приносить радость и удовольствие от использования, а не дополнительные траты или возникновение серьезных проблем. В действительности предлагаемое транспортное средство для реализации может уже вызвать подозрение у любого покупателя еще до проведения проверки на предмет залогового отношения. Пожалуй, это первичные признаки того, что с машиной что-то не так, и в сделке явно существуют подводные камни. Поэтому покупатель должен обязательно знать способы, как проверить машину на кредит или залог, и использовать их.

Продавец отказывается предоставить оригинальный паспорт

Он может находить множество отговорок, почему подлинник ПТС не прилагается к остальной документации. Однако заключать сделку без предъявления такого документа строго не рекомендуется. Копию документа очень легко получить. Для этого нужно только подать заявление об утере оригинала в ГИБДД. В самое короткое время владельцу авто будет выдана заверенная копия. Однако этого мало для заключения «чистой» сделки.

В самое короткое время владельцу авто будет выдана заверенная копия. Однако этого мало для заключения «чистой» сделки.

Слишком короткий срок эксплуатации автомобиля продавцом

Как правило, чтобы расплатиться по автокредиту, человек, имеющий средний доход, должен затратить минимум три года, чтобы выполнить долговые обязательства перед финансовой организацией. В том случае, если автомобиль находился в эксплуатации менее данного срока, — это крайне подозрительный факт. Такая покупка обязательно должна быть проверена на отсутствие связанных с ней ограничений.

Автомобиль был приобретен посредством заключения договора комиссии

Как правило, если такое условие имеет место, то оно обязательно фиксируется в ПТС. Запись может быть удалена только по окончании действия договора и выполнения всех обязательство по отношению к организации. Поэтому внимательное изучение ПТС — это также один из способов, как проверить машину на кредит или залог.

Сомнительно низкая стоимость машины

Разумная цена – основной показатель чистой сделки. Как правило, если стоимость объявлена слишком низкой при отличных технических характеристиках — подобный факт уже говорит о том, что существуют какие-то недомолвки, поскольку каждый владелец, желающий продать автомобиль, мечтает получить максимальную прибыль. В противном случае, избавиться от машины продавец хочет по другой мотивации. Поэтому проверка авто перед покупкой должна быть тщательной.

Как правило, если стоимость объявлена слишком низкой при отличных технических характеристиках — подобный факт уже говорит о том, что существуют какие-то недомолвки, поскольку каждый владелец, желающий продать автомобиль, мечтает получить максимальную прибыль. В противном случае, избавиться от машины продавец хочет по другой мотивации. Поэтому проверка авто перед покупкой должна быть тщательной.

Отсутствие документа, свидетельствующего о приобретении ТС нынешним владельцем

В обязательном порядке необходимо проверить договор на предмет приобретения автомобиля. Если продавец по каким-либо причинам отказывается выполнить просьбу покупателя, то существует вероятность того, что машина была приобретена под залог. Совершать подобную сделку опасно. Поэтому перед покупкой обязательно стоит узнать, как проверить машину на кредит или залог, и осуществить это. Провести подобный анализ можно несколькими способами.

Проверка на кредит или залог по номеру, по ВИН-коду

Код с аббревиатурой VIN является индивидуальным для каждого транспортного средства, который присваивается при его регистрации. В действительности он дает возможность узнать всю историю транспортного средства. Поэтому такой способ, как проверить машину на кредит или залог по ВИН-коду, довольно популярен у покупателей ТС. Узнать этот идентификационный номер не составит труда, поскольку он указывается в документации, прилагаемой при покупке и регистрации, на кузове и даже на двигателе.

В действительности он дает возможность узнать всю историю транспортного средства. Поэтому такой способ, как проверить машину на кредит или залог по ВИН-коду, довольно популярен у покупателей ТС. Узнать этот идентификационный номер не составит труда, поскольку он указывается в документации, прилагаемой при покупке и регистрации, на кузове и даже на двигателе.

Перед тем как проверить машину на кредит или залог по номеру, в первую очередь, стоит обратить внимание на его соответствие в предоставленных документах и кузове самой машины. Они не должны иметь даже малейшего различия. Для того чтобы проверить информацию по идентификационному номеру, нужно потратить всего пять минут времени: зайти на официальный ресурс и заполнить необходимые сведения. После минутного ожидания появится вся информация о транспортном средстве и список финансовых сделок, в которых он может принимать участие в качестве залога. Также можно воспользоваться официальным реестром залогового имущества. Луч

Покупка кредитного автомобиля с рук, все нюансы

При покупке подержанного автомобиля не старше 5 лет довольно часто выясняется, что автомобиль находится в кредите и долг предыдущим владельцем еще не выплачен. Здесь нет ничего страшного, гораздо хуже, когда продавец скрывает это обстоятельство – после покупки у нового хозяина начинается «веселая жизнь» с доказательством своей правоты кредитным организациям, что не всегда приводит к положительному результату.

Здесь нет ничего страшного, гораздо хуже, когда продавец скрывает это обстоятельство – после покупки у нового хозяина начинается «веселая жизнь» с доказательством своей правоты кредитным организациям, что не всегда приводит к положительному результату.

Возможны два безопасных варианта покупки: покупка автомобиля у продавца или покупка кредитного автомобиля у банка. Каждый имеет свои преимущества и покупателю нужно выбрать более устраивающий его по каким-либо причинам.

Покупка кредитного автомобиля у продавца

Если на момент совершения покупки вам известно, что автомобиль находится в кредите и продавец этого не скрывает, то для совершения покупки необходимо произвести полное снятие обременения с автомобиля или переоформить кредит на покупателя.

Справка может потребоваться при перерегистрации автомобиля для доказательства того, что автотранспортное средство действительно больше не находится в кредите и с ним можно совершать сделку купли-продажи. Ее также часто требуют органы регистрации автотранспорта в случае, если банк не успел удалить данные автомобиля из списка кредитных или эти сведения не обновились в базе данных на транспорт.

Покупка автомобиля у продавца напрямую

Для того чтобы безопасно провести такую сделку, необходимо озаботиться правильным оформлением документов. Для совершения такой сделки понадобится:

- Справка из банка об остаточной сумме кредита. Нужна она для того, чтобы определить полную сумму невыплаченного кредита. Эту сумму нужно будет погасить перед переоформлением транспортного средства на нового хозяина.

- Нотариальную расписку о том, что внесенная покупателем сумма в кредитную организацию является частью договорной стоимости автомобиля для снятия обременения.

- Договор купли-продажи.

- Паспорт транспортного средства (если он находится у владельца).

Покупка кредитного автомобиля, если ПТС на руках, будет выглядеть так. С этим пакетом документов обе стороны идут в банк и погашают оставшуюся часть кредита, после чего банк снимает ограничение перерегистрации с автотранспорта. Затем необходимо получить выписку банка о полном погашении кредита и отправляться в орган регистрации автотранспорта для совершения переоформления сделки.

В случае, когда ПТС находится в банке, придется подождать несколько дней, пока банк проведет все необходимые процедуры и отдаст паспорт предыдущему владельцу или новому при наличии генеральной доверенности.

Возможен и другой вариант, когда ПТС находится в банке. Для этого также необходимо узнать в банке сумму кредита. Покупатель с продавцом заключают договор купли-продажи, покупатель пишет нотариальную расписку о погашении полной суммы после покупки и процедуры смены собственника. С этими документами продавец обращается в банк и уведомляет его о намерении продать автомобиль.

Покупатель с продавцом заключают договор купли-продажи, покупатель пишет нотариальную расписку о погашении полной суммы после покупки и процедуры смены собственника. С этими документами продавец обращается в банк и уведомляет его о намерении продать автомобиль.

Как правило, при получении данных документов, банк идет навстречу желанию клиентов, выдает паспорт транспортного средства и удаляет данные автомобиля из списка транспортных средств с ограничением в совершении регистрационных действий. После перерегистрации новый владелец погашает оставшуюся сумму кредита в банке и получает справку о полном выполнении кредитных обязательств в отношении данного автомобиля.

Переоформление кредита

Можно попробовать переоформить кредит в банке. Некоторые кредитные организации соглашаются провести такую сделку при непременном соблюдении всех условий банка.

Для совершения такой процедуры можно использовать два способа:

- Продавец пишет в банк заявление о намерении замены залога.

То есть просит банк переоформить залог кредита с автомобиля на другое имущество. Например, квартиру, дачу и иное движимое или недвижимое имущество. В случае одобрения такой процедуры банком необходимо дождаться снятия ограничений с автомобиля и переоформить его на нового владельца.

То есть просит банк переоформить залог кредита с автомобиля на другое имущество. Например, квартиру, дачу и иное движимое или недвижимое имущество. В случае одобрения такой процедуры банком необходимо дождаться снятия ограничений с автомобиля и переоформить его на нового владельца. - Покупатель пишет заявление в банк о переоформлении кредитных обязательств на себя. Если банк соглашается, то покупателю выдается справка с банка о перемене лиц в обязательстве о погашении кредита и ПТС для переоформления автомобиля на нового владельца. Следует учитывать, что при согласии банка на проведение такой процедуры покупателю придется предоставить в банк все необходимые документы для оформления кредита и доказать свою платежеспособность.

Покупка кредитного автомобиля у банка

Для совершения такой сделки нужно обратиться в банк с заявлением о намерении покупки автомобиля. Непременным условием совершения такой сделки служит заключение дополнительного соглашения об обязательном погашении кредита после переоформления прав собственности с указанием срока выполнения обязательства. Следует учитывать, что такой способ для банка является наиболее рискованным, поэтому не многие банки идут на оформление сделки по такому пути.

Следует учитывать, что такой способ для банка является наиболее рискованным, поэтому не многие банки идут на оформление сделки по такому пути.

В случае положительного решения по сделке вам необходимо получить в банке справку о намерении погасить кредит после переоформления автомобиля и отправиться для перерегистрации автотранспортного средства в место регистрации. После переоформления автомобиля покупателю необходимо в указанный срок внести необходимую сумму на счет в банке. После того, как банк получит деньги, вам выдадут справку о полном снятии ограничений с автомобиля.

Покупка кредитного автомобиля, если ПТС в банке отличается только тем, что вместе со справкой о намерении погасить кредит после совершения покупки вам выдается и паспорт транспортного средства, который необходимо будет вернуть в банк после совершения процедуры перерегистрации. ПТС будет там находиться до момента полного погашения кредита.

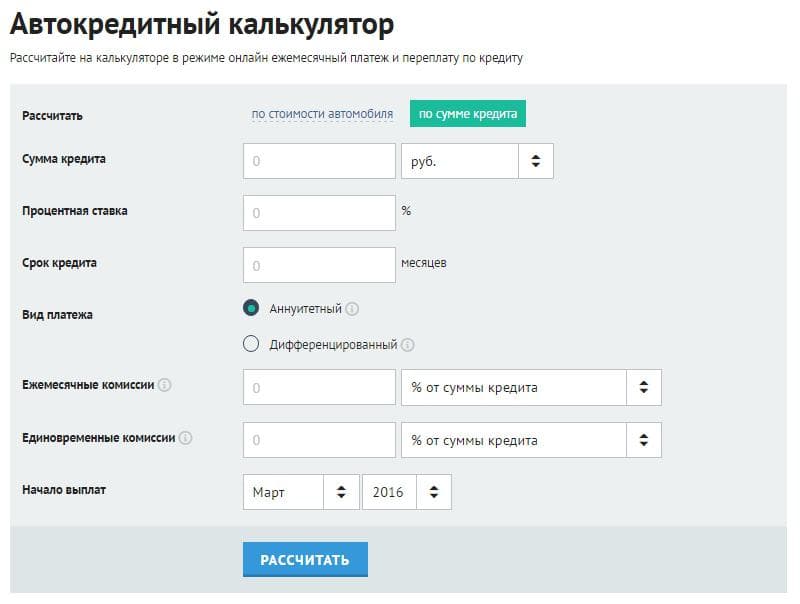

наличными или кредитной картой — какую использовать?

Наличные или кредитные карты? Было много аргументов, какой из этих двух способов оплаты лучше и удобнее.

Несомненно, в некоторых ситуациях лучше использовать кредитную карту, а иногда у нас нет другого выбора, кроме как произвести оплату традиционным наличным способом.

Итак, почему люди должны делать такое большое дело, пытаясь выяснить лучший способ оплаты из этих двух? Возможно, и у наличных, и у кредитных карт есть свои плюсы и минусы, которые мы попытаемся объяснить ниже.

Наличные против кредитной карты: за и против

1. Кредитная карта

Будущее за технологиями: метод оплаты кредитной картой продолжает оставаться самой популярной безналичной формой розничных платежей почти во всех странах мира. Кредитные карты не только дают вам возможность оплачивать покупки, которые вы не можете себе позволить в финансовом отношении, но также предлагают ряд других положительных моментов:

Совершение крупных закупок

Каждый раз, когда предстоит крупная покупка, оплата кредитной картой сделает процесс быстрым и легким. Вам не нужно месяцами копить на новый телевизор или новую машину — оплата кредитной картой даст вам возможность равномерно распределить расходы на более длительный период;

Вам не нужно месяцами копить на новый телевизор или новую машину — оплата кредитной картой даст вам возможность равномерно распределить расходы на более длительный период;

Повышение кредитного рейтинга

Кредитные карты помогают вам набрать кредитный рейтинг, который вы сможете использовать позже, если вы подумаете о получении помощи в ссуде в Канаде или во многих других случаях, когда необходимо обратиться к кредиторам или банкам;

Возможность отслеживать свои расходы

Каждая платежная и денежная транзакция архивируется в истории вашей кредитной карты, поэтому вы всегда можете просмотреть свою выписку и узнать, куда уходят деньги.Нет необходимости сохранять чеки;

Получение вознаграждения

Если держатели кредитных карт никогда не задерживают платежи при активном использовании своей карты, они получают действительно приятные бонусы, такие как услуга возврата денег при покупке бензина или даже бесплатный авиабилет. Этот вариант зависит от различных банковских предложений;

Этот вариант зависит от различных банковских предложений;

Хранение денег в сейфе

Кредитные карты — это всего лишь кусок пластика, поэтому в случае кражи вашего кошелька вы можете заблокировать его, получить новую карту и даже не потерять ни копейки.С другой стороны, если вы держали физические деньги в бумажнике, единственное, что вы можете сделать, — это молиться о том, чтобы их нашли (никто не может гарантировать, что деньги все еще там будут).

Даже если вы полностью удовлетворены преимуществами кредитных карт для их владельцев, не торопитесь переходить на безналичный образ жизни. Есть недостатки. Например, с кредитными картами легче перерасходовать и потерять контроль над своими расходами. Используя кредитную карту, вы подаете заявку на кредит, но в случае просрочки ежемесячных платежей у вас будет более низкий кредитный рейтинг.При этом кредитные карты могут удивить вас неожиданной комиссией по кредитной карте и более высокими процентными ставками, если вы не заплатите вовремя.

Кому и когда следует использовать кредитные карты?

Объединив все вместе, вот когда использование кредитной карты может дать вам больше положительных, чем отрицательных результатов:

- Используйте кредитные карты, когда вы ищете различные поощрения, скидки и другие вознаграждения от своего банка;

- Обратитесь к кредитным картам, если хотите улучшить свой кредитный рейтинг.Это действительно один из простейших способов получить хороший кредитный рейтинг при условии регулярных платежей;

- Наконец, кредитные карты предлагают расширенную гарантийную защиту при дорогих покупках бесплатно, поэтому действительно имеет смысл платить кредитной картой, чтобы получить бесплатную страховку.

2. Денежные средства

Итак, очевидно, люди предпочитают использовать наличные, а не кредитные карты. Отчет Банка Канады подтвердил этот факт: в нем говорится, что в 2015 году наличные платежи составляли большинство транзакций — 51 процент, в то время как кредитные карты оказались наименее предпочтительным вариантом — 19 процентов (после дебетовых карт — 31%). Нравится ли канадцам ощущение денег в руках или у наличных денег есть свои преимущества? Что ж, виной тому могут быть следующие плюсы:

Нравится ли канадцам ощущение денег в руках или у наличных денег есть свои преимущества? Что ж, виной тому могут быть следующие плюсы:

Принимаются везде

Наличные принимаются повсюду, пожалуй, единственным исключением являются покупки в Интернете, где прием наличных физически невозможен;

Следите за расходами

Вы видите, сколько денег у вас есть и каковы лимиты ваших расходов;

Нет дополнительных сборов

Без процентов и сборов.Так что не беспокойтесь о просроченных платежах или низком кредитном рейтинге;

помогает избежать долгов

Нет риска залезть в долги;

Сейф

Хорошо, мы говорили о безопасности кредитных карт, но с другой точки зрения. Некоторые люди держатся подальше от кредитных карт, потому что боятся утечки личной информации.

Итак, когда дело касается наличных денег, вы, вероятно, будете более внимательны к деньгам, которые носите с собой. Никто не может восстановить его в случае утери.Если вы следите за своим бюджетом, всегда будет необходимость сохранять квитанции или записывать расходы, что является очень неудобным вариантом по сравнению с выписками по счету. Тем не менее, вы можете использовать различные бесплатные приложения, которые помогут контролировать ваш бюджет. Наконец, попрощайтесь с покупками в Интернете, если, конечно, у вас нет дебетовой карты.

Никто не может восстановить его в случае утери.Если вы следите за своим бюджетом, всегда будет необходимость сохранять квитанции или записывать расходы, что является очень неудобным вариантом по сравнению с выписками по счету. Тем не менее, вы можете использовать различные бесплатные приложения, которые помогут контролировать ваш бюджет. Наконец, попрощайтесь с покупками в Интернете, если, конечно, у вас нет дебетовой карты.

Кто и когда должен использовать наличные деньги?

Очевидно, что наличные деньги подходят всем, даже если вы дружите с новыми технологиями и можете заменить наличные деньги современным онлайн.В конце концов, как вы будете платить за печенье, которое продают девушки-скауты, или делать пожертвования на благотворительном мероприятии, с которым столкнулись на улице? Кроме того, наличные — хороший вариант для шопоголиков и людей, у которых проблемы с самодисциплиной.

Сводка

Итак, что вы стоите сейчас: бумага или пластик? Оба этих способа оплаты имеют существенные преимущества и недостатки, поэтому все зависит от приоритетов человека. Окончательное решение зависит только от вас: вы должны взвесить все за и против и выбирать самостоятельно.Между тем, ни один из этих двух методов не потеряет своей актуальности, по крайней мере, в ближайшее десятилетие или около того.

Окончательное решение зависит только от вас: вы должны взвесить все за и против и выбирать самостоятельно.Между тем, ни один из этих двух методов не потеряет своей актуальности, по крайней мере, в ближайшее десятилетие или около того.

Биография автора: Хелен Хепберн — опытный писатель, работающий в Northnloans, и блоггер, освещающий важные вопросы, связанные с финансовым образованием и управлением бюджетом.

Как получить студенческую ссуду

Заслуживающий доверия Получить расценки- Рефинансирование студенческих ссуд

- Сравнить параметры

- Лучшие компании рефинансирования

- Отзывы кредитора

- Рефинансирование студенческих ссуд

- Консолидация студенческой ссуды

- Изучите основы

- Фиксированный vs.Переменные ставки

- Программы прощения

- Консолидация против рефинансирования

- Планы погашения

- Подробнее о Student Refi

- Как записаться

- Консолидируйте студенческие ссуды

- Выплата студенческой ссуды

- Понизьте процентную ставку

- Инструменты

- Текущие ставки рефинансирования студенческой ссуды

- Калькулятор рефинансирования

- Калькулятор погашения

- Сравнить параметры

- Студенческие ссуды

- Сравнить параметры

- Лучшие частные студенческие ссуды

- Отзывы кредитора

- Частные студенческие ссуды

- Студенческие ссуды для родителей

- Изучите основы

- Лимиты студенческой ссуды

- Расходы на жизнь

- Подача заявки на FAFSA

- Федеральные студенческие ссуды

- Процентная ставка по студенческой ссуде

- Подробнее о студенческих кредитах

- Как записаться

- Оплата колледжа

- Получить студенческую ссуду

- Применить без Cosigner

- Подать заявку на студенческую ссуду

- Оплата в аспирантуре

- Инструменты

- Текущие ставки студенческой ссуды

- Калькулятор процентов по студенческой ссуде: расчетные выплаты

- Сравнить параметры

- Персональные ссуды

- Сравнить параметры

- Лучшие кредиторы для личных нужд

- Отзывы кредитора

- Получите индивидуальные ставки по кредиту

- Изучите основы

- Как пройти квалификацию

- Как получить ссуду

- Где взять ссуду

- Персональные ссуды с Cosigner

- Погасить задолженность по кредитной карте

- Подробнее о личных займах

- Подходит для

- Консолидация кредитной карты

- Кредиты на консолидацию долга

- Ссуды на ремонт жилья

- Хороший кредит

- Справедливый кредит

- Плохой кредит

- Инструменты

- Текущие ставки по личным займам

- Калькулятор личного кредита

- Сравнить параметры

- Ипотека

- Сравнить параметры

- Рефинансирование ипотеки

- Жилищный кредит

- Предварительное одобрение ипотеки

- Калькулятор выплат по ипотеке

- Сравнить цены

- Ставки рефинансирования ипотеки

- Фиксированная ставка рефинансирования на 30 лет

- Фиксированная ставка рефинансирования на 15 лет

- Ставки жилищного кредита

- Фиксированная ставка по ипотеке на 15 лет

- Фиксированная ставка по ипотеке на 30 лет

- Изучите основы

- Как купить дом

- Как рефинансировать ипотеку

- Как получить лучшую оценку

- Рефинансирование с выплатой наличных

- Подробнее о жилищных кредитах и рефи

- Выплата ипотеки

- Сравнить параметры

Ваша кредитная история

Введение

Ваша кредитная история — это информация о любых кредитах, которые у вас есть./GettyImages-57640466-57786cf35f9b585875ee8ae0.jpg) Покрывает ссуды

такие как ипотека, кредитные карты, овердрафты, договоры покупки в рассрочку и

личные договорные планы.

Покрывает ссуды

такие как ипотека, кредитные карты, овердрафты, договоры покупки в рассрочку и

личные договорные планы.

Ваша кредитная история включает в себя такие детали, как сумма кредита, невыплаченная сумма и любые пропущенные платежи. Эта информация указана в отчет о кредитных операциях.

Кредитные отчеты доступны для кредиторов (таких как банки и кредитные союзы) консультироваться при рассмотрении заявок на получение кредита. Цель Система призвана помочь кредиторам оценить способность заемщиков погашать ссуды.

Вы также можете запросить собственный кредитный отчет — см. «Ваш кредитный отчет». ниже.

В Ирландии есть 2 базы данных, которые собирают информацию по кредитам. Эти являются:

- Центральный кредитный регистр

- Банки, кредитные союзы и другие кредиторы по закону обязаны отправлять

информация о займах в Центральный кредит

Реестр, которым управляет Центральный банк Ирландии. Oни

также по закону обязаны проконсультироваться с Реестром перед утверждением

заем.

- Банки, кредитные союзы и другие кредиторы по закону обязаны отправлять

информация о займах в Центральный кредит

Реестр, которым управляет Центральный банк Ирландии. Oни

также по закону обязаны проконсультироваться с Реестром перед утверждением

заем.

- База данных Ирландского кредитного бюро (ICB)

- Кредиторы могут отправить информацию о заемщиках в базы данных управляется кредитным агентством, таким как Ирландское кредитное бюро (ICB).

Центральный кредитный регистр и ICB не решают, получаете ли вы заем. Кредиторы используют кредитный отчет для оценки вашей кредитной заявки перед принятие решения. Они также могут принять во внимание ваш доход и расходы, такие как аренда и коммунальные услуги.У разных кредиторов разные критерии одобрения займов.

COVID-19 перерывы в оплате

18 марта 2020 года 5 розничных банков (AIB, Bank of Ireland, KBC, постоянный tsb и Ulster Bank) вместе с их представительным органом Banking & Федерация платежей Ирландии (BPFI) объявила о ряде мер для поддержки людей и предприятий, пострадавших от пандемии COVID-19. В меры были расширены на небанковских ипотечных кредиторов и кредитных обслуживающие фирмы.

В рамках этих мер банки могут предоставить перерыв в выплатах до 6 месяцев для

бизнес и частные клиенты. В ЦБ подтвердили, что если вы согласны

на разрыв платежа по COVID-19 с вашим кредитором:

В ЦБ подтвердили, что если вы согласны

на разрыв платежа по COVID-19 с вашим кредитором:

- Перерыв в оплате не определяется как «пропущенный платеж» на вашем кредитный отчет

- Это не повлияет на вашу кредитную историю

В Центральном банке есть дополнительная информация о способах оплаты перерывы будут специально записаны в вашей кредитной истории.

Подробнее о поддержке, которую вы можете получить в своем банке, читайте в нашем документ на Вашем финансы и COVID-19.

Почему ваша кредитная история так важна

Когда вы подаете заявление на получение ссуды или другого вида кредита, например кредитной карты, овердрафт, HP или индивидуальный контрактный план (PCP), кредитор должен решить, или не давать тебе взаймы.

Информация в вашем кредитном отчете может быть использована для принятия решения:

- Ссудить ли вам

- Сколько разрешить взять взаймы

- Сколько процентов будет взиматься с вас

В рамках ЕС

закона, кредиторы должны оценить вашу кредитоспособность, прежде чем соглашаться предоставить вам

заем. Кредитоспособность означает вашу способность погасить ссуду. Эта оценка

должны основываться на информации, которую вы предоставляете в рамках заявки на кредит,

а также по информации в вашем кредитном отчете.

Кредитоспособность означает вашу способность погасить ссуду. Эта оценка

должны основываться на информации, которую вы предоставляете в рамках заявки на кредит,

а также по информации в вашем кредитном отчете.

Информация в вашем кредитном отчете может означать, что кредиторы могут принять решение не одолжить вам, даже если у вас есть доход для погашения кредита. Они могли отказаться ваш заем, если они считают, что могут пойти на высокий риск при кредитовании вы.

Проверьте свой кредитный отчет

Если вы подаете заявку на овердрафт, ипотеку, кредитную карту или другой вид кредит, рекомендуется проверить свой кредитный отчет перед подачей заявления.Это может поможет вам обнаружить любые пропущенные платежи, которые вы не осознавали, или ошибки в вашем кредитном отчете.

Важно отметить, что вы можете получить исправленную неверную информацию. У вас также есть

право добавить заявление к вашему кредитному отчету, чтобы объяснить любые особые

обстоятельства — см. «Правила» ниже.

«Правила» ниже.

Что произойдет, если вам откажут в ссуде?

Если вам отказали в ссуде из-за информации в вашем кредитном отчете, кредитор должен немедленно сообщить вам об этом и предоставить подробную информацию о базе данных используемый.

Это касается личного потребителя кредитные договоры на сумму от 200 до 75 000 евро. Это не подать заявку на ипотеку.

Кредитная история базы данных

Центральный кредитный регистр и база данных ICB содержат аналогичную информацию о ваша кредитная история, но между ними есть некоторые отличия.

Подробнее о типах кредитов, включенных в каждую из них, см. «Информация, хранящаяся в базах данных» в таблице ниже.

Центральный кредитный регистр

- Центральный кредитный регистр находится в ведении Центрального банка Ирландия.

- По закону кредиторы должны предоставлять информацию о ваших кредитах в Центральный банк.

Кредитный регистр. Ваше согласие не требуется.

- С 2018 года кредиторы обязаны проверять ваш кредитный отчет в Центральный кредитный регистр, когда они рассматривают кредитную заявку 2000 евро или больше.

- Кредиторы могут получить доступ к вашему кредитному отчету, если вы подали заявку на ссуду менее 2000 евро или запросил реструктуризацию существующего кредита. Они могут также получить к нему доступ, если есть просроченная задолженность по существующей ссуде или нарушение лимит по кредитной карте или овердрафт.

- Информация хранится 5 лет после погашения кредита.

Почему был создан Центральный кредитный регистр?

Центральный кредитный регистр был создан для содействия увеличению финансовой стабильность по:

- Предоставление заемщикам индивидуального кредитного отчета с подробным описанием их кредиты

- Предоставление кредиторам исчерпывающей информации для оценки кредита приложения

- Предоставление Центральному банку лучшего понимания национальных тенденций около кредитования

Подробнее в центральном кредитном реестре. т.е. В

Федерация банковского дела и платежей Ирландии (BPFI): вопросы и ответы

в Центральном кредитном регистре (pdf).

т.е. В

Федерация банковского дела и платежей Ирландии (BPFI): вопросы и ответы

в Центральном кредитном регистре (pdf).

База данных ICB

- ICB — это частная организация, принадлежащая и финансируемая ее членами (включая банки, кредитные союзы и местные органы власти).

- Каждый раз, когда вы подаете заявку на ссуду у члена ICB, они могут получить доступ к вашему отчет о кредитных операциях.

- Вас просят дать согласие на добавление вашей кредитной информации в ICB база данных (обычно она есть в вашем кредитном договоре).

- Кредитор может запросить у ICB кредитный рейтинг или кредитный рейтинг, который рассчитывается на основании вашей кредитной истории. Ваш кредитный рейтинг указывает на хорошую или плохую репутацию вашей кредитной истории.

- Его база данных существует дольше, чем Центральный кредитный регистр и так что его записи более давние.

- База данных ICB будет содержать информацию о вас, только если вы

активный заем за последние 5 лет, и если ваш кредитор предоставил

информация в ICB.

Правила

Информация хранится в базах данных

Какие ссуды включены?

| Центральный кредитный регистр | Ирландское кредитное бюро (ICB) |

|---|---|

| Ссуды на сумму 500 евро и более включены в

Центральный кредитный регистр С июня 2017 г .:

С 31 марта 2018 г .:

С 21 января 2019 г .:

С 30 июня 2019 г .:

| ссуд от зарегистрированных членов ICB,

включая:

|

Какие ссуды не включены?

Следующая информация не включена в Центральный кредитный регистр или база данных ICB:

- Коммунальные платежи

- Записи ростовщиков

- Информация о доходах и заработной плате

- Служебные записи судов — например, информация о платежных поручениях или вложения заработка

- Служба несостоятельности Ирландии записи (например, информация о долге извещения о судебной помощи, личной несостоятельности или банкротства)

- Депозитные счета

- Налоговые обязательства

Согласие на включение личной информации в база данных

В соответствии с правилами защиты данных организации,

информация должна показывать, почему они ее держат.

Центральный кредитный регистр

Правовая основа для сбора и хранения личных информация в Центральном кредитном регистре указывается в кредитной отчетности. Закон 2013 г. и Правила.

С 2017 года кредиторы должны предоставлять вашу личную и кредитную информацию в Центральный кредитный регистр.

Ирландское кредитное бюро

ICB полагается на принцип законных интересов в соответствии с Общим Регламент о защите данных (GDPR) как правовая основа для сбора и обработки ваша личная и кредитная информация.

Законные интересы включают поддержку полной и точной оценки заявок на кредит, помогая избежать чрезмерной задолженности и быстрее поддерживая, последовательные кредитные решения. Вы можете узнать больше о том, что дает ICB для обработки ваших личных данных (pdf).

Согласие кредитора на проверку вашей кредитной истории

Когда вы подаете заявку на получение кредита, кредитор должен проверить Центральный кредитный регистр

если сумма кредита составляет 2000 евро и более. Кредиторы также могут проверить Central Credit

Зарегистрируйтесь, если заявка на получение кредита составляет менее 2000 евро.

Кредиторы также могут проверить Central Credit

Зарегистрируйтесь, если заявка на получение кредита составляет менее 2000 евро.

Кредиторам не требуется ваше согласие для проверки Central Credit Регистр.

Отдельно от вас может потребоваться разрешение кредитору на проверку вашего кредитная история в другой базе данных, например в ICB. Обычно это согласие часть вашего контракта или соглашения, когда вы впервые подаете заявку на ссуду, поэтому вы можете не заметить, что вы даете согласие.

Какая информация о вас хранится в базах данных?

| Центральный кредитный регистр | Ирландское кредитное бюро (ICB) |

|---|---|

| Личная информация, включая вашу

имя, дата рождения, текущий и предыдущий адреса, личные публичные

сервисный номер (PPSN), пол, электронный код и номер телефона Кредитная информация в том числе:

|

|

Как далеко уходит информация?

Центральный кредитный регистр

Никаких сведений о вашей кредитной истории до 30 июня 2017 г. Центральный кредитный регистр.

Если заем был выдан до июня 2017 года и был активен на 30 июня 2017 года, об этом было сообщено в Центральный кредитный регистр с информацией на тот день. Это включало сумму кредита, непогашенную сумму и пропущенные платежи, если любой.

Ирландское кредитное бюро

Информация о вас обычно хранится в базе данных ICB, если у вас есть имел активную ссуду в течение последних 5 лет, и если ваш кредитор предоставил информация в ICB.

Как долго хранится информация?

Информация о вашей ссуде хранится в течение 5 лет как в Central Credit

Регистр и база данных ICB. Этот 5-летний период обычно начинается

дата погашения ссуды.

Этот 5-летний период обычно начинается

дата погашения ссуды.

Ваш кредитный отчет

Как запросить отчет?

Вы можете запросить свой кредитный отчет в любое время — см. «Как подать заявку» ниже.

Взимается ли плата за отчет?

Нет. Ваш Центральный кредитный регистр и кредитные отчеты ICB бесплатны.

Как выглядит ваш кредитный отчет?

Вы можете перейти на сайт Центрального кредитного реестра, чтобы увидеть образец кредитный отчет и объяснение терминов (pdf).

Вы можете перейти на сайт ICB для получения образца кредитного отчета (pdf).

Есть ли рейтинг в вашем кредитном отчете?

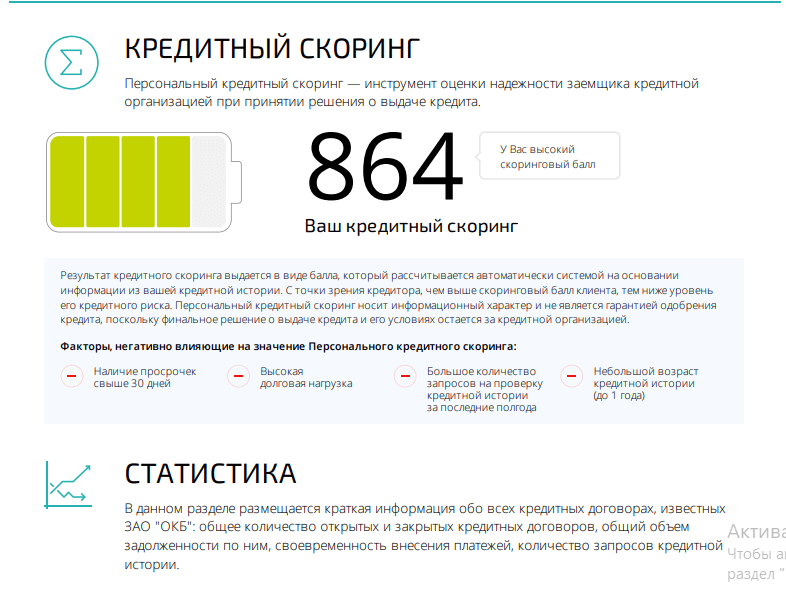

Кредитный скоринг или кредитный рейтинг — это метод, который суммирует ваш кредит

статус в определенный момент времени. Если у вас есть хорошая репутация в погашении

кредиты, то вы получите высокий балл. Если ваша история погашения плохая, вы получите

низкий балл. Единственный способ улучшить свой кредитный рейтинг — это улучшить свой

запись о погашении.

Единственный способ улучшить свой кредитный рейтинг — это улучшить свой

запись о погашении.

Члены ICB могут запросить ваш кредитный рейтинг или кредитный рейтинг, который рассчитывается на основании вашей кредитной истории.Вы можете проверить свой кредит сообщайте так часто, как хотите, не влияя на ваш кредитный рейтинг.

Центральный кредитный регистр в настоящее время не оценивает и не оценивает кредит отчеты. Ваш кредитор примет решение по вашей кредитной заявке на основании собственная кредитная политика.

Кто еще может получить доступ к вашему кредитному отчету?

Только кредиторы могут получить доступ к вашему кредитному отчету. Они могут это сделать, когда:

- Вы подаете заявку на новый кредит

- Вы подали заявку на реструктуризацию существующей ссуды

- У вас есть задолженность по существующей ссуде

- Вы превысили лимит кредитной карты или овердрафта

Никто, например, работодатели или арендодатели, не может получить доступ к вашему кредитному отчету

в Центральный кредитный регистр или базу данных ICB без вашего согласия.

Как узнать, кто просмотрел ваш отчет?

Ваш кредитный отчет будет отображаться каждый раз, когда кредитор просматривает вашу информацию и причина, по которой они это сделали. Это называется «след» (Central Credit Отчет о реестре) или «история запросов» (отчет ICB). Значит, ты будет знать, кто и когда смотрел ваш кредитный отчет.

Каждый кредитор должен предоставить вам подробную информацию о кредитном справочном агентстве. использовал при оценке вашей заявки на получение кредита.

Запросите изменение вашего кредитного отчета

Что делать, если по вашему кредиту указана неверная информация отчет?

В соответствии с Общей директивой о защите данных (GDPR) вы имеете право доступ к записям о вас, хранящихся в кредитных агентствах, и получение неверных информация исправлена. Если вас не устраивает ваш запрос обработано, вы можете обратиться к Данным Комиссия по защите.

Центральный кредитный регистр

Если вы считаете, что в документе есть неточная, неполная или устаревшая информация

ваш кредитный отчет, вы имеете право обратиться к своему кредитору и центральному

Банк вносит изменения в информацию, хранящуюся в Центральном кредитном регистре.

Дополнительную информацию можно найти в информационном бюллетене Центрального банка. Как запросить изменение информации о моем кредитном отчете.

Ирландское кредитное бюро

Если вы хотите изменить неточную информацию о своей кредитной истории, обратитесь к соответствующему кредитору и попросите его отправить правильную информацию ICB. ICB не может изменить информацию, если кредитор не попросит их к.

Можете ли вы добавить выписку в свой кредитный отчет?

Можно добавить личную выписку к кредитной истории, чтобы уточнить Это.Это известно как «пояснительная записка» (Центральный кредитный регистр). или «личное заявление» (ICB).

Например, если у вас были значительные расходы из-за отношений поломка, тяжелая утрата, болезнь или другая причина, вы можете добавить эти данные в ваш рекорд.

Заявление должно быть фактическим, соответствующим информации в аккредитиве.

отчет и до 200 слов. Он не должен содержать информацию, которая может

идентифицировать другого человека (например, его имя или место работы).

Он не должен содержать информацию, которая может

идентифицировать другого человека (например, его имя или место работы).

Дополнительную информацию можно получить в информационном бюллетене Центрального банка. Размещение пояснительное заявление к моему кредитному отчету.

Выписка добавляется к вашему кредитному отчету, и ее можно просмотреть, когда вы данные доступны. Однако кредиторы не обязаны принимать во внимание вашу выписку. учетную запись при оценке вас для получения кредита.

Можете ли вы удалить из своего кредита данные о плохих кредитах? отчет?

Да, но только если эти данные неверны. Все кредиторы должны предоставить точный учет ваших кредитных договоров и транзакций.Это будет включать информация о произведенных и пропущенных платежах.

Что делать, если вы подозреваете мошенничество или выдачу себя за другое лицо?

Вы имеете право разместить уведомление о подозрении на выдачу себя за другое лицо на своем

Кредитный отчет Центрального кредитного реестра, если вы считаете, что

будучи) выданным другим человеком.

Как подать заявку

Центральный кредитный регистр

Вы можете получить копию своего кредитного отчета, подав заявку онлайн в Центральный кредитный регистр или по электронной почте или опубликовать.

В рамках заявки Центральному кредитному регистру потребуется подтверждение ваша личность: ваше имя, адрес и личный номер государственной службы (PPSN). Это необходимо для обеспечения защиты ваших прав на защиту данных.

Если вы подаете заявление по электронной почте, вы должны распечатать, подписать и отсканировать заполненный форму заявки и приложите ее (со сканированными копиями вашего удостоверения личности документы).

Если вы подаете заявление по почте, вам нужно будет приложить документ, удостоверяющий личность. с вашей подписанной формой заявки.

Онлайн, вы можете посмотреть образец кредитный отчет (pdf) и объяснение терминов (pdf).

Ирландское кредитное бюро (ICB)

Вы можете бесплатно получить копию своей кредитной истории, подав онлайн-заявку в

Ирландское кредитное бюро. В целях безопасности он будет отправлен вам по почте. Это

не будут отправлены по электронной почте.

В целях безопасности он будет отправлен вам по почте. Это

не будут отправлены по электронной почте.

Кроме того, вы можете загрузить форму личного запроса (pdf) или запросите форму заявки в ICB. Отправьте заполненный форма заявки в ICB. См. «Где подать заявку» ниже.

В отчете, который выпускает ICB, будет отображаться личный ссылочный номер. Вы затем может связаться с ICB для обсуждения вашего отчета, указав этот номер. Вы не может обсудить вашу кредитную историю с ICB по телефону, пока вы не получите Отчет.

.

То есть просит банк переоформить залог кредита с автомобиля на другое имущество. Например, квартиру, дачу и иное движимое или недвижимое имущество. В случае одобрения такой процедуры банком необходимо дождаться снятия ограничений с автомобиля и переоформить его на нового владельца.

То есть просит банк переоформить залог кредита с автомобиля на другое имущество. Например, квартиру, дачу и иное движимое или недвижимое имущество. В случае одобрения такой процедуры банком необходимо дождаться снятия ограничений с автомобиля и переоформить его на нового владельца.

погасить кредит

погасить кредит