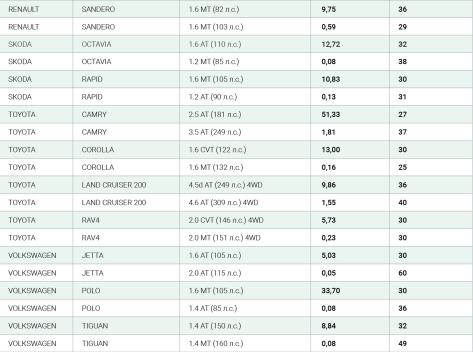

Место | Марка, модель, версия | Ликвидность |

1 | Hyundai Solaris 1.6 AT (123 л.с.) | 115,54 |

2 | Kia Rio 1.6 AT (123 л.с.) | 75,14 |

3 | Lada Granta Sedan 1.6 MT (87 л.с.) | 73,77 |

4 | Toyota Camry 2.5 AT (181 л.с.) | 58,5 |

5 | Chevrolet Niva 1.7 MT (80 л.с.) 4WD | 45,74 |

6 | Nissan Almera 1.6 MT (102 л.с.) | 38,81 |

7 | Volkswagen Polo 1.6 MT (105 л.с.) | 37,79 |

8 | Renault Logan 1. | 37,45 |

9 | Lada Largus VP 1.6 MT (105 л.с.) | 35,39 |

10 | Lada 4X4 1.7 MT (83 л.с.) 4WD | 34,35 |

11 | Lada Vesta Sedan 1.6 MT (106 л.с.) | 29,51 |

12 | Datsun on-DO 1.6 MT (87 л.с.) | 26,4 |

13 | Mercedes-Benz E-класса 200 2.0 AT (184 л.с.) | 25,5 |

14 | Nissan Almera 1.6 AT (102 л.с.) | 23,97 |

15 | Kia Ceed 1.6 AT (129 л.с.) | 21,85 |

16 | Kia Sportage 3 2.0 AT (150 л.с.) 4WD | 20,76 |

17 | Renault Duster 2. | 20,35 |

18 | Lada Kalina Hatchback 1.6 MT (87 л.с.) | 19,26 |

19 | Nissan Qashqai 2.0 CVT (144 л.с.) | 18,25 |

20 | Nissan Teana 2.5 CVT (173 л.с.) | 16,4 |

21 | Mercedes-Benz С-класса 180 1.6 AT (156 л.с.) | 16,35 |

22 | Skoda Octavia 1.6 AT (110 л.с.) | 15,09 |

23 | Kia Cerato 1.6 AT (130 л.с.) | 14,79 |

24 | Toyota Corolla 1.6 CVT (122 л.с.) | 14,31 |

25 | Toyota Land Cruiser 200 4.5d AT (249 л.с.) 4WD | 13,03 |

26 | Ford Kuga 2. | 12,94 |

27 | Nissan X-Trail 2.0 CVT (144 л.с.) 4WD | 12,77 |

28 | Lifan X60 1.8 MT (128 л.с.) | 12,44 |

29 | Toyota Camry 3.5 AT (249 л.с.) | 11,45 |

30 | Skoda Rapid 1.6 MT (105 л.с.) | 10,65 |

31 | Renault Sandero 1.6 MT (82 л.с.) | 10,58 |

32 | Volkswagen Tiguan 1.4 AT (150 л.с.) | 9,94 |

33 | Lada Vesta Sedan 1.6 AT (106 л.с.) | 9,92 |

34 | Nissan Juke 1.6 CVT (117 л.с.) | 9,65 |

35 | Mazda CX-5 2. | 9,57 |

36 | Mitsubishi Outlander 2.0 CVT (146 л.с.) 4WD | 9,55 |

37 | Kia Sorento 2.4 AT (175 л.с.) 4WD | 9,26 |

38 | Hyundai i40 2.0 AT (150 л.с.) | 9,21 |

39 | Audi A6 1.8 AT (190 л.с.) | 9,08 |

40 | Chevrolet Cruze 1.6 AT (109 л.с.) | 8,64 |

41 | Ford Focus 1.6 AT (125 л.с.) | 8,24 |

42 | Toyota RAV4 2.0 CVT (146 л.с.) 4WD | 8,2 |

43 | Volkswagen Jetta 1.6 AT (105 л.с.) | 6,16 |

44 | BMW X5 30d 3.0d AT (249 л. | 5,95 |

45 | Mazda 6 2.0 AT (150 л.с.) | 5,45 |

46 | Hyundai IX35 2.0 AT (150 л.с.) | 4,9 |

47 | Renault Duster 1.5d MT (90 л.с.) 4WD | 3,31 |

48 | Datsun on-DO 1.6 MT (82 л.с.) | 2,54 |

49 | Kia Rio 5-speed 1.6 MT (123 л.с.) | 2,5 |

50 | Nissan Teana 3.5 CVT (249 л.с.) | 2,5 |

51 | Toyota Land Cruiser 200 4.6 AT (309 л.с.) 4WD | 2,41 |

52 | Lada Largus VP Cross 1.6 MT (105 л.с.) | 2,4 |

53 | Lada Granta Sedan 1. | 1,82 |

54 | Hyundai Solaris 1.4 MT (107 л.с.) | 1,68 |

55 | Kia Ceed 1.4 MT (100 л.с.) | 1,13 |

56 | Lada 4X4 1.7 MT (80 л.с.) 4WD | 1 |

57 | Lada Kalina Hatchback 1.6 AT (106 л.с. | 0,73 |

58 | Renault Sandero 1.6 MT (103 л.с.) | 0,57 |

59 | Opel Astra 1.6 MT (115 л.с.) | 0,43 |

60 | Mitsubishi Outlander PHEV 2.0hyb AT (121 л.с.) 4WD | 0,37 |

61 | Opel Astra 1.8 MT (140 л.с.) | 0,3 |

62 | Lifan X60 1.8 AT (128 л. | 0,26 |

63 | Mazda CX-5 2.0 AT (155 л.с.) 4WD | 0,25 |

64 | Hyundai i40 1.7d AT (136 л.с.) | 0,22 |

65 | Kia Cerato 1.8 AT (148 л.с.) | 0,2 |

66 | Hyundai IX35 2.0d AT (184 л.с.) 4WD | 0,19 |

67 | Mercedes-Benz С-класса 63 AMG S 4.0 AT (510 л.с.) | 0,18 |

68 | Toyota Corolla 1.6 MT (132 л.с.) | 0,18 |

69 | Renault Logan 1.6 MT (80 л.с.) | 0,17 |

70 | BMW X5 30d 3.0d AT (258 л.с.) 4WD | 0,15 |

71 | Skoda Rapid 1.2 AT (90 л. | 0,14 |

72 | Volkswagen Jetta 2.0 AT (115 л.с.) | 0,14 |

73 | Chevrolet Cruze 1.4 MT (153 л.с.) | 0,11 |

74 | Kia Sportage 3 2.0 MT (166 л.с.) 4WD | 0,11 |

75 | Nissan Qashqai 1.6 MT (163 л.с.) | 0,11 |

76 | Mercedes-Benz Е-класса 350 3.5 AT (306 л.с.) 4WD | 0,1 |

77 | Nissan X-Trail 2.0d MT (150 л.с.) 4WD | 0,09 |

78 | Ford Kuga 1.5 AT (182 л.с.) 4WD | 0,08 |

79 | Toyota RAV4 2.0 MT (151 л.с.) 4WD | 0,08 |

80 | Nissan Juke 1. | 0,07 |

81 | Nissan Terrano 1.6 MT (102 л.с.) | 0,07 |

82 | Nissan Terrano 2.0 AT (135 л.с.) | 0,07 |

83 | Kia Sorento 2.0d AT (184 л.с.) | 0,06 |

84 | Skoda Octavia 1.2 MT (85 л.с.) | 0,06 |

85 | Volkswagen Polo 1.4 AT (85 л.с.) | 0,06 |

86 | Audi A6 3.0 AT (310 л.с.) 4WD | 0,05 |

87 | Volkswagen Tiguan 1.4 MT (125 л.с.) | 0,04 |

88 | Ford Focus 2.0 AT (150 л.с.) | 0,02 |

89 | Mazda 6 2.0 MT (145 л. | 0,01 |

Обзор ликвидности автомобилей в России

Источник: https://www.gazeta.ru/auto/2017/02/14_a_10525091.shtml

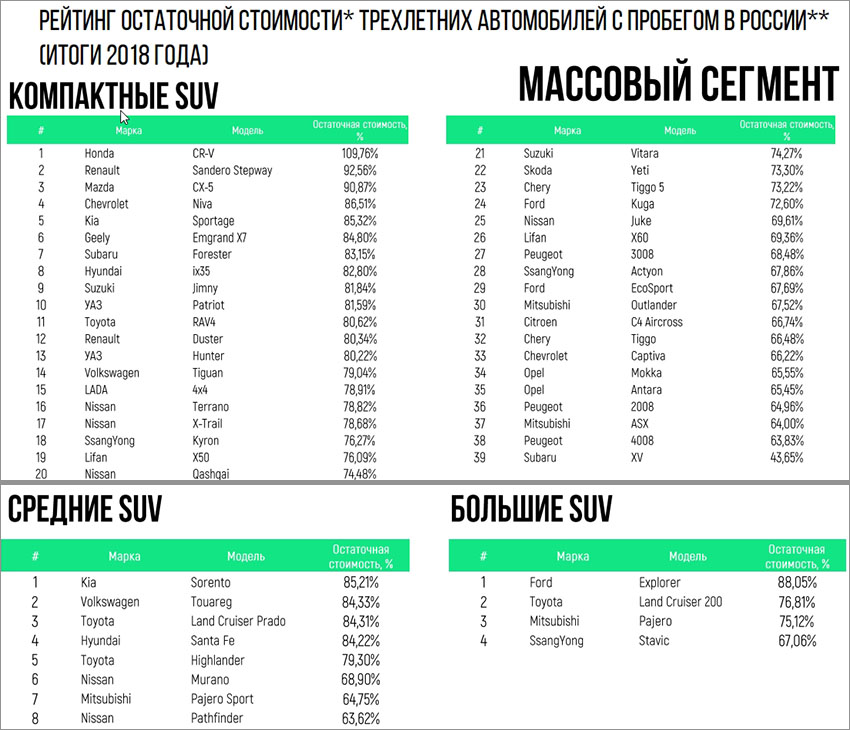

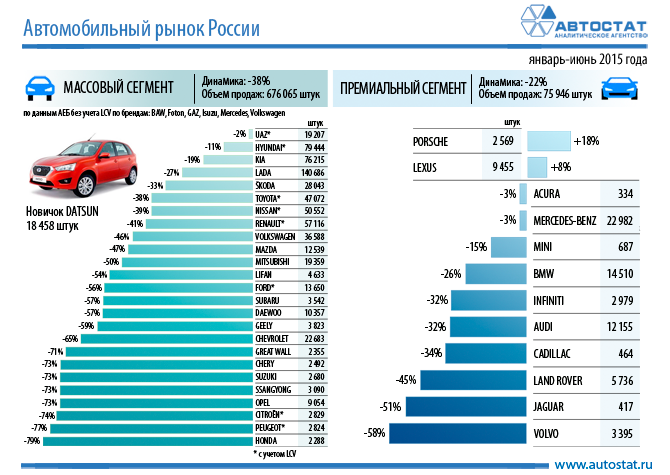

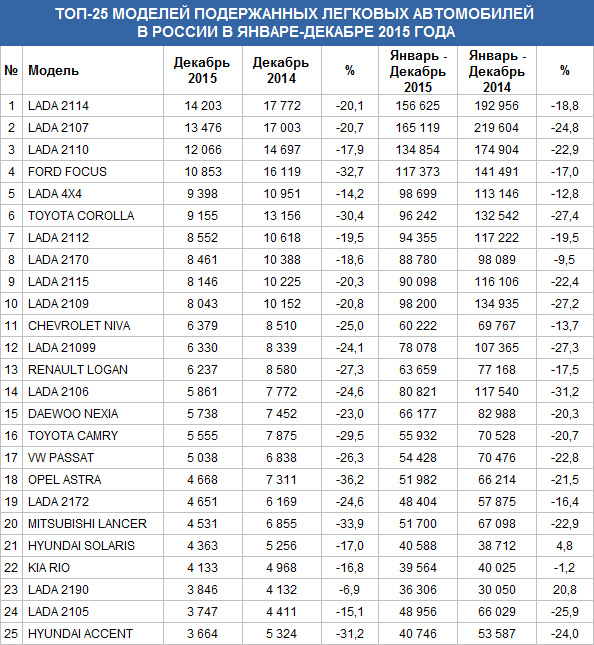

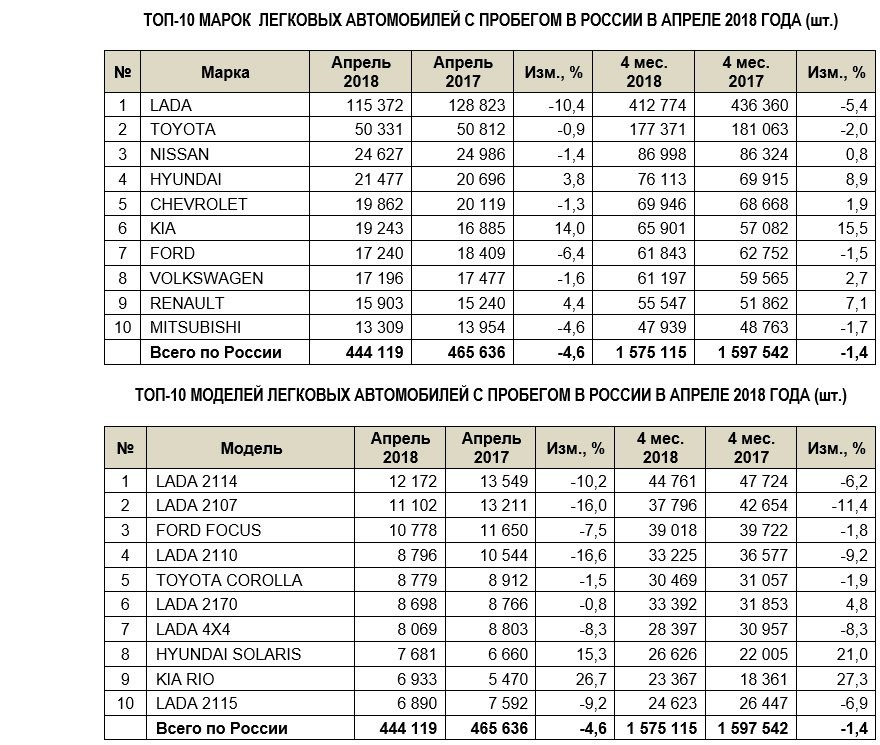

Эксперты назвали самые ликвидные модели автомобилей в России. Чтобы определить, какие именно автомобили меньше всех потеряли в цене за последние три года, они проанализировали 42 марки и 383 модели и назвали лидеров в каждом из классов. К примеру, среди малолитражек самой ликвидной стала Skoda Fabia, в сегменте бизнес-класс победила Toyota Camry, а премиальный внедорожник Porsche Cayenne даже вырос в цене. «Газета.Ru» ознакомилась с полным списком автомобилей-победителей.

На фоне затяжного падения продаж новых автомобилей и стремительного роста вторичного авторынка эксперты «Автостат-Инфо» провели исследование, в рамках которого сравнили стоимость новых автомобилей с ценами на автомобили возрастом три года. На основании этих данных был составлен рейтинг наиболее ликвидных моделей автомобилей на российском рынке. Результаты разделили на две группы: в первую вошли «массовые» модели, а во вторую — премиальные. Всего в исследовании специалисты изучили 42 марки и 383 модели автомобилей.

Результаты разделили на две группы: в первую вошли «массовые» модели, а во вторую — премиальные. Всего в исследовании специалисты изучили 42 марки и 383 модели автомобилей.

Самой ликвидной моделью среди автомобилей малого класса стала Skoda Fabia — за три года эта малолитражка сохранила более 86% своей начальной стоимости.

Вторую и третью строчки рейтинга заняли соответственно Hyundai Solaris и Renault Sandero с показателями чуть больше 85%.

В «гольф-классе» первую строчку второй год подряд занимает Volkswagen Golf с результатом в 92%. На втором месте также оказалась модель немецкого производителя — Volkswagen Jetta, а на третьей позиции разместился Kia Cerato.

В среднем классе лидирует Mazda 6 — спустя три года цена автомобиля составляет более 86% от первоначальной. На втором и третьем местах оказались сразу два автомобиля Volkswagen — Passat CC (84,5%) и Passat (81,2%).

А вот в сегменте бизнес-класса автомобили продемонстрировали более низкие показатели: лидером с результатом 81% стала Toyota Camry, второе место досталось седану Skoda Superb, который получил чуть больше 73%, а третье — Kia Optima — южнокорейский седан сохранил порядка 70% своей остаточной стоимости.

Лучшим среди минивэнов стал Chevrolet Orlando — эта модель по итогам исследования получила 85% стоимости. На второй и третьей строчках с отставанием более чем в 10% расположились два автомобиля американской компании Ford — Galaxy и S-MAX. Лидером в категории компакт-вэнов снова стал Volkswagen — первую строчку с показателем в 85% занял Golf Plus, за ним следуют Toyota Verso и Opel Zafira Tourer.

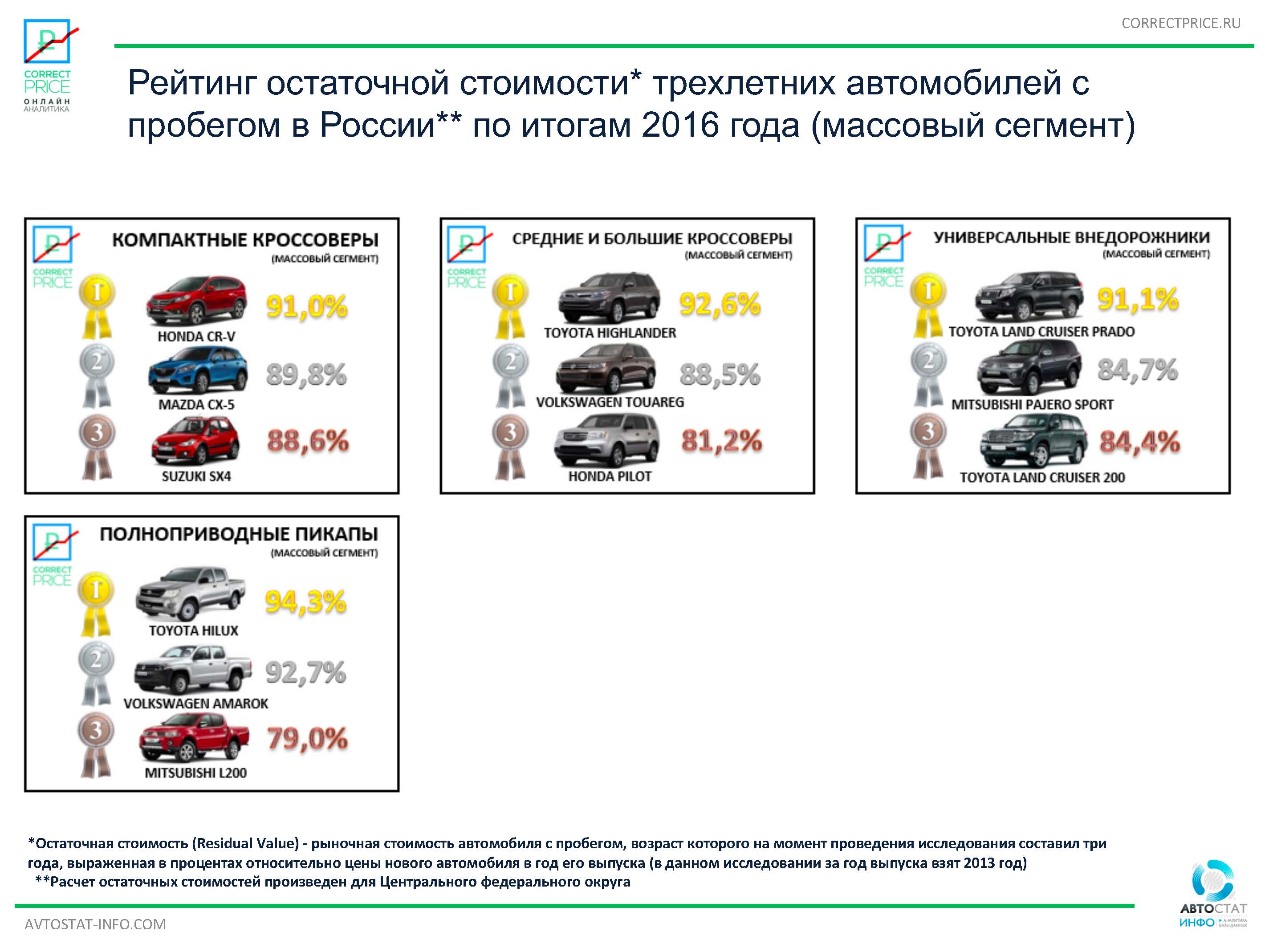

Отдельный рейтинг был составлен для массовых внедорожников. Среди компактных автомобилей этого класса с хорошими результатами лидируют Honda CR-V — 91%, Mazda CX-5 — почти 90% и Suzuki SX4 — более 88%. В сегменте внедорожников-универсалов лучшими стали сразу два Toyota, занявшие первое и третье места — Land Cruiser Prado и Land Cruiser 200. Между ними в рейтинге расположился Mitsubishi Pajero Sport.

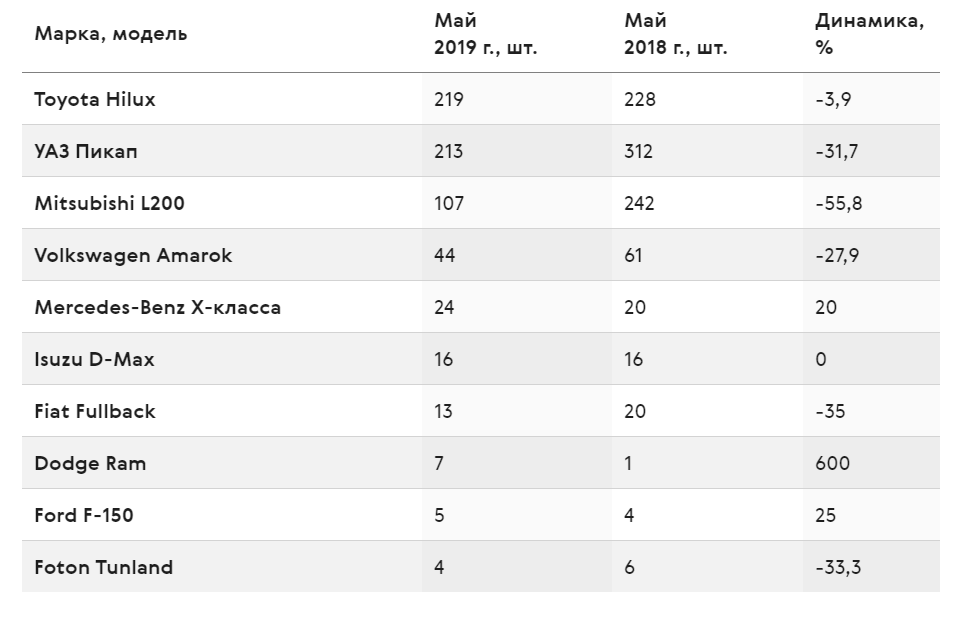

Лучшим полноприводным пикапом признали Toyota Hilux, которых сохранил более 94% своей первоначальной стоимости. Также в тройку лидеров вошли Volkswagen Amarok и Mitsubishi L200.

Таким образом, среди всех автомобилей «массового» класса абсолютным лидером стал Volkswagen, модели этой марки вошли в тройку лучших в разных категориях семь раз. А наиболее ликвидным из всех автомобилей оказался Toyota Hilux.

В премиум-сегменте лучшими в «гольф-классе» стали два Mercedes-Benz — CLA-Class и A-Class, занявшие первое и третье места с показателями ликвидности в 93 и 83% соответственно. Второе место с небольшим отрывом от третьей строчки досталось Volvo S40 Cross Country.

В среднем классе премиальных авто на первые позиции вырвались Volvo S60 — почти 88%, Lexus IS — 85% и BMW 3-Series — 78%. В бизнес-классе лучшей также оказалась модель шведского концерна Volvo — XC70, получившая более 92%. За ним с существенным отрывом расположились Jaguar XF и Lexus GS.

Низкие результаты показали представители люксового класса премиальных автомобилей. Здесь наибольший показатель в 80,5% достался Porsche Panamera, вторую строчку занял Mercedes-Benz S-Class, получивший всего 68%, а третью — Lexus LS, набравший 63%.

Лучшими компактными внедорожниками премиум-класса стали Audi Q3, Land Rover Evoque и Mercedes-Benz GLK-Class, получившие примерно одинаковые результаты от 83 до 85%. Лидерами среди универсальных внедорожников премиального уровня оказались Mercedes-Benz GL-Class — 90%, а также Lexus LX и Land Rover Range Rover, набравшие около 80% от начальной стоимости.

Абсолютным лидером среди всех автомобилей обоих классов стал Porsche Cayenne, цена на который за три года не уменьшилась, а, наоборот, увеличилась — ликвидность этой модели составляет 101,4%. Кроме него, в списке лучших средних и больших внедорожников оказались Lexus RX и Volvo XC60.

По мнению генерального директора компании «ПодборАвто» Дениса Еременко, увеличение объемов продаж автомобилей с пробегом в России связано с тем, что цены на новые машины сейчас достаточно высоки, в связи с этим покупатели «переключаются» на вторичный рынок и идут на некий компромисс.

«Люди, может быть, и хотели бы купить новую машину, но цена настолько высока, что позволить себе могут только автомобиль с пробегом. А переходить на автомобили классом ниже многие не хотят», — говорит Еременко «Газете.Ru».

А переходить на автомобили классом ниже многие не хотят», — говорит Еременко «Газете.Ru».

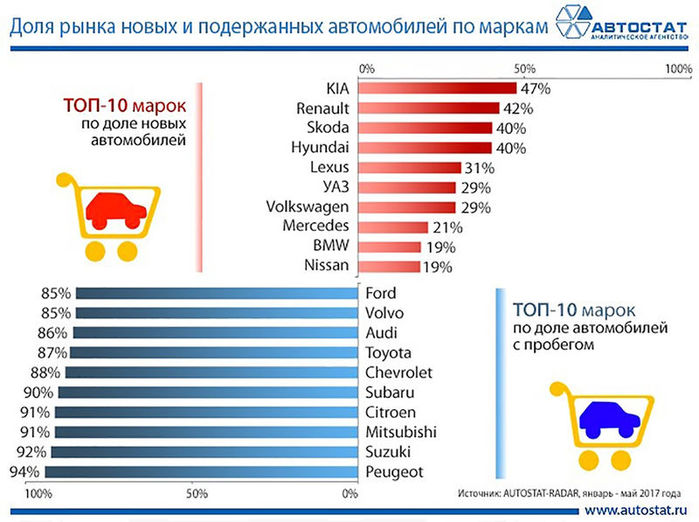

В то же время эксперт считает, что данная статистика сильно привязана к европейской. По его словам, на российском рынке массовых машин ликвидными являются совсем другие марки автомобилей.

«Если посмотреть на отчет европейских компаний за 2016 год, то мы увидим, что самой продаваемой маркой в Европе была Volkswagen. У нас же по статистике самые продаваемые машины — это Kia, Hyundai и Lada. Соответственно, и на вторичке эти марки должны быть самыми ликвидными», — говорит Еременко.

Что касается столь высокой ликвидности Porsche Cayenne, то она, по мнению эксперта, в первую очередь связана с падением курса рубля и общим подорожанием автомобилей премиум-класса.

«Если учесть, что новая машина была куплена до падения рубля, то в принципе такое вполне возможно. В среднем с 2014 года премиальные машины подорожали на 30%. Получается, что за три года эксплуатации автомобиль мог потерять эти 30%, но из-за подорожания цена была компенсирована. Однако это уникальная ситуация, которая не характеризует машину как ликвидную или неликвидную», — подытожил Еременко.

Однако это уникальная ситуация, которая не характеризует машину как ликвидную или неликвидную», — подытожил Еременко.

Напомним, что по итогам 2016 года в России было продано на 11% меньше новых автомобилей в сравнении с 2015 годом.

По данными Ассоциации европейского бизнеса (АЕБ), всего за 2016 год было реализовано порядка 1,42 млн новых автомобилей, из них в декабре — 146 тысяч.

Самые ликвидные автомобили в России / Официальный дилер Автомир Москва

Самые ликвидные автомобили в России

Если вы хотя бы один раз продавали автомобиль, то точно сталкивались с таким понятием как ликвидность, проще говоря — востребованность на вторичном рынке. Зачастую этот термин определяет, будете ли вы продавать ваш автомобиль на протяжении нескольких месяцев, постепенно снижая стоимость, или же он найдет нового хозяина в течение пары недель

Собственно, именно поэтому эксперты автомобильного рынка регулярно составляют рейтинги самых ликвидных автомобилей на территории России. За основу, как правило, берется порядка ста популярных моделей в возрасте от трех лет — отдельно в среднем ценовом сегменте, отдельно в премиальном классе, также учитывается их первоначальная стоимость. В исследовании не принимают участия марки, которые не популярны в России и их продажи не превышают двух сотен проданных экземпляров в течение года.

За основу, как правило, берется порядка ста популярных моделей в возрасте от трех лет — отдельно в среднем ценовом сегменте, отдельно в премиальном классе, также учитывается их первоначальная стоимость. В исследовании не принимают участия марки, которые не популярны в России и их продажи не превышают двух сотен проданных экземпляров в течение года.

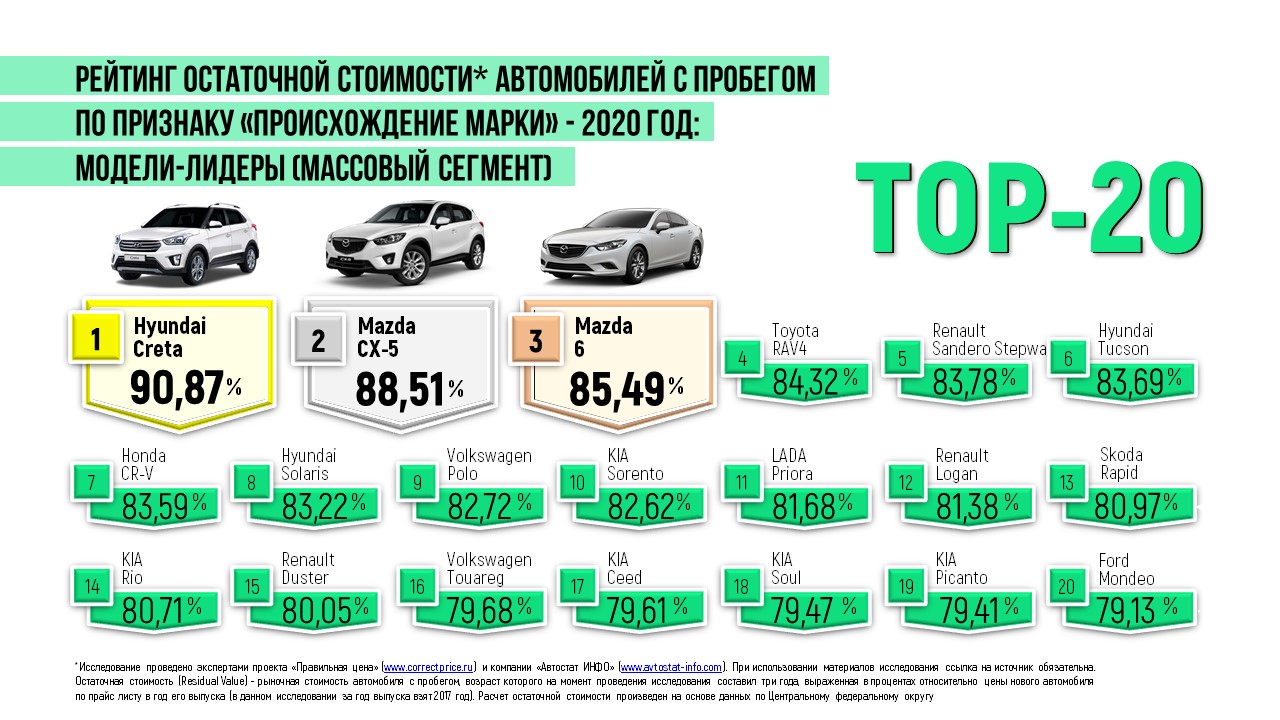

Первое, что делает автомобиль ликвидным это его стоимость — недорогие автомобили, как правило, самые востребованные. В этом году в данный список вошел самый продаваемый автомобиль в России — Kia Rio, как видите, он и на вторичном рынке никому не уступает первенство. Как правило, этот автомобиль продается в течение двух недель, он надежен, комфортен, прост в использовании и отвечает всем принципам безопасности. Второе место занимает Hyundai Solaris, он также входит в тройку самых продаваемых авто и имеет выгодную амортизацию (минимальное уменьшение рыночной стоимости). Третье место досталось Hyundai Creta, компактный кроссовер можно выставить к продаже на вторичном рынке сохранив 90% от первоначальной стоимости — согласитесь, впечатляющий показатель.

Как можно заметить, корейские бестселлеры уверенно лидируют в среднем ценовом сегменте, но не стоит списывать со счетов и российские марки. Так, например, Lada Granta входит в список самых ликвидных отечественных автомобилей и по среднему показателю даже 10-летние автомобили данной модели быстро реализуются на вторичном рынке — как правило, в течение месяца. Еще одна «удобная» к продаже модель — Renault Duster, впрочем, так было не всегда. Первое поколение французского кроссовера не вызвало любви со стороны российских автолюбителей, а вот вторая генерация напротив — заставила взглянуть на этот автомобиль несколько иначе. Renault Logan и Renault Sandero Stepway могут похвастаться сохранением 80% от первоначальной стоимости.

В списке более дорогих автомобилей лидером можно считать Mazda CX-5 (88%), Mazda 6 (85%) и Mazda 3, которая несмотря на уход с рынка продолжает неплохо продаваться на вторичном рынке. В премиальном сегменте высокий спрос и низкий процент амортизации сохраняет Audi A5 — в среднем 80%.

С полным списком автомобилей с пробегом по выгодным ценам можно ознакомиться здесь.

Использованы фотографии: https://www.kia.ru/models/rio/desc/

Определены лидеры по ликвидности на рынке | Новости

Определены лидеры по ликвидности на рынке

Средний показатель остаточной стоимости трехлетнего автомобиля массового сегмента к прошлому году сократился на 0,2 процентных пункта (до 72,3%), а премиального – на 1,8 процентных пункта (до 67,7%). За три года такие машины потеряли в среднем около 28% и 32% соответственно от первоначальной цены, по которой они продавалась в 2016 году, говорится в исследовании проекта «Правильная цена» и «Автостат Инфо».

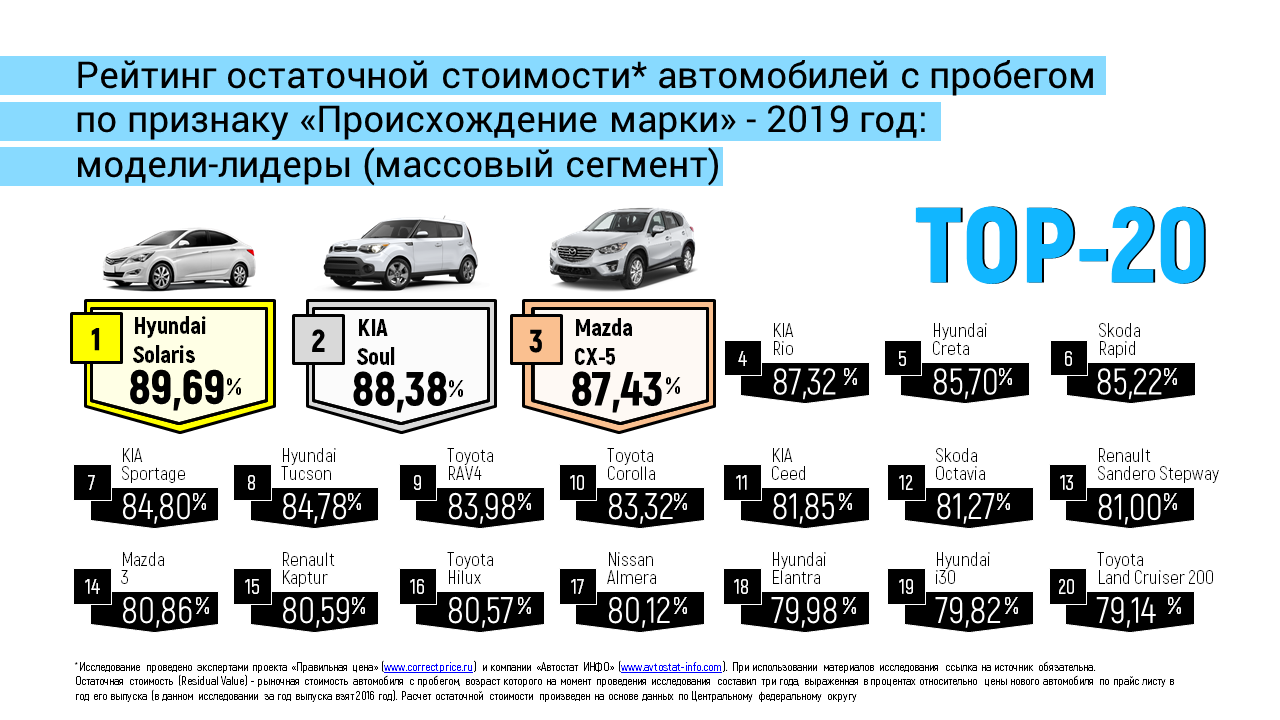

Самыми ликвидными в массовом сегменте остаются корейские бренды. Они сохранили за собой первое место рейтинга с показателем остаточной стоимости в 78,13%. Вторую строчку занимают японские марки (73,96%), третью – российские (70,69%). «Европейцы» вернулись на четвертую позицию (68,23%), тогда как годом ранее были только шестыми. Сразу за ними идут американские бренды (68,19%), а замыкают рейтинг – китайские (67,03%). В топ-5 среди производителей вошли Mazda (81,75%), Renault (78,91%), Toyota (78,81%), Hyundai (78,73%) и Skoda (77,99%), среди моделей – Hyundai Solaris (89,69%), Kia Soul (88,38%), Mazda CX-5 (87,43%), Kia Rio (87,32%) и Hyundai Creta (85,7%).

Вторую строчку занимают японские марки (73,96%), третью – российские (70,69%). «Европейцы» вернулись на четвертую позицию (68,23%), тогда как годом ранее были только шестыми. Сразу за ними идут американские бренды (68,19%), а замыкают рейтинг – китайские (67,03%). В топ-5 среди производителей вошли Mazda (81,75%), Renault (78,91%), Toyota (78,81%), Hyundai (78,73%) и Skoda (77,99%), среди моделей – Hyundai Solaris (89,69%), Kia Soul (88,38%), Mazda CX-5 (87,43%), Kia Rio (87,32%) и Hyundai Creta (85,7%).

В рейтинге марок премиальной категории первенство принадлежит японским брендам (70,73%). На втором месте находятся «европейцы» (67,67%), на третьем – «американцы» (67,34%), а на четвертом – корейский

За ним следуют Audi Q7 (83,40%), Lexus RX (81,41%), Audi TT (81,36%) и Volvo S60 Cross Country (79,72%).

За ним следуют Audi Q7 (83,40%), Lexus RX (81,41%), Audi TT (81,36%) и Volvo S60 Cross Country (79,72%).

«Сам вторичный авторынок активно развивается. Повышение его прозрачности и защищенности – это вопрос не десятилетий, а значительно более близкая перспектива. В условиях цивилизованного рынка автомобилей с пробегом показатель остаточной стоимости может стать одним из ключевых факторов при выборе потенциальным покупателем той или иной модели. Производителям же нужно будет строить стратегию продаж новых машин так, чтобы при выходе на вторичный рынок автомобиль имел конкурентную остаточную стоимость»

, – отметила генеральный директор проекта «Правильная Цена» Татьяна Абрамова.

Рейтинг был составлен в ходе исследования данных об остаточной стоимости 87 моделей массового сегмента и 75 – премиального. В выборке использованы данные по автомобилям 2016 года выпуска. Как отмечают аналитики, в настоящее время остаточная стоимость начинает постепенно возвращаться к традиционным значениям для трехлетних машин, а именно к потере 20-40% в зависимости от категории и ликвидности марки.

Приложение — Коммерсантъ Авто (119597)

Остаточная стоимость трехлетних автомобилей на вторичном рынке за последний год немного снизилась, но скоро она опять устремится вверх из-за сокращающегося спроса на рынке новых машин. При этом в рейтинге марок, которые лучше всего сохраняют цены после трехлетней эксплуатации, на первые места вырвались корейские бренды. Такие данные приводятся в недавнем исследовании онлайн-сервиса «Правильная цена» и аналитической компании «Автостат Инфо»

Трехлетние автомобили массового сегмента на вторичном рынке по итогам первых трех кварталов 2019 года потеряли в среднем 28% от своей первоначальной цены, утверждают авторы исследования (копия есть у “Ъ”). Оно охватывало 21 марку и 87 моделей массового сегмента автомобильного рынка и 13 марок и 75 моделей премиального сектора. Аналитики, сравнив прайс-листы на новые машины в 2016 году с их ценами на вторичном рынке в настоящее время, сделали выводы о том, как изменилась стоимость подержанных автомобилей за последний год, и выяснили, какие марки и модели машин сейчас меньше теряют в цене.

Затишье перед ростом

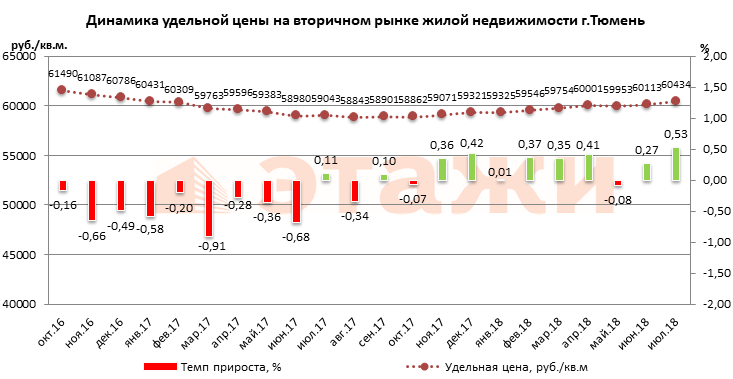

По данным исследования, по итогам первых трех кварталов 2019 года остаточная стоимость трехлетних автомобилей с пробегом в России немного упала: снижение к показателям прошлого года составило 0,2%. «Связано это с тем, что по большинству марок рост цен на новые автомобили в 2016 году происходил не такими высокими темпами, как в конце 2014-го и в 2015-м»,— говорит генеральный директор проекта «Правильная цена» Татьяна Абрамова.

Аналитики вспоминают, что еще два года назад ситуация была совсем другой. «В 2017 году мы наблюдали резкий рост остаточной стоимости трехлетних автомобилей в России, тогда выборка нашего исследования охватывала машины 2014 года выпуска,— рассказывает госпожа Абрамова.— Осенью 2014-го автобизнес столкнулся с резким скачком цен на новые машины из-за роста курса валют. Этот скачок не мог не отразиться на вторичном рынке, на котором вслед за ценами на новые автомобили поднялись и цены на машины с пробегом. В результате люди, которые обновили свой автопарк в первые три квартала 2014 года по цене до подорожания, не просто не потеряли при перепродаже автомобилей с пробегом, но и заработали.

Сейчас ситуация иная: остаточная стоимость автомобилей медленно снижается. «Тенденция изменилась в 2018-м, когда мы работали с выборкой новых автомобилей 2015 года выпуска,— продолжает госпожа Абрамова.— Анализируя данные по автомобилям 2015 года выпуска, мы наблюдали заметное снижение остаточной стоимости трехлетних автомобилей с пробегом относительно результата прошлогоднего исследования для большинства моделей в рейтинге. Это связано с тем, что в 2015-м цены на новые машины росли менее агрессивно. По итогам же исследования в текущем году мы видим, что остаточная стоимость предсказуемо выравнивается и колебания в целом уже не столь амплитудны».

Впрочем, тренд к сокращению остаточной цены подержанных автомобилей в ближайшее время, скорее всего, изменится, их стоимость на вторичном рынке будет расти. «В случае снижения объема продаж новых автомобилей в ближайшие годы и, как следствие, уменьшения сегмента «молодых» автомобилей с пробегом в перспективе трех-пяти лет есть вероятность, что остаточная стоимость трехлетних автомобилей может подрасти за счет превышения на вторичном рынке спроса над предложением»,— считает госпожа Абрамова.

«Повышение стоимости новых автомобилей, а также снижение покупательной способности вынуждают часть потребителей отказываться от приобретения нового автомобиля в пользу относительно свежего с пробегом,— соглашается президент Росгосстрах-банка Алексей Токарев.— Таким образом, рост спроса в этом сегменте ожидаемо провоцирует повышение цены».

Корейцы — в лидерах

Список подержанных трехлетних машин с самой высокой остаточной стоимостью в текущем году возглавили корейские марки: за три года эксплуатации эти машины сохраняют в среднем 78,13% от начальной цены. Японские бренды, остаточная стоимость которых в текущем году составила 73,96%, опустились на второе место. Третью позицию (70,69%) традиционно занимают российские автомобильные марки. Далее идут европейские и американские бренды (68,23% и 68,19%), а замыкают список китайские автомобили, которые за три года службы теряют более трети начальной стоимости (67,03%).

«На наш взгляд, корейские бренды очень удачно выступили во время кризиса 2014 года, заморозив цены на новые автомобили и не повышая их, как другие производители,— объясняет успех лидера госпожа Абрамова. — Таким образом, популярность «корейцев» начала расти за счет соотношения «цена-качество», и в результате им удалось за последние несколько лет удвоить свою долю на рынке. Рост популярности корейских марок у российских покупателей закономерно повысил их ликвидность на вторичном рынке и, соответственно, показатель остаточной стоимости».

— Таким образом, популярность «корейцев» начала расти за счет соотношения «цена-качество», и в результате им удалось за последние несколько лет удвоить свою долю на рынке. Рост популярности корейских марок у российских покупателей закономерно повысил их ликвидность на вторичном рынке и, соответственно, показатель остаточной стоимости».

«В лидерах вторичного рынка действительно остаются такие корейские марки, как Hyundai и Kia,— продолжает генеральный директор компании GetTransfer Александр Сапов.— Объясняется это тем, что корейские модели при своей изначально доступной цене сохраняют высокую остаточную стоимость. Например, популярность Solaris на вторичном рынке во многом объясняется тем, что автомобиль является бестселлером на первичном: модель уже восемь лет производится в России и хорошо знакома покупателям. Правда, при покупке подержанных Solaris или Rio есть риск нарваться на машины из такси, поэтому надо обращать внимание на пробег: у частного владельца он обычно составляет не более 15–20 тыс. км в год».

км в год».

Нужно отметить, что европейским автопроизводителям статистику по остаточной стоимости сильно портят плохие показатели французских марок Peugeot и Citroen, а к «китайцам» потребитель все еще относится с недоверием. «Китайские автомобили — это в первую очередь неизвестность: как они будут себя вести даже через год-два после покупки, поэтому при равной цене на вторичном рынке покупатель скорее предпочтет ту же отечественную Lada»,— отмечает исполнительный директор компании «CTRL Лизинг» Александр Усов.

Расплата за роскошь

Рассматривая самые ликвидные на вторичном рынке конкретные модели, можно увидеть, что первые места здесь также занимают корейские машины: шесть позиций из первых десяти. В частности, на первом месте находится Hyundai Solaris, который за три года потерял в цене всего чуть более 10% (89,69%), на втором месте идет Kia Soul (88,38%). А вот на третье место взобрался японский кроссовер Mazda CX-5 с остаточной стоимостью 87,43%. Из европейских марок лучшие показатели ликвидности у таких моделей, как Skoda Rapid и Skoda Octavia, которые попали соответственно на 6-е и 12-е места (85,22% и 81,27%). Также в первой двадцатке самых ликвидных трехлеток оказалась марка Renault с моделями Sandero Stepway и Kaptur, которые с остаточной стоимостью 81% и 80,59% попали на 13-е и 15-е места.

Также в первой двадцатке самых ликвидных трехлеток оказалась марка Renault с моделями Sandero Stepway и Kaptur, которые с остаточной стоимостью 81% и 80,59% попали на 13-е и 15-е места.

В премиальном сегменте подержанные автомобили традиционно гораздо существеннее теряют в цене на вторичном рынке по сравнению с машинами массового класса. Здесь наилучшую остаточную стоимость удерживают уже японские бренды (Lexus и Infiniti), которые за три года в среднем сохраняют 70,73% стоимости. У европейских же марок особенно высокие показатели сохранности стоимости оказались у Volvo (77,73%), Porsche (75,59%), Mini (75,2%). А корейская премиальная марка Genesis оказалась на последнем месте с показателем всего 44,21% (см. таблицу 3). «Для премиум-марок важную роль играет история бренда, которая у Genesis пока еще не столь богата по сравнению с конкурентами — этим объясняется пока низкая остаточная стоимость этих автомобилей»,— комментирует Алексей Токарев.

Что же касается самых ликвидных моделей премиального сектора, то вверху рейтинга тут неожиданно оказалась модель Volvo V40 Сross Country, остаточная стоимость которой достигла 87,98%, далее идут Audi Q7 (83,4%%) и Lexus RX. «Высокие показатели остаточной стоимости для модели V40 Сross Country связаны с выходом в 2016 году рестайлинговой версии,— объясняет Татьяна Абрамова.— Стоимость обновленной модели была выше задействованной в нашем исследовании модели в дорестайлинговом кузове почти на 30%. Соответственно, как и в примере с кризисом 2014 года, цена на вторичном рынке на дорестайлинг поползла вверх, что и обеспечило очень высокий уровень остаточной стоимости модели в исследовании. В следующем году в выборку попадет уже обновленный кузов модели V40 Сross Country, рыночная стоимость которого будет сравниваться с изначально более высокой стоимостью нового автомобиля. Это дает основания утверждать, что в 2020 году остаточная стоимость Volvo V40 Сross Country будет заметно ниже результата 2019 года».

«Высокие показатели остаточной стоимости для модели V40 Сross Country связаны с выходом в 2016 году рестайлинговой версии,— объясняет Татьяна Абрамова.— Стоимость обновленной модели была выше задействованной в нашем исследовании модели в дорестайлинговом кузове почти на 30%. Соответственно, как и в примере с кризисом 2014 года, цена на вторичном рынке на дорестайлинг поползла вверх, что и обеспечило очень высокий уровень остаточной стоимости модели в исследовании. В следующем году в выборку попадет уже обновленный кузов модели V40 Сross Country, рыночная стоимость которого будет сравниваться с изначально более высокой стоимостью нового автомобиля. Это дает основания утверждать, что в 2020 году остаточная стоимость Volvo V40 Сross Country будет заметно ниже результата 2019 года».

Рейтинг остаточной стоимости трехлетних подержанных автомобилей массового сегмента по происхождению марки

открыть таблицу в новом окнеАлексей Грамматчиков

Самые ликвидные авто на вторичном рынке с наименьшей потерей стоимости

Автомобили можно разделить на две категории – которые можно легко и выгодно продать и которые трудно продать в принципе, а уж тем более, за адекватные деньги. Поэтому немало людей, покупая новую машину, задается вопросом, какие самые ликвидные авто на вторичном рынке.

Поэтому немало людей, покупая новую машину, задается вопросом, какие самые ликвидные авто на вторичном рынке.

Этот рейтинг ликвидности автомобилей составлен немецкой компанией Focus online и Bähr& FessForecasts, которая не первый год изучает, какие автомобили меньше всего теряют в цене. В данном случае речь идет о новых моделях, которые, по оценкам специалистов, можно будет легко и выгодно продать через 3 года, то есть, в 2021 году.

Автомобили с самой высокой остаточной стоимостью разделены по классам, причем один рейтинг указывает на потерю цены в процентах, а другой – удешевление в евро. Конечно, это не значит, что автомобили с самой высокой остаточной стоимости в 2021 году по мнению немцев, будут такими же «ценными» в Украине, но всё же это интересно.

Самые ликвидные авто на вторичном рынке

- Лидер в классе компактных авто Volkswagen Polo 1.0 (- 56,5%)

- Лидер в гольф-классе Mini Clubman 1.5 (-57%)

- Лидер в классе супермини — Opel Karl 1.

0 (-53%)

0 (-53%) - Лидер в среднем классе — Audi A5 2.0 TFSI Sportback (-55%)

- Лидер в бизнес-классе — Mercedes-Benz E 200Т (-51,5%)

- Лидер в премиум-классе — гибридный Porsche Panamera 4 (-49,5%)

- Лидер среди купе — BMW 218i (-56%)

- Лидер среди спорткаров — Porsche 718 Boxster (-57%)

- Лидер среди компактных SUV — Mini One Countryman (-60,5%)

- Лидер среди среднеразмерных SUV — Porsche Macan (-60%)

- Лидер среди полноразмерных SUV — Mercedes-Benz G 350 D (-51%)

- Лидер в классе минивэнов — Mercedes-Benz B 160 (-53%)

- Лидер среди кабриолетов — Mini Cooper (-58%)

- Лидер среди электромобилей — Opel Ampera-e (-45%)

Ликвидные автомобили на вторичном рынке

В данном случае речь идет о лидерах по остаточной стоимости в денежном эквиваленте, который, по оценкам немецких специалистов, потеряют меньше всего в цене в 2021 году.

- Лидер в А-классе — Citroen C1 1.0 VTi68 (минус 4409 евро)

- Лидер в В-классе — Dacia Sandero 1.

0 SCe (-3654 евро)

0 SCe (-3654 евро) - Лидер в гольф-классе — Citroen C-Elysee 1.2 (-7060 евро)

- Лидер в D—классе — Opel Insignia 1.5 DIT Grand Sport (-13 125 евро)

- Лидер в бизнес-классе — Mercedes-Benz E 200 (- 21 217 евро)

- Лидер в классе премиум — Mercedes-Benz S 350 D (46 179 евро).

- Лидер среди купе — BMW 218i (-13 051 евро)

- Лидер среди спорткаров — Nissan 370 Z (-18 935 евро)

- Лидер среди мини-SUV — Suzuki Vitara 1.6 VVT (-8104 евро)

- Лидер в классе компактных кроссоверов — Dacia Duster 1.6 ScE (-5066 евро)

- Лидер среди среднеразмерных SUV — Hyundai Santa Fe 2.4 GDI (-17 878 евро)

- Лидер среди кабриолетов — Mini One Convertible (-9675 евро)

- Лидер среди электромобилей — Renault Zoe (-15 108 евро)

Subaru вошел в тройку лидеров в рейтинге ликвидности в России — ООО «Оппозит»

Согласно исследованию агентства АВТОСТАТ автомобили бренда Subaru медленнее теряют в цене, чем большинство марок, представленных в России. 21 февраля агентство опубликовало результаты ежегодного исследования «Residual value – 2018» (сохранность остаточной стоимости автомобиля), согласно которому самые ликвидные — японские бренды.

21 февраля агентство опубликовало результаты ежегодного исследования «Residual value – 2018» (сохранность остаточной стоимости автомобиля), согласно которому самые ликвидные — японские бренды.

Все модели, участвовавшие в исследовании, разделены на две категории – Standart и Premium – согласно ценовому позиционированию. В классе Standart третье место с результатом 90,6% сохранности остаточной стоимости занял бренд Subaru. В свою очередь, модель Subaru Outback финишировал третьим в сегменте D с результатом 89,22 %.

Что такое сохранная остаточная стоимость автомобиля?Процент от стоимости нового автомобиля в дилерском центре, который можно получить при перепродаже на вторичном рынке. Например, большинство Subaru за три года эксплуатации сохраняют 90,6% от первоначальной стоимости.

Как определяют лидеров рейтинга?Для анализа использовали цены на новые автомобили 2014 года и стоимость их перепродажи в 2017 году. Оба показателя – в рублевом эквиваленте. Затем были рассчитаны индексы остаточной стоимости и сформирован рейтинг моделей по сегментам и брендам в целом.

Затем были рассчитаны индексы остаточной стоимости и сформирован рейтинг моделей по сегментам и брендам в целом.

В рейтинге учтены показатели примерно по 2500 модификациям более чем 50 брендов легковых автомобилей. В исследовании принимают участие только те модели, которые официально продают в России.

Редкие модификации, то есть с низким уровнем предложений на вторичном рынке, не включают в исследование. Кроме того, не учитываются автомобили, требующие кузовного ремонта и не соответствующие по году выпуска справочным значениям. Также не берут в расчет автомобили, имеющие расхождения в цене на 50% и более от среднего значения по выборке для конкретной модели.

Ключевые финансовые показатели для анализа автомобильной промышленности

Некоторые из наиболее важных финансовых коэффициентов, которые используют инвесторы и рыночные аналитики для оценки компаний в автомобильной промышленности, включают соотношение заемного капитала (D / E), коэффициент оборачиваемости запасов и коэффициент рентабельности собственного капитала (ROE).

Обзор автомобильной промышленности

Автомобильная промышленность состоит из большого числа компаний по всему миру, таких как Ford (F), BMW (BAMXF) и Honda (HMC). В эту отрасль входят не только крупные производители автомобилей, но и ряд фирм, основной бизнес которых связан с производством, проектированием или маркетингом автомобильных запчастей или транспортных средств.Только в Соединенных Штатах насчитывается 16 автопроизводителей, которые в совокупности произвели почти 11 миллионов автомобилей в 2018 году, большая часть из которых принадлежит «большой тройке» автопроизводителей. Самая важная часть отрасли — производство и продажа автомобилей и легких грузовиков. Коммерческие автомобили, такие как большие полуприцепы, являются важной второстепенной частью отрасли.

Еще одним важным аспектом автомобильной промышленности являются отношения между крупными производителями автомобилей и производителями оригинального оборудования (OEM), которые поставляют им запчасти, поскольку основные автопроизводители фактически не производят большую часть деталей, которые входят в состав автомобиля. Автомобильная промышленность капиталоемкая и ежегодно тратит более 100 миллиардов долларов на исследования и разработки (НИОКР).

Автомобильная промышленность капиталоемкая и ежегодно тратит более 100 миллиардов долларов на исследования и разработки (НИОКР).

Автомобильная промышленность является одним из важнейших секторов рынка. Это один из крупнейших секторов с точки зрения доходов и считается индикатором как потребительского спроса, так и здоровья экономики в целом. В 2018 году на отрасль приходилось почти 3% ВВП США. Аналитики и инвесторы полагаются на ряд ключевых коэффициентов при оценке автомобильных компаний.

11 миллионов

Количество автомобилей, которые США производят ежегодно.

Ключевые финансовые показатели

Ниже приведены наиболее важные финансовые коэффициенты, на которые обращают внимание инвесторы и аналитики при оценке автомобильной промышленности.

Отношение долга к собственному капиталу

Поскольку автомобильная промышленность является капиталоемкой, важным показателем для оценки автомобильных компаний является отношение долга к собственному капиталу (D / E), которое измеряет общее финансовое состояние компании и показывает ее способность выполнять свои финансовые обязательства. Увеличение коэффициента D / E указывает на то, что компания все больше финансируется кредиторами, а не собственным капиталом. Таким образом, и инвесторы, и потенциальные кредиторы предпочитают видеть более низкое соотношение D / E. Коэффициент D / E, равный 1, указывает на компанию, активы и обязательства которой равны. Однако важно сравнивать коэффициенты D / E для компаний одной отрасли, поскольку в разных отраслях требования к долгу различаются. Среднее отношение D / E обычно выше для более крупных компаний и особенно для более капиталоемких отраслей, таких как автомобильная промышленность.Соотношение D / E для следующих основных автопроизводителей: General Motors 1,43, BMW 1,24, Toyota 0,52 и Tata 1,45.

Увеличение коэффициента D / E указывает на то, что компания все больше финансируется кредиторами, а не собственным капиталом. Таким образом, и инвесторы, и потенциальные кредиторы предпочитают видеть более низкое соотношение D / E. Коэффициент D / E, равный 1, указывает на компанию, активы и обязательства которой равны. Однако важно сравнивать коэффициенты D / E для компаний одной отрасли, поскольку в разных отраслях требования к долгу различаются. Среднее отношение D / E обычно выше для более крупных компаний и особенно для более капиталоемких отраслей, таких как автомобильная промышленность.Соотношение D / E для следующих основных автопроизводителей: General Motors 1,43, BMW 1,24, Toyota 0,52 и Tata 1,45.

Альтернативные коэффициенты долга или левериджа, которые часто используются для оценки компаний в автомобильной промышленности, включают отношение долга к капиталу и коэффициент текущей ликвидности.

Коэффициент оборачиваемости запасов

Коэффициент оборачиваемости товарных запасов является важным показателем оценки, специально применяемым в автомобильной промышленности к автосалонам. Обычно считается, что это предупреждающий знак для продаж автомобилей, если автосалоны начинают иметь запасы на своих партиях более чем на 60 дней.Коэффициент оборачиваемости запасов рассчитывает, сколько раз в году или в другой указанный период времени запасы компании были проданы или переданы. Это хороший показатель того, насколько эффективно компания управляет заказами и инвентаризацией, но, что более важно для автосалонов, это показатель того, насколько быстро они продают существующие запасы автомобилей на своем участке.

Обычно считается, что это предупреждающий знак для продаж автомобилей, если автосалоны начинают иметь запасы на своих партиях более чем на 60 дней.Коэффициент оборачиваемости запасов рассчитывает, сколько раз в году или в другой указанный период времени запасы компании были проданы или переданы. Это хороший показатель того, насколько эффективно компания управляет заказами и инвентаризацией, но, что более важно для автосалонов, это показатель того, насколько быстро они продают существующие запасы автомобилей на своем участке.

Альтернативы рассмотрению коэффициента оборачиваемости запасов включают изучение коэффициента продаж запасов в днях (DSI) или годовой ставки с учетом сезонных колебаний (SAAR).

Коэффициент рентабельности капитала

ROE — это ключевой финансовый коэффициент для оценки практически любой компании, и он, безусловно, считается важным показателем для анализа компаний в автомобильной промышленности. Показатель рентабельности собственного капитала особенно важен для инвесторов, потому что он измеряет чистую прибыль компании по отношению к акционерному капиталу, по сути, насколько прибыльна компания для своих инвесторов. В идеале инвесторы и аналитики предпочитают видеть более высокую рентабельность капитала, а рентабельность собственного капитала от 15% до 20% считается благоприятной.

В идеале инвесторы и аналитики предпочитают видеть более высокую рентабельность капитала, а рентабельность собственного капитала от 15% до 20% считается благоприятной.

Наряду с коэффициентом рентабельности собственного капитала аналитики могут также рассмотреть коэффициент рентабельности задействованного капитала (ROCE) или коэффициент рентабельности активов (ROA).

Итог

Чтобы получить общее представление о том, как работает компания, важно взглянуть на многие финансовые коэффициенты, а не просто рассматривать несколько показателей по отдельности. Обсуждаемые здесь три коэффициента важны для автомобильной промышленности и служат хорошим индикатором того, как работает компания. Однако, чтобы лучше понять компанию, необходимо учитывать ее конкретную динамику, а также другие коэффициенты, чтобы определить ее истинное финансовое состояние.

Программа займа— Caffrey & Company

Общенациональная программа кредитной аренды новых автозапчастей O’Reilly. Ниже приводится краткое изложение одного из нескольких кредитных продуктов, доступных через Caffrey & Company, LLC. Цены указаны по состоянию на 29 октября 2020 года.

Ниже приводится краткое изложение одного из нескольких кредитных продуктов, доступных через Caffrey & Company, LLC. Цены указаны по состоянию на 29 октября 2020 года.

- Кредиты от 750 000 до 10 000 000 долларов и выше

- Предлагается несколько структур

Включая 10-летняя фиксированная ставка

- Типичные ставки в настоящее время варьируются от 3.От 75% до 3,99%

- Типичная амортизация: от 25 до 30 лет

- Большинство требует минимального первоначального взноса от 20% до 25% от суммы покупки.

- Комиссия за размещение ссуды Caffrey 1.0%

- Типичное обращение: от 20% до 25% Ограничено

- Гибкая предоплата с доплатой 10% годовых, возможна без взимания премии

- Минимальный оставшийся срок первичной аренды: 7 лет

- Все ссуды принимаются с комиссией всего%

- Доступна дополнительная 50-дневная блокировка тарифов

- Блокировка ставки — 50 дней с момента принятия CCL и отправки депозита

- Ускоренный процесс закрытия намечен на 33–35 дней, CCL — до таблицы потенциального закрытия

Справочная информация об O’Reilly:

O’Reilly Automotive, Inc. (NASDAQ: ORLY) — один из крупнейших специализированных розничных продавцов запчастей, инструментов, расходных материалов, оборудования и аксессуаров для автомобилей в США, обслуживающий как профессиональных поставщиков услуг, так и индивидуальных клиентов. Основанная в 1957 году семьей О’Рейли, по состоянию на 30 сентября 2020 года компания управляла 5 592 магазинами в 47 штатах США и 21 магазином в Мексике.

(NASDAQ: ORLY) — один из крупнейших специализированных розничных продавцов запчастей, инструментов, расходных материалов, оборудования и аксессуаров для автомобилей в США, обслуживающий как профессиональных поставщиков услуг, так и индивидуальных клиентов. Основанная в 1957 году семьей О’Рейли, по состоянию на 30 сентября 2020 года компания управляла 5 592 магазинами в 47 штатах США и 21 магазином в Мексике.

O’Reilly в апреле 1993 года было хорошо встречено инвесторами как долгожданное дополнение к публично торгуемым компаниям послепродажного обслуживания автомобилей.Этот успех продолжается до сих пор.

Финансовые отчеты для O’Reilly Automotive

Чтобы просмотреть финансовую отчетность компании O’Reilly Auto Parts за третий квартал (за финансовый период, заканчивающийся 30 сентября 2020 г.), нажмите здесь.

Служба Standard and Poors Global Rating («S&P») выпустила кредитный рейтинг инвестиционного уровня на уровне BBB со стабильным прогнозом 9 мая 2018 года. S&P подтвердило тот же рейтинг (BBB) с предлагаемыми приоритетными необеспеченными облигациями 25 марта 2020 года. комментарии от S&P:

S&P подтвердило тот же рейтинг (BBB) с предлагаемыми приоритетными необеспеченными облигациями 25 марта 2020 года. комментарии от S&P:

Кредитный рейтинг компании O’Reilly от S&P:

Кредитный рейтинг важен при финансировании магазинов автозапчастей O’Reilly.

САН-ФРАНЦИСКО (S&P Global Ratings) 25 марта 2020 г. — Сегодня агентство S&P Global Ratings присвоило рейтинг уровня выпуска «BBB» предлагаемым приоритетным необеспеченным облигациям компании O’Reilly Automotive Inc., расположенной в Спрингфилде, штат Миссури (BBB / стабильный / — ). Мы ожидаем, что компания будет использовать выручку для общих корпоративных целей, в том числе для погашения средств по возобновляемой кредитной линии. По состоянию на 31 декабря 2019 года непогашенный долг компании O’Reilly составлял примерно 3,9 млрд долларов США. O’Reilly занимает прочную рыночную позицию в качестве ведущего национального дистрибьютора и продавца запчастей для автомобилей.Ключевыми отличиями компании являются высокоэффективная дистрибьюторская сеть, хорошее предложение товаров под частной торговой маркой и сбалансированное сочетание индивидуальных и индивидуальных клиентов.

Мы ожидаем, что операционные результаты O’Reilly окажутся под давлением в ближайшем будущем, поскольку распространение коронавируса негативно скажется на трафике клиентов и объемах продаж. Мы полагаем, что увеличение увольнений и меры социального дистанцирования для сдерживания разброса приведут к резкому сокращению пробега, что, вероятно, компенсирует любые выгоды от более низких цен на топливо.Однако, на наш взгляд, положение O’Reilly лучше, чем у компаний в большинстве других подсекторов розничной торговли, из-за относительно недискреционного характера ее товаров. Компания хорошо себя зарекомендовала во время прошлых экономических спадов, и мы ожидаем, что она выиграет в случае вступления США в период рецессии, поскольку потребители, как правило, дольше сохраняют свои текущие автомобили, требуя повышенного обслуживания.

Мы считаем, что O’Reilly поддерживает высокий уровень ликвидности и имеет адекватную подушку в своих кредитных показателях для текущего рейтинга и прогноза. Мы рассматриваем предлагаемый выпуск как разумный и активный подход к увеличению ликвидности в период повышенной неопределенности. Мы также считаем, что у компании есть финансовая гибкость, позволяющая управлять кредитными мерами в рамках нашего диапазона ожиданий, в том числе за счет сокращения выкупа акций, сокращения капитальных вложений и сокращения дискреционных расходов.

Мы рассматриваем предлагаемый выпуск как разумный и активный подход к увеличению ликвидности в период повышенной неопределенности. Мы также считаем, что у компании есть финансовая гибкость, позволяющая управлять кредитными мерами в рамках нашего диапазона ожиданий, в том числе за счет сокращения выкупа акций, сокращения капитальных вложений и сокращения дискреционных расходов.

Мы сверились с агентством Moody’s, которое также присваивает кредитные рейтинги O’Reilly Automotive Inc. По состоянию на 16 мая 2019 года Moody’s присвоило инвестиционный рейтинг кредитного рейтинга Baa1 со стабильным прогнозом.22 апреля 2020 года агентство Moody’s завершило периодическую проверку компании O’Reilly’s Automotive Inc.

.Кредитный рейтинг от Moody’s для O’Reilly:

Приоритетный необеспеченный рейтинг компании O’Reilly Baa1 учитывает ее внушительное положение в розничной торговле автозапчастями, показатели кредитоспособности, которые можно предсказать, и управление ими осуществляется путем обратного выкупа акций, а также ее давнюю силу в коммерческом сегменте / сделай это для меня, который, по нашему мнению, является хорошим изолированы от онлайн-угроз благодаря компоненту доставки в тот же день. Основы отрасли остаются убедительными: продажи подержанных автомобилей (плодородный источник клиентов) стабильно составляют около 40 миллионов единиц.Магазины O’Reilly были признаны необходимыми во время пандемии коронавируса и поэтому остаются открытыми, хотя и с ограничениями. Однако, поскольку потребители меньше управляют, рейтинг отражает то, что у O’Reilly есть ликвидность, чтобы поддержать любой дефицит денежных потоков или слабую прибыль в период снижения потребительского спроса, и что ее операционные показатели, как ожидается, восстановятся после стихания пандемии.

Основы отрасли остаются убедительными: продажи подержанных автомобилей (плодородный источник клиентов) стабильно составляют около 40 миллионов единиц.Магазины O’Reilly были признаны необходимыми во время пандемии коронавируса и поэтому остаются открытыми, хотя и с ограничениями. Однако, поскольку потребители меньше управляют, рейтинг отражает то, что у O’Reilly есть ликвидность, чтобы поддержать любой дефицит денежных потоков или слабую прибыль в период снижения потребительского спроса, и что ее операционные показатели, как ожидается, восстановятся после стихания пандемии.

В заключении:

Это сочетание местоположения недвижимости, финансовой устойчивости и кажущейся здоровой отрасли, которая обеспечивает комфорт для кредиторов, стремящихся предоставить кредитные ссуды арендаторам для O’Reilly Automotive Inc.

Чтобы узнать о других процентных ставках на коммерческую недвижимость по этому типу ссуды, посетите веб-сайт Caffrey & Company или свяжитесь с нашим офисом.

На нашем веб-сайте вы можете прочитать о конкретных кредитных продуктах: www.caffreyloans.com/loan-products, предлагаемых Freddie Mac, Fannie Mae, HUD / FHA, Commercial Mortgage Back Securities (CMBS) и других кредитных продуктах. Чтобы получить более подробную информацию о типовых процентных ставках для квартир, ознакомьтесь с Процентными ставками для квартирных ссуд также на нашем веб-сайте: www.caffreyloans.com/apartment-loans.

Если у вас возникнут вопросы, свяжитесь с

Mike Caffrey

Телефон: (913) 402-7077

[email protected]

LinkedIn

Automotive ADAS Aftermarket вырастет более чем на 2 миллиарда долларов в 2020-2024 годах | Азиатско-Тихоокеанский регион предлагает максимальные возможности для роста

Technavio отслеживает рынок запчастей ADAS для автомобилей, и в течение 2020–2024 годов ожидается его рост на 2,04 млрд долларов США, при этом среднегодовой темп роста составит более 9% в прогнозируемый период. В отчете содержится актуальный анализ текущего рыночного сценария, последних тенденций и драйверов, а также общей рыночной конъюнктуры.

В отчете содержится актуальный анализ текущего рыночного сценария, последних тенденций и драйверов, а также общей рыночной конъюнктуры.

Этот пресс-релиз содержит мультимедиа. Посмотреть полный выпуск можно здесь: https://www.businesswire.com/news/home/20201213005007/en/

Компания Technavio объявила о своем последнем отчете об исследовании рынка под названием Global Automotive ADAS Aftermarket 2020-2024 (Рисунок: Business Wire)

Получите бесплатный образец отчета, доставленный мгновенно, чтобы узнать больше

Воздействие COVID-19

Пандемия COVID-19 продолжает трансформировать рост различных отраслей, однако непосредственные последствия вспышки неодинаковы.В то время как в некоторых отраслях будет наблюдаться падение спроса, многие другие останутся невредимыми и покажут многообещающие возможности роста. COVID-19 окажет незначительное влияние на рынок запчастей ADAS для автомобилей. Рост рынка в 2020 году, вероятно, увеличится по сравнению с ростом рынка в 2019 году.

Часто задаваемые вопросы:

На основе сегментации по технологиям, какой сегмент рынка является ведущим?

Сегмент пассивных автомобильных ассистентов лидировал на рынке в 2019 году.Каковы основные тенденции на рынке?

Рост покупок через Интернет на вторичном рынке ADAS является основной тенденцией на рынке.Какими темпами ожидается рост рынка?

Согласно прогнозам, среднегодовой темп роста рынка в 2020-2024 гг. Превысит 9%.Кто являются ведущими игроками на рынке?

Brandmotion LLC., Continental AG, Garmin Ltd., Gentex Corp., Intel Corp., Knorr-Bremse AG, Nortek Security & Control LLC, Valeo SA, VOXX International Corp., и WABCO Holdings Inc. являются ведущими игроками на рынке.Каковы основные рыночные движущие силы и проблемы?

Рынок определяется растущим вниманием к автомобильной безопасности. Однако нехватка квалифицированных автомобильных специалистов затрудняет рост.

Насколько велик рынок Азиатско-Тихоокеанского региона?

Азиатско-Тихоокеанский регион доминировал на рынке с долей 33% в 2019 году.

Соответствующие отчеты о потребителях включают:

История продолжается

Глобальный рынок автомобильных датчиков ADAS — Глобальный рынок автомобильных датчиков ADAS сегментирован по продуктам (датчик радара, датчик изображения, ультразвуковой датчик, инфракрасный датчик и датчик LiDAR) и география (APAC, Европа, MEA, Северная Америка и Южная Америка). Щелкните здесь, чтобы получить эксклюзивный бесплатный образец отчета

Глобальный рынок усовершенствованных систем помощи водителю мотоциклов — Глобальный рынок усовершенствованных систем помощи водителю мотоциклов сегментирован по продуктам (ABS, ACC, TCS и др.) И географическому положению (Север Америка, APAC, Европа, Южная Америка и MEA). Щелкните здесь, чтобы получить эксклюзивный бесплатный образец отчета

Разработайте разумные стратегии для своего бизнеса: получите бесплатный образец отчета прямо сейчас!

Рынок фрагментирован, и степень фрагментации увеличится в течение прогнозируемого периода. Brandmotion LLC., Continental AG, Garmin Ltd., Gentex Corp., Intel Corp., Knorr-Bremse AG, Nortek Security & Control LLC, Valeo SA, VOXX International Corp. и WABCO Holdings Inc. являются одними из основных участников рынка. . Хотя растущий акцент на автомобильной безопасности откроет огромные возможности для роста, нехватка квалифицированных автомобильных техников, вероятно, станет проблемой для рыночных поставщиков. Чтобы помочь игрокам укрепить свои позиции на рынке, этот прогнозный отчет ADAS по вторичному рынку автомобилей содержит подробный анализ ведущих поставщиков на рынке.Отчет также предоставляет ведущим специалистам отрасли информацию о конкурентной среде и понимание различных продуктов, предлагаемых различными компаниями.

Brandmotion LLC., Continental AG, Garmin Ltd., Gentex Corp., Intel Corp., Knorr-Bremse AG, Nortek Security & Control LLC, Valeo SA, VOXX International Corp. и WABCO Holdings Inc. являются одними из основных участников рынка. . Хотя растущий акцент на автомобильной безопасности откроет огромные возможности для роста, нехватка квалифицированных автомобильных техников, вероятно, станет проблемой для рыночных поставщиков. Чтобы помочь игрокам укрепить свои позиции на рынке, этот прогнозный отчет ADAS по вторичному рынку автомобилей содержит подробный анализ ведущих поставщиков на рынке.Отчет также предоставляет ведущим специалистам отрасли информацию о конкурентной среде и понимание различных продуктов, предлагаемых различными компаниями.

Отчеты об индивидуальных исследованиях Technavio предлагают подробные сведения о влиянии COVID-19 на отраслевой, региональный уровень и последующих операциях цепочки поставок. Этот индивидуальный отчет также поможет клиентам следить за запуском новых продуктов на рынках, прямо или косвенно связанных с COVID-19, предстоящими вакцинами и анализом поставок, а также значительными изменениями в деятельности поставщиков и государственными постановлениями.

Автомобильный вторичный рынок ADAS 2020-2024: Сегментация

Автомобильный вторичный рынок ADAS сегментирован следующим образом:

Технологии

Пассивный автомобильный ассистент

FCWS и другие LDWS

Географический ландшафт

APAC

Европа

Северная Америка

Южная Америка

MEA

Начните свой бизнес 9014 к 2021 году Загрузите наш бесплатный образец отчета

Automotive ADAS Aftermarket 2020-2024: Scope

Technavio представляет подробную картину рынка путем изучения, синтеза и суммирования данных из нескольких источников.Отчет о послепродажном обслуживании автомобилей ADAS охватывает следующие области:

Размер вторичного рынка ADAS для автомобилей

Тенденции вторичного рынка ADAS для автомобилей

Анализ отрасли послепродажного обслуживания автомобилей ADAS

Это исследование идентифицирует рост онлайн-покупок ADAS как единое целое. из основных причин роста рынка автомобильных запчастей ADAS в ближайшие несколько лет.

из основных причин роста рынка автомобильных запчастей ADAS в ближайшие несколько лет.

Technavio предлагает три сценария прогноза (оптимистический, вероятный и пессимистический) с учетом воздействия COVID-19.Углубленное исследование Technavio прямо или косвенно повлияло на отчеты об исследованиях рынка COVID-19.

Подпишитесь на World-Class Market Intelligence и получите мгновенный доступ к более чем 17000 отчетам об исследованиях рынка и свяжитесь с экспертами-аналитиками

Automotive ADAS Aftermarket 2020-2024: основные моменты

CAGR рынок в прогнозный период 2020-2024 гг.

Подробная информация о факторах, которые будут способствовать росту послепродажного обслуживания автомобилей ADAS в течение следующих пяти лет

Оценка размера вторичного рынка автомобилей ADAS и его вклада в материнский рынок

Прогнозы будущих тенденций и изменений в поведении потребителей

Рост автомобильного рынка запасных частей ADAS

Анализ конкурентной среды рынка и подробная информация о поставщиках

Подробная информация о факторах, которые будут препятствовать росту автомобильной ADAS af поставщики термаркетов

Содержание:

ЧАСТЬ 01: ИСПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

ЧАСТЬ 02: ОБЪЕМ ОТЧЕТА

ЧАСТЬ 03: ПАРТЕТНЫЙ ЛАНДШАФТ

03

ЧАСТЬ 05: АНАЛИЗ ПЯТИ СИЛ

ЧАСТЬ 06: СЕГМЕНТАЦИЯ РЫНКА ПО ТЕХНОЛОГИЯМ

Сегментация рынка по технологиям

Сравнение по технологиям

Объем рынка и прогнозирование пассивного парка 2024

FCWS и LDWS — Объем рынка и прогноз на 2019-2024 гг.

Прочие — Объем рынка и прогноз 2019-2024

Возможности рынка по технологиям

ЧАСТЬ 07: КЛИЕНТСКИЙ ПЕЙЗАЖ

ЧАСТЬ 08: ГЕОГРАФИЧЕСКИЙ ЛАНДШАФТ

Географическая сегментация n

Географическое сравнение

Северная Америка — размер рынка и прогноз 2019-2024

Европа — размер рынка и прогноз 2019-2024

APAC — размер рынка и прогноз 2019-2024

Южная Америка — Размер рынка и прогноз на 2019-2024 гг.

MEA — Объем рынка и прогноз на 2019-2024 гг.

Основные ведущие страны

Рыночные возможности

ЧАСТЬ 09: РАМКИ РЕШЕНИЯ

ЧАСТЬ 10: ДРАЙВЕРЫ И ВЫЗОВЫ

Драйверы рынка

Проблемы рынка

ЧАСТЬ 11: ТЕНДЕНЦИИ НА РЫНКЕ

Растущее развитие вторичного рынка ADAS для резюме

содержание карты для ADAS

Растущая онлайн-покупка кормовой части ermarket ADAS

ЧАСТЬ 12: ЛАНДШАФТ ПРОДАВЦА

Обзор

Нарушение ландшафта

Конкурентный сценарий

ЧАСТЬ 13: АНАЛИЗ ПАРТНЁРА314

ЧАСТЬ 15: ИССЛЕДУЙТЕ TECHNAVIO

О нас

Technavio — ведущая глобальная исследовательская и консультационная компания в области технологий. Их исследования и анализ сосредоточены на тенденциях развивающихся рынков и предоставляют практические идеи, которые помогают компаниям определять рыночные возможности и разрабатывать эффективные стратегии для оптимизации своих рыночных позиций. Библиотека отчетов Technavio, в которой работает более 500 специализированных аналитиков, состоит из более чем 17 000 отчетов и подсчетов, охватывающих 800 технологий из 50 стран. Их клиентская база состоит из предприятий любого размера, включая более 100 компаний из списка Fortune 500. Эта растущая клиентская база опирается на всесторонний охват, обширные исследования и практическое понимание рынка Technavio для выявления возможностей на существующих и потенциальных рынках и оценки их конкурентных позиций в условиях меняющихся рыночных сценариев.

Их исследования и анализ сосредоточены на тенденциях развивающихся рынков и предоставляют практические идеи, которые помогают компаниям определять рыночные возможности и разрабатывать эффективные стратегии для оптимизации своих рыночных позиций. Библиотека отчетов Technavio, в которой работает более 500 специализированных аналитиков, состоит из более чем 17 000 отчетов и подсчетов, охватывающих 800 технологий из 50 стран. Их клиентская база состоит из предприятий любого размера, включая более 100 компаний из списка Fortune 500. Эта растущая клиентская база опирается на всесторонний охват, обширные исследования и практическое понимание рынка Technavio для выявления возможностей на существующих и потенциальных рынках и оценки их конкурентных позиций в условиях меняющихся рыночных сценариев.

См. Исходную версию на businesswire.com: https://www.businesswire.com/news/home/20201213005007/en/

Контакты

Technavio Research

Джесси Майда

Руководитель по медиа и маркетингу

США: +1 844 364 1100

Великобритания: +44 203 893 3200

Электронная почта: media@technavio. com

com

Веб-сайт: www.technavio.com/

Кредитное качество производителей легковых автомобилей останется стабильным благодаря сильным балансам и хорошей ликвидности: Crisil

MUMBAI: Ожидается, что сильные балансы и хорошая позиция ликвидности помогут сохранить стабильное кредитное качество большинства производителей легковых автомобилей (PV), несмотря на вероятное 25-процентное падение продаж в этом сегменте в 2020-2021 годах, говорится в отчете рейтингового агентства. Четверг.В нем говорится, что в качестве одного из многих последствий пандемии коронавируса для автомобильной промышленности подержанные автомобили и новые небольшие фотоэлектрические автомобили могут найти повышенное предпочтение в 21 финансовом году. Ранее агентство сообщало, что продажи фотоэлектрических панелей, включая экспорт, как ожидается, упадут почти на четверть (22-25%) в 21 финансовом году до десятилетнего минимума примерно в 26,5 млн единиц, что станет вторым годом подряд двойного роста цен. снижение объемов продаж после 15-процентного падения продаж в предыдущем финансовом году.

снижение объемов продаж после 15-процентного падения продаж в предыдущем финансовом году.

«Кредитоспособность большинства производителей легковых автомобилей (PV) (производителей оригинального оборудования или OEM) останется стабильной из-за сильных балансов и хорошей ликвидности (несмотря на падение продаж на 22-25%)», — говорится в отчете.

«В некоторых случаях поддержка со стороны сильного родителя / группы поможет ориентироваться в труднопроходимой местности», — добавил он.

Рейтинговое агентство заявило, что проанализировало восемь производителей фотоэлектрических систем (включая двух, относящихся к разным сегментам), на которые приходится около 80% объема продаж в отрасли.

Crisil оценивает шесть из этих OEM-производителей, на которые пришлось около 73% объема продаж в 2020 финансовом году.

«По состоянию на март 2020 года восемь производителей фотоэлектрических модулей имели около 50 000 крор избыточной ликвидности, что поможет им преодолеть эти трудные времена», — сказала заместитель директора Crisil Ratings Апарна Кирубакаран.

«Кроме того, среднее отношение долга к Ebitda этих игроков оценивается примерно в 1,1 раза в конце прошлого финансового года. Это соотношение, вероятно, вырастет, но останется адекватным примерно в 2 раза к концу 2021 финансового года при поддержке за счет сокращения капитальных затрат как минимум примерно на 25-30 процентов », — добавил Кирубакаран.

Рейтинговое агентство предположило примерно 60-процентное падение внутренних отгрузок в первой половине этого финансового года в соответствии с поэтапным открытием дилерских центров с мая 2020 года с последующим восстановлением на 6-8 процентов баланса половины фискального бюджета. в значительной степени обусловлено повышением спроса в сельской местности.

Это вместе с примерно 15-процентным падением объемов экспорта приведет к примерно 22-25-процентному падению общего объема продаж в 2021 финансовом году, говорится в сообщении.

«При незначительном росте доходов дискреционные расходы отойдут на второй план. Небольшие фотоэлектрические автомобили и подержанные автомобили получат поддержку благодаря более высокой доступности», — сказал старший директор Crisil Ratings Анудж Сетхи.

Небольшие фотоэлектрические автомобили и подержанные автомобили получат поддержку благодаря более высокой доступности», — сказал старший директор Crisil Ratings Анудж Сетхи.

«Кроме того, учитывая растущую осведомленность о социальном дистанцировании, потребители могут сократить, если не избежать, поездки на общественном, групповом и совместном транспорте в краткосрочной перспективе.Однако выгода от изменения режима поездок на работу только частично компенсирует резкий спад », — добавил он.

Согласно отчету, операционная рентабельность производителей фотоэлектрических систем будет снижена в этом финансовом году из-за производственных потерь во время блокировки, фиксированных накладных расходов и более низких операционных расходов, несмотря на мягкие входные цены и сокращенные маркетинговые расходы.

Производители фотоэлектрических модулей продолжат предлагать скидки в течение первой половины и частично покрывают более высокую стоимость вариантов BS-VI, учитывая умеренный спрос.

Влияние этого будет примерно 150-200 базисных пунктов, при этом операционная рентабельность установится на уровне 6-7 процентов этого финансового года для выборки из-за низкого операционного левериджа, при этом около 80 процентов затрат будет приходиться на сырье, он сказал.

Масштабы пандемии COVID-19 и способность цепочки поставок компонентов и автомобильных дилеров по стабилизации операций останутся ключевыми объектами мониторинга, говорится в отчете.

Оценка влияния на корпоративный кредитный риск

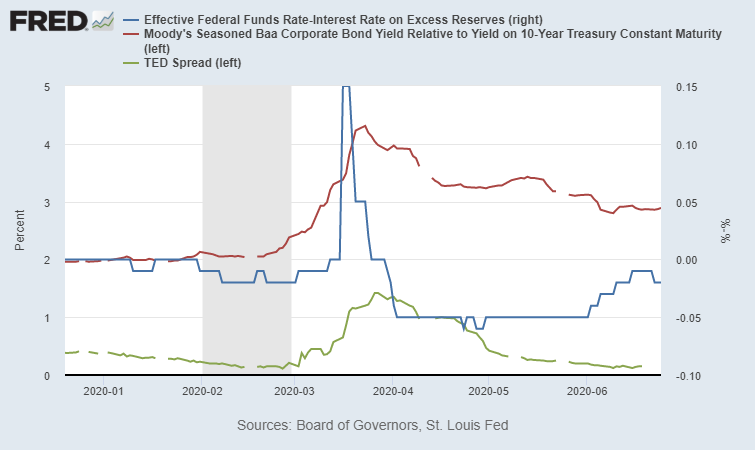

По мере того как коронавирусная болезнь (COVID-19) распространяется по всему миру, страх и неуверенность нарастают, потрясая финансовые рынки и подталкивая мировую экономику к рецессии.

В этом отчете используются показатели EDF TM (ожидаемая частота дефолтов) публичной компании Moody’s Analytics CreditEdge ™ для оценки влияния коронавируса на кредитный риск. Мы подчеркиваем масштабы последствий пандемии на уровне компаний, отрасли и страны, включая риски и возможности. Что касается инвестиционных идей, мы исследуем разницу в доходности между облигациями с высоким и низким EDF по инвестиционному уровню и высокой доходности, показывая, что облигации с низким риском дефолта сильно превзошли по доходности во время международной фазы пандемии.Акции компаний с низкой EDF также превосходят акции компаний с крупной капитализацией в США и Европе, что дает межрыночное свидетельство феномена «бегства в кредит». Наконец, мы излагаем прогнозируемые пути риска дефолта в зависимости от макроэкономического сценария пандемии, чтобы проиллюстрировать, какие отрасли наиболее вероятно пострадают.

Мы подчеркиваем масштабы последствий пандемии на уровне компаний, отрасли и страны, включая риски и возможности. Что касается инвестиционных идей, мы исследуем разницу в доходности между облигациями с высоким и низким EDF по инвестиционному уровню и высокой доходности, показывая, что облигации с низким риском дефолта сильно превзошли по доходности во время международной фазы пандемии.Акции компаний с низкой EDF также превосходят акции компаний с крупной капитализацией в США и Европе, что дает межрыночное свидетельство феномена «бегства в кредит». Наконец, мы излагаем прогнозируемые пути риска дефолта в зависимости от макроэкономического сценария пандемии, чтобы проиллюстрировать, какие отрасли наиболее вероятно пострадают.

Введение

Новости о коронавирусе начали появляться в мировых СМИ в конце декабря, но только в середине января, когда появились сообщения о том, что вирус больше не содержится в Китае и распространился на остальную часть Азии — что финансовые рынки начали реагировать. Компании из списка Fortune 500, такие как Samsung и Apple, приостановили производство некоторых товаров в Китае 1 и выпустили предупреждения о прибыли, 2 немедленно повлияли на стоимость их акций. С тех пор снижение цен на акции распространилось на большинство публичных компаний во всех основных экономиках. Модель EDF TM государственной компании CreditEdge (ожидаемая частота дефолтов) использует курс акций компании в качестве входных данных для показателей кредитного риска. EDF — это торговая марка CreditEdge для обозначения вероятности дефолта (PD), и мы будем использовать аббревиатуры EDF и PD как синонимы повсюду.Сейчас мы наблюдаем рост EDF в ответ на снижение цен на акции во многих странах примерно с 20 января 2020 года, когда пандемия коронавируса начала распространяться по всему миру.

Компании из списка Fortune 500, такие как Samsung и Apple, приостановили производство некоторых товаров в Китае 1 и выпустили предупреждения о прибыли, 2 немедленно повлияли на стоимость их акций. С тех пор снижение цен на акции распространилось на большинство публичных компаний во всех основных экономиках. Модель EDF TM государственной компании CreditEdge (ожидаемая частота дефолтов) использует курс акций компании в качестве входных данных для показателей кредитного риска. EDF — это торговая марка CreditEdge для обозначения вероятности дефолта (PD), и мы будем использовать аббревиатуры EDF и PD как синонимы повсюду.Сейчас мы наблюдаем рост EDF в ответ на снижение цен на акции во многих странах примерно с 20 января 2020 года, когда пандемия коронавируса начала распространяться по всему миру.

Одним из ключевых выводов нашего исследования является то, что, хотя рост EDF является широким и тревожным, он не является столь же глубоким. Степень роста риска дефолта значительно варьируется в зависимости от отрасли и страны, а также от подверженности страны пандемическому шоку COVID-19 и от того, насколько рискованным был корпоративный сектор до пандемии.

Чтобы поместить текущую ситуацию в контекст, на Рисунке 1 показана медианная EDF для всех публичных компаний, начиная с 1998 года. Последние данные (по состоянию на 12 марта, после того, как Dow Jones упал на 10%), показывают медианную EDF в 0,74%. Это существенно выше показателя на конец 2019 года в 0,48%, но остается низким по сравнению с прошлыми кризисами. В самом деле, нам не нужно слишком далеко заглядывать в прошлое, чтобы найти период аналогичного кредитного стресса; в начале 2016 года, после резкого падения цен на нефть, медианный EDF был немного выше (0.76%), чем было на 12 марта 2020 г.

Прежде чем мы углубимся в изучение воздействия кредитного риска, давайте взглянем на то, что мы называем «S-образной кривой» общего числа инфекций в группе из девяти стран. На этом графике log_2 общего числа официальных случаев отображается в зависимости от количества дней, прошедших с момента первого заражения страны. По Китаю данные начинаются 31 декабря 2019 года, и на тот момент было зарегистрировано 27 случаев, поэтому его кривая начинается в более высокой точке на оси Y.

По Китаю данные начинаются 31 декабря 2019 года, и на тот момент было зарегистрировано 27 случаев, поэтому его кривая начинается в более высокой точке на оси Y.

Данные взяты из Европейского центра профилактики и контроля заболеваний по состоянию на 18 марта. Причина, по которой она называется S-образной кривой, заключается в том, что в переходе от начальной инфекции к контролю над заболеванием проявляются три стадии. Во-первых, количество дел, казалось бы, невелико. Во-вторых, наблюдается всплеск официальных случаев из-за сочетания лучшего тестирования и неконтролируемого распространения вируса. В-третьих, несколько стран приняли жесткие меры, чтобы взять под контроль новые случаи, и общее количество случаев снизилось.

Так почему же COVID-19 так дорого обходится? Основная причина заключается в том, что чем дольше страна реагирует, тем серьезнее перед ней встает выбор между нанесением ущерба здоровью человека и ущербом для экономики. Как сообщает New York Times, Южная Корея выделяется своей продемонстрированной способностью сдерживать коронавирус без полной изоляции, в отличие от в конечном итоге успешного, но более жесткого подхода, принятого Китаем. 3 Его способность делать это, однако, стала возможной благодаря сочетанию быстрого вмешательства, раннего тестирования и практики отслеживания, изоляции и наблюдения за инфицированными людьми и теми, с кем они могли вступать в контакт. 4 Для таких стран, как США и затронутые страны Западной Европы, неспособность быстро отреагировать на широкое тестирование позволило инфекциям распространяться экспоненциально, тем самым скрывая истинный масштаб проблемы до тех пор, пока частичная экономическая изоляция не стала неизбежной.

3 Его способность делать это, однако, стала возможной благодаря сочетанию быстрого вмешательства, раннего тестирования и практики отслеживания, изоляции и наблюдения за инфицированными людьми и теми, с кем они могли вступать в контакт. 4 Для таких стран, как США и затронутые страны Западной Европы, неспособность быстро отреагировать на широкое тестирование позволило инфекциям распространяться экспоненциально, тем самым скрывая истинный масштаб проблемы до тех пор, пока частичная экономическая изоляция не стала неизбежной.

Набор стран, которым наиболее успешно удалось «сгладить кривую» новых инфекций, включает Китай, Южную Корею, Сингапур, Гонконг и Тайвань. 5 Эти страны сосредоточили свои усилия на подавлении вирусов, а не на простом сокращении распространения инфекций. Разница между стратегиями смягчения и подавления была четко изложена в широко цитируемом рабочем документе Нила Фергюсона и соавторов из Имперского колледжа Лондона. 6 Пишут:

6 Пишут:

«(а) смягчение,… направлено на замедление, но не обязательно на остановку распространения эпидемии — снижение пикового спроса на услуги здравоохранения при одновременной защите тех, кто наиболее подвержен риску тяжелого заболевания от инфекции, и (б) подавление,… направлено на обращение вспять роста эпидемии, сокращение числа случаев на низкие уровни и поддержание этой ситуации на неопределенный срок.»(Стр. 1, там же)

В своей статье они представляют результаты модели, показывающие, что в США, Великобритании и многих других странах подавление является наиболее предпочтительным вариантом политики и потребует некоторой комбинации социального дистанцирования всего населения, изоляции случаев на дому. и домашний карантин членов семей инфицированных людей, а также потенциально другие меры, такие как закрытие школ и университетов. На момент написания, многие страны Северной Америки и Западной Европы, по-видимому, приняли меры, в целом соответствующие стратегии подавления, изложенной в статье Имперского колледжа. Основная проблема с подходом подавления, как отметили авторы этого исследования, заключается в том, что необходимо поддерживать его или что-то не менее эффективное, чтобы предотвратить рост инфекций до тех пор, пока вакцина не станет доступной, что может занять временные рамки в 18 месяцев или более. В отсутствие тестирования и лечения или других инноваций, которые снижают воздействие COVID-19 на здоровье в течение этого периода, экономические издержки такого длительного снижения экономической активности потенциально не имеют прецедентов для многих стран.

Основная проблема с подходом подавления, как отметили авторы этого исследования, заключается в том, что необходимо поддерживать его или что-то не менее эффективное, чтобы предотвратить рост инфекций до тех пор, пока вакцина не станет доступной, что может занять временные рамки в 18 месяцев или более. В отсутствие тестирования и лечения или других инноваций, которые снижают воздействие COVID-19 на здоровье в течение этого периода, экономические издержки такого длительного снижения экономической активности потенциально не имеют прецедентов для многих стран.

Возвращаясь к кредитному риску, мы теперь посмотрим, насколько выросли EDF в относительном выражении для стран на Рисунке 2 со дня их первых зарегистрированных случаев заражения. Для этого мы строим график EDF, или вероятности дефолта, на 75-м процентиле распределения каждой страны относительно того же значения на день первого заражения для этой страны. Результатом является J-образная кривая, показанная на Рисунке 3. Кредитный риск Италии рос быстрее и раньше в относительном выражении, чем любая другая страна, показанная в ходе ее опыта с COVID-19. Это согласуется с тем, что изначально он не смог сдержать распространение вируса, который поразил инфраструктуру больницы и потребовал экономической изоляции.

Это согласуется с тем, что изначально он не смог сдержать распространение вируса, который поразил инфраструктуру больницы и потребовал экономической изоляции.

Китай интересен: его показатель кредитного риска наименее подвержен влиянию из всех представленных стран. Это, вероятно, отражает его способность сдерживать инфекции, чему способствовало быстрое увеличение количества больничных коек в Ухани и способность сдерживать распространение вируса на национальном уровне с помощью строгих и своевременных мер изоляции.

Дальнейшая часть этого документа проводится следующим образом. Во-первых, мы более подробно рассмотрим последствия пандемии на уровне отрасли и страны. Затем мы сосредоточимся на эффектах на уровне компаний, а также на явлении качества бегства в кредит на рынках облигаций и акций. В последнем разделе исследуется возможный путь вероятностей дефолта при стрессовом сценарии. Для этого мы используем сценарий пандемии, разработанный нашей экономической командой.

Воздействие на промышленность и страну

Доходность активов, доходность капитала и левередж

Наша основная концепция для понимания кредитного риска связана с оценкой капитала.По сути, шоки спроса, вызванные пандемией, приведут к снижению текущей и ожидаемой прибыли, что вызовет отрицательный шок для рыночной стоимости активов фирмы. Для фирм с кредитным плечом стоимость фондового рынка падает быстрее, чем шок для активов на уровне фирмы, что приводит к более высокому левериджу и повышенной уязвимости к потрясениям.

Как мы увидим, глобальные отраслевые потрясения влияют на страны, специализирующиеся в этих отраслях. Давайте сначала рассмотрим средние шоки активов и капитала на уровне отрасли / страны с 20 января по 18 марта.В следующем разделе мы определяем доходность активов на агрегированном уровне группы (то есть глобальном, отраслевом или страновом) как рост совокупной стоимости активов и фондовых рынков, соответственно, для группы в течение исследуемого периода. На каждом из рисунков с 4 по 6 также изображена линия наилучшего соответствия.

На каждом из рисунков с 4 по 6 также изображена линия наилучшего соответствия.

На рисунке 4 показана зависимость средней доходности фондового рынка от доходности активов для 61 мировой отрасли в период с 20 января по 18 марта.Первый, наиболее важный момент, который следует отметить в отношении этого рисунка, заключается в том, что числа по оси x и оси y отрицательны для каждой отрасли. Влияние COVID-19 на мировой рынок на корпоративный сектор было плохим. Кроме того, обратите внимание, что доходность капитала более отрицательна, чем доходность активов из-за кредитного плеча. Если мы сосредоточимся на нижнем левом углу графика, выскочит несколько наиболее пострадавших отраслей. В частности, нефтегазовая промышленность, отели и рестораны, а также воздушный транспорт — это отрасли, которые будут неоднократно появляться в нашем анализе.